摘要:原標題:From Aave to Yearn: These Are DeFi’s Blue-Chip Tokens 作者: Liam J. Kelly and Robert Stevens 編譯:Chen Zou 隨著DeFi 空間的增長,Rug Pull 和詐騙也在增加。用戶們…

原標題:From Aave 嚮往:這些是 去金融機構的藍籌代幣

作者: Liam J. Kelly and Robert Stevens

編譯:Chen Zou

隨著DeFi 空間的增長,Rug Pull 和詐騙也在增加。用戶們希望能在風險和收益中取得權衡,自然尋找擁有最佳聲譽和投資者信任的DeFi 項目成了投資者們的首要目標。

在傳統的股票市場上,”藍籌股”是家喻戶曉的名字,它們都成功地證明自身強大的財務狀況和長期穩定的回報,即使是在熊市之中亦是如此。這個標籤遠非技術性的,更多的是作為獲得金融界的主觀認可的獎章。這些公司將繼續存在,你投資它們是不會錯的。這些例子可以脫口而出—— 亞馬遜、蘋果、耐克,當然還有沃倫·巴菲特的伯克希爾·哈撒韋。

在新生和快速發展的DeFi(去中心化金融)領域, Decrypt 鎖定了八個項目,它們在社區中已經取得了接近以上那些藍籌股的地位,至少目前是這樣。我們的評級標準包括項目聲譽,較少的黑客攻擊,價格走勢,以及持續更新能力。

DeFi 仍然是如此之新,以至於給任何DeFi 項目冠以”藍籌股” 的名頭可能都會顯得很瘋狂。

據DappRadar 的數據,投資者已經在DeFi 協議中質押了超過650 億美元資產。然而,並非每個DeFi 項目都處在相同水平。黑客攻擊、漏洞和Rug Pull 已經成為了該行業將陷阱和藍籌股分開的標準。但首先投資者應謹慎行事,與任何新的和不穩定的資產一樣,只應當投入你能承受的損失。畢竟想要建設金融的未來,經歷一些黑客、崩潰和恐慌也是必不可少的過程。

當然,這些項目中沒有一個是像微軟或蘋果這樣的品牌,但每個項目都贏得了DeFi 投資者社區某種程度上的信任。在加密貨幣中,這是有價值的數字黃金。

1.Aave (芬蘭的幽靈)

成立時間:2017 年,2018 年改名為Aave

創始人:Stani Kulechov

原生代幣: AAVE(2020 年前名為LEND )

2021 年的價格表現:+104.78%

AAVE 的前身是ETHLend ,該項目一開始允許用戶通過向借款人貸款來賺取其閒置代幣的利息。與銀行的衍生品不同,這種活動在以太坊區塊鏈上是完全透明的。多年來, Aave 已經建立了這一願景,增加了新的功能,甚至在英國獲得了支付許可證。

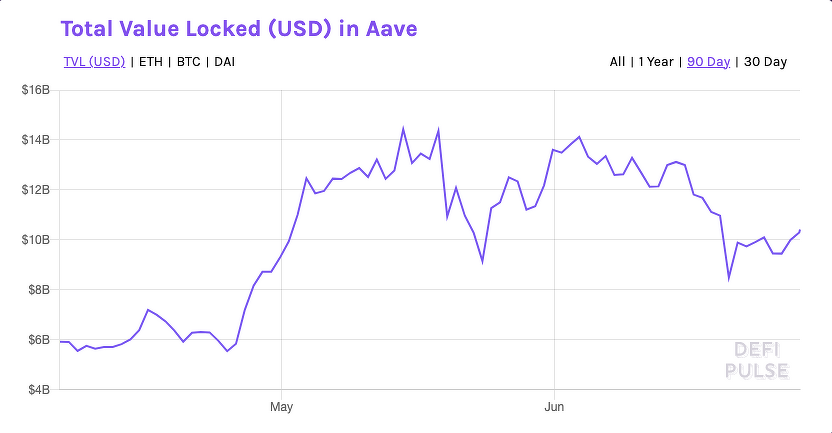

截至2021 年6 月28 日,超過104 億美元資產質押在Aave 上。

你可以在20 多種不同的資產上賺取可變利率。這個利率的變化取決於市場對借用上述資產的需求。例如,如果大量的投資者想要藉入DAI ,那麼該協議就會激勵貸款人通過有吸引力的利率借出DAI 。

不過,在藉貸時就有點不同了,因為利率既是可變的,又是穩定的。今天,用戶借入DAI需要花費11.8%的穩定利息和3.61%的可變利息,穩定利率在更長的時間內保持不變。無論你喜歡與否,借入資產是DeFi 的一個關鍵市場。例如,你可能看漲以太坊,所以不想賣掉這個以太坊。但你又想投資另一個項目,這時Defi 借貸就變得至關重要了。

不過,獲得這樣的貸款可能會有風險。如果你所借的資產(稱為你的抵押品)的價值下降,協議可以開始出售這個基礎資產來彌補虧空。這個閾值對Aave 的每項資產都有所不同。

2.Uniswap。去中心化的獨角獸

成立時間:2018年

創造者:Hayden Adams

代碼:UNI

2021年的價格表現:+195.44%

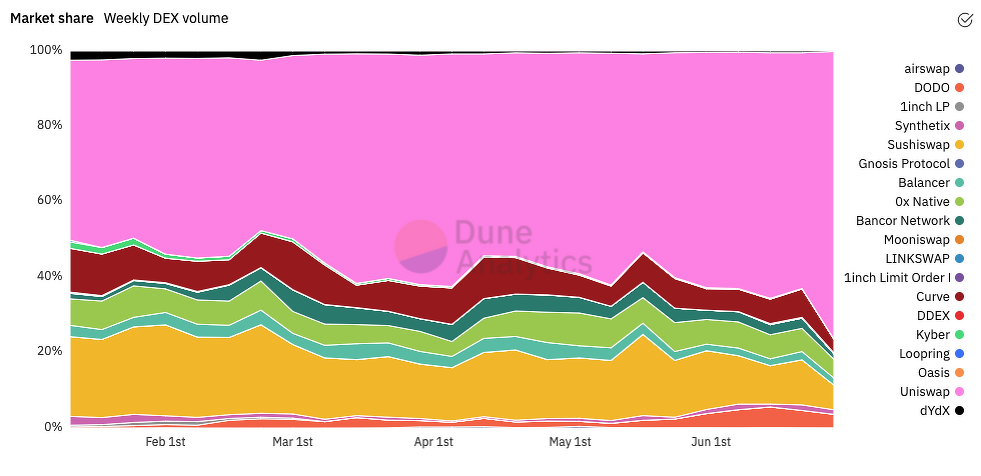

Uniswap建於2018年,是加密貨幣領先的去中心化交易所(DEX),佔有超過64.7 %的市場份額。它在這個類別中最接近的競爭對手是Sushiswap ,一個幾乎相同的分叉。儘管去中心化交易所的數量不斷增加,Uniswap依舊穩住了一段時間的主導地位。憑藉這一點,以及其治理代幣UNI 的出色表現,為該項目贏得了藍籌股的地位。

UNI 代幣在2020年9月通過空投的方式分發。任何在空投之前使用過Uniswap 的人都獲得了400個UNI代幣,當時的價值大約為1400 美元。該協議的創建者Hayden Adams 將此作為一種手段,感謝社區在早期支持該交易所。

你可以交換市場上任何基於以太坊的代幣,如果它不在該DEX 列表中,只需複制和粘貼智能合約地址,就可以簡單地添加該代幣。交易後,你還可以通過將錢包裡閒置的資產放入協議中來賺錢。

在Uniswap v2 中,所有交易都有0.3 %的統一費用。這意味著,將他們的代幣添加到交易所的人,稱為流動性提供者,按比例賺取特定代幣對的每筆交易的0.3 %。因此,交易量最高的貨幣對也會繳納最多的費用。而你增加的資金越多,你能賺取的份額就越大。

在Uniswap 的最新版本V3 中,這種安排稍微細化了一些,流動性提供者可以從0.05 %、 0.3 %和1 %中選擇一個收費等級。他們還可以指定一個他們想提供流動性的特定價格範圍,這意味著他們只能從這個價格範圍內的交易抽取佣金。

3.SushiSwap(首個知名“烹飪”dapp)

成立時間:2020年

創始人:“Chef Nomi”

股票代碼: SUSHI

2021年的價格表現:+118.39%

SushiSwap 於2020年8月面世,是一個Uniswap-meets-yield-farming dapp(Defi app)。在裡面你可以接觸幾乎所有的Defi 應用場景:DEX ;借貸市場;以及一個小型的dapp 網絡(稱為”BentoBox “dapp)。你可以用它的治理代幣SUSHI 入股,並對平台的升級進行投票;還有一個叫做Onsen 的yield-farming dapp 。

SushiSwap 以食物命名,並藉著”DeFi之夏” 的趨勢,以迄今為止最成功的方式脫穎而出。它是由一個匿名的開發者團隊創建的,“Chef Nomi”作為領導者,由一個叫0xMaxi 的社區經理管理。人們對他們知之甚少,除了0xMaxi 是一個非常聰明的年輕人,有法國口音之外。

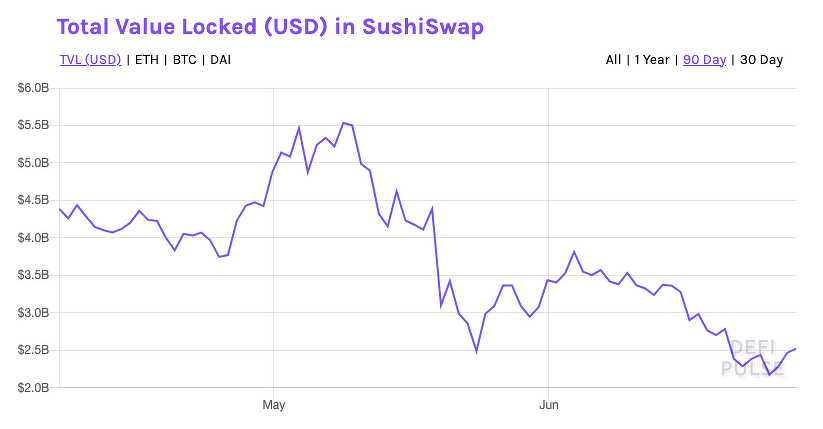

截至2021年6月28日,超過25億美元被鎖定在SushiSwap中。

這個項目確實是由“Chef Nomi”發起的,但他在去年夏天跑路了一次,從協議庫中抽走了幾百萬美元。經過一番折騰,他又回到了該平台,歸還了所有的錢,並迅速被逐出了開發團隊。 0xMaki 從此成為了這個去中心化協議的實際領導者,此後該協議就一直這樣穩定運作。

SushiSwap 是第9大去中心化金融協議,在其智能合約中押注了24.4 億美元的價值,其SUSHI治理代幣在2021年增長了108%。

4.Maker (Defi 的中央銀行)

成立時間:2015年

創始人: Rune Christensen

代碼: MKR, DAI (穩定幣), BRK

2021年的價格表現:+200.93%

Maker 的成名之處在於它鑄造了市場上唯一成功的去中心化穩定幣DAI 。與Circle的USDC或Tether(USDT)等中心化穩定幣不同,DAI是種超額抵押貸款,即基礎資產超過貸款價值的貸款。

一個類似的原則在Maker 中發揮作用。為了鑄造1美元的DAI,用戶投入了1.5美元的ETH。這是因為Maker 的抵押率是150%。如果抵押品的價值低於150%(即1.5美元的ETH變成1.4美元),協議將開始出售抵押品以償還所借的DAI,並收取額外費用作為懲罰。投機者最早的策略之一是使用Maker ,在他們的ETH 競價中產生槓桿長線。在用他們的ETH借入DAI後,他們會用借入的DAI購買更多的ETH,如此類推。

用於抵押的資產數量比借貸量要多得多,且資產不同抵押率也不同。 4月,Maker和Centrifuge擴展到了加密貨幣之外,允許用戶用實物房地產作為抵押品鑄造DAI。此舉讓人們看到了一個傳統金融和加密貨幣無縫融合的世界。

Maker 最有價值的方面是DAI。但一個令人擔憂的問題是,Circle的美元幣(USDC)中的抵押品比例越來越高。這是因為Circle對其代幣的活動有最終控制權。在2020年,該公司甚至將一個持有10萬美元USDC的以太坊地址列入黑名單。目前已經有超過55.5%的DAI 由一家中心化公司控制,導致許多DeFi 純粹主義者警告說,該協議可能偏離了其最初的目標。

5.Compound(高科技、高利息的儲蓄)

成立時間:2017年

創始人: Robert Leshner

代碼:COMP

2021年的價格表現:+60.88%

就像一個高息儲蓄賬戶一樣,你可以在Compound 上賺取各種代幣的利息。與Aave 相比,代幣的種類略少,而且也缺少Aave 在過去幾年中創造的一些獨特功能。

Compound 被認為是在2020年6月發明了規模化的yield farming (當時稱為”流動性採礦”)。 IDEX,一個去中心化的交易所,在技術上是第一個在2017 年做這樣的事情的項目,但這是一個小型實驗。 2020年5月27日,Compound宣布推出其COMP代幣。在Compound的007號提案通過後,於2020年6月15日開始分發。

如果你當時在平台上出借或借款時,你就會開始賺取COMP代幣作為獎勵。例如,你可能已經從你持有的DAI上賺取了2%的收益;但在yield farming 中,你賺取了這2%的收益,並加上與你在特定市場中的貢獻成比例的COMP代幣。在COMP推出的短短一天后,Compound成為DeFi的新頭羊。

理論上,該活動將激勵新用戶參與並獲得治理代幣,有效地分散對協議的控制。這是因為持有COMP 代幣的用戶也有資格對改變Compound的標誌或增加新資產等問題進行投票。

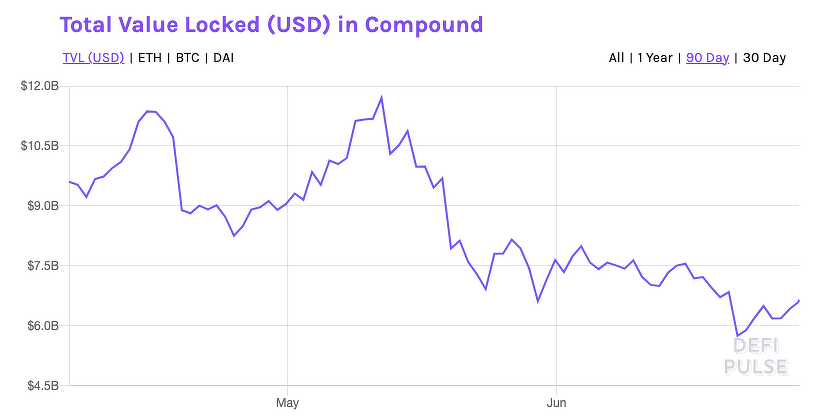

該協議在總價值鎖定(TVL)方面仍然是前五名的DeFi協議。 TVL是衡量一個特定項目在其智能合約中”鎖倉” 資金的一般指標。至於未來的發展,Compound Labs目前正在建立Gateway,一個多鏈的Compound版本。

6.Curve(去中心化的穩定幣交易)

成立時間:2020年

創始人:Michael Ergorov

代碼: CRV

2021年的價格表現:+118.39%

對於一個普通人來說,你可以把Curve理解為一個去中心化的交易所,為具有相同相對價值的資產進行優化。這種資產的一個例子可以是USDC或Tether這樣的穩定幣。另一個例子則是比特幣的各種”包裝”版本,包括WBTC和renBTC。

同樣重要的是要記住,雖然這些資產的掛鉤目標是相同的,但它們的價值並不總是相同。儘管差異通常很小,只有幾分錢。然而,錢就是錢,許多投資者想確保他們得到最好的回報。對於這類資產的大額持有者來說,這一點尤其重要。

隨著交易規模的增加,這個數字自然會增加,在大多數情況下,Curve 才是贏家。更重要的是,Curve 的交易費用比Uniswap低得多。如上所述,Uniswap向交易者收取0.3%,而Curve僅收取0.04%。

這種低費率對於那些希望藉出和借用閒置資產的人來說也很重要。如前所述,資產借出和借入的利率根據供需情況而波動。 DAI在Compound上的收益可能是3%,但USDC在Aave上的收益可能是7%。因此,在尋求最高回報時,將前者換成後者是最合理的。使用Curve意味著盡可能多地保留投資價值。

與Uniswap一樣,Curve也允許用戶提供流動性而獲得利息。還有Curve的治理代幣,稱為CRV。持有者可以使用這種代幣對協議的各種升級或變化提出建議和投票。

7.Synthetix(代幣化股票)

成立時間:2017年

創始人:Kain Warwick

股票代碼:SNX

2021年的價格表現:-37.68%。

Synthetix讓用戶在以太坊區塊鏈上創建傳統資產(如股票和商品)的合成版本。該平台將其稱為”合成物”。這些合成資產通過使用預言機,特別是Chainlink的預言機來跟踪鏡像資產的價格。例如,隨著黃金(XAU)價格的上漲,合成黃金(sXAU)的價格也會同步跟進。同樣,隨著特斯拉股票(TSLA)價格的下跌,合成特斯拉股票(sTSLA)也會下跌。

Synthetix排名前三的合成資產

Synthetix還可以讓你創建傳統金融中可能不存在的獨特類型的資產。例如,用戶可以創建一種合成資產,與一個國家的國內生產總值(GDP)同步上升或下降。同樣,你可以創建一個工具,跟踪頂級加密貨幣網紅的人氣,該指數可以隨著每個網紅積累更多的粉絲而上升。

Synthetix提供了一個平台來創建這種資產。為了創造它們,原生代幣SNX的持有者必須提出Synthetix改進提案(SIP),並讓社區對提案的執行進行投票。

像這個名單上的所有DeFi藍籌股一樣,Synthetix的代幣也是一種治理代幣。但是,除了對SIP進行投票之外,SNX代幣還在協議的穩定性和這些合成資產的正常發展方面發揮著基本作用。

這是因為合成的蘋果股票、石油和全球貨幣很難在Synthetix生態系統之外交易。例如,跟踪石油價格的資產sOIL並沒有在Coinbase上市。而且,儘管合約地址可以在Uniswap和DEX聚合器1inch上手動添加,但沒有足夠的流動性來有效執行交易。為了購買它們,用戶必須鑄造該協議的原生穩定幣,sUSD。而要做到這一點,用戶必須首先將他們的SNX質押。這是一個類似於Maker的DAI鑄幣過程的機制。

質押SNX確實帶來了一系列的激勵。質押其代幣的用戶也有資格賺取整個平台上合成資產交易時產生的費用,而該費用是0.3%。質押者還可以定期享受作為協議的通貨膨脹獎勵的一部分空投代幣。

你會發現,SNX代幣今年的表現大大低於其它“藍籌股”。一些可能的原因是因為協議的複雜性,以及日益激烈的競爭(例如,Solana現在正在其區塊鏈上列出代幣化股票)。儘管如此,Synthetix仍然是該領域的原始DeFi協議之一,許多項目從它那裡獲得了靈感。

8.Yearn(傻瓜式的Yield farming)

成立時間:2020年,前身為iEarn Finance

創始人:Andre Cronje

代碼:YFI,WOOFY

2021年的價格表現:+19.87%

Yearn Finance於2020年推出,作為DeFi生息服務的聚合器,它能為用戶找到最好的利率,而同時不需要不斷地轉移資金,支付昂貴的Gas 費用。這相當於到Bankrate去尋找哪家銀行的儲蓄賬戶利率最高。但是,你不需要選擇某一個賬戶,只需要將資金存入Bankrate —— 即Yearn,即使這些利率發生變化,該公司也會自動選擇最高利率。

當然,最大的區別是Yearn(像所有的DeFi)是由幾行代碼組成的,任何有互聯網連接的人都可以使用,而不是一個集中的銀行或同等機構。 Yearn的這項具體服務被稱為”Earn”,只是該項目提供的少數幾個服務中的一個。

Yearn的”Vaults “不是聚合利率,而是在如何產生回報方面讓用戶獲得更大的靈活性。例如,如果你存入一些你的WBTC,一種跟踪比特幣價格的ERC-20代幣,Vault將執行各種操作,使用戶獲得0.57%的當前回報。

讓我們來解讀其中一個策略。 “Maker WBTC DAI Delegate “,該策略將你存入的WBTC,存入Maker以鑄造DAI,然後將這些新鑄造的DAI,重新存入另一個名為”DAI Vault “的Vault。然後DAI金庫執行各種額外操作以賺取收益。一旦獲得收益,DAI就會被轉換回存入的原始資產,在這種情況下,就是WBTC,作為獲得的利息。

對於金融迷來說,Yearn的金庫與對沖基金的運作方式沒有什麼不同。用戶投入資金,支付費用(目前有20%的績效費和2%的管理費),並獲得回報。然而,對沖基金以其黑匣子而聞名。 Yearn Vaults 在Etherscan 等網站上都是完全透明的。

在Earn和Vaults之後,還有Yearn代幣,YFI。這個代幣是通過Yield farming 機制分配的,總共只有3萬個代幣。它和其他所有DeFi”藍籌”代幣一樣,是一種治理代幣,讓用戶對協議的各種問題進行投票。這些分配沒有一個是為項目的創造者Andre Cronje預留的。然而,與其他藍籌股不同,YFI是最昂貴的代幣之一。

本文來自0x新聞Bitpush.News,轉載需註明出處