沃爾夫認為,政府決不能放棄其在確保貨幣安全和可用性方面扮演的角色。

英國《金融時報》首席經濟評論員馬丁•沃爾夫發文稱,加密貨幣成了私人貨幣的新狂野西部,央行應如何應對數字技術已成為一個緊迫的問題。

作者認為的答案是:政府必須加以控制,同時必須推出自己的央行數字貨幣。

沃爾夫認為,政府決不能放棄其在確保貨幣安全和可用性方面扮演的角色。應該放棄的想法是一種自由主義的幻想。此外,現在迫切需要採取行動。

耶魯大學(Yale)的加里•戈頓(Gary Gorton)和美聯儲(Fed)的Jeffery Zhang的一篇論文稱,開發者現在已經創造了8000多種加密貨幣。戈頓和Zhang將這些加密貨幣分為兩大類:沒有支撐的“法定加密貨幣”(fiat cryptocurrencies),如比特幣(Bitcoin);以及用政府法定貨幣1:1支持的“穩定幣”(stablecoins)。兩者各有問題。

羅傑•斯文松(Roger Svensson)在英國《金融時報》撰文稱,法定加密貨幣不符合可用貨幣的任何標準。國際清算銀行(BIS)在最新年度報告中指出,這類“加密貨幣是投機性資產,而非貨幣,而且在許多情況下被用來協助洗錢、勒索軟件攻擊和其他金融犯罪。尤其是比特幣,如果再考慮到其浪費的能源足跡,它幾乎沒有可取的公共利益屬性”。因此,在沃爾夫看來,這樣的“貨幣”應該是非法的。

沃爾夫認為,穩定幣則不同。正如戈頓和Zhang所述,貨幣必須“毋庸置疑地”可用於支付,即使在危機中也是如此。歷史上就曾因為這個原因發生銀行擠兌:這就是為什麼它們受到政府的支持和監管。穩定幣引起了同樣的關切。在危機中可能會出現“擠兌”,類似於2008年貨幣市場基金的擠兌。因此,要么穩定幣必須得到央行貨幣的1:1支持,要么它們的發行方將需要被當作銀行來監管。

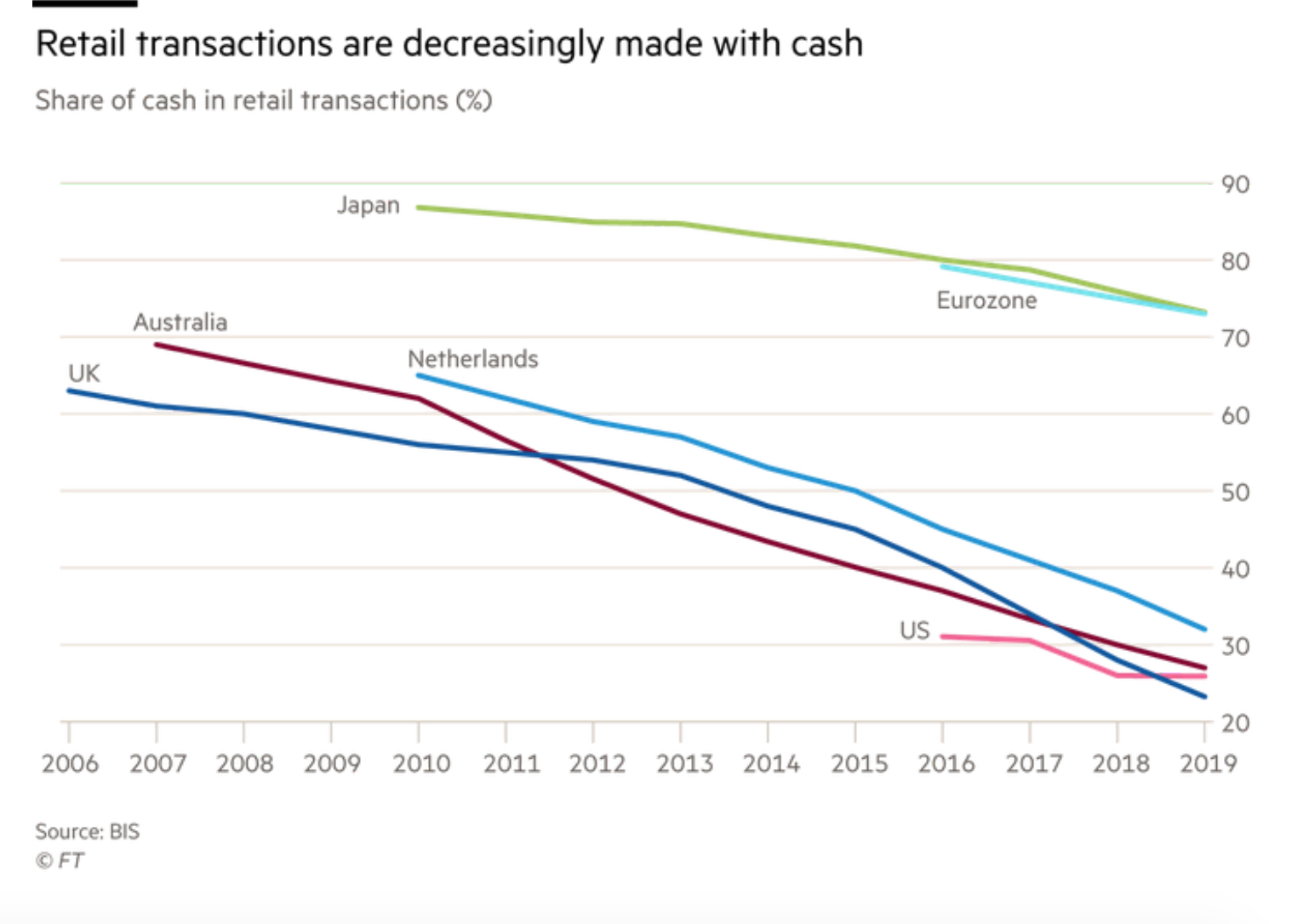

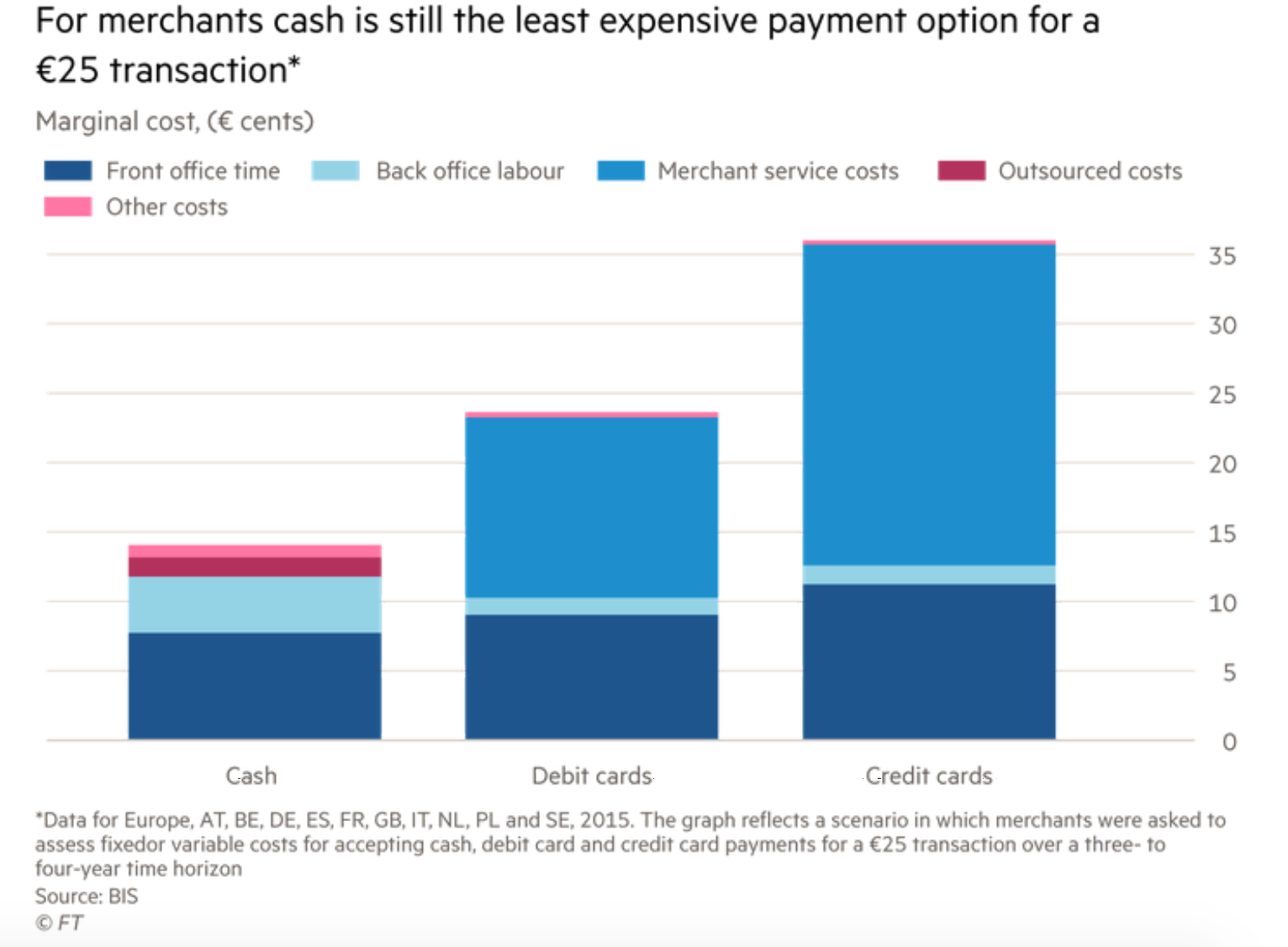

文章指出,比新“貨幣”更重要的是科技巨頭進軍支付領域。這既有益處,也有危險。目前的支付系統成本高昂,小額現金支付甚至比信用卡或借記卡還便宜,而且國際支付尤其昂貴。此外,並非所有人都能使用數字支付系統,即使在高收入國家也是如此。理論上,這些新參與者可以帶來很大進步。但這種發展也可能讓支付系統碎片化、侵蝕隱私、甚至剝削消費者。

央行(與其他監管機構)的職責是確保數字支付革命對社會整體有益。在沃爾夫看來,現在有可能、也有必要以央行數字貨幣的形式擴充貨幣。

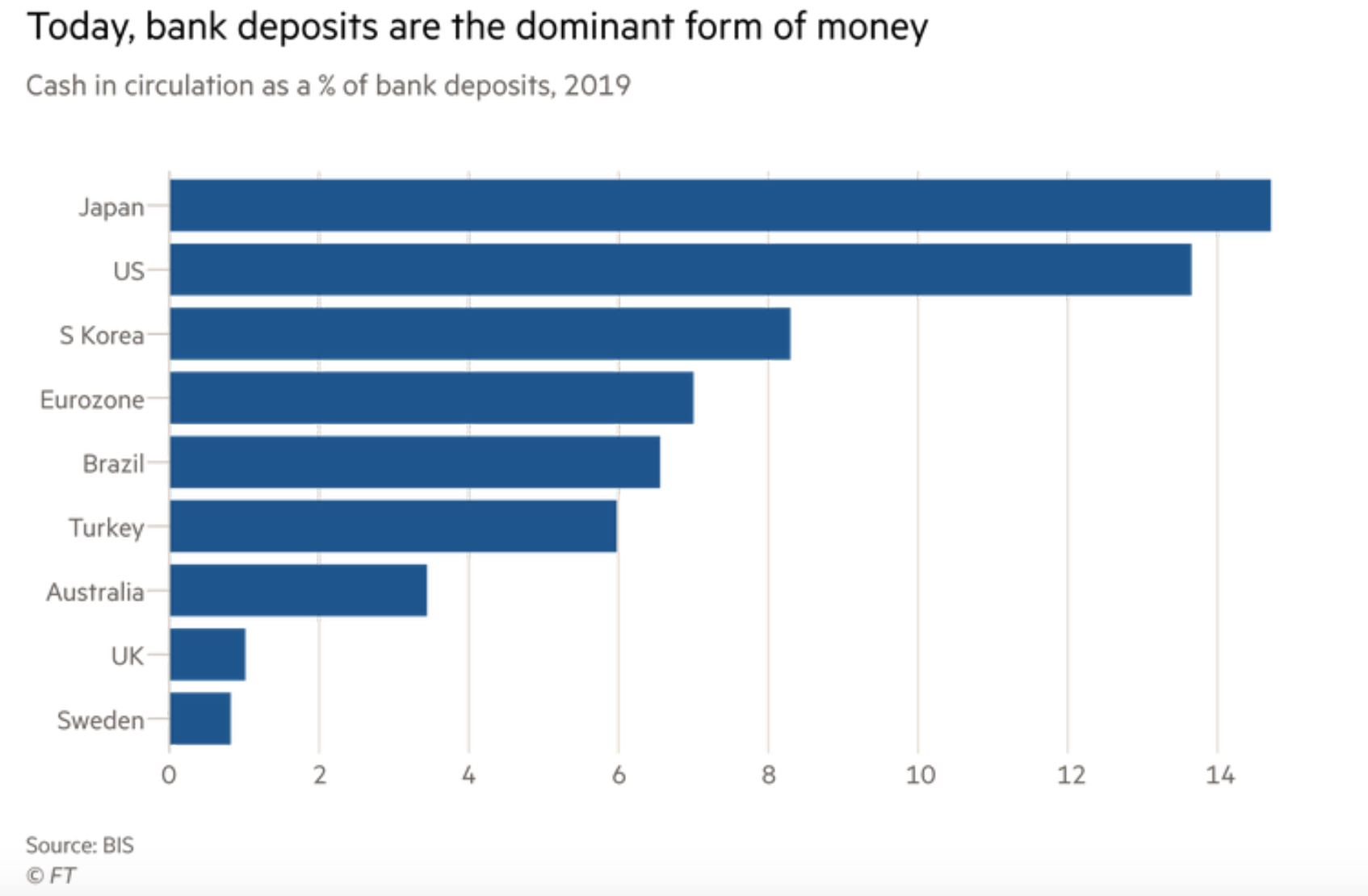

那麼,央行數字貨幣應該只用於批發交易,還是也供零售用戶使用?沃爾夫認為,答案必須是後者。持有安全政府貨幣的好處只歸私營銀行所有,而非公眾(除現金外),這一直是個問題。現在,為了公眾的利益,這種情況可以、也應該改變。

然而,還有很多問題要做出選擇。零售用戶是否應該在央行有央行數字貨幣賬戶,從而完全繞過零售銀行?還是應該設立一種混合形式,讓零售用戶在央行開設央行數字貨幣賬戶,但由私人機構來管理該賬戶?還是應該像現在這樣,在私人機構開設零售央行數字貨幣賬戶,而央行只負責批發結算?

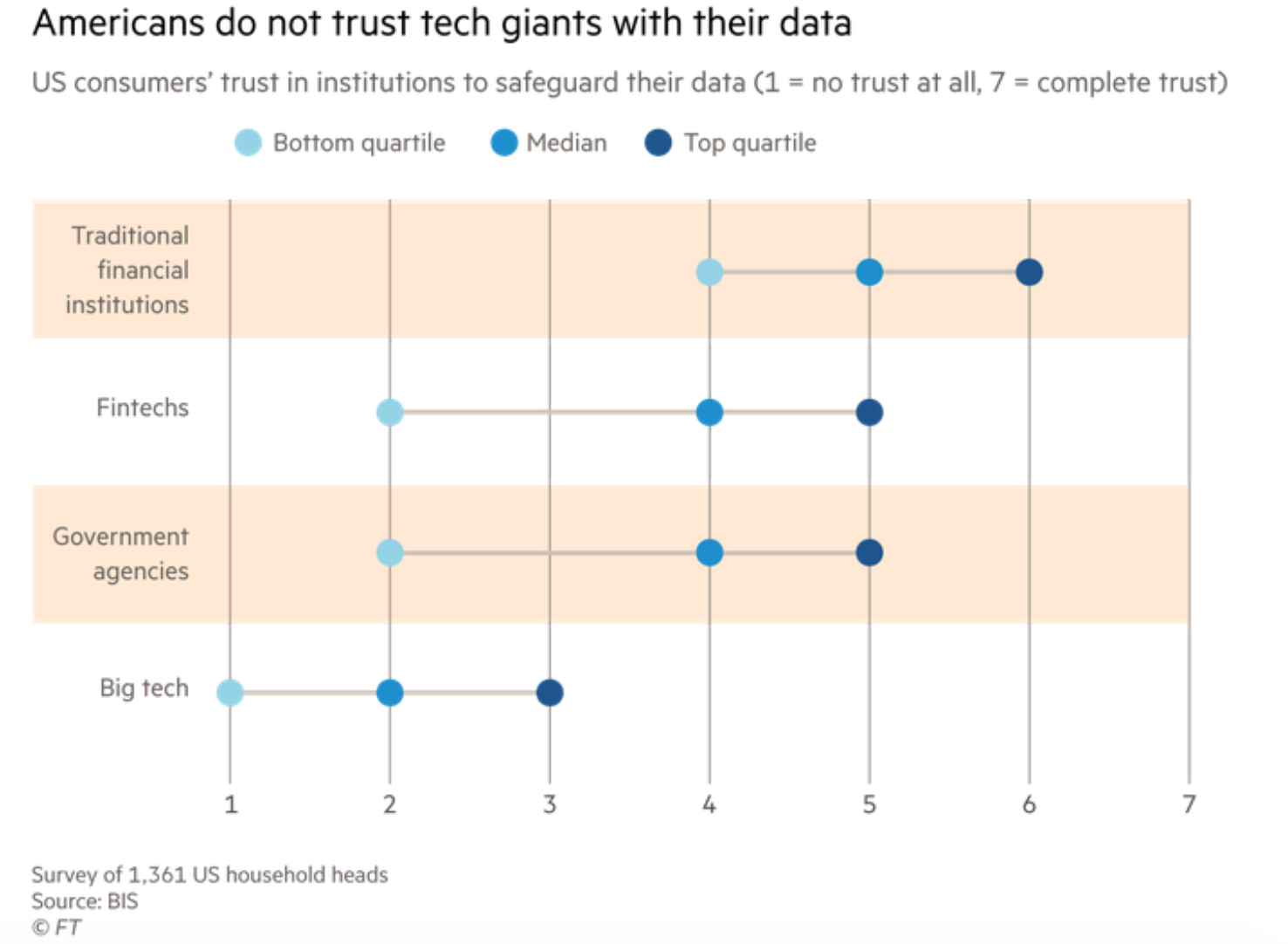

一個與之相關的問題涉及到零售央行數字貨幣是應該以賬戶為基礎,還是採取數字錢包的形式。國際清算銀行青睞前者,這將意味著央行數字貨幣不能直接替代現金。其他的問題則涉及到身份識別系統。在這一點上,國際清算銀行傾向於建立一個基於數字而非實物身份證件的系統。其他重要問題還涉及到隱私保護、私人支付網絡的作用,以及特別重要的如何增進跨國支付的便利性。

沃爾夫表示,最終的目標應該是建立一個讓所有人都能使用的、更快、更安全、更便宜的支付系統。至關重要的是,貨幣和支付系統這種公共產品的自然壟斷不能演變為數字巨頭的私人壟斷。公共用途與銀行私人利益交織在一起已經夠糟糕的了。如果在更大的規模上發生同樣的事情(如Facebook)那麼情況會更糟。

還有一個大問題:央行數字貨幣的出現對私營銀行意味著什麼。作者認為,在危機中,資金可能會從其他流動資產(包括傳統銀行存款)流向央行數字貨幣。然而人們也可以說,存在擁有完全安全的央行數字貨幣賬戶的可能性是一件好事。這樣一來,就可以消除政府為私營銀行提供擔保所造成的道德風險,金融體係就可以在沒有這種風險的情況下進行重組。

沃爾夫總結道,技術革命開闢了新的可能性,但它們並不決定該體系的架構。至關重要的是,公共機構應確保人人都能享有安全和健全的支付系統。它們有必要對危險的新進入者進行監管,甚至是去除。最重要的是,它們必須確保新技術帶來更快、更便宜支付方式的承諾能夠支撐起一個更好的貨幣體系,同時也能改善中介服務。

文章認為,必須做出選擇。在此過程中,業內的參與者可能會出現新舊更迭。但基本要求始終如一,即要建立起公眾可以信任的可靠體系,而央行要在確保這一點上發揮主導作用,它們可以通過接納新技術帶來的可能性來做到這一點,同時防止出現混亂的自由放任。國際清算銀行已經很好地闡述了這些問題,現在是取得進展的時候了。

展開全文打開碳鏈價值APP 查看更多精彩資訊