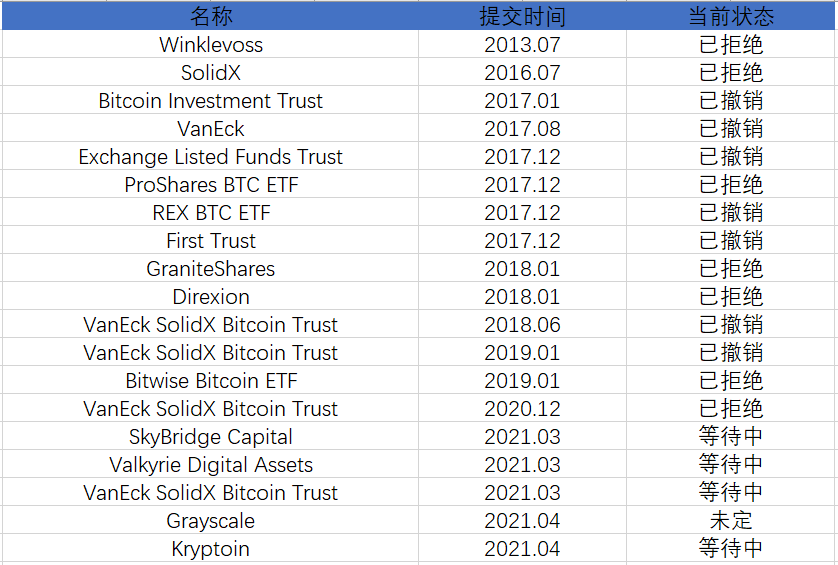

自從2013 年Winklevoss 兄弟首開比特幣ETF 的濫觴, 9年間每年美國都有不同的機構提出比特幣ETF 申請,但都無一例外,均以失敗告終(或被美國SEC 拒絕,或主動撤銷),甚至都成了一個“通過永遠在明年的魔咒”。

明天(8月10日),美SEC又一次將決定是否通過Valkyrie 比特幣ETF 的申請,這次是否能獲得批准,依舊有很多人關注。

01

“通過始終在明年”的美國比特幣ETF 申請

而經歷了2020 年傳統金融世界加速向加密領域進軍的浪潮之後,2021 年的美國比特幣ETF 申請情勢依舊不減。

即便不久前美國證券交易委員會(SEC)將Valkyrie 比特幣ETF 的申請決定多次推遲,也不僅絲毫沒有減緩大家申請的腳步,甚至是愈挫愈勇,包括在申請機構和思路設計上都出現了一些很明顯的積極變化。

(美國)比特幣ETF申請不完全統計(2013-2021.04)

首先,不同於之前多集中在圈內色彩濃厚的機構申請來源,今年以來尤其是近三個月以來,傳統金融世界中的資產管理公司、投資銀行等傳統金融民工世界中的關鍵角色也開始密集進場,甚至堪稱井噴,分羹意圖明顯。

據筆者不完全統計,5月以來見諸報導的已有美國資管公司Victory Capital、資管公司Simply、方舟投資管理公司(Ark Investment Management)、瑞士加密貨幣ETP 發行商21Shares、資管巨頭景順(Invesco)、ETF 發行商Volt Equity 等等:

- 5月21日,ETF 提供商Teucrium 向SEC 提交比特幣期貨ETF 申請;

- 5月25日,數字資產對沖基金One River 向SEC 申請創建碳中和的比特幣ETF;

- 5月27日,資產管理公司Simply 發行投資組合中含有比特幣的基金;

- 6月8日,ETF 發行商Volt Equity 向SEC 申請比特幣相關ETF;

- 6月10日,總部位於德克薩斯州的資管公司Victory Capital 計劃通過為合格投資者設立私募基金進入加密市場;

- 6月29日,方舟投資管理公司(Ark Investment Management)與位於瑞士加密貨幣ETP 發行商21Shares 合作發行新產品「ARK 21Shares 比特幣ETF」,21Shares 是該ETF 的發起人,方舟投資管理公司協助銷售ETF;

- 7月末,高盛向SEC 提交了一項交易所交易基金(ETF)的申請;

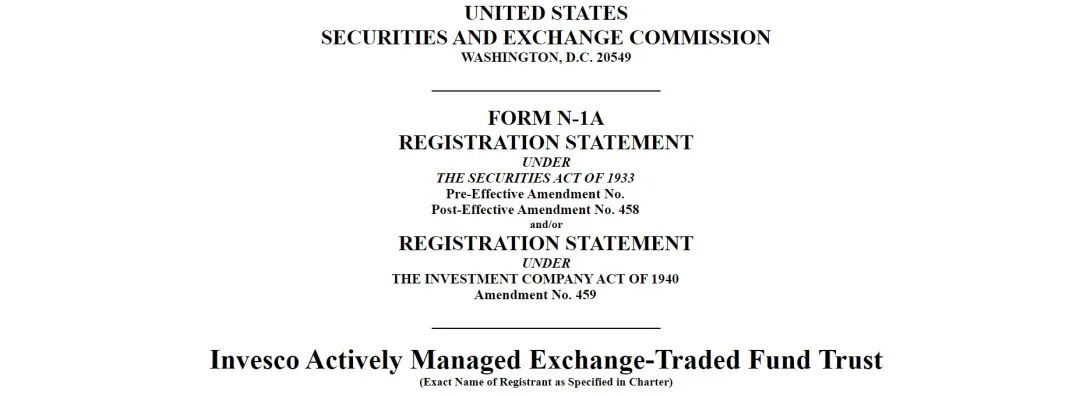

- 8月初,資管巨頭景順(Invesco)向SEC 提交申請文件,計劃推出基於比特幣期貨的交易所交易基金Invesco Bitcoin Strategy ETF;

其次,在比特幣ETF 的實現形式上,也不再拘泥於主要圍繞比特幣現貨“買買買”的傳統ETF 形式,而是出現了諸多新的設計思路。最有傳統金融味道的還是上面ETF 發行商Volt Equity 的思路——25% 的淨資產將投資MicroStrategy 股票,

我認為這是一種頗有希望的折衷的思路,為投資者提供對加密貨幣領域公司的投資機會,使其未直接持有比特幣和以太坊等加密資產的情況下也能投資加密貨幣市場,多年來一直申請比特幣ETF 的資管公司Bitwise 也已推出類似產品。

同時上面提到的Victory Capital 的加密基金,則主要是跟踪納斯達克加密指數(NCI),相當於不是只涵蓋比特幣,而是比特幣在內的一籃子加密貨幣(當然追踪指數未必一定需要持有對應的現貨資產)。

此外還有比特幣ETF 申請老兵VanEck 的最新Bitcoin Strategy Fund (比特幣策略基金),它計劃將投資於比特幣期貨合約以及涉及比特幣的集合投資工具和交易所交易產品(ETP),而不會直接投資比特幣及其他數字資產,上面提到的景順也是如此。

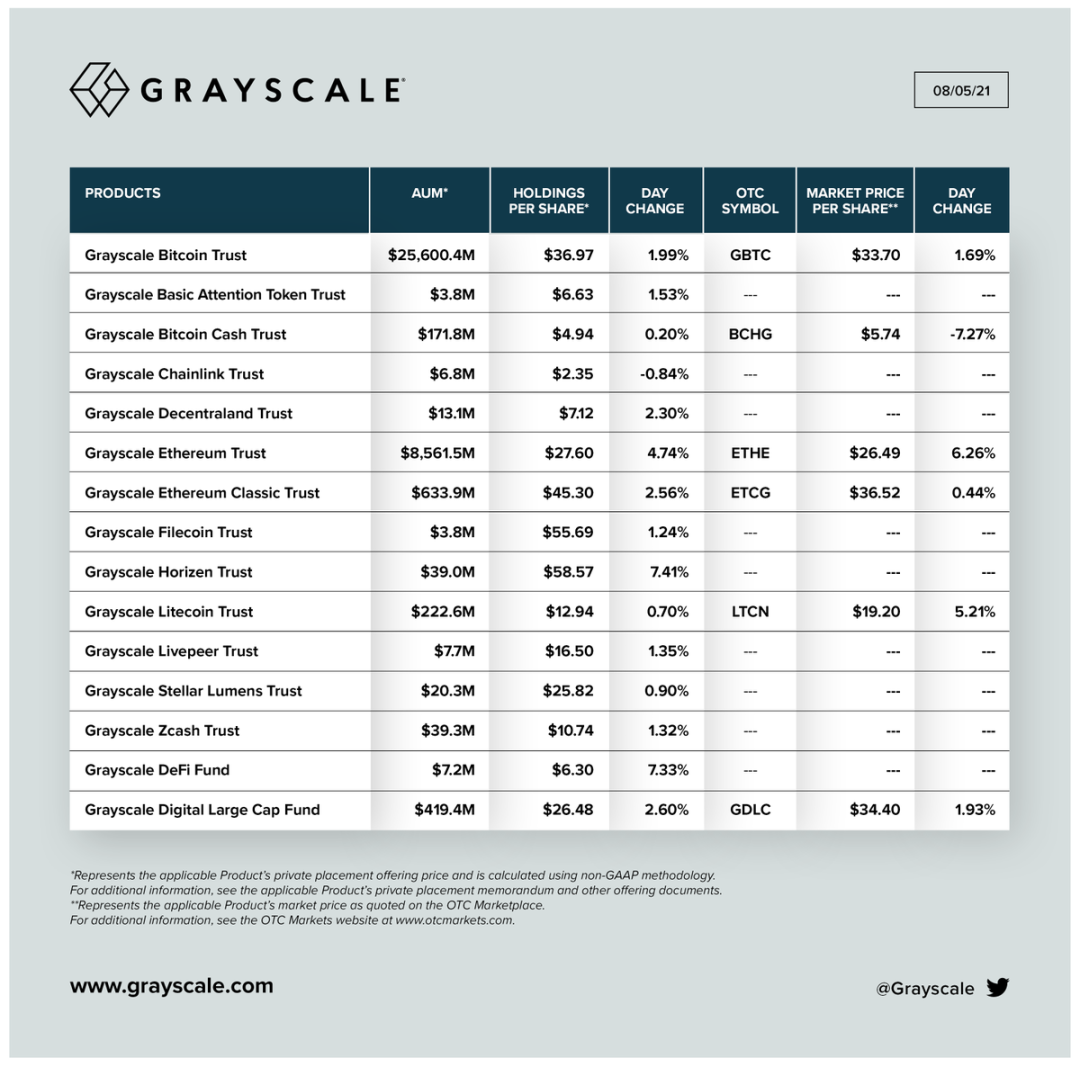

而市場普遍已經有過預期的灰度,最近也剛聘請了指數定制供應商Alerian 的前首席執行官David LaValle 擔任其交易所交易基金(ETF)的全球負責人,旨在推動250 億美元規模的灰度比特幣信託(GBTC)轉換為ETF,灰度首席執行官Michael Sonnenshein 表示灰度正在”100% 致力於”這一進程。

而這也算曲線實現比特幣ETF 的一種新思路,且GBTC 本來就在美股粉單市場掛牌上市,目前的二級市場體量也高達250億美元,同時已經經過多年的交易驗證。

所以GBTC 一旦成功直接轉為ETF,那其從資金規模及宣傳效果層面的影響,應該都會遠遠大於新通過的一支比特幣ETF。

02

美國之外的“熱火朝天”

不同於美國諸多比特幣ETF 數年申請而不得的無奈等待,今年2月18日加拿大Purpose投資公司吃了“比特幣ETF 的首只螃蟹”——Purpose Bitcoin ETF。

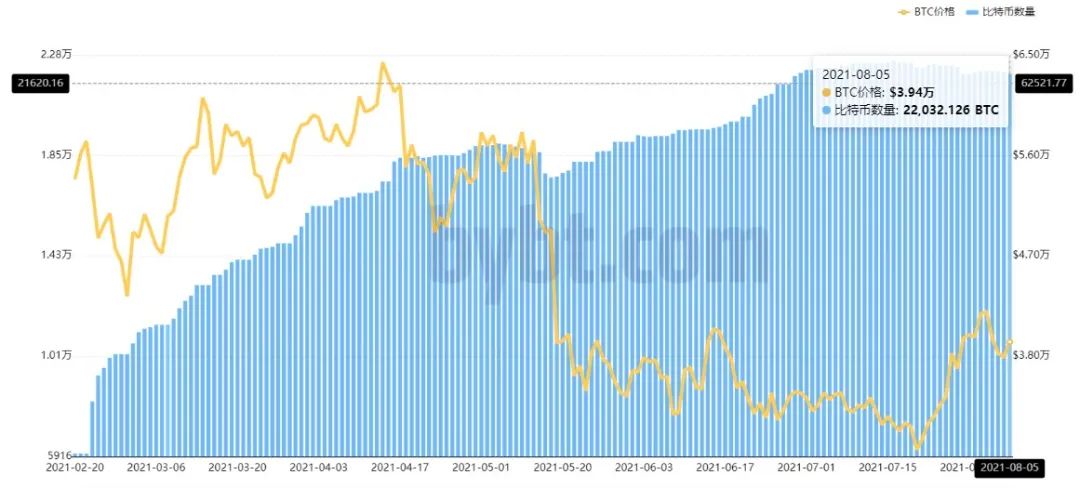

且自Purpose Bitcoin ETF 上市後,其持有的比特幣數量也不斷增加,截至8月5日達到22032枚,當下市場價值逾8億美元。

與此同時,對應GBTC 的正溢價開始持續走低,並於22日進入負溢價區間,而8 月3 日最新溢價數據為-11.84%,資金從GBTC 流出並大幅流入比特幣ETF,也說明了市場對ETF 的熱情和期待,這也無疑也會對美國帶來仍未通過比特幣ETF 的壓力。

同時近兩個月來全球其他地方的ETF 也取得了不錯的進展,首先是6月23日,巴西證券交易所(B3)上市由QR Capital 推出的拉丁美洲首個比特幣ETF 交易。

而本月初,法國投資管理公司Melanion Capital 也宣布將推出提供區塊鏈公司和礦企風險敞口並受歐盟監管的ETF。

03

監管的徘徊未定應是ETF 申請通過的最大阻礙

對美國的一眾比特幣ETF 申請而言,目前最值得關注的其實是監管者的態度,雖然新任美國SEC 主席Gary Gensler 在任職之前被認為是加密行業的友好人士,但其去年底接任以來並未明顯有較為積極的表態(ETF 照樣不通過)。

本月初彭博社就透露Gary Gensler 已要求國會通過一項法律以賦予SEC 監管加密交易的權力,且他對於目前市場期待的比特幣ETF 沒有給出任何時間表。

甚至在本週二舉行的阿斯彭安全論壇(Aspen Security Forum)上,Gary Gensler 更是態度較為強硬地稱加密貨幣的眾多領域均可能涉及了證券法,必須接受SEC 的監管。

不過頗有意思的是,就在昨天,美國商品期貨交易委員會(CFTC)專員Brian Quintenz 則直接發推稱,美國證券交易委員會(SEC)對純商品及其交易場所沒有監管權,無論這些商品是小麥、黃金、石油還是商品屬性的加密資產等等。

這種一前一後看似針鋒相對的言論,其實從側面反映了美國監管當局對於加密貨幣的法律定義及監管權責劃分依舊還未有公論,這可能也是ETF 等加密資產橋接到傳統金融的方式遲遲未有突破的關鍵原因所在:

按CFTC專員的說法,證券屬性的衍生品歸SEC監管,如比特幣ETF 等延展出來的金融產品;而商品本身歸CFTC 監管,如比特幣等其他商品屬性的加密貨幣。

但這又存在一個核心問題,就是對證券的定義範圍亟需法律釐清——比如比特幣之外的其它加密貨幣,有些未來是否可能直接被定義為證券(參見SEC 之前與XRP、Telegram 的戰爭)而非商品。

所以總的來看,當下的一眾比特幣ETF 申請其實也是在等這個最後“監管點”的到來,一旦監管態度迎來明確,那麼這些積壓的請求便有可能“魚貫而入”。