加密貨幣ETF是一個吊足了人們胃口的老話題。每隔一段時間,人們總會聽到:某某公司又向SEC提交了加密貨幣ETF的申請。在經過漫長的等待後,答案也總是一樣:美國SEC推遲加密貨幣ETF的申請批准,或一再向社會廣泛徵求意見,如此往復,形成了一個類似死循環的閉環。

加密貨幣ETF是什麼?為何美國不斷有公司或基金向SEC提出申請?雖屢敗,仍屢戰。而美國SEC的態度為何始終曖昧,他究竟在遲疑什麼?現小編就此特做一番梳理。

何為加密貨幣ETF?

ETF是交易型開放式指數基金,通常又被稱為交易所交易基金,是一種在交易所上市交易的、基金份額可變的開放式基金。 2008年國際金融危機後,ETF成為投資領域最受歡迎的投資工具,因而被譽為全球金融市場最成功的金融產品之一。美國的ETF市場受美國證券交易委員會(SEC)直接監管。

而加密貨幣ETF則將打破傳統投資市場與加密貨幣市場的藩籬,使一般投資者可在傳統投資領域觸及加密貨幣。換言之,一般投資者可通過加密貨幣ETF在證券市場合法合規地接觸比特幣等加密貨幣,而無需通過加密貨幣市場的私鑰等就可在主流證券交易所間接參與比特幣投資,完全不用擔心加密貨幣領域常見的法律合規等問題。因此,加密貨幣ETF能否獲批是加密貨幣走向合規及吸引更多傳統投資者的重要標誌。

目前在全球範圍內已有的加密貨幣ETF主要在加拿大和巴西,如加拿大Purpose Investments公司旗下的比特幣ETF、多倫多上市的首只反向比特幣ETF、加拿大數字資產管理公司3iQ推出的3iQ CoinShares Bitcoin ETF以及巴西區塊鏈投資公司QR Capital的比特幣ETF等。

美國的ETF申請之所以受到廣泛關注,重要的一點是美國金融市場的體量和其國際金融中心的地位所決定。早期在美國申請加密貨幣ETF的主要是從事加密貨幣交易的公司,隨後逐漸有來自美國傳統投資界的基金和公司加入,特別是今年以來,金融界中的資產管理公司、投資銀行等開始密集進場,如美國資管公司Victory Capital、資管公司Simply、方舟投資管理公司(Ark Investment Management)、瑞士加密貨幣ETP 發行商21Shares等,如此集中性的大規模申請加密貨幣EFT的景象,堪稱井噴,這些公司和機構看中了比特幣、以太坊等加密貨幣進入2021年後的驚人漲勢,其分羹意圖十分明顯。

加密貨幣EFT的吸睛之處

1.安全性、便捷性、合法性

基於政策法規以及市場環境等各方面因素,直接購買加密貨幣的風險相當高,而持有加密貨幣也可能會遭遇鏈上黑客攻擊。

比起直接購買加密貨幣,加密貨幣ETF提供了對加密貨幣價格變化的敞口。一方面,用戶繞過加密貨幣交易所購買加密貨幣ETF,可避免如交易所跑路、關閉、被黑客攻擊等問題。另一方面,用戶無需了解和使用私鑰,因而不必擔心被盜風險,更不需要購買和學習如何使用冷熱錢包,相對而言更便捷。

更為重要的一點在於,加密貨幣ETF的通過,能大大加強主流加密貨幣在全球市場的流動性,這意味著在通過加密貨幣ETF的國家,機構和一般投資者可以安全高效地交易加密貨幣資產,而無需擔心違法違規問題。總之,ETF獲批會極大地降低加密貨幣的准入門檻。

2.監管下的安全與合規

加密貨幣ETF基金在納斯達克或紐交所等主要平台上市之前會受到全面監管,這為加密貨幣ETF創造了一個合法的光環。在國家監管機構正常監管下的加密貨幣ETF,將會使加密貨幣獲得更廣泛的關注,進而讓更多人轉向這個市場。

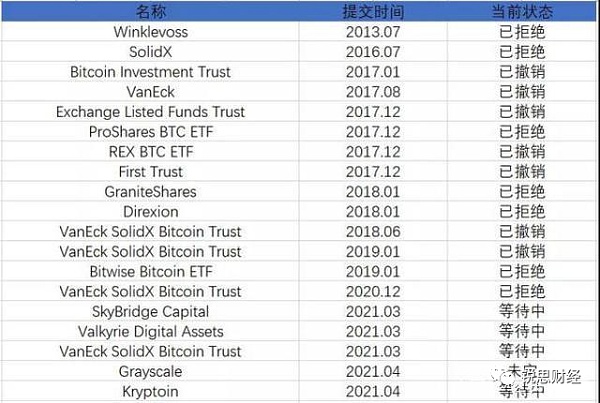

儘管多年來不少公司與機構進行了多次申請嘗試,但美國SEC仍未通過任何一個申請。

美國SEC究竟在遲疑什麼?

合法合規或是SEC猶豫不決的重要原因。

美國有關加密貨幣的監管定位,始終徘徊未定,成為加密貨幣ETF申請通過的最大阻礙。

長期以來美國監管層對加密貨幣以及該市場應該採取怎樣的監管態勢?發布怎樣的法律法規?以及是否要對其進行徵稅?如何定義該市場以及行業標準等問題,始終處於一個混亂模糊的層面,一直在爭論卻一直沒有明確的答案。

這種態勢下,SEC沒有具體的法律法規參考,而自身更多的是審批與監管層面的管理機構,這意味著SEC很難對加密市場做出合法合規的判定,因而只能將“拖”字訣進行到底。

“掌控性”或是另一重要因素。

近期有位美國議員Bill Foster表示:政府必須有權逆轉已經完成了的加密貨幣交易。他稱,許多國會議員認為加密貨幣使用者是犯罪活動的實際參與者,因此必須通過法律以允許美國聯邦法院找出數字資產持有者,然後將使用比特幣及其他數字貨幣完成的交易無效化。

這表明美國監管層期望對加密貨幣擁有絕對掌控,且不談這個想法能否被實現,即便有技術手段可達成此目的,這種被掌控的市場無疑也與加密貨幣投資者的初願背道而馳,去中心化的產品被完全掌控後的意義就大打折扣,這是一個不可協調的矛盾,而SEC長期以來對加密貨幣ETF的申請拖了又拖,或許就是還在考慮如何在這兩者之間尋找平衡。

近期美國國內對以上兩個因素爭論更加激烈。新任美國SEC 主席Gary Gensler 在任職之前被認為是加密行業的友好人士,但其去年底接任以來並未明顯有較為積極的表態(ETF 照樣不通過)。而近期Gary Gensler 更是態度較為強硬地稱加密貨幣的眾多領域均可能涉及違反證券法,必須接受SEC 的監管。

如此來看,美國的加密貨幣ETF仍舊長路漫漫,看不到盡頭。

美國作為全球經濟中心,其證券交易所在全球的參考價值和地位可謂舉足輕重,加密市場能否在這個地區立足對於整個加密領域至關重要,這也是眾多公司和機構屢敗屢戰的重要原因。

對美國SEC而言,加密市場大幅波動性和市場操縱仍是急需解決的問題。但加密市場正是因為大幅波動性,才受到全球投資者的關注。而作為監管機構,SEC所在意的是如何更好的保護普通投資者的安全,波動性永遠不會消失,而市場操縱往往會損害投資者的利益,這也是SEC一直推遲的關鍵因素之一。

美國加密貨幣EFT審核通過會否出現轉機?

輿論認為,今年可能是美國SEC最有可能通過加密貨幣ETF的一年,歸結起來,有以下幾點原因:

1.SEC新主席暗示加密貨幣ETF獲批需符合SEC對共同基金的嚴格規定。

近日,Gary Gensler暗示了加密貨幣ETF獲批的可能途徑。他表示,符合SEC對共同基金嚴格規定的ETF可以為投資者提供必要的保護。 Gensler還表示對專注於比特幣期貨的ETF持開放態度。這些比特幣期貨由CME提供,並要求投資者投入大量保證金以進行交易。 Gensler稱:“鑑於這些重要的保護措施,期待工作人員對此類申請進行審查,特別是如果這些申請僅限於在CME交易的比特幣期貨。”

2.不斷湧入加密市場的公司與機構、持續增加的ETF申請,或將對SEC造成壓力。

今年美國傳統金融資產管理公司,投資銀行等紛紛開始申請加密貨幣ETF,包括美國資管公司Victory Capital、資管公司Simply、方舟投資管理公司(Ark Investment Management)等十幾家大型機構和公司。行業內外關於要求SEC通過比特幣ETF的聲音越來越多。

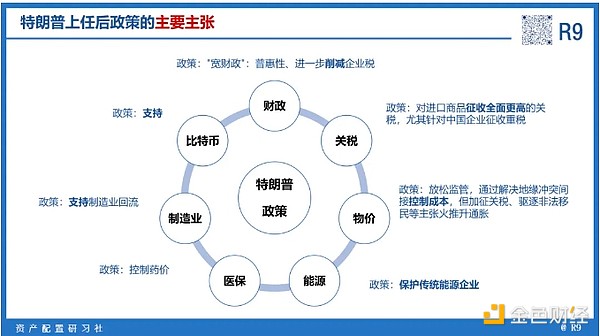

3.美國新的萬億美元基建法案,即將對加密市場徵稅,這就提供了美國對該市場及行業的監管定位,並為SEC提供相應的法律依據。

近日,美國參議員Toomey、Lummis表示已就加密資產稅收修正案達成兩黨協議,將礦工和密鑰錢包排除在報告規則之外。此外,美國共和黨參議員Toomey表示,將很快提交加密資產稅收修正案。加密資產稅收修正案協議不會涉及到軟件開發人員和交易驗證者、節點運營者或其他非經紀人。目前距離實施加密資產稅收修正案還有些時間。將尋求就加密資產稅收修正案達成一致同意。

美國即將對加密市場徵稅,近期被“炒”得火熱,如若該法案最終通過成為法律,那就意味著美國監管層將對該領域建立合理合法的監管。

首先向加密領域徵稅就意味著美國需要承認該市場合法,因為政府部門無法對不合法的市場進行徵稅。其次該法案為SEC審核加密貨幣ETF提供了部分法律依據,就關於如何定義“經紀人”的部分作出了規定說明。再者,SEC無限推遲審核的一個重要原因,就是來自美國高層的監管猶豫,若錘子落地,SEC估計會領受來自高層的意思,或許下一個審核的EFT就有望通過。