穩定幣收益協議Gro 目前提供低風險儲蓄產品PWRD 和高風險產品Vault,會使用用戶提供的穩定幣在第三方DeFi 協議獲取收益,不同的是,Vault 在享受高收益的同時,需要為PWRD 充當承保人。

隨著DeFi 市場逐漸從最初的狂熱階段中回歸理性,加密資產長久以來始終沒有擺脫的高波動性,耕種者們不得不開始尋找更「堅固」的鏟子。正因如此,基於穩定幣的收益挖礦一躍成為了市場的新寵。

今天鏈聞要介紹的是穩定幣收益分層協議Gro,該協議為不同風險偏好的兩類投資者推出了契合度更高的產品,其中高收益產品Vault 的投資者需要額外承擔低風險產品PWRD 的虧損風險,即類似傳統意義上的分級基金結構,通過收益分享機制使得兩種產品相互協同驅動,達到平衡。

當前Gro 仍處於Beta 測試階段,已集成至Argent 和WalletConnect 中,此前對投資者Degen Score 的限制已被取消,且Vault 鎖倉量硬頂已提升至1000 萬美元,PWRD 鎖倉量硬頂已提升至600 萬美元,目前協議鎖倉量達已達約665 萬美元。

Gro 是什麼?

Gro 成立於2020 年8 月,是一個穩定幣收益聚合器,根據其分層機制並匹配用戶的個人風險偏好狀況,提供不同風險等級和收益率的服務,目前提供低風險的穩定幣儲蓄產品PWRD 和風險偏高的穩定幣收益產品Vault 兩種互補性產品。因為Gro 增加了風險分層和收益共享機制,這意味著,收益會在Vault 和PWRD 之間共享和分配,Vault 風險高的同時也能獲到更高的收益。

Gro 團隊雖然非匿名,但目前還未公開團隊主要成員。不過,Gro 技術文檔 顯示,之後計劃在其官方網站上更新團隊頁面,還在招聘高級開發者和工程師。當前,Gro 已通過由PeckShield 派盾和Fixed Point solutions (Kurt Barry)進行的安全審計。

此外,Gro 還在今年3 月份完成由Galaxy Digital 和Framework Ventures 領投的710 萬美元 種子輪融資,參投方包括Variant、Northzone、Nascent、a_capital 和3AC 等。

Gro 產品運行模式

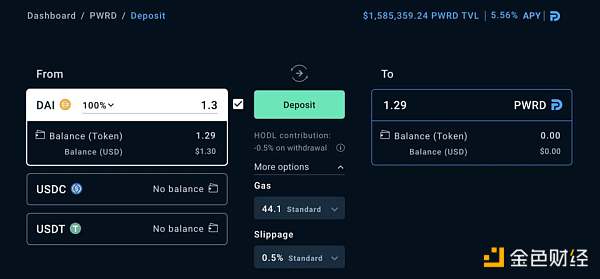

Gro 的產品運營模式為,用戶只存入DAI、USDC 或USDT 穩定幣至PWRD 或Vault,然後Gro 會利用這些資金使用其他第三方DeFi 協議來提高收益,收益在兩種產品之間共享和分配。

Vault 會在獲得更高收益的同時,需要承擔Vault 和PWRD 兩類產品的所有風險。 PWRD 是一種低風險儲蓄產品,在存入上述三種穩定幣後用戶可以收到名為PWRD 的代幣份額,另一方面,PWRD 也能向其他穩定幣一樣作為交換媒介來發送和消費。

由於Vault 和PWRD 的協同交互性,接下來將對PWRD 的低風險保障方式、PWRD 和Vault 的收益策略、PWRD 穩定幣機制以及Gro 的風險分層特性逐一解釋。

PWRD 如何保障低風險?

這裡的低風險具體可從兩個方面來講。從用戶本金資產方面考慮,用戶只提供穩定幣,不會受到市場大幅波動的影響。

更重要的是,PWRD 還提供一種可防止穩定幣本身風險或智能合約風險的存款保護機制,當然,這種機制還有一個目的是為了激勵風險更高的Vault 用戶。

也就是說,如果DAI、USDC 或USDT 中任何一個穩定幣出現故障或與美元脫鉤、或使用的第三方DeFi 協議失敗,亦或者Gro 協議利用第三方DeFi 協議錄得虧損,則Vault 持有者將承擔損失來為PWRD 提供保護,但同時,若能夠獲得大量收益,Vault 用戶也能獲得更高的收益。也因此,Gro 產品還設置了鎖倉量硬頂。

PWRD 和Vault 的收益來源

Gro 會將存入兩種產品中的所有資金利用第三方DeFi 協議獲得收益,而收益主要來源於貸款收入、交易費用以及協議獎勵三個方面,具體為:

-

資金放至 Aave、Compund 等借貸協議來產生利息;

-

存入諸如 Uniswap、SushiSwap 等自動做市協議來提供流動性,從而賺取交易費用;

-

使用 Curve、Balancer 等DeFi 協議來賺取代幣激勵,Gro 在認領這些獎勵並出售後轉換為用戶收益。

除此之外,Gro 產品長期參與用戶還會獲得另外一部分收入,即,當用戶從Vault 中撤出資金或出售PWRD 時,需要支付0.5% 的費用給其他持有者,這不僅能吸引用戶參與,從中長期而言,也能在一定程度上能夠維持用戶的鎖倉量。另外,Gro 目前不收取績效費,之後可能會因治理髮生變化。

那麼如何在第三方DeFi 協議之間分配資產和平衡風險呢? Gro 會定期更新DeFi 收益策略,還有一個比較突出的一個優勢在於其專有的風險平衡器(Risk Balancer),這是一個自動平衡資產組合的模塊,與Gro 協議的存取款機制集成,允許Gro 在穩定幣和作為收益來源的多種DeFi 協議之間分散風險和獲得多元化風險敞口,還會通過風險和收益分層機制在PWRD 和Vault 之間分配收益。

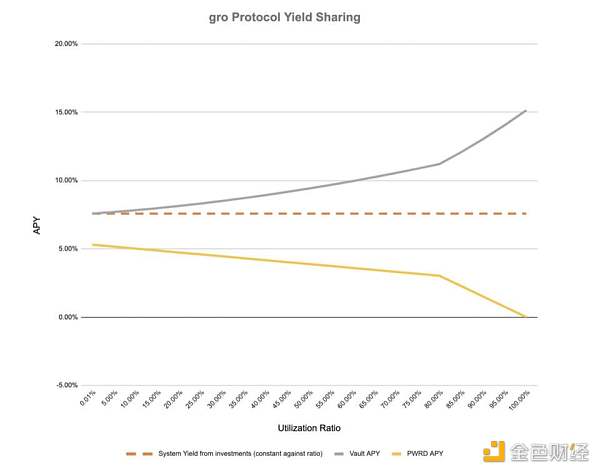

而高收益產品Vault 從PWRD 獲取的部分 收益 取決於利用率(PWRD 鎖倉量與Vault 鎖倉量之比),利用率越高,收益越高。具體來說,在利用率為80% 以下時,Vault 持有者可以獲得PWRD 用戶收益的30% 的一個基本費率,再加上利用率的3/8,即30% + 3/8*利用率;若利用率超過80%,將獲得60% 的基本費率再加上利用率減去80% 數值的兩倍,即計算公式為:60% + 2(利用率- 80%)。

對PWRD 而言,產品中存入DAI、USDC 和USDT 穩定幣後以PWRD 穩定幣顯示,PWRD 穩定幣有一個Rebase 機制,當發生Rebase 時,如果協議策略產生的收益超過某個閾值時,PWRD 的供應量就會通過算法來增加,自動分配到PWRD 持有者錢包中,正如前一部分所述,若有任何潛在損失首先由Vault 承擔。

Gro 如何實現風險分層?

如前所說,PWRD 和Vault 的風險和收益各不相同,另外,Gro 還允許用戶進一步對其風險進行分層,即,允許將其中一種產品的收益劃轉至另一種產品,來換取更多的保護或收益。儘管二者不可兼得,但可根據用戶喜好來對其所能接受的風險和收益進行管理。這意味著,當PWRD 鎖倉量與Vault 鎖倉量之比(利用率)低時,保護成本較低PWRD 更具吸引力,當利用率高時,收益較高Vault 將更受歡迎。

總結

相對於目前市場上的其他收益協議,Gro 在風險分層的交互性、投資組合的多樣性以及存款保護機制等方面具備較大優勢。可以想像,隨著更多資產存入PWRD,Vault 獲得的收益就會越多,而當存入Vault 的資金越多,PWRD 就能享受到更好的保護。這種Vault 產品用戶充當PWRD 的保護者以及兩種產品協同互補的特性或將使Gro 發展得更遠。

選擇:卡倫