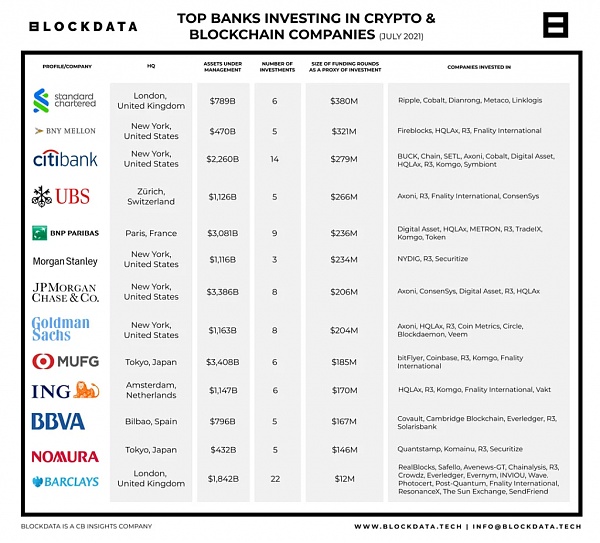

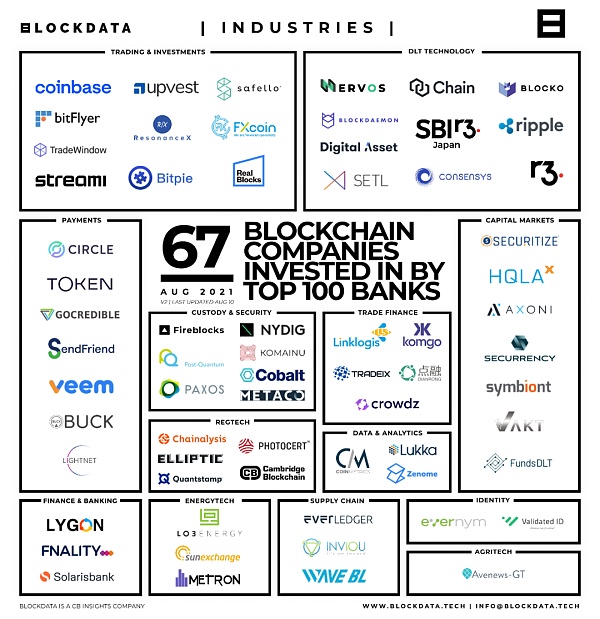

區塊鏈市場情報機構Blockdata在上週的一份最新報告中公列出了迄今為止對加密貨幣和區塊鏈公司投資最多的13家銀行/投行。全球銀行業巨頭紛紛下場,對新興的加密和區塊鏈公司產生了濃厚的興趣。根據Blockdata研究,世界前100家銀行中有55%投資於加密和區塊鏈領域。

知名平台Coinbase、Ripple和NYDIG均獲得了大銀行的資金支持。

根據分析公司Blockdata的數據,金融機構正在搶占蓬勃發展的2萬億美元加密貨幣市場的一部分,目前全球13家最大的銀行向加密貨幣和區塊鏈公司提供了約30億美元的資金。

總部位於倫敦的渣打銀行以3.8億美元的投資位居榜首,而總部位於倫敦的競爭對手巴克萊銀行(Barclays)在數量方面是對區塊鏈公司的投資最活躍的投資者。

以下是代表投資的前13家銀行的投資規模及投資標的細節:

1.渣打銀行(Standard Chartered)—-3.8億美元和6項投資

渣打銀行的投資標的包括區塊鍊網絡Ripple,根據Coinmarketcap.com的數據,其XRP代幣的市值約為480億美元,為市值第六大加密貨幣。渣打銀行也是Cobalt的投資者,Cobalt是一家位於英國的貿易技術提供商。

2021年5月,紐約金融服務部(NYDFS)開始允許 渣打銀行提供加密貨幣託管服務,渣打銀行對於加密領域的佈局速度明顯加快。 6月29日,渣打銀行與ICAP、富達集團合作推出加密交易平台。 8月8日渣打銀行的加密經紀商Zodia Custody計劃向愛爾蘭的機構投資者提供服務。

2.紐約梅隆銀行(BNY Mellon)——3.21億美元和5項投資

紐約銀行的投資名冊上有Fireblocks,該平台允許金融機構發行、移動和存儲加密貨幣。 Blockdata表示,紐約梅隆銀行在加密託管領域的投資最多,即公司通過加密託管服務付費管理客戶的數字資產。調查發現,在排名前100位的銀行中,有23家要么建立自己的託管技術,要么將技術提供商的產品集成到自己的系統中。

紐約梅隆銀行曾在2021年2月份宣布進軍加密領域,5月份有消息傳出,紐約梅隆銀行已在愛爾蘭都柏林建立了一個加密貨幣部門,該部門將為不同類型的不同資產提供託管服務。 6月30日,紐約梅隆銀行官方表示,它是第一家允許客戶持有、轉移和發行數字貨幣的全球銀行。 7月13日,灰度投資宣布與紐約梅隆銀行達成合作協議,為灰度比特幣信託提供資產服務和ETF服務,該協議自2021年10月1日起生效。

3.花旗銀行( Citibank)——2.79億美元和14項投資

美國資產排行第四大的花旗銀行已投資於SETL,SETL的分類賬技術可用於轉移現金和其他資產。

早在2018年,花旗就開始為客戶開發加密產品,但最終官方依舊沒有實質性的答复。近幾年,花旗對於比特幣等加密貨幣市場始終保持觀望,但從其內部任職人員的採訪中可以看出,花旗對於加密貨幣的態度一直比較友好,並且認為比特幣是21世紀黃金。

2021年6月,花旗表示,鑑於在加密貨幣、代幣化和其他由區塊鏈技術驅動的進步方面看到了令人興奮的新發展,所以正式成立加密貨幣和區塊鏈新業務部門Digital Assets Group,來深入探索加密貨幣的更多可能性。

4.瑞銀(UBS)——2.66億美元和5項投資

瑞士銀行重量級的投資包括Axoni,其技術用於資本市場基礎設施的現代化。

2020年10月,瑞士銀行Sygnum Bank AG和日本金融巨頭SBI Holdings合作推出一項基金,用於投資未上市股票以及投資利用加密資產(虛擬貨幣)和區塊鏈(分佈式分類帳)技術的公司。該基金總額力爭到2021年達到70億日元。

2021年,瑞士金融巨頭瑞銀(UBS)在加密行業邁出了一大步。 7月底,UBS大宗經紀服務已開始向數量有限的客戶提供加密貨幣交易所交易產品(ETP)的清算和結算服務。

8月上旬,瑞銀已加入Broadridge Financial Solutions的分佈式賬本回購(DLR)平台,因為該區塊鏈平台可實現降低風險和運營成本以及增強流動性的重大即時好處。

5.法國巴黎銀行(BNP Paribas)——2.36億美元和9項投資

這家法國金融集團正與Digital Asset合作,利用基於DAML編程語言的智能合約開發實時交易和結算應用程序。

法國巴黎銀行崇尚實踐出真理,法國巴黎銀行在2020年9月15日宣布,該公司的證券部門已與Digital Asset合作,利用基於DAML的智能合約開發一系列實時交易和結算應用。

在探索區塊鏈技術領域,法國巴黎銀行可以說是走在前列。 2020年10月7日,法國巴黎銀行與加密錢包提供商Curve合作完成概念證明,旨在提升證券型代幣轉移安全性。並且法國巴黎銀行已使用ERC-1400標准證券型代幣在區塊鏈上進行快速、安全和透明地轉移,後續計劃向客戶提供更具市場競爭力的託管產品。

6.摩根士丹利(Morgan Stanley)——2.34億美元,共3項投資

其投資之一是加密託管公司NYDIG,該公司是100億美元另類資產管理公司Stone Ridge的比特幣子公司。

摩根士丹利是全美第6大金融服務公司,不過對於區塊鏈領域,摩根士丹利的參與度相比較其他銀行機構都處於劣勢。據悉, 摩根士丹利距今只投資了三家區塊鏈領域相關的公司,但私底下是否有其他關於區塊鏈領域的佈局就不得而知了。

7.摩根大通( JP Morgan Chase)——2.06億美元和8項投資

以太坊軟件公司ConsenSys獲得了美國最大銀行摩根大通的支持。

在2021年8月份,有消息傳出摩根大通已開始與紐約數字投資集團NYDIG合作,向私人銀行客戶推銷內部流通的比特幣基金,不過對於此事,摩根大通不予置評。

8.高盛(Goldman Sachs)——2.04億美元和8項投資

其投資名單包括Coin Metrics,一家向機構客戶提供區塊鏈數據的提供商。

高盛在2021年就開始正式佈局加密領域。首先是在3月,高盛集團宣布已重啟加密貨幣交易部門,並已開始為客戶提供比特幣期貨和無本金交割遠期期貨交易服務。

7月27日,高盛向美國證券交易委員會(SEC)提交SEC提交“DeFi和區塊鏈股票ETF”申請,根據申請文件顯示,高盛這支ETF將尋求在支出費用和成本之前提供與Solactive Decentralized Finance and Blockchain Index指數“密切對應”的投資結果。

不過,現階段還不清楚該指數的具體組成,只知道與加密貨幣和區塊鏈相關,高盛在申請文件中還提到該基金納入的公司主要位於全球發達和新興市場並在某些發達市場的主要交易所上市和交易,包括:澳大利亞、加拿大、法國、德國、中國香港、日本、韓國、瑞士、荷蘭、英國和美國。

9.三菱日聯金融集團(MUFG)——1.85億美元和6項投資

三菱日聯金融集團(Mitsubishi UFJ Financial Group)投資了4月份上市的美國加密貨幣交易所Coinbase和總部位於東京的加密貨幣交易所Bitflyer。

擁有100多年曆史的三菱日聯金融集團,在2017年就和新加坡知名IT服務商NTT Data兩公司宣布將會推出跨境貿易數據區塊鏈服務。

2018年,三菱日聯金融集團正在試行自己的加密貨幣Mufg幣,員工可以在便利店結賬時使用Mufg幣支付。

截止2019年11月,日本金融巨頭三菱日聯金融集團(MUFG)與其他21家公司聯手,成立了一個區塊鏈聯盟,以研究和開發安全代幣管理標準。

10.荷蘭跨國銀行(ING)——1.7億美元和6項投資

這家荷蘭跨國公司的一項投資為支持區塊鏈流動性管理平台HQLAx。

此外,2019年1月,ING與一家區塊鏈服務公司R3簽署了一項為期五年的協議,將分佈式分類賬技術推廣到一系列業務領域,為其商業區塊鏈平台獲得不限數量的授權。

2019年12月,荷蘭跨國銀行著力開發圍繞數字資產託管安排的產品,希望通過採取“數字資產”來為投資者服務。

11.西班牙對外銀行(BBVA)——1.67億美元和5項投資

這家西班牙銀行的名單上包括Covault,Covault的技術用於存儲、共享和驗證身份。

2018年4月,西班牙對外銀行(BBVA)成為第一家使用區塊鏈技術發行貸款的全球性銀行。

2018年12月,BBVA和歐洲投資銀行集團(EIB)已經就區塊鏈簽署合成型資產證券化協議。該金融創新是發達國家商業銀行轉移信貸風險的一種常見結構金融技術。 BBVA已經完成了一系列開創性的測試,包括與Red Eléctrica的銀團貸款、與Mapfre的綠色債券或與馬德里社區的可持續“Schuldschein”貸款,以及保時捷、Indra、ACS或Repsol的幾筆企業貸款。

2020年12月,BBVA已開始推出將成為其首個用於數字資產交易和託管的商業服務的試驗。這項新服務將通過BBVA Switzerland提供,將使管理比特幣交易和以這種加密貨幣存款成為可能。

2021年5月BBVA將在Trusple(螞蟻集團全球貿易區塊鏈平台)上提供支付和融資服務。

12.野村(Nomura)——1.46億美元和5項投資

區塊鏈安全公司Quantstamp是這家日本銀行支持的公司之一。 2019年3月,Quantstamp從野村獲得投資,該公司正在開髮用於證券交易的區塊鏈解決方案。

在2018年,日本野村證券宣布投入加密貨幣領域。 2018年5月,它與Ledger和全球顧問成立了Komainu,以開發數字託管解決方案。 2019年10月,公司宣佈在9月24日已經簽署的一項協議在韓國控制線的子公司LVC投資,以利用B股鏈技術開發金融服務。

野村證券(nomura)還和和其他五家券商成立了一個密碼發行自律組織(sro)。

13.巴克萊(Barclays)——1200萬美元和22項投資

這家英國跨國公司的投資清單包括RealBlocks,RealBlock是一個將顧問和投資者與資經理聯繫起來的技術平台。

巴克萊對於數字貨幣在一開始是非常友好的,第一次參與到區塊鏈領域中是在2017年,與瑞銀、瑞士信貸等公司共同推出以太坊技術對賬平台。並且在2018年監管趨嚴的情況下,巴克萊仍一直允許客戶使用借記卡和信用卡購買數字貨幣。

2018年3月,Coinbase公佈在巴克萊銀行(Barclays)取得銀行賬戶,這也是英國主要銀行與加密貨幣交易所之間的首次合作。 4月,巴克萊銀行與高盛公開表示支持ISDA區塊鏈衍生品標準,這一舉措也對ISDA區塊鏈的發展十分關鍵。

2019年4月,巴克萊銀行宣布進入數字資產託管領域,直到2021年,隨著內部人員的調換,以及全球監管對於幣安的圍剿,巴克萊宣布停止通過信用卡/借記卡向幣安付款。

而在次之前,巴克萊首席投資官在採訪中表示,比特幣極端的波動性和糟糕的基本面使其對公司的投資組合沒有吸引力。而這是否意味著從此之後親加密貨幣的巴克萊將會徹底退出。

此外,在世界前100家銀行投資的區塊鏈公司中,按投資金額多少的排序為:Circle(7.11億美元)、Dianrong(6.49億美元)、Ripple(3.929億美元)、NYDIG(3.55億美元)、Paxos(3.4億美元)、Digital Asset(2.6212億美元)、Fireblocks(1.79億美元)和Lukka(9730萬美元)。

該報告寫到:大型銀行區塊鏈投資領域中,最值得關注的細分領域是加密資產託管。儘管人們非常直言不諱地談論比特幣糟糕的一面,但是商業機構們終究無法忽視潛在的收入來源以及加密經濟的戰略地位。

Blockdata報告,還分析了眾多頂級銀行開始向客戶提供相關加密資產服務的主要原因:

1、與許多傳統銀行相比,擁有少量員工的加密資產交易所的利潤或價值大大提升。這一現象早在2018年就開始了,當時領先的交易所Binance的利潤,比德意志銀行高出5400萬美元,而Binance員工只有200人,德意志銀行則高達10萬人;剛剛在納斯達克上市的Coinbase,其估值已經高於高盛,但是員工數量只有高盛的4%。

2、傳統銀行的客戶,不斷要求開戶的銀行提供主流加密資產解決方案。

3、2020年起多國監管法規出現了變化,允許傳統銀行提供加密資產託管解決方案。

星空財經編譯自https://markets.businessinsider.com/