原標題:《監管因素加劇穩定幣市場變局》

加密資產市場經歷了一輪爆發式增長後,穩定幣市場規模隨之擴大到千億美元,使得這一特殊的加密資產類別很難不被監管重視。

近幾個月來,美國監管部門多次提及將針對穩定幣制定監管框架,以提高金融穩定性。在這種背景下,USDC的發行方Circle率先做出行動,於8月22日宣布將儲備金轉化為現金和短期美國國債的組合形式。

相比7月份公佈的包含現金、美國國債、洋基存款證、商業票據和債券的儲備金組合,Circle有意提高USDC儲備金的流動性和穩定性。相比之下,穩定幣市場龍頭USDT雖然提高了儲備金透明度,但根據其發行方Tether 5月份公佈的儲備金組合形式,其中僅有3.87%的現金存款,整體資金儲備較USDC稍遜一籌。

在過去的幾年間,USDT的市場壟斷地位已經被後來者蠶食。根據非小號8月25日的數據,當前USDT流通量為657.93億枚,佔據57.83%的市場份額,USDC流通量為269.87億枚,佔據23.72%的市場份額。由幣安發行的合規穩定幣BUSD也以121.73億的流通量,分走了10.7%的市場份額。而在去年5月,USDT的市場佔有率超過80%。

定期發布審計報告、強調公開透明的USDC等後來者,抓住了USDT長期儲備金不透明的痛點,逐漸擴大市場規模,已經收穫了越來越多用戶和平台的支持。在穩定幣監管時代來臨後,穩定幣市場的變局也可能隨之加劇,在位次的更迭變換下,這塊市場有望由無序轉變為有序。

美國放穩定幣監管信號USDC重組儲備金

隨著加密資產市場的壯大,穩定幣的發行規模也越來越龐大。根據非小號8月25日的數據,當前所有穩定幣的流通市值超過1100億美元,排名前兩位的USDT和USDC都位列加密資產市值排行榜的前十位。

這個超過千億美元的市場已引起各國監管的重視,尤其是美國監管部門已經多次討論對穩定幣提出監管方案。

大約一周前,美聯儲公佈了7月會議紀要,官員們集中討論了穩定幣可能對金融穩定產生的潛在威脅。與會者表示,穩定幣似乎具有與主要貨幣基金相同的脆弱性,且普遍缺乏透明度,密切監測它們尤為重要,需要製定一個適當的監管框架,以解決與此類產品相關的任何金融穩定風險。

此前,美聯儲主席鮑威爾也曾公開表明對穩定幣實施監管的緊迫性,「目前銀行存款和貨幣市場基金有非常強有力的監管框架,但穩定幣沒有。」

美聯儲釋放的監管信號,已經引起了穩定幣發行方的警覺。 8月22日,USDC發行機構Circle宣布將把全部的USDC儲備金轉化為現金和短期美國國債的形式。此舉顯然是想向外界傳達,USDC背後的儲備金有足夠的穩定性和流動性,以保證隨時向市場進行兌付。

相比之下,此前USDC的儲備金組合則復雜許多,穩定性也偏弱。在Circle7月份披露的USDC儲備金報告中,USDC的220億美元儲備金裡除了現金和美國國債,還有洋基存款證(13%)、商業票據(9%)、公司債券(5%),市政債券和美國機構債券(0.2%)。

當時的儲備金報告披露後,引發了外界的一些擔憂。有人認為,儲備金中的商業票據、債券等資產,具有較強的波動性且缺乏流動性,難以應對大規模兌付。

如今,USDC儲備金形式的轉變顯露出Circle在監管收緊局勢下的謹慎。而穩定幣市場的最大龍頭USDT,在今年以來也有意提升儲備金的透明度,以打消市場長久的質疑。

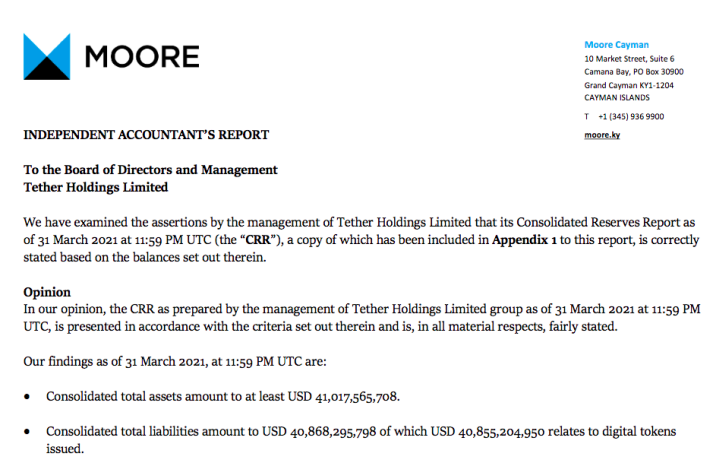

今年第一季度,USDT的發行方Tether與會計師事務所Moore Cayman 合作,公佈了第三方會計核查報告。該報告顯示,截至2021年3月31日,USDT儲備金合併總資產至少為410.17億美元,而其當時的合併總負債(發行的USDT市值)為408.68億美元。該報告證明了USDT背後有足夠的儲備金。

Moore Cayman 發布的USDT儲備金審計報告

5月,Tether又公開了儲備金資產分佈情況,在該公司所持的資產當中,有76%是現金及現金等價物,其中65.39%為大宗商業票據,另有24.2%信託存款。外界最關心的現金存款則僅佔3.87%;其餘的24%則是由信用貸款、債券以及包含加密貨幣在內的其他投資標共同組成。

相比USDC將儲備金形式轉變為現金和美國國債,USDT的儲備金的組合複雜了許多,波動性更大且流動性稍遜。在透明度和儲備金形式的比拼層面,USDC佔據了上風。

穩定幣市場份額再變USDT漸失壟斷地位

監管部門圍繞穩定幣制定監管框架,對於市場投資者是一種保護。而對於穩定幣發行方來說,監管的介入將提出更高的合規性要求,這很可能成為加劇穩定幣市場變局的重要因素。

在過去幾年,穩定幣市場在壯大的過程中,市場份額佔比也在悄然發生著變化。在2018年之前,穩定幣市場幾乎是USDT一家獨大,佔據了90%以上的市場份額。但由於儲備金透明度不足,外界對USDT質疑聲一直沒有停止過。而後,PAX、TUSD、USDC等透明度更高的合規穩定幣面世,穩定幣市場開始生變。

2018年10月,Circle和Coinbase宣布成立Centre聯盟,推出了USDC,並由會計師事務所Grant Thornton LLP每月發布儲備金報告。憑藉透明度優勢以及Coinbase的採用和背書,USDC開始了它的追趕之路。

挑戰一個領域的王者無疑是艱難的,但USDC一直以來最大的優勢就是有審計、更透明,而在2019年,USDT陷入了非法挪用8.5億美元儲備金借給姊妹公司Bitfinex的訴訟案,導致其信譽度持續下滑。 USDC抓住機會,開始被多個DeFi借貸協議列為擔保資產,同時被FTX、Binance等交易所上架,市場需求量持續增加。

儘管USDT仍是當前市場中流通量最大的穩定幣,但過去幾年間,它的市場份額逐漸被蠶食。

根據非小號8月25日的數據,當前USDT流通量為657.93億枚,佔據57.83%的市場份額,USDC流通量為269.87億枚,佔據23.72%的市場份額。由幣安發行的合規穩定幣BUSD也以121.73億的流通量,分走了10.7%的市場份額。

要知道,在去年5月,USDT的市場份額還超過80%,當時USDC的市場份額僅有7.5%左右。而此時,USDT「一家獨大」的地位已經不保,USDC的快速增長正在對其造成威脅。

當前穩定幣流通量佔比情況

一直以來,USDC都在宣傳其透明、合規等優勢,它開始被越來越多的加密資產和區塊鏈應用平台採用。去中心化衍生品交易所dYdX的永續合約,就以USDC計價,而非USDT。今年5月,中國監管部門開始打擊比特幣交易和挖礦時,USDT的場外交易價格也一度下跌,當時就有人提出將USDT換成USDC以規避風險。

如今,美國監管部門明確提出將加強對穩定幣的監管,這當然對走合規路線的USDC更加有利。作為這個市場的後來者,USDC顯然吸取了很多USDT的教訓,它始終以公開透明為殺手鐧,不斷從USDT手中搶走市場份額。

站在投資者角度,無論是穩定幣監管框架的建立,還是穩定幣之間愈發激烈的競爭,最終都有利於該市場從無序轉變為有序,從而保護投資者的利益。