注:原文作者是bankless 聯合創始人David Hoffman。

上週五,方舟投資(Ark Invest) 的木頭姐(Cathie Wood)和Ryan 以及我一起聊了聊她對crypto 的看法。 (完整播客內容在這裡)

ARK 只做一件事:投資那些定義未來的技術。

他們在這方面做得非常好,更重要的是,ARK 投資於打破範式的技術,而市場的其他部分則從根本上錯誤地為它們進行了定價。

木頭姐認為,“投資的未來就是投資未來”,正是這一論點促使ARK 成為了一家管理資產達到750 億美元的金融巨頭公司。

當較老的金融機構通過追溯市場以建立指標和模型來指導投資時,ARK 通過展望未來並投資於塑造未來的技術,前瞻性地看待市場。

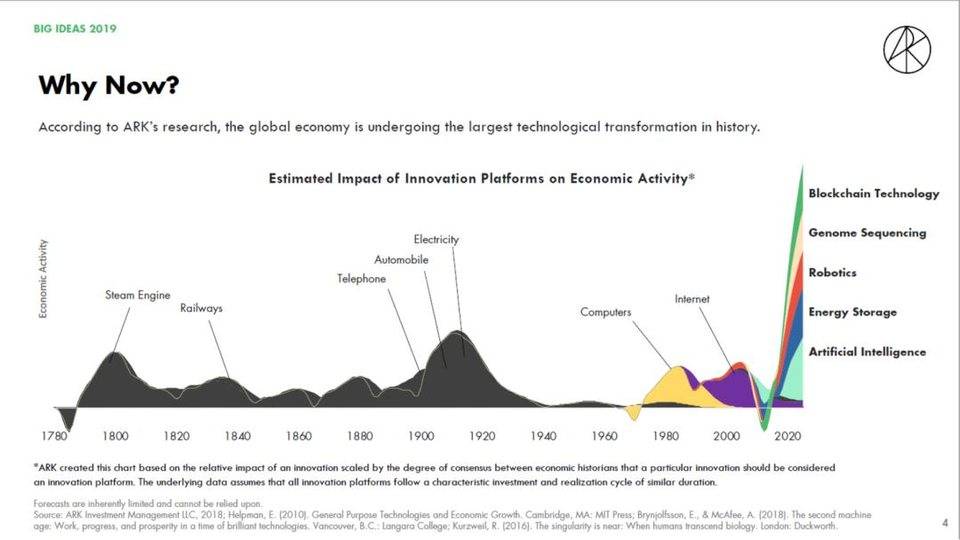

ARK 相信,我們正處於五種突破範式的技術的風口浪尖,而這些技術都同時取得了長足的進步——區塊鏈技術就是其中之一。

與我們的Crypto 文藝復興理論(Crypto 將有助於迎來與14 世紀文藝復興期相似的新時代復興)類似,木頭姐認為,未來10-20 年人類將迎來歷史上最大的技術變革期。

5 個大型技術平台幾乎同時進入了採用S 曲線的增長階段……這在歷史上從未發生過。

參與這次播客的還有Placeholder VC 的Chris Burniske,他在2014 年帶領ARK 進入了Crypto 兔子洞,以及ARK 現任Crypto 分析師Yassine Elmandjra。

這可能是我們錄製過最好的一期播客,它是必聽的。

以下是木頭姐的3 個關鍵觀點:

1. DeFi 正在掏空銀行(銀行也知道這件事)

木頭姐為了解銀行業更廣泛的環境,她聽了摩根大通的財報電話會議,然後她驚訝地發現經濟復甦期間銀行的貸款增長……是負的。

為什麼?

因為crypto! 鑑於DeFi 的收益率優勢以及需求呈爆炸式增長,即使這只會對銀行造成輕微的收入損失,但這種損失仍然對整個銀行業的增長預期產生了重大影響。股票價格按保證金確定,邊際增長率很重要。

具體看這個👇

如果我們最近看到的監管壓力是因為銀行害怕了呢? 👀

木頭姐暗示可能就是這種情況。

鑑於銀行系統是最根深蒂固的現有機構之一,這並不奇怪……

2、ETH staking 可能成為新的“無風險利率”

Chris Burniske 問木頭姐,她是否可以設想一個未來,其中以太坊的風險最小化利率為互聯網資產估值提供新的基準?

這是ETH 的staking 率可能被用作數字資產組合績效新基準的想法,而木頭姐通過對比質押ETH 的可靠收益率與中央銀行的貨幣政策,更進了一步。

這將ETH 提升到一個類似於美國債券市場的全球宏觀力量的地位,而不僅僅是互聯網原生經濟。

看這個👇

簡而言之,木頭姐認為ETH 可以成為互聯網債券。

3. DeFi 將加速非crypto 領域的創新

我向木頭姐和Chris 提問道:

“你們認為以太坊的資本協調能力和DeFi 的開放金融服務,會讓其他領域的創新以更快的速度發生嗎?”

ARK 的核心論點之一是,每個技術平台的增長都有能力加速所有其他技術平台的增長。

木頭姐將以太坊的資本協調權與2016 年籌集了1.5 億美元ETH 的’The DAO’ 聯繫了起來,並直言不諱地支持DeFi 如何提供“無摩擦融資”。

當金融和資本協調工具免費開放時,創新的步伐會發生什麼變化?

看看Chris Burniske 是怎麼說的👇

最大的收穫:不要回頭

可能我最大的收穫是木頭姐將向後看的機構與前瞻性的散戶投資者放在一起談論。

這些機構並沒有展望未來,為其投資提供信息,相反,他們使用歷史分析和財務模型來分配投資,這從根本上支持了“未來看起來像過去”的假設。

難怪他們錯過了crypto!

如果我們對2020 年代有什麼了解,那就是我們所處的時代比我們預測的要混亂得多,如果你希望歷史為你的模型提供未來信息,那你就犯了一個根本性錯誤 .

這意味著機會之門對散戶投資者來說是敞開的。

我們在TSLA 上看到了這一點……我們也在crypto 中看到了這一點。

在機構抵制變革的地方,散戶們在欣然接受。

不要回頭看。

特別聲明

免責聲明:本文不代表0x财经立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Defi之道原創