Sept. 2022, Thiago Freitas

Data Source: Footprint Analytics-Yield Aggregators Comparison

收益聚合器(Yield Aggregators)是自動化過程的協議,稱為“收益耕種”。收益耕種是用於定義以下過程的術語:

- 投資將會產生利息(或收益)的協議

- 收集這些回報,通常以投資協議的原生token 支付(也稱為”收穫”)

- 在DEX 中出售這些token

- 獲取相應的利息並可以在同一協議中進行複投,從而擴大投資規模和回報

- 在有利可圖的情況下,重複所有步驟

收益聚合器是如何幫助投資者?

手動完成所有這些步驟需要大量時間、知識以及與不同區塊鍊和協議的交互。使用收益聚合器來管理,它主要好處是降低成本、優化收穫週期(因為協議在不斷掃描網絡),以及減少管理所有投資所需的時間。

通過使用收益率聚合器協議,投資者需要做的唯一步驟是將資產轉移到他們的智能合約中,並收到該交易的收據。然後,它將把資金部署到不同的投資策略中。他們將管理頭寸和負責复投的工作。 Thome 協議還將添加新策略並自動將資金部署到這些新的機會中。

Top 5 Yield aggregators by TVL – Source: Footprint Analytics

本文將介紹按TVL 排名前5 大的收益聚合器,並探討其主要的特徵。

Yearn Finance

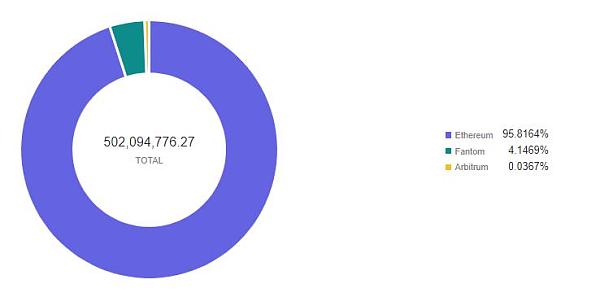

Yearn Finance 是最早的收益聚合器之一,於2020 年7 月17 日推出。它的原形是由Andre Cronje 在以太坊區塊鏈上發布的iEarn 協議。目前,它部署在Ethereum、Fantom 和Arbitrum 鏈上,併計劃擴展到Optimism。

Yearn Finance TVL by chain – Source: Footprint Analytics

雖然它主要專注於以太坊鏈,但Yearn Finance 於2022 年初開始整合其他鏈,因為它發現了新的機會。

Yearn Finance 的特徵

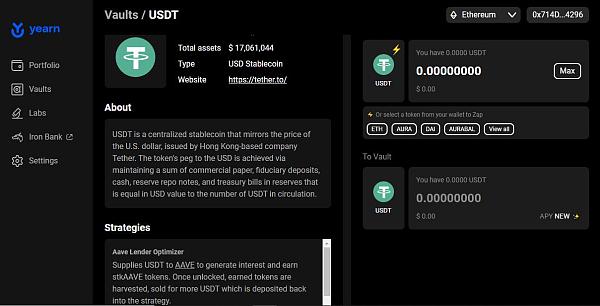

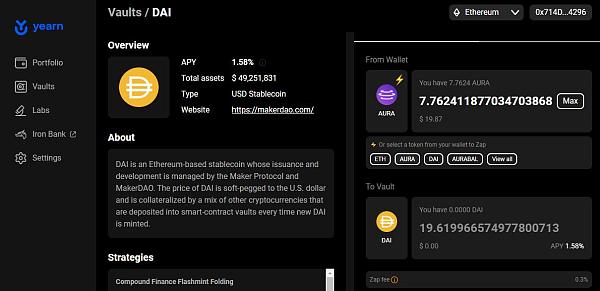

它主要產品是yVaults,投資者可以在其中存入資產以獲得長期的回報(收益)。他們有大量可用資產(超過100 種)可供選擇,投資者可以通過APY(年化收益)、總資產(每個Vault 的TVL)或錢包中可用的資產來過濾他們的搜索。

Yearn Finance – yVaults list

單擊資產圖標時,將打開特定的保險庫頁面,可以在其中找到更多信息,例如與保險庫相關的投資策略描述。每個yVault 可以同時處理20 個策略。

Yearn Finance 還在存款中提供了交換功能(稱為”Zap”)。例如,如果投資者想在DAI 保險庫中存入資金,但錢包中沒有DAI token,他可以使用不同的token,由協議來處理交換和存入保險庫的事宜。

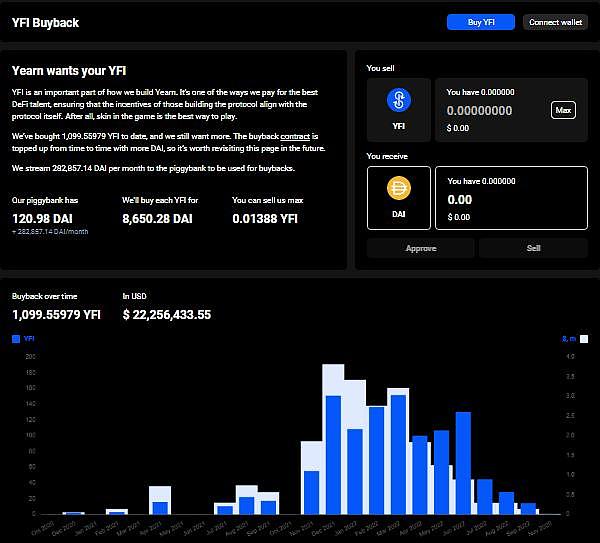

Yearn Finance Token: YFI

Yearn Finance 的原生token 為YFI。 token 持有人可以積極參與協議的治理。然而,一項提案為從事該協議工作的不同貢獻者群體提供一些自由。這意味著並非每個決定都會提交投票。

目前,token 持有者沒有收到協議的任何部分收入。正在運行的提議是,國庫從市場上回購token,減少流通的供應。治理機構批准變更後,從而開啟了與token 持有者分享部分收入的可能性。

Yearn Buyback page

Yearn Finance 的優點和缺點

優點

投資者可以使用不同保險庫的token 進行存款

不斷更新用於產生收益的策略

缺點

token 持有者並不會獲得平台收入的份額

Beefy Finance

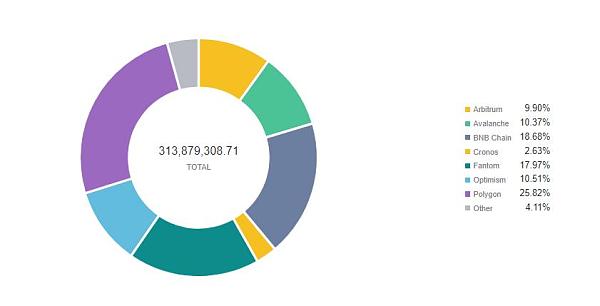

Beefy Finance 於2020 年10 月8 日在BNB Chain 上線,成為BNB Chain 上首個收益聚合器。後來擴展到其他區塊鏈(目前超過15 個),下圖是顯示Beefy Finance 在每條鏈上的TVL。

Beefy Finance TVL, Breakdown by Chain – Source: Footprint Analytics

Beefy 在以太坊區塊鏈上無法使用,但當我們查看管理資產(AUM)、Polygon(7800 萬美元)、BNB Chain(6600 萬美元)和Fantom(5500 萬美元)時,它的強大存在彌補了這一點。

Beefy Finance 的功能

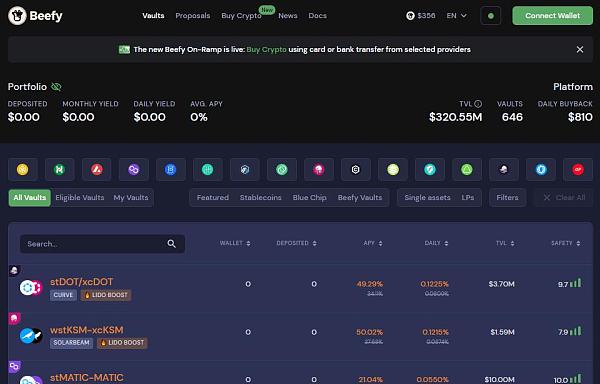

它的主要產品也是Vault,但它的細分不同。 Beefy Finance 沒有建立資產保險庫並將其與不同的策略聯繫起來,而是為其開發的每個策略創建新的保險庫。它目前有646 個保險庫。

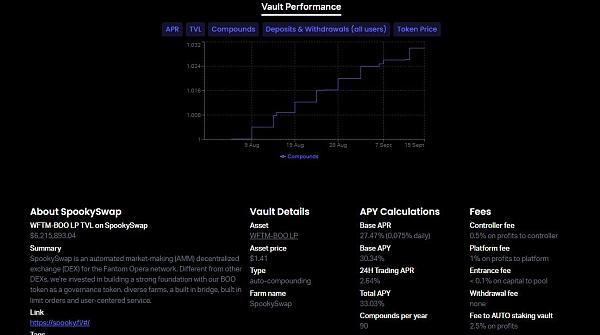

Beefy Finance Vault selection

保險庫可以按鏈,資產類型,以及APY,每日回報率,TVL 和安全評分來過濾篩選。單擊任何保管庫時,會顯示概覽頁面。

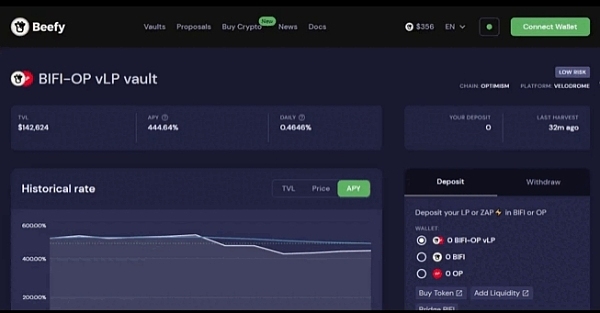

Beefy Finance Vault Page Overview

在此頁面上,可以訪問有關保險庫的額外信息,如所使用的策略描述、構成此保險庫的資產以及包含過去指標的圖表。 Beefy Finance 也提供”Zap “功能,但功能是有限。它只適用於某些保險庫,而且交換是針對構成該保險庫的資產而啟用。

Beefy Finance 還提供了上線選項,投資者可以用法定貨幣購買加密貨幣,然後將其存入他們的保險庫。

Beefy Finance Page for Buying Crypto

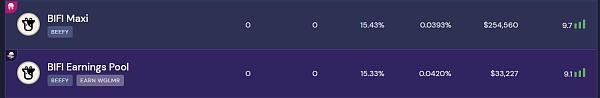

Beefy Finance Token: BIFI

Beefy Finance token 是BIFI。它可用於治理(對改進協議的提案進行投票)。投資者可以將其存入兩個特殊的保險庫中。 BIFI Maxi 和BIFI Earnings Pool。

BIFI staking Vaults

第一種將收益分成分配給token 持有者,在市場上購買BIFI,然後分配給資金池參與者。由於不會鑄造新的BIFI,這種回購和分配增加了每個token 持有者的相對份額。

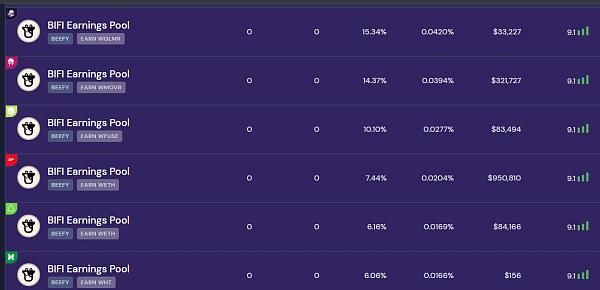

第二個池子把產生的收入(以區塊鏈的原生token),分配給池子的參與者。每條鏈將分發不同的token。

BIFI Revenue Sharing Pools

Beefy Finance 的優點和缺點

優點

- 該協議有大量的資產和鏈可供選擇

- 該協議與token 持有者分享收入

缺點

- 該協議沒有在以太坊主網上部署

- Zap 功能有限

Badger DAO

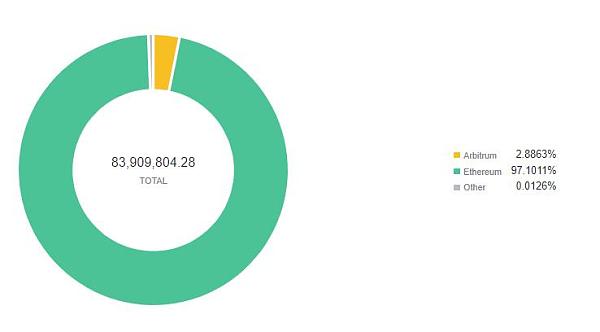

BadgerDAO 是一個去中心化的自治組織(DAO),專注於在跨多條鏈的去中心化金融(DeFi)中提高比特幣的利用率。它於2020 年12 月3 日啟動,目前在Ethereum、Polygon、Arbitrum 和Fantom 上運行。下圖顯示了鏈之間的TVL 分佈。

Badger DAO TVL by chain – Source: Footprint Analytics

大多數TVL 都集中在以太坊上,但這也反映了Badger DAO 所關注的資產:將比特幣包裹到其他區塊鏈中。大部分是在以太坊主網上獲得的。

Badger DAO 主要的特徵

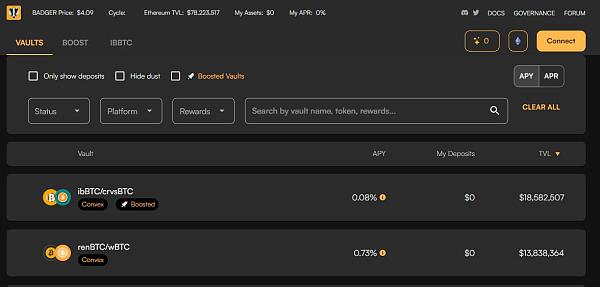

它的主要產品是保險庫(也叫sett),其工作方式與其他yield farming aggregators 相同,但更專注於token 化的BTC 以自動賺取收益。

BadgerDAO vaults page

投資者向保險庫存款。之後,智能合約將這些資產投入工作,為用戶存入資金的特定Sett 執行選定的策略。 Badger 不提供”Zap” 功能來交換所需的資產。

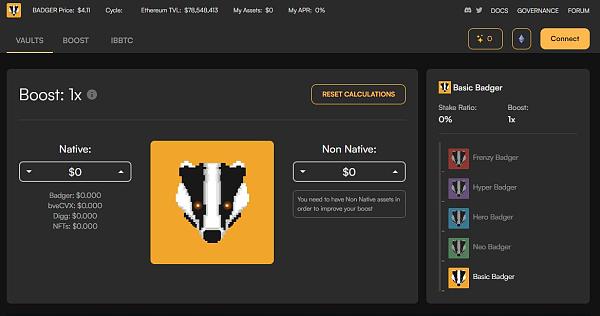

投資者可以通過在協議中持有原生資產來增加存款收益率。這些原生和非原生資產之間的比率將決定它能否所獲得提升。

Boost Calculator

Badger DAO Token: Badger

Badger 是BadgerDAO 的原生治理token,因此其持有者可以對DAO 提出的提案。它最大固定供應量為2100 萬,也可以用作跨DeFi 不同平台的抵押品。

在您的錢包中持有Badger 可以增加您在其他Sett Vaults 的APY,這是Badger Boost 系統的一部分。

Badger DAO 的優點和缺點

優點

- 該協議為BTC 進入DeFi 提供了高額的APY。

缺點

- 該協議不與token 持有者分享收入

- 沒有Zap 的功能

Autofarm

Autofarm 是一種提供DeFi 工具套件的協議。它於2020 年12 月在BNB Chain 上推出,現已擴展到總共19 條鏈。下圖顯示了所有鏈之間的TVL 分佈。

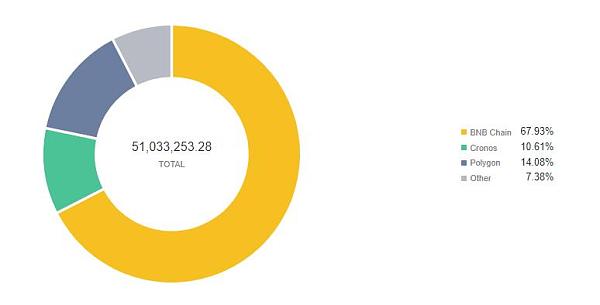

Autofarm TVL by chain – Source: Footprint Analytics

Autofarm TVL 繼續專注於BNB Chain(3400萬美元),但來自Polygon(718萬美元)和Cronos(541萬美元)的TVL 也佔有一定的份額。

Autofarm 主要的特徵

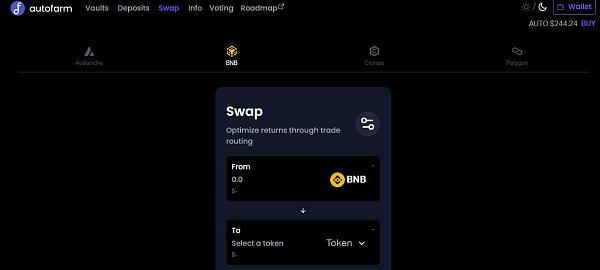

它提出了兩種產品:收益率聚合器和交換聚合器。交換聚合器比較最佳路線,是以進行用戶想要的交換。它在BNB Chain、Avalanche、Cronos 和Polygon 中可用。因此,雖然它不提供原生的Zap 功能,但在這些公鏈中,用戶無需離開協議界面即可交換資產。

AutoSwap Page

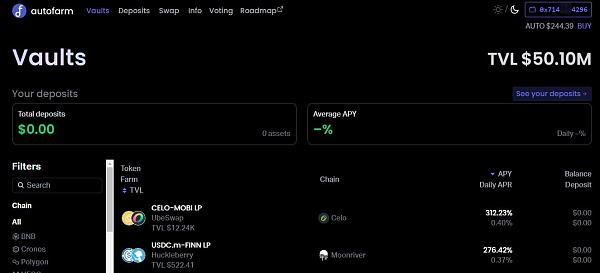

主要產品也是保險庫。投資者可以使用過濾器按APY 選擇鏈、資產和訂單。

Vaults Main Page

當單擊保險庫時,它的頁面就會打開,其中包含有關於該保險庫的性能、其使用的策略和資產的詳細信息。

Vault page with detailed information

Autofarm Token: Auto

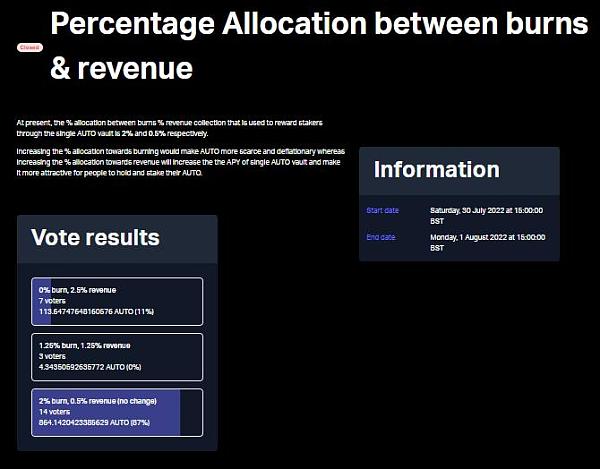

Auto 是Autofarm 的原生治理token。它用於投票決定將被燒毀或作為收入分配給將其放入Auto Vault 上的Auto 持有者的Auto 數量。該投票是每月舉行一次。

Governance Vote Page

Autofarm 優點和缺點

優點

該協議與token 持有者分享收入

缺點

界面混亂

沒有Zap 的功能

Idle Finance

Idle Finance 是一個協議,有一組產品,允許用戶在領先的DeFi 協議中通過算法優化其數字資產配置。它迭代於2020 年5 月18 日上線,其TVL 如下圖所示。

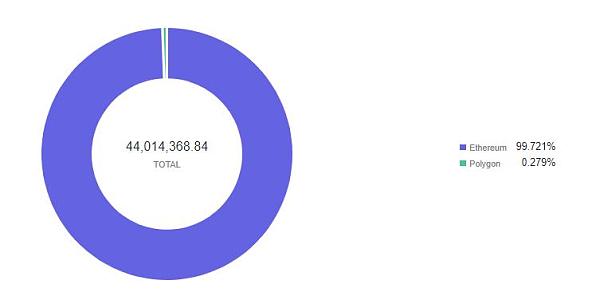

Idle Finance TVL by chain – Source: Footprint Analytics

儘管在2021 年11 月10 日在Polygon 推出,但幾乎所有的流動性仍保留在以太坊主網上。

Idle Finance 主要的特徵

它提出了兩種產品。最佳收益率和Tranches。最佳收益的產品旨在從不同的貸款協議中自動獲得最佳收益率,因此投資者無需手動執行此操作。

Best Yield Selection Page

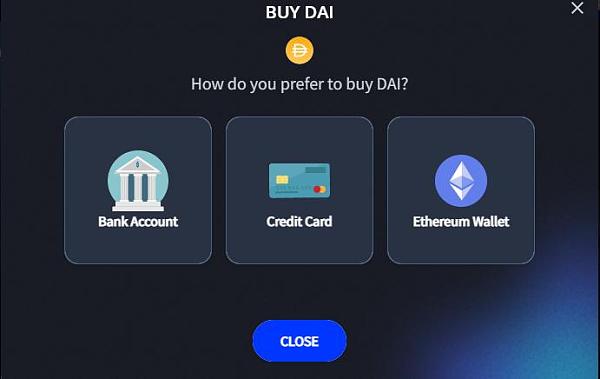

如果投資者的錢包裡沒有該資產,可以用法定貨幣或加密貨幣購買。

Fiat On-Ramp Page

Tranches 產品分為兩種:初級Tranches 和高級Tranches。它們之間的主要區別是風險敞口。初級Tranches 可以通過承擔額外的風險達到更好的效果。

Tranches Main Page

當投資者點擊任何一個批次時,就會加載保險庫的頁面,並可以獲得所有關於它的信息。

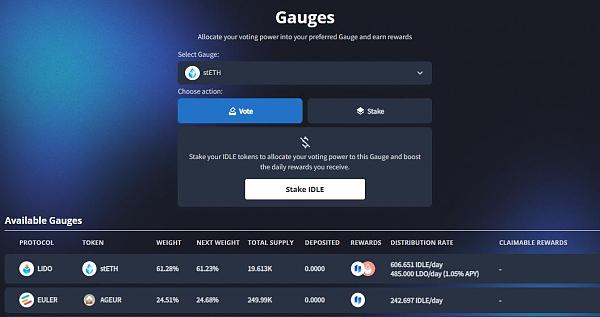

Idle Finance Token: Idle

Idle Finance token 是Idle 。它用於治理,可以質押以提高保險庫存款的回報。該協議還用於激勵投資者在協議上存入資產。

Voting Page

Idle Finance 優點和缺點

優點

- 風險明確的Tranches

缺點

- 僅在以太坊主網上可用

- 沒有Zap 的功能

指標

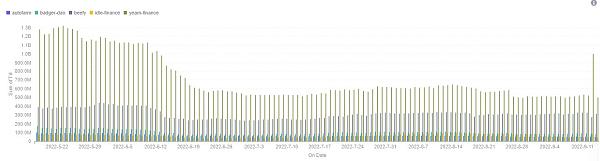

- TVL Variation

TVL Variation, last 120 days – Source: Footprint Analytics

從過去120 天的TVL 變化來看,Yearn Finance 的價值大幅下跌(從12 億美元跌至5 億美元),而Beefy Finance 從4.2 億美元跌至3 億美元。 Yearn Finance 主要受到Luna + 3AC 下行的影響。

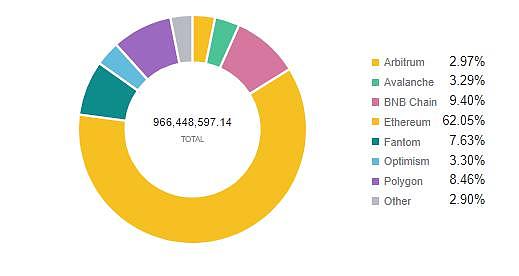

- TVL By Chain

以太坊仍是首選的投資目的地,因為它部署了更多的DeFi 協議,並且是為新token 提供新協議的收益聚合策略的一部分。

TVL By chain – Source: Footprint Analytics

這也有助於解釋為什麼Arbitrum 和Optimism 能進入前5 名,因為它最近推出了保留用戶和協議的活動(Arbitrum Odyssey 和Optimism token 空投)。

Tokenomics 比較

每個收益聚合器對其原生token 都有不同的策略。 Badger 和Idle 用它來提升保險庫中的獎勵。所有協議都用利潤執行回購,以降低流通供應。但Beefy Finance 是唯一一個採取部分收入並與token 持有者分享的協議(與他們的BIFI 收益池)。

對投資者的主要啟示

收益聚合器是一種協議,它從投資者手中接過管理收益耕作的所有負擔。如今,幾乎所有可用的鏈中都可以使用一個。

對於投資者來說,有兩個明顯的機會:

用它來管理他們的投資。所需要做的就是尋找對應的資產提供最佳回報的協議或鏈,並在那裡進行存款。它們有針對不同風險狀況的選項。

要投資於他們的token。幾乎所有的收益聚合協議都有自己的token。除了與市場和協議性能相關的價格變化外,最好的token 是使其所有者有資格獲得協議的部分收入。

本文來自 Footprint Analytics 社區貢獻

Footprint Community 是一個全球化的互助式數據社區,成員利用可視化的數據,共同創造有傳播力的見解。在Footprint 社區裡,你可以得到幫助,建立鏈接,交流關於Web 3,元宇宙,GameFi 與DeFi 等區塊鏈相關學習與研究。許多活躍的、多樣化的、高參與度的成員通過社區互相激勵和支持,一個世界性的用戶群被建立起來,以貢獻數據、分享見解和推動社區的發展。

以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。

版權聲明:

本作品為作者原創,轉載請註明出處。商用轉載需聯繫作者授權,擅自商用轉載、摘編或利用其它方式使用的,將追究相關法律責任。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:FootprintAnalytics 原創