目前NFT金融化的應用案例有哪些?

隨著NFT的迅速發展,以及資本和名人的爭相湧入,造就了NFT市場如今的火熱。不過值得注意的是,這種繁榮只是一時的。

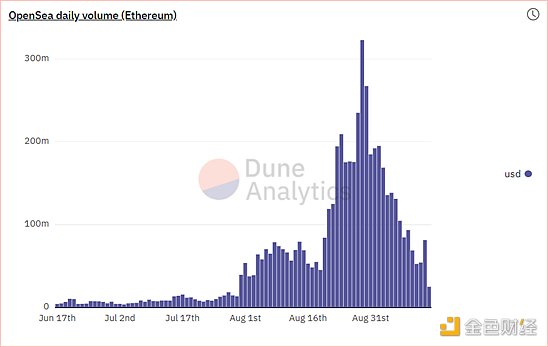

據Dune Analytics 數據顯示,根據Opensea的交易額可以看到,在8月NFT市場爆發之後,交易額的迅速攀升給予了市場充足的信心,各類NFT的地板價飛速上漲。但是在短暫的繁榮後,是其交易額的迅速下跌和NFT藝術品有價無市的狀況。

不過,令人興奮的,市場的熱度也引發了NFT在形式和應用上的又一波升級,包括剛剛推出的Loot和NFT碎片化協議。毫無疑問,NFT正在朝著流動性更高的方向發展,市場也在逐步變得更加成熟穩定。

NFT發展新趨勢

雖然Loot的推出令人興奮,自下而上的去中心化式的文化創造給予了NFT更多的內涵,但是市場主流,也就是我們似乎已經默認了NFT與藝術品收藏品等模式的綁定關係,導致NFT在發展中循規蹈矩,大多數NFT項目都在Cryptokitties的基礎上進行創新。

正如來自DEGO China的黑鳯李所言:

加密貓的成功和當時的火爆讓很多人有了思維定勢,認定藝術品就是NFT 發展的正確道路,自然而然地把NFT 和藝術、收藏品、卡牌、稀缺性綁定在了一起。

他認為,NFT的價值並非取決於NFT本身,應用場景將會賦能NFT價值,NFT價值可以重新被定義。

因此,如何構建能夠賦能NFT的去中心化應用程序最為關鍵。

目前,很多協議的開發者都把NFT的流動性看作是推動NFT邊界擴張的原動力,並且正在一步步嘗試解決此方面的問題。 NFT碎片化協議的出現便是體現,NFT碎片化協議是在原有的思維下對NFT流動性的一次擴容。

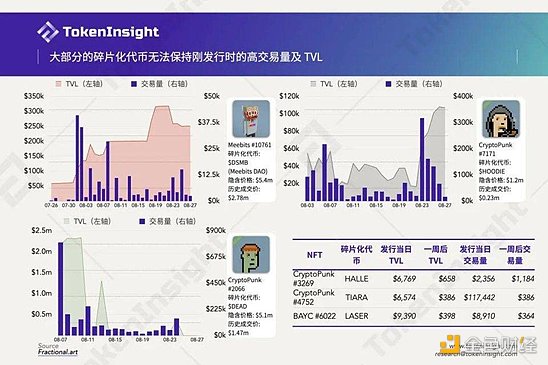

Fractional.art是一個搭建在以太坊上的NFT碎片化協議。我們可以將自己的NFT鎖進智能合約,並鑄造發行相應的ERC-20 Token。它可以在一定程度上降低我們參與NFT市場的門檻。不過,據Tokeninsight數據統計,大部分的碎片化代幣無法保持剛發行時的高交易量及TVL。

除了碎片化協議之外,從業者們也在探索如何增加應用場景以賦能NFT。

GameFi是一個很好的方向——Play to Earn的模式可以讓玩家在遊玩遊戲的過程中獲得收益。這個過程是可持續的,並且收益屬於玩家個體。在GameFi遊戲中,NFT可以被設置為遊戲中的資產,玩家可以基於NFT的各種功能來參與遊戲內容。

由於GameFi的收益是可持續的,因此NFT的流動性將會非常充分。如果你想結束遊戲進程落袋為安,我們可以很輕易地出售掉手中的NFT資產。

Axie Infinity的成功便是一個很好的例子。

而區塊鏈投資機構Paradigm正在思考NFT衍生品的更多可能。 Paradigm 研究合夥人Dave White提出一種NFT衍生品方案“Floor Perps”。

Floor Perps是一種永續合約。我們可以通過鎖定自身NFT來創建一種合成NFT,這種合成NFT可以看作是一種永續合約。在將其出售給做市商之後,做市商可以將其提供給NFT市場的多頭和空頭們。多頭和空頭們能夠加槓桿參與其中,根據該NFT項目地板價的漲跌來獲益。

這樣的衍生品方案可以在一定程度上提升NFT的流動性——其為NFT的應用場景和市場的參與人數進行了擴容。

雖然這只是一個構想,但我們可以認為,NFT金融化是通往其高流動性的必要途徑,也是未來NFT生態得以擴張的主要動力。

同時,NFT衍生品的出現,NFT價格預言機也變成了剛需。定價的不穩定也在影響其成為一個真正的資產類別。一個合理的定價方式可以更好地幫助投資者判斷自己手中或者想要購買的NFT價值幾何。

但區別於同質化代幣,我們無法通過市場的買入和賣出來決定其價值。就像是拍賣行的藝術品,普通人無法判斷一幅藝術品的真正價值,藝術品的價值區間往往是由拍賣行專業估價師和其他收藏家決定的。

Lithium Finance 是第一個為非上市、非流動性資產提供準確和及時定價的集體智慧定價預言機。 Lithium通過向參與者提出具體、多選的問題來尋找共識,希望為更多的非流動性資產提供價值發現。

Lithium Finance聯合創始人Steve Derezinski希望,Lithium能夠成為一種工具,讓任何人都可以為任何東西定價。

未來,隨著更多有設想的預言機方案出現,NFT的價格將會逐漸趨近於其本身真正價值——任何人都能夠以合理的價格購買或出售NFT。這將進一步提升NFT的流動性。

NFT金融化應用案例

接下來,我們不妨看一下目前NFT金融化的應用案例。

UniSwap v3提出了集中流動性的概念,更好地為DeFi用戶提升了資本利用率。其中,UniSwap v3使用NFT來充當LP Token,該NFT採用ERC721標準。

我們可以把這個NFT理解為UniSwap和LP之間所簽署的一個合約,之前不同的LP Token只有數量上的差別,而用NFT來表示LP Token之後,LP Token擁有了更多的屬性——也就是我們在合約上增加了更多的描述,比如UniSwap v3支持LP們置頂價格區間進行做市。

這個區間就是該NFT“合約”的描述之一。 NFT的描述性給予了DeFi金融應用更豐富的想像力。

數字資產研究院副院長孟岩認為:

Uniswap V3 走出了NFT 金融應用的關鍵一步。如果說數字貨幣是可編程的錢,那麼Financial NFT 就是自動化的錢、聰明的錢(smart money),是一種幫助各方建立合約、促進協作的通用工具。

不過,孟岩也認為,ERC721 只是Financial NFT 的一個起點,絕不可能是主流。這也是孟岩選擇著手推出Solv Protocol的原因。

Solv Protocol旨在通過NFT將一級市場帶入DeFi領域。其推出的Solv IC Market希望通過基於投資憑證票據通證(IC)來解決投資人所面臨的困境——投資人和項目方之間存在的信任隔閡。 IC基於全新NFT標準vNFT票據通證協議構建,更適合進行金融協議相關的描述。

項目方創建協議之後,可以將協議原生代幣存入Solv中,並設置鎖倉模式、解鎖時間等等信息。投資人在投資該項目後,便可以獲得一張IC。這張IC代表著投資人針對該項目所擁有的權利,並由智能合約自動執行。

通過IC,信任問題得以解決。另外,投資人也可以與其他投資人無縫交易IC票據,提前獲得現金等利益。而IC相較傳統NFT,擁有更靈活的表現形式和更高的流動性。 Solv Protocol正在通過創造新的應用場景來賦能NFT,基於NFT更多的價值。

除此之外,很多藉貸平台也在考慮NFT的質押,以擴展NFT的可用性和流動性。

7月,去中心化借貸協議 Aave 創始人Stani Kulechov 發推稱,目前Aave 正在試驗將NFT 作為抵押品,並希望發佈時協議適合各種NFT 用例。

DROPS是NFT抵押借貸的先行者,我們可以通過質押NFT資產獲得其底價80%的貸款。 DROPS的推出,同樣旨在解決NFT流動性的問題,為NFT構建更多的應用場景。

隨著NFT基礎設施的完善,NFT金融化將有機會解決其流動性的問題,得到長足的發展。

NFT發展的關鍵——基礎設施的完善

只有基礎設施的足夠完善,NFT才有機會進化成更多的形態。

我們往往認為,NFT的作用是確權,還會有人認為NFT的發展空間在於實物上鍊確權,但是隨著NFT市場的發展我們已經看到,NFT對於確權的作用微乎其微。

甚至還會有段子稱,庫里花18萬美金買了一個猿猴NFT當頭像,我花了0.1秒複製了一張當頭像。可以認為,我們所購買的NFT頭像其實是一種帶有序列號的身份體驗,而不是這張圖片的所有權。

NFT的上升空間不止於此,而其發展也需要NFT基礎設施的完備。迄今為止,NFT生態的基礎設設施架構正在逐步向DeFi生態的架構靠攏。

除了像以太坊、Flow的Layer1公鏈外,很多作為基礎設施的Layer1 Dapp也在搭建中,現在很多NFT協議都考慮搭建在高性能的公鏈,如BSC和Solana上。同時,Layer2和側鏈也是NFT協議們的選擇方向,上文提及的Axie Infinity為了提升用戶的使用體驗,降低使用成本,自己搭建了一個以太坊的側鏈。

而在其之上,是NFT市場應用和垂直應用的構建。

NFT市場應用的發展已經頗為成熟,除了已經捕獲諸多價值的中心化NFT市場Opensea、SuperRare外,去中心化NFT市場MyNFT、Metaplex也在迅速崛起,為用戶提供開源的、抗審查無許可的NFT交易服務。

而NFT垂直應用已經為我們展現出更多的想像力。除了以往常見的NFT協議外,更多的,如NFT金融、NFT碎片化、GameFi等協議,各式各樣的NFT協議正在被開發者們積極搭建在各個基礎設施之上。

可以預見,隨著Flow、Opensea等基礎設施的完善,意味著NFT將會進入發展的快車道,像DeFi體系那樣捕獲更多的價值。而這也是NFT金融化轉變的關鍵所在。