據美國證券交易委員會(SEC)官網信息顯示,其對VanEck 所提交的比特幣ETF產品——VanEck Bitcoin Trust的審批決定時間再一次延期,稱計劃再用60 天的時間來進行審查,最終結果將於11 月14 日發布。

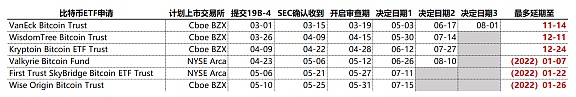

據了解,VanEck Bitcoin Trust是目前市場上普遍認為最具競爭力的6個比特幣ETF產品之一,其餘5家分別是WisdomTree、Kryptoin、Valkyrie、SkyBridge以及Wise Origin(富達旗下)所提交的比特幣ETF申請。按照SEC的現行規則,在發布確認收到這些比特幣ETF計劃上市的交易所提交的19B-4表格的公告後,SEC會在5個工作日後開啟審查期,最終的審查窗口期最長可達240天。而VanEck Bitcoin Trust由芝加哥期權交易所(CBOE)旗下證券交易所Cboe BZX Exchange 於今年3月1日向美國證券交易委員會(SEC)正式提交申請,3月15日SEC確認收到並於3月19日正式開啟審查期。

在今年6月份歐易OKEx學院首發的文章《一文讀懂全球比特幣ETF現狀,SEC的“拖字訣”什麼時候到期? 》中,我們曾就以上6家最具競爭力的比特幣ETF產品按照它們的申請先後順序和SEC的審查規則,對它們可能得到最終批复的時間有過詳細推算,就VanEck Bitcoin Trust來說,這次SEC的延期決定其實是在預料之中的事情。

SEC對市場上6家最具競爭力的比特幣ETF審查時間表,歐易OKEx製圖

由於比特幣ETF產品的特殊性以及在加密市場和傳統金融市場間特有的橋樑作用,一直以來都備受市場投資者關注,也一直是歐易OKEx學院所重點關注的行業動態。如果你對比特幣ETF或者加密市場中的其他熱點話題也有濃厚興趣,歡迎加入歐易OKEx官方社群(添加vx:beibei000168)和眾多資深加密投資者共同討論。

由於當前美國在全球金融市場中擁有著較大的影響力,所以一般在討論比特幣ETF申請的時候,可以分為受美國證券交易委員會監管的申請和美國之外的比特幣ETF申請。早在2013年,也就是加密市場出現第一個牛市期間,就已經有人提出了比特幣ETF的構想。而目前可查證的最早的正式申請記錄發生在2016年。 2016年6月30日,Bats BZX交易所向SEC提交了希望批准支持交易Winklevoss Bitcoin Trust產品的申請。如果獲批,Winklevoss雙胞胎兄弟的比特幣ETF將成為第一個進入完全受監管的股票交易所且獲得許可的比特幣ETF。這樣一來,普通投資者就可以直接接觸比特幣,而不必實際持有加密資產,或是費力地學習如何操作加密資產交易或者使用錢包。站在加密行業發展的角度上看,這無疑是推動加密資產主流化進程的一大步。然而,不出意外的是,在經過相當長時間的商議後,SEC還是拒絕了這項申請。

2017年3月10日,SEC發表了一份聲明來解釋該決定背後的原因,其中最主要的原因是為了防止價格操縱和市場欺詐。這和SEC前任主席傑伊·克萊頓(Jay Clayton)對待加密行業一貫的謹慎態度一致。

但是,SEC的保守、謹慎的態度並沒有阻止加密行業內申請比特幣ETF的熱情。比如在這輪牛市中為市場投資者所熟知的大型加密資產管理公司灰度投資(Grayscale Investments),也曾在2016年向SEC提交過比特幣ETF申請,不過隨後經過與SEC溝通,灰度又主動撤回了該申請。不過,在此後的幾年時間裡,除了據不完全統計,有SolidX、VANEck、Exchange Listed Funds Trust、Proshares BTC ETF、First Trust、Direxion、Bitwise Bitcoin ETF等多個機構向美國SEC提交比特幣ETF申請,但無一獲批。

在美國之外,2021年2月,加拿大資產管理公司Purpose Investments Inc.以及Evolve Funds Group Inc.先後獲得加拿大安大略省證券委員會批准發行比特幣交易所交易基金(ETF)。當地時間2月18日,全球首只比特幣ETF在多倫多交易所正式上市交易,這也是全球首批針對散戶的比特幣基金,開創了歷史先河。

Purpose Investments Inc.旗下比特幣ETF產品關鍵信息,來源官網

據Purpose Investments Inc.官網信息顯示,截至2021年9月21日,其比特幣ETF產品管理的比特幣數量已經超過2.1萬枚,當前總價值達到8.85億美元。

除了加拿大,比特幣ETF在拉美市場也已落地生根。 2021年6月23日,區塊鏈投資公司QR Capital的比特幣ETF成功在巴西證券交易所交易,交易代碼為QBTC。在3月的時候,巴西證券交易委員會曾批准QR Capital的比特幣ETF在位於聖保羅的B3交易所交易,此舉讓巴西成為了繼加拿大之後第二個比特幣ETF批准發行國。

QR Capital旗下QBTC管理的比特幣數量,來源Glassnode

通過Glassnode數據分析平台,我們可以看到,目前該基金共持有1.29萬枚比特幣,當前資產管理規模達到5.4億美元。而在第二季度高峰時期,其持有的比特幣數量一度超過2.3萬枚,資產管理規模最高達到14.9億美元。

雖然和灰度投資目前380億美元的資產規模相比,現在市場上的比特幣ETF的體量依然略顯單薄,但是和信託基金的運作模式相比,比特幣ETF在低管理費、低門檻以及更好的流動性等方面所表現出來的優勢,已經讓“灰度們”感受到了壓力,也直接促使灰度投資在今年4月再次向SEC提出將其旗下的比特幣信託基金轉為比特幣ETF的申請。

除此之外,更多意圖涉足加密資產合規業務的投資公司也在探索更多種形式的ETF類交易產品。比如在今年8月21日,投資管理公司AdvisorShares 向SEC提交比特幣ETF 申請文件,計劃在NYSE Arca 上提供AdvisorShares Managed Bitcoin ETF。

據其申請文件所披露的信息,該ETF 為主動管理ETF,將不會直接投資於比特幣,而是全部或者大部分投資於比特幣合約和短期固定收益證券、現金或現金等價物來實現投資目標,該基金也可能會投資於交易所交易產品(ETP),包括交易所交易票據(ETN)和非美國ETF,以及在場外交易的私人投資類信託。

此前早些時候,加密投行Galaxy Digital 也向SEC提交了一份申請文件,申請註冊名為“Galaxy Bitcoin Strategy ETF”的比特幣合約ETF。根據申請文件,該ETF 主要通過管理比特幣合約敞口來尋求資本增值,而不直接投資於比特幣,可能會投資在美國商品期貨交易委員會(CFTC)註冊的比特幣合約產品、加拿大多倫多交易所交易基金以及貨幣市場工具等。

再向前追溯到今年7月底,高盛另闢蹊徑,向美國SEC提交了一份名為“高盛創新DeFi 和區塊鏈股票ETF”的新型交易產品申請,該產品旨在追踪德國金融指數提供商Solactive的去中心化金融和區塊鏈指數。

在眾多競爭者的圍追堵截之下,我們在上面提到的6家最具競爭力的比特幣ETF申請人也多少有些迫不及待。就在一周之前,富達投資(Fidelity Investments) 在一次非公開會議上敦促美國SEC 批准其提交的比特幣ETF。據公開文件顯示,富達數字資產(Fidelity Digital Assets) 總裁Tom Jessop 等多位高管於9 月8 日和SEC 官員進行了視頻通話。根據會議的陳述,他們列出了SEC應該批准這一擬議產品的理由,包括投資者對虛擬貨幣的興趣增加,比特幣持有者數量增長,以及其他國家存在類似基金等等。

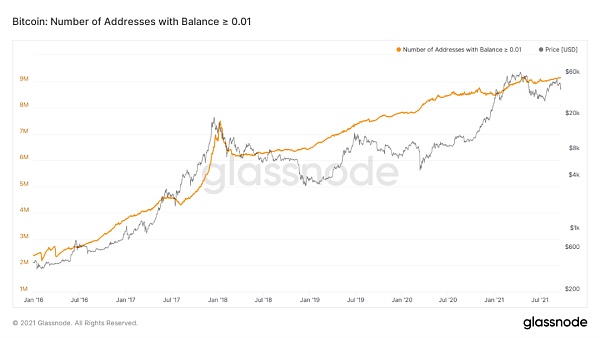

每次提到比特幣ETF的審核進度問題,總不免讓人想把它和2017年12月份CBOE以及CME推出的比特幣衍生品交易獲批上市來對比。正如Tom Jessop對SEC列出的應該批准比特幣ETF申請的理由中的比特幣持有者數量增長這一項,從glassnode給出的統計數據來看,似乎是可以支持Tom Jessop的觀點的。

2015年~2021年持有不少於0.01枚比特幣的地址數變化,來源glassnode

從上圖可以看到,在2017年12月,持倉不少於0.01枚比特幣的地址是大約是688萬個,而到了2021年9月,這一數據已經超過了910萬,在將近四年的時間裡,漲幅約為32.3%。不過,就2018年~2021年的增速來看,顯然是落後於2015年~2017年間(179.7%)的增速的。

最後,再把視線回到能夠主宰比特幣ETF命運的美國SEC上。雖然SEC現任主席Gary Gensler一度被加密投資者認為是“加密資產支持者”,而對比特幣ETF盡快獲批表示樂觀,但出於其SEC主席的身份以及SEC一直以來宣稱的投資者保護原則,Gary Gensler在上任不久後,就對加密市場的風險性和波動性向投資者們發出了警告。並稱SEC在批准富達、WisdomTree、VanEck等比特幣ETF申請前,需填補加密資產投資者法律保護方面的空白,並完善加密貨幣的監管體系。由此可見,美國SEC對於通過比特幣ETF謹慎的態度並未發生根本改變,所以在今年僅剩的3個月時間裡,我們能否見到SEC批准比特幣ETF上市交易,依然是個很大的未知數。