以推動人民幣國際化使用和加速人民幣資產國際化進程為目的,結合我國債券市場發展現狀,借鑒滬港通、深港通、債券通實踐經驗,同時參考國際前沿探索,本文嘗試搭建一種既符合國際慣例、又能夠接軌國內大市場的依托分佈式賬本技術的新基建機制。

中國債券市場已經成為全球第二大債券市場,根據人民銀行數據,2020年12月底我國債券市場存量為116.72萬億人民幣。

2015年人民幣加入SDR後,人民幣國際化與金融市場國際化已經初步形成良性互動局面,但我國國際化債券佔比遠低於美國,人民幣國際使用的需求與國際發行人對於高效使用人民幣債券市場的需求同步提升。

2020年11月,RCEP正式簽署,十六個國家,即由東盟十國發起,邀請中日韓澳新印,通過削減關稅及非關稅壁壘,共同建立統一市場簽訂該自由貿易協定。此舉有望擴大中國綠色債券市場投融資功能的溢出效應。目前,多個東盟國家已推出鼓勵清潔能源的系列政策,包括越南、馬來西亞、泰國、印尼等,且RCEP15個成員國均已採用負面清單方式對製造業、農業、林業、漁業、採礦業5個非服務業領域作出較高水平開放的投資自由化承諾,RCEP區域的綠色項目或將成為全球投資熱點。

人民幣國際債市待進一步發展

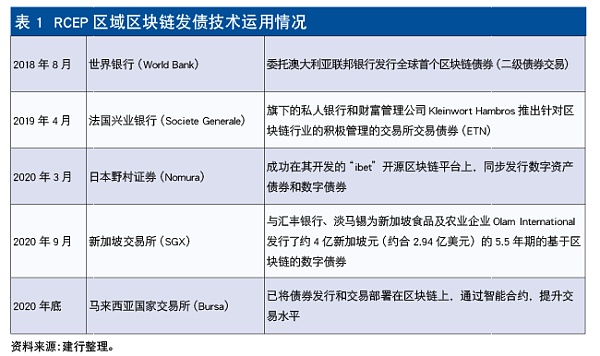

當前,澳大利亞、日本、新加坡、馬來西亞等RCEP成員國已開始逐步推進去中心化區塊鏈債券發行模式的研究運用,為後續推動RCEP成員國在亞洲債券市場和亞洲債券基金等方面的區域內互聯互通建設奠定基礎。在此基礎上,以德意志銀行、紐約梅隆銀行、UBS(瑞銀)為代表的金融機構,也已經開始探討和測試基於分佈式賬本技術的ICSD(International Central Securities Depository)模式。

隨著人民幣國際債券市場規模逐步擴大,交易日趨活躍,愈來愈頻繁的業務往來對市場交易的基礎設施提出了更高要求。基於當前人民幣跨境使用中的信息不對稱、效率低下等障礙,結合我國債券市場發展現狀,借鑒滬港通、深港通、債券通實踐經驗,同時參考國際前沿探索,本文嘗試搭建一種既符合國際慣例、又能夠接軌國內大市場的依托分佈式賬本技術的新基建機制。

新機制旨在通過解決人民幣國際債券業務的痛點問題,更好規範人民幣國際債券市場發展,進一步與國際市場接軌,引進更多市場參與者,推動實現如下目標:① 實現離岸人民幣債券的多樣化。通過區塊鏈技術,促進債券產品的創新,為人民幣國際債券市場提供具有吸引力的產品。 ② 完善市場基礎設施建設。離岸市場上,可在原有基礎上,完善離岸人民幣債券指數、可交割的外匯遠掉等基礎價格指標,增加交易渠道等;在岸市場上,可提高交易水平,增加發行規模。 ③ 引導離岸人民幣資金合理回流。離岸市場參與多方加強聯動,從而共同努力讓人民幣計價的投資產品成為全球投資者多樣化資產配置的重要品種。 ④ 完善境內外債券市場的協調監管。離岸市場與在岸市場監管政策存在不一致性,通過充分披露信息,提高監管有效性。 ⑤ 滿足RCEP聯盟國乃至全球的跨境發行人與投資者的需求。通過區塊鏈技術解決發行、交易及託管問題,提供安全保障。

基於分佈式賬本技術的新基建機制

基於分佈式賬本技術的新一代數字債券市場基礎設施(DLT-CSD),可以實現“一個標準”和“多方共同建設,共同所有”的結合,解決區域性的金融業務網絡的“所有權”和“使用權”的問題,具備良好的市場化運營價值,是解決RCEP金融市場基礎設施的一個全新思路和實施路徑。

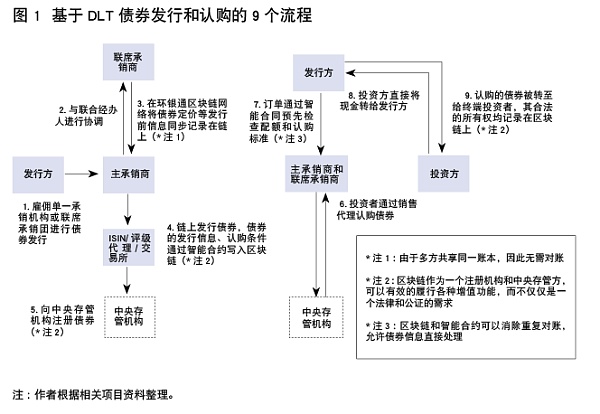

基於新機制的認購流程(見圖1),步驟從11個減少到9個,並在其中的5個步驟取得了明顯的效率和成本的優化,投資人可以直接通過分佈式賬本來認購併持有債券資產,極有可能改善當前債券零售業務的商業模式和經營效率。

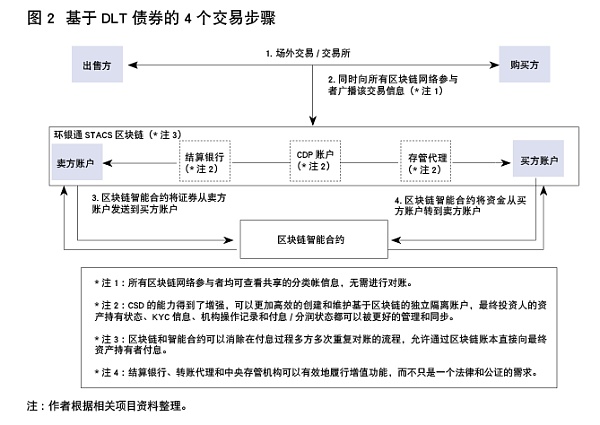

在傳統債券的交易過程中,即使不考慮國際業務中常見的債券在多個CSD之間進行託管轉讓的可能性,其交易流程最少仍要包括8個步驟。在新機制的交易過程中(見圖2),由於交易多方共同使用同一個DLT(Distributed Ledger Technologies)賬本記賬,交易流程被簡化為4個主要步驟,得到大幅度簡化,並且其中3個主要步驟的效率和成本均得到了明顯優化。

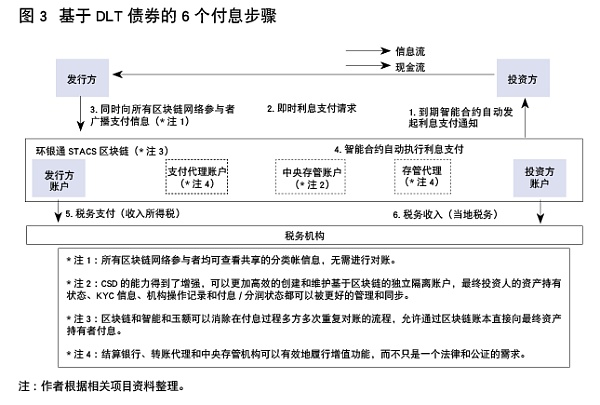

在傳統債券的付息和回歸過程中,即使不考慮國際業務中債券需要在多個CSD之間進行託管轉讓的可能性,僅在一個CSD中進行統一登記業務,其付息流程最少也要分成13個步驟,付息時間週期長,付款效率低,資金佔用較為嚴重。在新機制的付息過程中(見圖3),分佈式賬本的“所有人在同一個賬本上”的核心優勢將付息流程優化為6個,並且其中2個主要流程都得到了大幅優化。

國際上,多家頭部金融機構均已開始積極推動區塊鏈技術的創新開發,並在證券領域開展了一系列“區塊鏈+”的實驗項目。例如,新加坡星展銀行於2020年底正式推出了數字交易平台DBS Digital Exchange,旨在為金融機構客戶和合格投資者打造全面的數字資產代幣化、交易和託管生態系統;次年,星展銀行發行了為期6個月的星展數字債券以實現債券數字化並提高債券發行流程的效率。 2021年,德意志銀行發起區塊鏈數字債券項目,以探索當前債券業務流程與創新型數字資產之間的融合問題。該項目通過區塊鍊網絡實現了數字債券資產的發行、認購、交易和清結算功能,與證券託管銀行/CSD、承銷銀行、交易銀行和IPA的直連,實現了境內外銀行基於區塊鍊網絡進行DvP(券款對付)及PvP(銀銀對付)的新型債券交易方式。相較傳統的債券業務流程,基於區塊鏈技術的數字債券業務整合了中間服務機構(減少託管方),提高業務效率,並實現了可信信息的實時共享。此外,菲律賓存託機構PDS計劃於2021年年底正式啟動基於區塊鏈技術的數字債券項目以優化傳統的債券業務流程。

新基建機制相關風險管理建議

傳統的債券業務交易體係由交易結構與各參與方構成。一方面,複雜的資產信息和交易鏈影響了企業整合,將交易的各方和環節分離開來,造成生態系統的碎片化和瓶頸的出現。因此,出於風險考慮,大多數投資者對債券產品預期收益安全性的評價過分依賴於信用評級機構對投資後標的資產的跟踪和監管,無法直接觸及入池基礎資產,難以有效監控資產池情況。另一方面,國際金融市場CSD設施較為複雜,普遍存在二級甚至多級登記託管的情況,對投資者的穿透式監管在多級登記和跨地域、跨主權監管機構登記的情況下較為困難,體現為投資者登記信息的滯後、缺失和錯誤較多。

人民幣債券作為國際金融產品,投資機構必然要求將其置於全球金融產品序列進行風險比較排序。此時,信用評級是投資人評估人民幣國際債券信用風險主要工具。

新的DLT-CSD人民幣債券機制有望通過技術和業務的革新來解決這個問題。首先,DLT-CSD解決了交易結構和交易方分離的問題,通過統一的DLT賬本記錄了資產信息和交易信息,將“現貨債券”的狀態和所有者信息登記在區塊鏈上,並由此構建債券全生命週期的生態系統,整合了現行模式碎片化的登記和交易環節;其次,從穿透式監管的角度來看,由於所有債券都登記和託管在統一的DLT賬本之上,即時存在多級託管的情況,可以一目了然地追踪到所有的託管層級並看到它們之間的聯繫,由此穿透到最終投資者的信息和持倉變化。更進一步的,如果投資人通過設置複雜的投資結構來規避監管,通過DTL-CSD技術架構,也可以合法地凍結、撤銷或贖回債券,規避系統性的金融風險。

來源| 《當代金融家》雜誌2021年第9期

原題| 《信託公司參與互聯網資產證券化的絆腳石》

溫婧單位為中國建設銀行投行部,王麗寒單位為中國建設銀行四川分行機構部,鄧柯單位為成都質數斯達克科技有限公司。本文僅代表作者學術觀點,與所任職機構無關