撰文:Dmitriy Berenzon,1kxnetwork 研究合夥人

編輯:南風

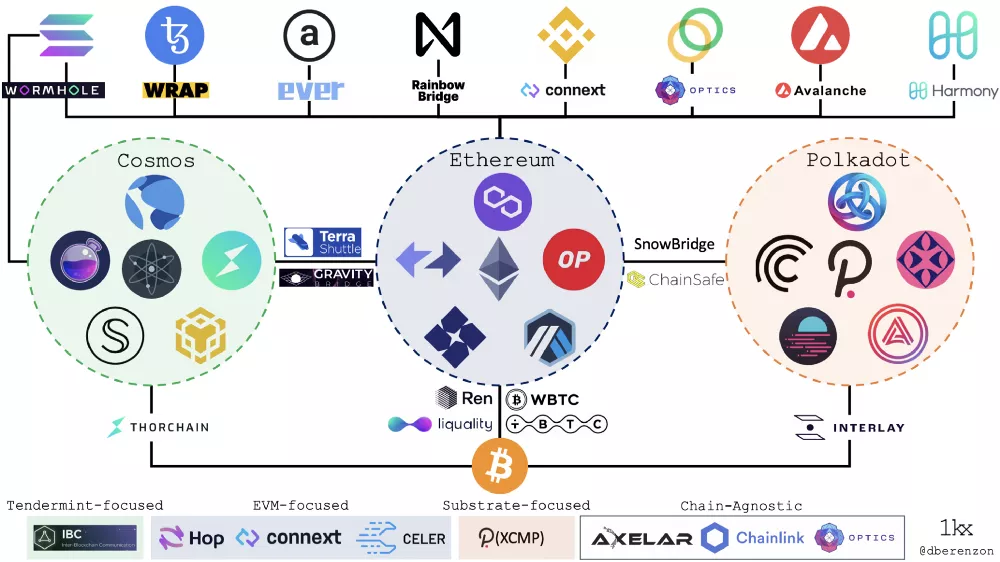

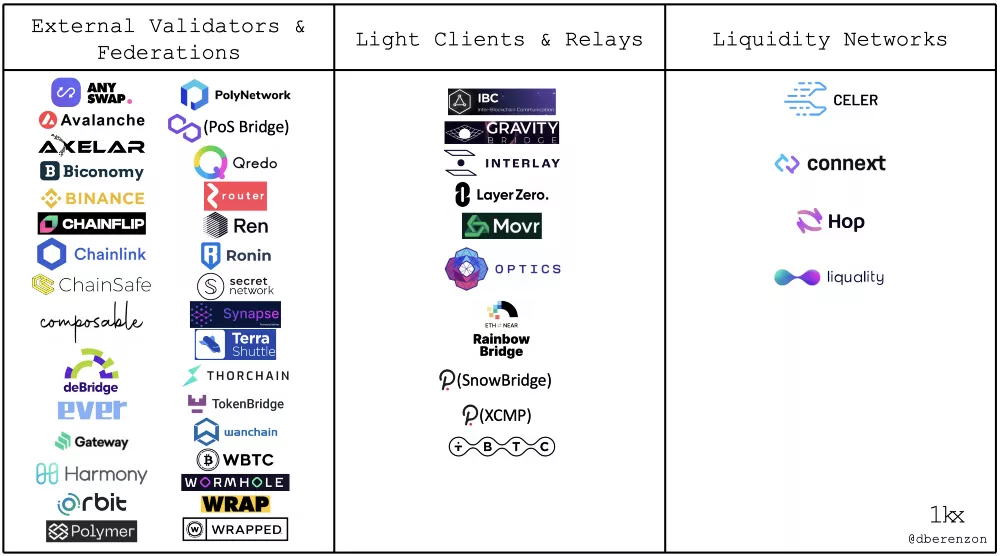

經過多年的研究和發展,我們終於形成了一個多鏈的市場結構。目前有超過 100 條活躍的公共區塊鏈,其中許多都有自己獨特的應用程序、用戶、地理分佈、安全模型和設計權衡。不管某個特定區塊鏈社區相信什麼,現實是區塊鏈宇宙趨向於熵增,這些網絡的數量很可能在未來繼續增加。 這種類型的市場結構意味著,這些不同的網絡之間需要互操作性。許多開發者已經意識到這一點,去年區塊鏈「橋」的數量激增,試圖將日漸碎片化的公鍊格局統一起來。截至撰寫本文時,已有40 多個不同的「橋」項目,如下圖所示:

截至截至2021年9月8日;區塊鏈「橋」項目圖解(不全面) 在文本中,我將:

- 解釋為何「橋」很重要;

- 概述不同的「橋」的設計及其優劣勢;

- 概述當前的「橋」格局;

- 描繪「橋」的未來可能會是什麼樣子。

互操作性解鎖創新

隨著各個公鏈生態系統的發展,它們會發展自己獨特的優勢,比如更高的安全性、更快的吞吐量、更便宜的交易成本、更好的隱私性、特定的資源供應(如存儲、計算、帶寬) 以及區域性開發人員和用戶社區。「橋」是很重要的,因為「橋」能夠使某個公鏈生態系統的用戶訪問新的平台,使協議能夠相互操作,使開發者能夠相互協作構建新的產品。更具體地說,「橋」能夠:

(1) 提高現有加密資產的生產率和效用性

「橋」能夠使現有的加密資產能夠轉移到新的地方,做新的事情。例如:

- 將以太坊上的DAI 發送至Terra 鏈上,用於在Mirror 上購買合成資產或者在Anchor 上賺取收益 (注:Mirror 是基於Terra 鏈的合成資產協議;Anchor 是基於Terra 鏈的借貸協議);

- 將NBA TopShot (NFTs) 從Flow 鏈上發送至以太坊鏈上,用於作為NFTfi 上的抵押品 (注:NFTfi 是基於以太坊的一個點對點NFT 抵押貸款市場,允許用戶其NFT 作為抵押品來借入資產或貸款給他人);

- 使用DOT 和ATOM 作為抵押品來從Maker 系統中藉出DAI 貸款。

(2) 為現有協議提供更強大的產品功能

「橋」擴大了協議能夠實現的設計空間。例如:

- 通過Solana 和Avalanche 等公鏈加入以太坊上的Yearn 機槍池以進行收益耕作;

- 以太坊和Flow 公鏈上的NFTs 可以在Rarible Protocol 上共享訂單簿;

- Index Coop 推出Proof-of-Stake 指數。

(3) 為用戶和開發者解鎖新的功能和用例

「橋」為用戶和開發者提供了更多的選擇。例如:

- 在 樂觀、中草藥 和Polygon 等L2 網絡上的不同DEXs (去中心化交易所) 之間進行SUSHI 的價格套利;

- 使用BTC 來支付Arweave 鏈上的存儲費用;

- 在Tezos 鏈上加入某個NFT 的 投標方 競價。

「橋」101

在抽象層面上,可以將「橋」定義為在兩個或多個區塊鏈之間傳輸信息的系統。在這個定義中,“信息”可以指資產、合約調用、證明或狀態。大多數「橋」的設計都有以下幾個組成部分:

- 監控:通常會有一個參與者,要么是“預言機”,要么是“驗證者”或者“中繼者”,負責監控源鏈上的狀態。

- 信息傳遞/中繼:參與者在接收到某個事件之後,需要將信息從源鏈傳輸至目標鏈上。

- 共識:在某些模型中,監控源鏈的參與者之間需要達成共識,以便將信息中繼到目標鏈。

- 簽名:參與者需要對發送到目標鏈的信息進行加密簽名,可以單獨簽名,也可以作為門限簽名方案的一分子進行簽名。

「橋」的類型大致有四種,每一種都有其優缺點:

- 資產專用型:這類「橋」的唯一的目的是從外部鏈訪問某種特定的資產。這些資產通常是經“包裝” (wrapped) 的資產 (比如wBTC),且由標的資產以託管或者非託管的方式進行抵押。比特幣是最常見的橋接至其他鏈上的資產,目前僅以太坊上就有 7 個不同的「橋」提供將BTC 橋接至以太坊上。這些「橋」是最容易實現的,且有著良好的流動性,但其功能有限,並且在每個不同的目標鏈上都需要重新部署。例子包括wBTC 和Wrapped Arweave 等。

- 鏈專用型:這類「橋」連接兩個不同的區塊鍊網絡,通常支持在源鏈上鎖定& 解鎖Tokens 並在目標鏈上鑄造任何“包裝的”資產的簡單操作。因為這些「橋」的複雜性較低,因此通常可以更快地上市,但也不容易擴展到更廣泛的生態系統中。其中一個例子就是Polygon 的PoS 橋,允許用戶將資產從以太坊轉移至Polygon 上,反之亦然,但該「橋」僅限在這兩條鏈之間使用。

- 應用專用型:一個應用提供對兩個或多個區塊鍊網絡的訪問,但僅限在該應用內使用。這類應用本身的代碼庫較小,這是一個優勢;不需要在每個不同的區塊鏈上部署單獨的整個應用實例,而是通常在每條鏈上有都有更輕的、模塊化的“適配器” (適配器)。實現了適配器的某個區塊鏈可以訪問該適配器連接的其他區塊鏈。缺點是很難將該功能擴展到其他應用(比如,從借貸擴展到交易)。例如Compound Chain 和Thorchain,它們分別為跨鏈借貸和跨鏈交易而構建單獨的區塊鏈。

- 通用型:一個專門為跨多條鏈傳輸信息而設計的協議。由於其複雜度低,這種設計具有很強的網絡效應——項目僅需簡單地集成這類跨鏈協議即可訪問該「橋」內的整個生態系統。其缺點是,一些設計通常會在安全性和去中心化方面做出權衡,從而獲得可擴展性效應,這可能對整個生態系統產生復雜的意外後果。 Cosmos 中的IBC (跨鏈通信協議) 就是一個例子,該協議用於在兩條(具有最終性保證的) 異構鏈之間發送消息。

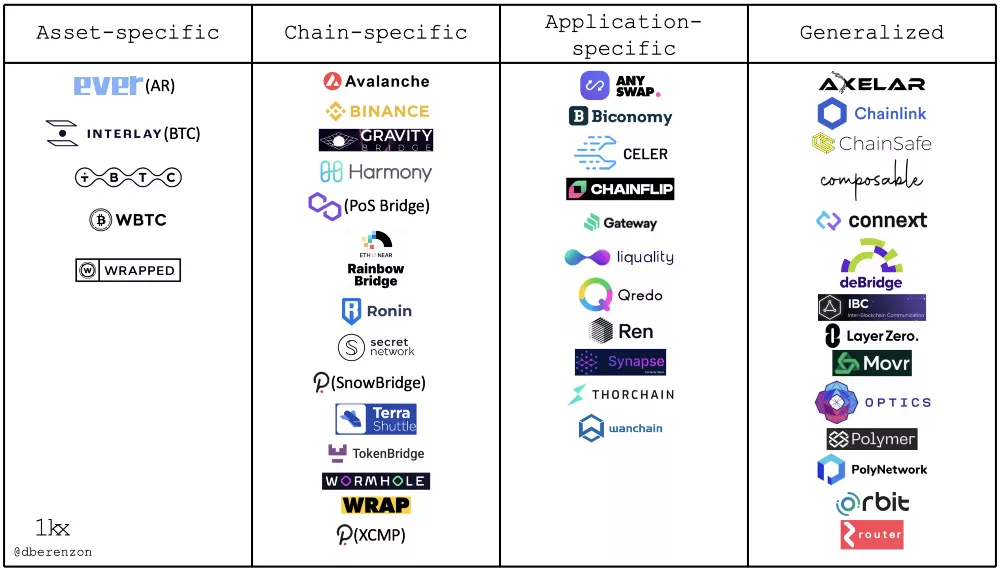

下圖展示了上述4 種類型的「橋」分別包括的例子:

上圖:各類「橋」的例子,截至2021 年9 月14 日 此外,根據其驗證跨鏈交易的機制,「橋」的設計大致有三種類型:

(1) 外部驗證者& 聯邦制

通常有一組驗證者監視源鏈上的“郵箱”地址,並在它們達成共識後在目標鏈上執行操作。資產的轉移通常是通過在郵箱中鎖定資產並在目標鏈上鑄造等量的資產來完成的。這些驗證者通常需要質押一種單獨的Token,以保證安全性。

上圖:使用外部驗證者或聯邦系統的「橋」設計簡化示意圖。

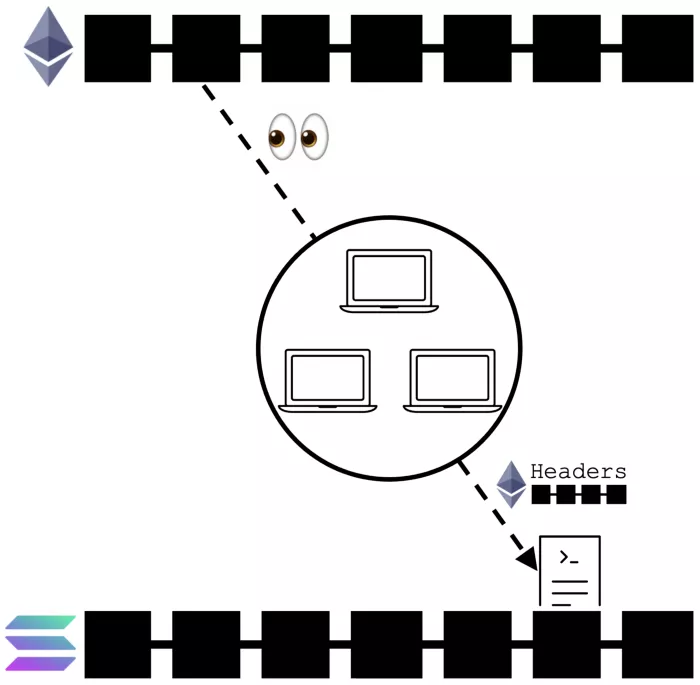

(2) 輕客戶端& 中繼

參與者監視源鏈上的事件,並生成關於該鏈上記錄的過去事件的加密證明。然後,這些證明和區塊頭一起被轉發到目標鏈上的合約(即“輕客戶端”),然後目標鏈將驗證某個事件是否被記錄,並在驗證之後執行操作。這種設計需要一些參與者來“中繼”區塊頭和證明。雖然用戶可能可以“自我中繼”交易,但確實存在一個活躍性假設,即中繼者將會持續轉發數據。這是一個相對安全的「橋」設計,因為它在不用信任中間實體的情況下保證了無須信任的有效交付,但這種設計也是資源密集型的,因為開發者必須在每個新的目標鏈上建立一個新的智能合約,解析來自源鏈的狀態證明,而且驗證本身是需要消耗大量Gas 的。

上圖:使用輕客戶端和/或中繼系統的「橋」設計簡化示意圖。

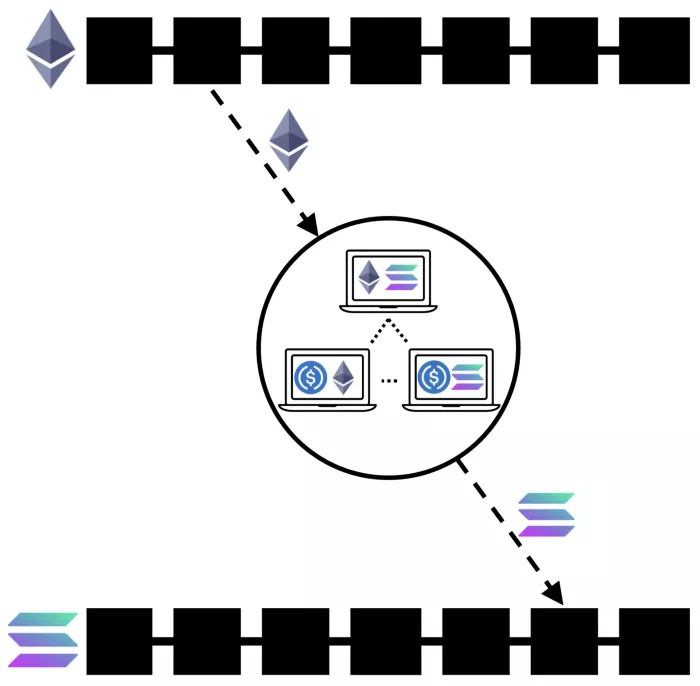

(3) 流動性網絡

這種設計類似於點對點網絡,其中每個節點都充當一個“路由器”,持有源鍊和目標鏈資產的“庫存”。這種網絡通常利用底層區塊鏈的安全性;通過使用資產鎖定和爭議機制,可以保證路由器不會捲走用戶的資金。正因為如此,像Connext 這樣的流動性網絡對於那些轉移大量價值的用戶來說可能是一個更安全的選擇。此外,這種類型的「橋」可能最適合跨鏈資產轉移,因為路由器提供的資產是目標鏈的本地資產,而不是衍生品資產,二者之間是不能完全相互替代的。

上圖:流動性網絡的簡單示意圖。 我們也可以從這個角度來看待當前的「橋」格局:

上圖:根據「橋」驗證跨鏈交易的機制,這三種類型的「橋」各自包括的例子。數據截止2021年9月14日。

需要注意的是,任何特定的「橋」都是雙向通信通道,在每個通道中可能有單獨的模型,因此上面這種分類不能準確地表示出混合模型,如Gravity、Interlay 和tBTC 都是採用混合模型,因為它們都在一個方向上採用輕客戶端,在另一個方向上採用驗證者。

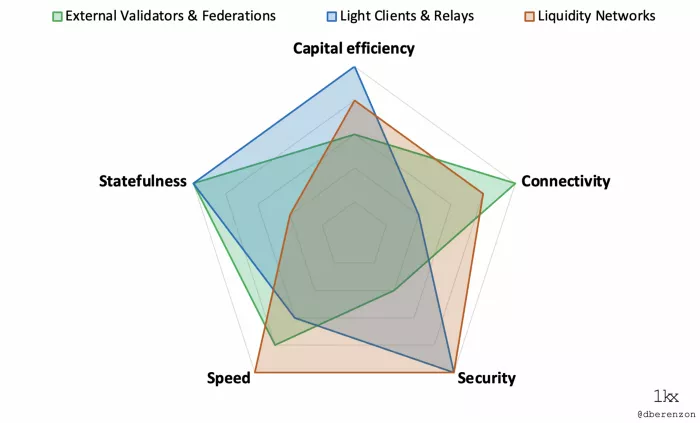

另外,我們可以根據以下幾個因素來對「橋」的設計進行大致評估:

安全性(Security):信任& 活躍性假設、對惡意參與者的容忍度、用戶資金的安全性以及反身性。

速度(Speed):完成交易的等待時間& 交易的最終性保證。通常需要在速度和安全性之間進行權衡。

可連接性(Connectivity):為用戶和開發者選擇的目標鏈,以及集成一條額外的目標鏈的不同難易度;

資本效率(Capital efficiency):經濟機制,包括確保系統安全的資本要求和轉移資產的交易成本。

狀態性(Statefulness):在轉移特定的資產、更複雜的狀態,和/或執行跨鏈合約調用方面的能力。

綜合起來,我們可以從下方效果圖來審視這三種「橋」設計的優劣勢:

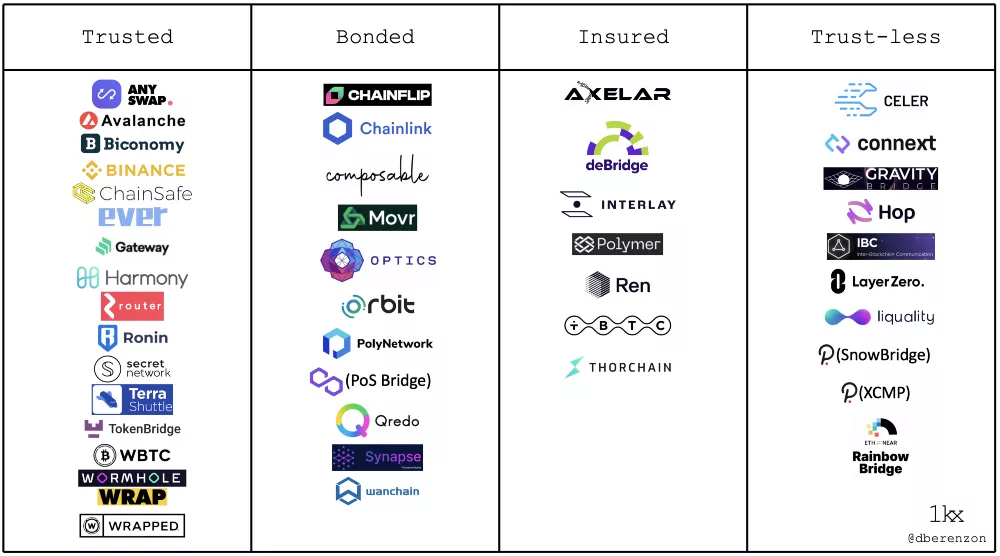

此外,安全性是一個頻譜,我們可以大致將其歸類為:

- 無須信任(Trust-less):這種「橋」的安全性等於它所橋接的底層區塊鏈的安全性。除非底層區塊鏈遭遇共識級攻擊之外,否則用戶的資金不會丟失或被盜。但話雖如此,實際上沒有什麼是無須信任的,因為所有這些系統在其經濟、工程和密碼組件(例如沒有代碼bugs) 中都存在信任假設。

- 投保(Insured):惡意參與者能夠盜取用戶的資金,但他們這麼做可能無利可圖,因為他們已經被要求投入抵押品,如果他們行為不端或出錯,其抵押品將被罰沒。如果用戶的資金遺失了,則被罰沒的抵押品將用於補償用戶。

- 抵押(Bonded):類似於上述投保模型(即參與者在遊戲中有經濟利益關係),只是在由於參與者出錯或行為不端而導致用戶資金損失時,用戶的資金將無法收回,因為被罰沒的抵押品可能會被銷毀。抵押品的類型對抵押和投保模式都很重要;內生抵押品(即抵押品是協議的本地代幣) 的風險更大,因為如果「橋」發生故障,那麼這種原生代幣的價值可能會暴跌,這將進一步降低該「橋」的安全性保障。

- 基於信任(Trusted):參與者不投入抵押品,且在「橋」發生故障或遭遇惡意攻擊的情況下,用戶的資金將無法收回,因此用戶主要依賴於這類「橋」的運營商的聲譽。

下圖展示了基於安全性頻譜的不同「橋」的例子:

上圖:截至2021年9月14日。在未來的升級中,有幾個「橋」項目將脫離“基於信任”的類別。

總結「橋」設計的權衡

採用外部驗證者和聯邦制的「橋」設計通常在狀態性和可連接性方面表現突出,因為它們可以觸發交易、存儲數據,並允許在任意數量的目標鏈上與該數據進行交互。然而,這是以安全性為代價的,因為用戶依賴於「橋」的安全性,而不是源鍊或目標鏈的安全性。雖然目前大多數外部驗證者都是基於信任的模型,但有些使用了抵押模式,為最終用戶提資金保障。 不幸的是,它們的保險機制往往是反身性的;如果協議代幣被用作抵押品,就會假設該代幣的美元價值將高到足以讓用戶得到完整賠付。此外,如果抵押品資產與被保險資產不同,也依賴於預言機的餵價,因此「橋」的安全性可能會降級為預言機的安全性。如果是無須信任的,這些「橋」也是資本效率最低的,因為它們需要按所實現的經濟吞吐量的比例來擴大抵押品的規模。

採用輕客戶端& 中繼機制的「橋」在狀態性方面也很強大,因為區塊頭中繼系統可以傳遞任何類型的數據。它們的安全性也很強,因為不需要額外的信任假設,儘管存在活躍性假設,因為仍然需要中繼者來傳輸信息。這些也是資本效率最高的「橋」,因為不需要任何資本鎖定。這些優勢是以可連接性為代價的。對於所連接的每對區塊鏈,開發者必須在源鍊和目標鏈上部署一個新的輕客戶端智能合約,其複雜度介於O(LogN) 和O(N) 之間(介於這個範圍之間,因為添加對共識算法相同的鏈的支持相對容易(。依賴欺詐證明的Optimistic 模型也存在明顯的速度缺陷,其交易延遲性可能增加高達4 個小時。

流動性網絡具有速度和安全性優勢,因為這類「橋」使用本地驗證系統(無須全球共識)。它們也比抵押/ 投保的外部驗證者更具資本效率,因為資本效率與交易流/交易量而非安全性相關。例如,假設兩條鏈之間的交易流相等,且有一個內置的再平衡機制,流動性網絡可以促成任意大數量的經濟吞吐量。這類「橋」的權衡之處與狀態相關的,因為它們雖然可以傳遞調用數據,但其功能有限。例如,它們可以跨鏈與數據交互,其中接收方有權根據所提供的數據進行交互(例如,使用來自發送方的簽名消息調用一個智能合約),但對於傳遞沒有“所有者”的數據或者廣義狀態一部分的數據(比如鑄造表征代幣) 並沒有幫助。

未決問題

在分佈式系統中,搭建堅固的跨鏈「橋」是一個非常困難的問題。雖然這個領域有很多活動,但仍有幾個未解之謎:

- 最終性& 回滾:在具有概率終結性的區塊鏈中,「橋」如何解釋區塊重組和計時攻擊 (時間強盜攻擊)?例如,如果任何一條鏈都經歷了狀態回滾,那麼從Polkadot 向以太坊發送資金的用戶會發生什麼?

- NFT 轉移& 溯源:「橋」如何為跨多條鏈的NFT 保留溯源?例如,如果有NFT 在以太坊、Flow 和Solana 的市場上買賣,所有這些交易和所有者的所有權記錄是如何記錄的?

- 壓力測試:在面臨鏈擁堵或協議& 網絡級攻擊時,不同的「橋」設計將表現如何?

區塊鏈「橋」的未來

雖然「橋」為區塊鏈生態系統開啟了創新,但如果團隊在「橋」的研發上偷工減料,這些「橋」也會帶來嚴重的風險。 Poly Network 的黑客事件證明了漏洞和攻擊的潛在經濟規模,我預計情況在好轉之前會變得更糟。雖然對於「橋」的構建者來說,這是一個高度碎片化和競爭的領域,但團隊應該保持訓練有素,應優先考慮安全問題,而不是上市時間。 雖然理想的狀態應該是有一座適用於一切的「橋」,但很可能不存在單一的“最佳”橋設計,不同類型的「橋」將最適合特定的應用 (例如資產轉移、合約調用、鑄幣代幣等)。 此外,最好的「橋」將是最具安全、互聯、快速、資本效率、成本效益和經得起審查的。如果我們想要實現“區塊鏈互聯網”的願景,這些屬性就需要最大化。 現在還處於早期階段,最佳的「橋」設計可能還沒有被發現。在所有「橋」類型中,有幾個有趣的研發方向:

- 降低區塊頭的驗證成本:輕客戶端的區塊頭驗證是昂貴的,找到降低這些成本的方法可以讓我們更接近完全通用和無須信任的互操作性。一個有趣的設計可能是橋接到L2 以降低這些成本。例如,在zkSync 上實現Tendermint 輕客戶端。

- 从基于信任的模式转向抵押模式:尽管抵押了资产的验证者的资本效率要低得多,但“社会契约”是确保数十亿美元用户资金的一种危险机制。此外,花哨的门限签名方案并不会显著降低系统的信任;仅仅因为它是一组签名者并不能排除它仍然是受信任的第三方这一事实。在没有抵押的情况下,用户实际上是在将其资产移交给外部托管人。

- 從抵押模式轉向擔保模式:損失資金是一種糟糕的用戶體驗。雖然抵押了資產的驗證者和中繼者可以抑制惡意行為,但協議應該更進一步,直接用被罰沒的資金補償用戶。

- 為流動性網絡擴展流動性:這種「橋」可以說是資產轉移最快的橋樑,在信任和流動性之間存在有趣的設計權衡。例如,流動性網絡可以通過驗證者抵押類型的模式來外包資本供應,其中的路由器也可以是採用抵押流動性的門限多簽。

- 「橋」聚合:對於特定的資產和區塊鏈,「橋」的使用可能遵循冪律,但像Li Finance 這樣的聚合器可以改善開發者和最終用戶的用戶體驗。

非常感謝Aidan Musnitzsky、Arjun Bhuptani、James Prestwich 以及Pranay Mohan 對這篇文章的反饋。

特別聲明

免責聲明:本文不代表0x财经立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Unitimes