撰文:Footprint 分析師Bella (bella@footprint.network)

日期:2021年10月

受各國政策的影響,5月加密市場行業迎來了本年的首次寒冬,主流加密貨幣幣價大跌,行業的總鎖倉量跌破900億美金。僅過3個餘月,9月加密市場再次迎來一場更為嚴峻的政策洗禮,多個國家相繼出手,多類規範化政策爭相出台。加密市場是再次出現寒冬還是繼續大放異彩,下面通過Footprint9月月報(可點擊鏈接了解),進行進一步的探索。

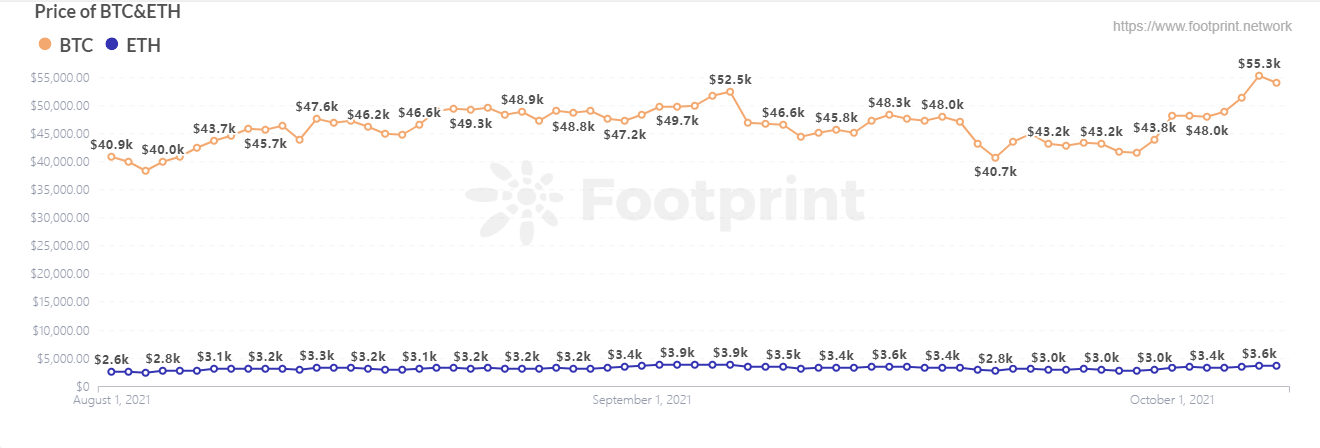

BTC與ETH價格變化

數據來源:Footprint Analytics

政策相繼出台,BTC與ETH價格維持在穩定水平

作為加密貨幣的航標,非穩定幣幣價受BTC與ETH價格波動的影響,並具有較強的敏感性,一旦BTC和ETH價格發生異動,非穩定幣幣價隨之與其發生同向的變化。從圖中數據可看,9月相關政策的出台,並沒有對BTC與ETH的價格產生像5月的影響(BTC從58,000美金跌破35,000美金,ETH從4,200美金跌破2,000美金),BTC維持40,000美金以上水平,ETH維持3,000美金以上水平,幣價並沒有發生較為明顯的波動,整個加密貨幣行情趨於穩定。

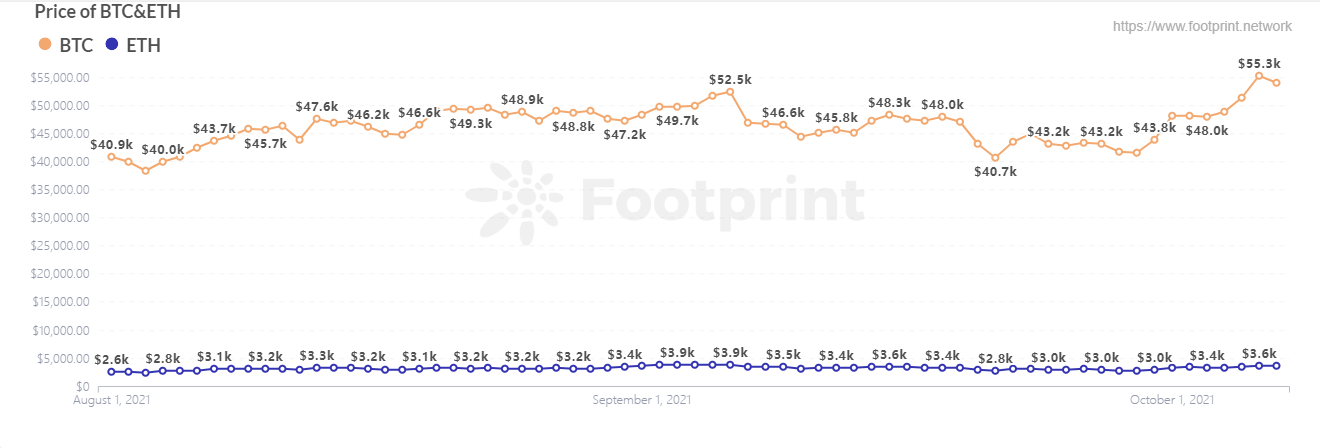

總鎖倉量變化

數據來源:Footprint Analytics

DeFi月末總鎖倉量高達1,822億美金,較上月增長7.2%

相較8月,9月的總鎖倉量呈現一片欣欣向榮之勢,月初時總鎖倉量已突破1,900億美金,創造今年的最高記錄。雖受政策的影響,9月中旬以及下旬總鎖倉量在不同程度上有略微下降,甚至一度跌破1,700億美金,但下降程度以及效果的持續時間遠不及5月政策變化帶來的影響深。

從中我們也看到了加密市場的恢復能力與張力,再次經歷相同政策風波,無論是加密市場的參與者,抑或是項目方本身,都能在風波面前站穩腳跟,不慌不忙,為加密市場的恢復以及持續發展築造穩定而安全的環境。

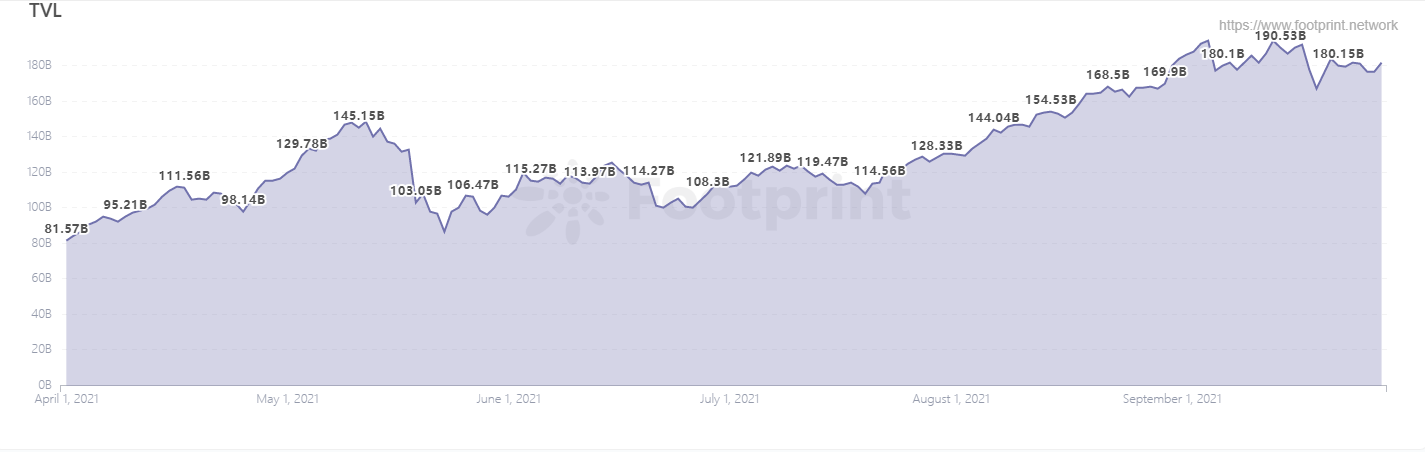

各公鏈市場份額佔比變化

數據來源:Footprint Analytics

老牌公鏈發展緩慢,新興公鏈競相迸發

據Footprint提供的數據,9月以太鏈與幣安智能鏈的總鎖倉量以及市場佔比正逐漸被新興公鏈割分,在整個行業向前發展的情況下出現不升反降之勢(以太鏈TVL:9月1,246.7億美金,8月1,256.2億美金,增長率-0.76%;幣安智能鏈TVL:9月177.1億美金,8月188.6億美金增長率-6.1%)。

反观新兴公链,发展势头强劲,特别是以生态著称的Solana,上月以33.3亿美金排名公链的第五位,在9月已凭借97.9亿美金位列公链第三(9月中旬该公链曾突破120亿美金)。因流动性挖矿发展起来的Avalanche也表现不凡,凭36.8亿美元位列公链第6位。(前期Footprint已对若对干新兴公链进行分析,感兴趣可点击链接了解详情: Solana公鏈:為何能在眾多公鏈中的大放異彩, 公鏈之爭爆發,Avalanche蓄勢待發 ,一覽公鏈Terra獨特生態,TVL將重返前三?)

隨著韓國發布關閉三分之二加密貨幣交易所政策的出台, 擁有韓國背景的Terra發展在9月受到了一定的影響,使其在公鏈的排位總第三名跌至第四名,該公鏈的總鎖倉量發展速度(Terra增長率僅有14.1%,Solana增長率高達193.9%,Avalanche增長率為74.41%)遠不及其他新興公鏈。

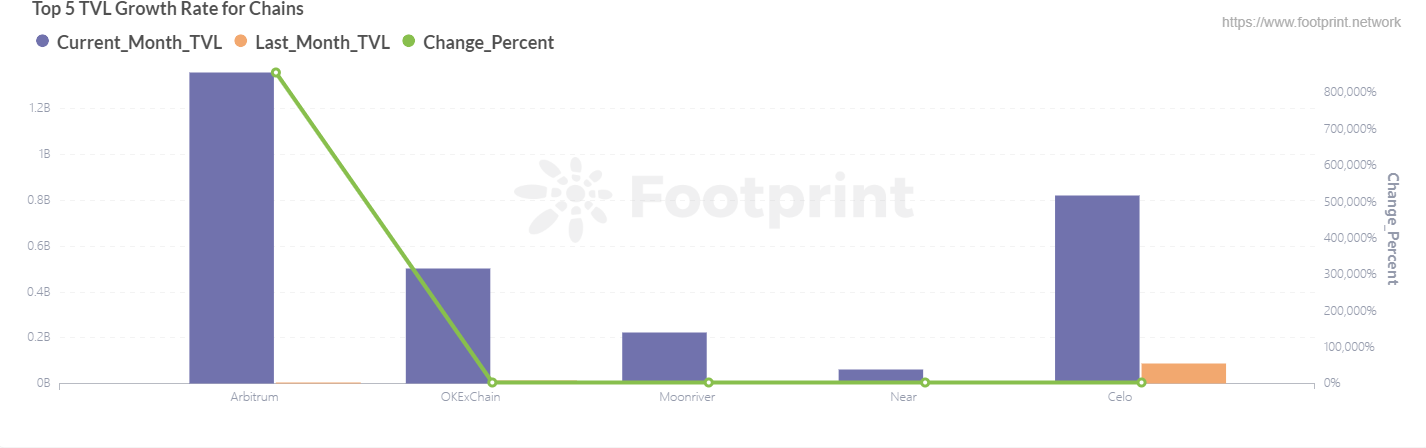

9月前五大公鏈TVL增長率變化

數據來源:Footprint Analytics

新興公鏈增長迅猛,各類公鏈百花齊放

眾多類別的新興公鏈在9月創造了異常迅猛的增長率,其中增長率最高的為隸屬Layer2的Arbitrum,其以相較以太鏈更低的交易費用與更快的交易速度吸引眾多資金以及項目方湧入(目前已上線Curve、SushiSwap等項目),憑藉856,323.64%的增長率(總鎖倉量從十幾萬美金到13億美金),不僅在眾多公鏈的增長率上拔得頭籌,還在眾多的Layer2項目中脫穎而出。

緊隨其後的為OKExChain,其抓住時機開發有利於GameFi發展的基礎設施並推出GameFi 黑客松大賽,吸引著眾多的GameFi類項目在該鏈上線,在9月實現3,470.16%的增長率。當月以2.2億美金取得2,195.26%增長率Moonriver位列第三,其既具有波卡生態的跨鏈優勢,又對太鏈Layer1有較強的兼容性,為開發者以及用戶提供更優的體驗感。

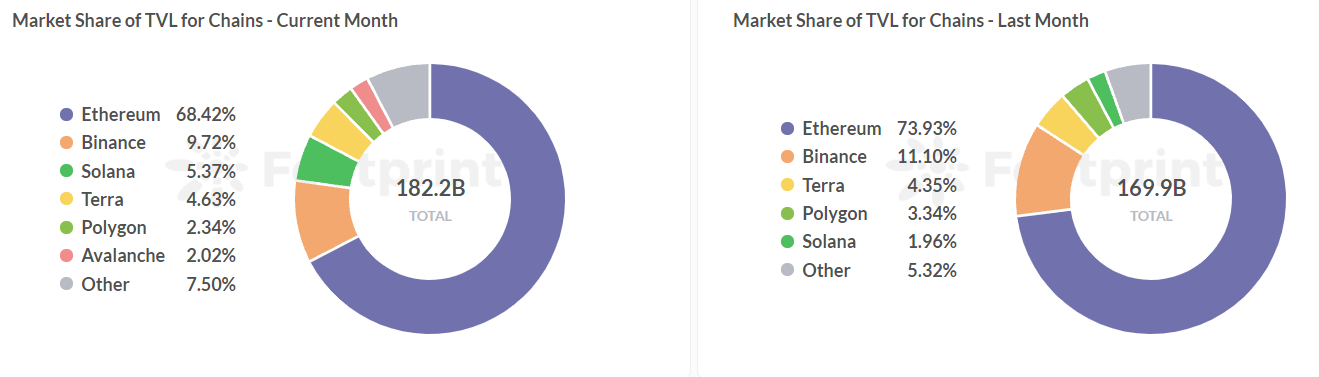

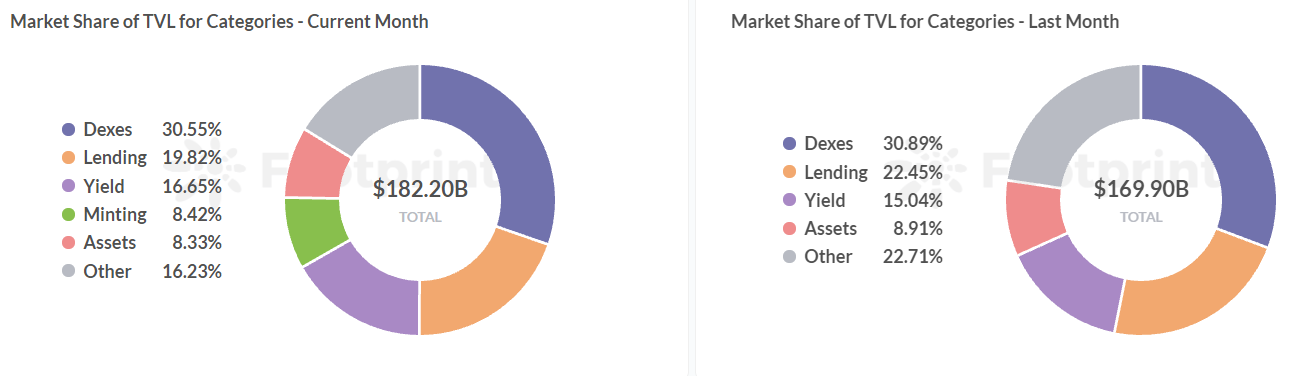

各類型應用市場份額佔比變化

數據來源:Footprint Analytics

Dex、Lending、Yield持續佔據DeFi的頭部

與上月相同,DeFi前三大類別應用佔比的排名無變化,Dex憑藉30.55%的佔比佔據第一,雖佔比較上月有0.34%的下降,但隨著幣安、火幣等規模較大的中心化交易所受政策的影響,限制某些國家用戶進行交易,更多的交易量、資金量在一定程度上有流入Dex,從Dex類平台TVL較上月增加36.1億美金可印證該觀點。

而Lending類應用,受政策帶來的幣價影響,幣價下跌不僅讓參與借貸業務的資金量少還增加了原有借款資金的清算風險,因此相較8月,Lending類應用的總鎖倉量是減少的,雖然繼續維持第二的位置,佔據市場份額的比例已下降2.63%。

Yield以303.4億美金的總鎖倉量佔16.65%的市場份額位列第三,相較上月,總鎖倉量增長18.74%,是眾多類別中總鎖倉量增長最高的。其中貢獻最為突出的Convex Finance(79.3億美金)和Yearn Finance(46.9億美金)。

總結

各國政策的相繼出台對加密市場的發展有利有弊,但從上述指標回看9月政策的出台對加密市場的影響,影響並不明顯,經歷了5月的軒然大波,加密市場對政策的變化已經擁有一定的免疫力,其憑藉良好的恢復能力以及張力按部就班繼續發展,並沒有出現類似5月需要歷經好幾個月才能恢復的情況。

各類新興公鏈的發展勢頭強勁,下月已突出重圍的公鏈會憑藉其優勢預計會再創新高,而還未嶄露新角的新興公鏈也還會相繼萌發。對於發展緩慢的老牌公鏈,隨著承載量的增加,擁堵會越來越嚴重,其地位會逐漸被新興公鏈所超越。新興公鏈在未來有何發展,讓我們在10月的報告中拭目以待。

9月各類事件回顧:

- 政策

- 9月30日DEX 聚合器1inch 開始限制美國用戶,旨在為推出合規性產品1inch Pro 鋪平道路

- 9月24日中國出台發布關於整治虛擬貨幣「交易炒作」活動的通知

- 9月15日印度最大銀行SBI禁止加密交易所使用其UPI收款

- 9月15日俄羅斯央行建議銀行阻止用於與加密貨幣交易所交易的卡和錢包

- 9月13日韓國三分之二的加密交易所將在9月關閉

- 9月1日新加坡金管局將幣安網站binance.com 添加至投資者警告列表

- 公鏈:

- Polygon 日活躍地址數首次超過以太坊

- Terra 將於9 月30 日進行Columbus-5 主網遷移

- 以太坊Layer2總鎖倉量突破36億美元,Arbitrum以27億美元位居榜首

- Fantom日交易筆數超170萬,創歷史新高

- Solana市值突破500億美元,總市值排名升至第七位

- 穩定幣:

- 以太坊穩定幣總發行量達到840億美元,創歷史新高;USDC 流通量突破300 億美元

- Circle CEO:USDC多鏈策略首個合作夥伴為Solana

- USDC超越以太坊成為使用量最多的跨鏈代幣

- 燃氣費

- 銷毀的以太坊總價值首次超過10 億美元

- NFT :

- Axie Infinity交易者數量突破60萬

- OpenSea交易總額達到60億美元創歷史新高

- NFT項目Art Blocks銷量突破10萬

- 貸款

- 9月21日去中心抵押借貸市場上清算量達2600 萬美元,MakerDAO 佔近60%

Footprint Analytics官網:https://www.footprint.network/

Discord社群:https://discord.gg/3HYaR6USM7

微信公眾號:Footprint區塊鏈分析(FootprintDeFi)

關於Footprint Analytics:

Footprint Analytics是一個一站式可視化區塊鏈數據分析平台。 Footprint協助解決了鏈上數據清理整合的問題,讓用戶免費享受0門檻的區塊鏈數據分析體驗。提供千餘種製表模板和拖拽式的作圖體驗,任何人都可以在10秒內建立自己的個性化數據圖表,輕鬆洞察鏈上數據,了解數據背後的故事。

特別聲明

免責聲明:本文不代表0x财经立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:FootprintAnalytics 原創