數字資產管理公司CoinShares發布一份報告,概述了全球加密監管現狀。

以下為報告全文:

在過去的一年裡,很明顯比特幣和其他數字資產的價格對監管公告和政府政策的消息非常敏感,這些政策旨在控制採礦並迫使數字資產適應現有的金融框架。我們認為,評估監管的未來潛在影響涉及監測圍繞國際標準和地方監管。

上週的國際動態——G7 峰會和BIS 文件

上週末在英國康沃爾舉行的2021 年G7 峰會並沒有提出任何關於數字資產監管的新實質性提案。重點是監管一致性,並表示將在2021 年下半年發布的未來文件。

-

中央銀行數字貨幣(CBDC)——“數字貨幣和支付的創新有可能帶來巨大的好處,但也會引發公共政策和監管問題。”

-

穩定幣——“我們重申,在通過適當的設計和遵守適用標準充分滿足相關法律、法規和監管要求之前,任何全球穩定幣項目都不應開始運營。”

值得慶幸的是,此次峰會沒有接受美國國家安全顧問John Sulllivan提出的“加密貨幣挑戰”。他在峰會之前概述了他的信念,即加密貨幣是贖金交易發生方式的核心。值得慶幸的是,這種FUD(恐懼、不確定和懷疑)並沒有促成對數字資產進行更嚴格監管的提議。

上週發布的還有巴塞爾銀行監管委員會關於審慎對待加密資產敞口的諮詢文件。雖然該文件指出目前銀行的風險敞口有限,但“加密資產和相關服務的持續增長和創新,加上一些銀行的興趣升溫,可能增加全球金融穩定擔憂和銀行體系面臨的風險。”

關於監管和比特幣波動性

隨著比特幣和其他數字資產市值的增長,監管審查只會升級。最近的例子包括中國打擊蒙古地區的比特幣非法開採,以及美國證交會(SEC)最近的一份聲明,表示比特幣ETF 在短期內不太可能出現。

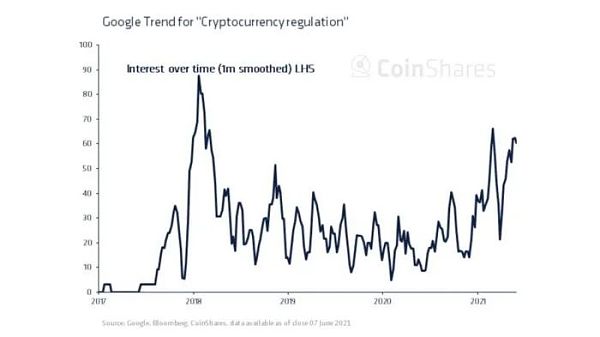

谷歌趨勢(Google Trends)最近對“加密貨幣監管”一詞的搜索突顯出,人們對加密貨幣監管的興趣達到頂峰是在2018 年之前的高波動性和價格暴跌期間。今天我們沒有看到像2018年那樣波動率達到170%的高位,現在波動率接近100%。儘管這一次投資者的採用率要大得多,2021年投資產品的淨新增資產目前總計55億美元(2017年末為5億美元),但這可能是監管審查再次加強的主要原因。

監管機構是價格波動的來源嗎?我們可以通過價格走勢看到,比特幣和其他數字資產對監管和政府的審查非常敏感,鑑於它是一個新興的新資產類別,這是可以理解的。我們的分析著眼於谷歌趨勢短語“加密貨幣監管”與波動性的對比。

這意味著,監管審查看起來確實是波動性的一個來源。隨著這一資產類別獲得更廣泛的接受,監管機構最近才開始進行監管,但他們將如何監管仍存在不確定性,要么提議為數字資產建立一個機制,徹底禁止它,要么將這一資產類別納入現有的監管框架。

歐洲逐漸接受

歐洲監管機構已經逐漸接受數字資產作為一種新型資產類別。五個歐洲主流交易所現在允許在交易所交易的產品引用數字資產。反過來,這在歐洲催生了一個極其健康的ETP生態系統,擁有12家不同的供應商,為各種數字資產提供超過35種產品,代表著70 億美元的資產管理規模(AUM)。

歐洲監管機構還允許更傳統的基金結構直接訪問數字資產。另類投資基金(AIF)正越來越多地關注這一資產類別,以向機構投資者提供不同形式的積極敞口。德國監管機構聯邦金融監管局(BaFin)最近宣布,其AIF可以直接投資於數字資產。數字資產作為一種資產類別的接受度越來越高,這反映在普華永道(PWC)、Elwood 和AIMA最近發布的《2021年全球加密對沖基金年度報告》中。

美國的現狀

儘管2021年3月出台的《消除數字創新壁壘法案》有望在明確各種形式數字資產的責任監管機構方面取得一些進展,但它很難代表建立一個全面透明的新監管框架的提議。

與此同時,美國證券交易委員會(SEC)對批准ETF的要求仍然堅定不移,特別強調受監管的數字資產交易所的流動性要達到足夠的水平。這仍然是ETF獲得批准的首要條件。目前有10多只比特幣和以太坊ETF正在接受SEC的審查。

人們樂觀地認為,2021年將見證美國監管機構和立法者在理解數字資產方面取得實質性進展。 SEC主席Gary Gensler曾在麻省理工學院(MIT)教授比特幣和區塊鏈系列講座。代表懷俄明州的參議員Cynthia Lummis多年來一直是數字資產的大力倡導者,她在參議院提議成立一個金融創新核心小組,以更好地理解數字資產技術,並闡明監管框架。

英國

在西方監管機構中,英國似乎是唯一一個堅持認為比特幣和其他數字資產的內在價值為零的國家。從2021年1月6日起,英國金融市場行為監管局(FCA)已經禁止所有涉及數字資產的衍生品和ETP的零售准入。

今年早些時候,英國發布了一項一般性諮詢,指出它正在密切關注這一領域的發展,包括歐盟委員會的加密資產市場(MiCA)擬議的法規。即使英國要遵循MiCA 模式,它也遠遠落後於歐盟目前的水平。

另外兩項諮詢涉及對營銷施加額外限制,這將影響所有數字資產。一項旨在將數字資產納入英國金融促銷制度(管理證券等受監管資產的公開發行和廣告的法規)範圍內,另一種是尋求對批准複雜資產(當然包括數字資產)金融促銷的受監管實體施加額外的義務和限制。不難想像,向散戶投資者營銷或提供所有數字資產是困難的。

FCA從AML/KYC 的角度對數字資產公司進行監管的嘗試一直受到困擾。該制度最初於2020 年1 月啟動,截止日期為2021年1月之前註冊所有符合條件的公司,目前只有5家公司獲得批准,另有167 家公司正在等待授權(還有大量申請被拒絕和/或撤回)。這167 家公司已獲准在臨時許可下繼續運營,目前已延長至2022 年3 月31 日。這些公司的下一步行動仍不清楚。

最後,英國央行(BoE)繼續研究,但尚未決定是否在英國引入CBDC。上週,英國央行發布了一份討論文件《數字貨幣的新形式》,該文件建立在英國央行2020年3月的討論文件基礎上。

總結

對比特幣和數字資產的更廣泛的監管打擊仍然是投資者面臨的風險,高壓手段可能會對價格造成嚴重損害。頗具諷刺意味的是,圍繞加密資產監管的不確定性可能是導致加密資產價格波動的一個關鍵因素。令人鼓舞的是,我們繼續看到監管的進步趨勢,儘管這條道路並不總是一帆風順的。

來源:CoinShares Blog

編譯:Amy Liu