流動性挖礦的雙刃劍

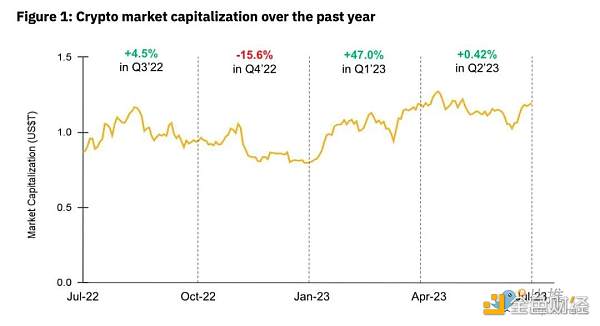

加密貨幣市場和趨勢變化非常迅速。許多項目來了又走了,在其中,我們可以找到開拓新的和有意義的可嘗試的項目。

讓我們想想去年帶來“DeFi Summer”的Compound。 Compound用“流動性挖礦”獎勵協議貢獻者,這使Compound能夠在早期階段快速啟動協議。

從那時起,以流動性挖礦為模式的項目開始出現,開啟了以Uniswap、Aave和Yearn Finance 為首的開放式金融平台時代。人們開始湧向年利率(APY)高的項目,成為從DeFi獲得利潤的“Yield Farmer”。

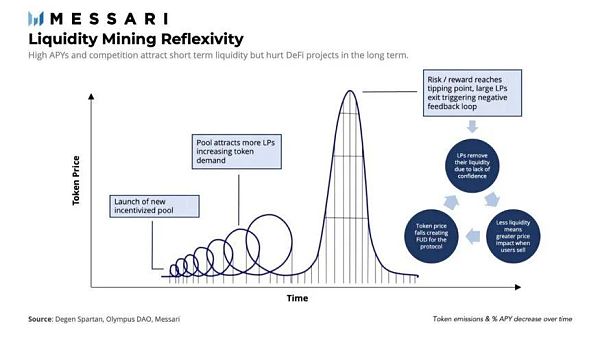

然而,這種流動性挖礦模型可能是一把雙刃劍。儘管流動性挖礦可以在社區建設和用戶獲取的早期階段幫助引導協議,但其缺點是顯而易見的。隨著流動性供給補償的不斷釋放,存在拋售壓力,使得模型在長期內不可持續。

為了彌補流動性挖礦,DeFi服務以高APY吸引用戶,流通代幣的高通脹最終導致代幣價格下降。

看漲期權和看跌期權

已經有一些嘗試來緩解流動性挖礦的這些缺點。一個有趣的想法是使用“期權”,為代幣設定執行價格和到期日,以減少來自流動性採礦補償的即時拋售壓力。

範圍令牌

合成資產和衍生品協議UMA推出了Range Token。它通過組合看跌期權和看漲期權來設置一定的代幣價格範圍,以控制期權執行時可以接收到的代幣數量和價格。

看漲期權

同時,Fantom的技術顧問Andre Cronje也提出了使用看漲期權進行補償的方案。補償是通過看漲期權支付的,該看漲期權可以在一定數量的月後以當前代幣價格的X%折扣購買。添加這些附加條件可以降低代幣的拋售壓力,並防止在此期間下跌X%的可能性。

協議擁有的流動性,POL

奧林巴斯DAO

OlympusDAO是一個由算法和治理操作的去中心化儲備貨幣協議。 OHM的價值是由存放在Olympus DAO庫中的幾項資產決定的。 Olympus的治理是通過博弈論運作的,具有獨特的“質押”和“債券”結構。

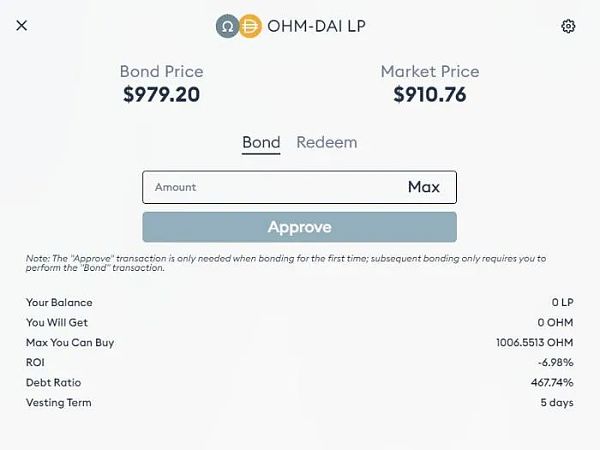

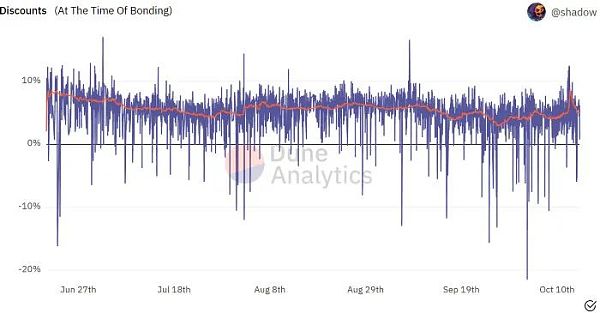

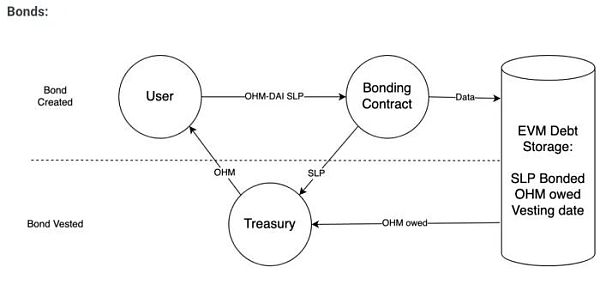

用戶可以創建LP代幣,如OHM-DAI 和OHM-FRAX ,來發行“債券”,並在一定時期內以折扣價格購買OHM(目前,5天到期,約7%的折扣率)。因此,當你以折扣價格購買OHM時,用戶製作的LP代幣將與協議交換。

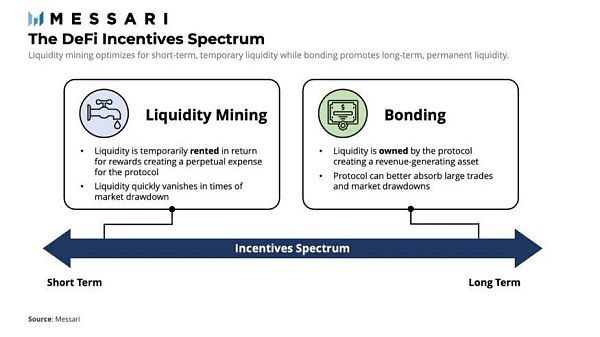

與現有的流動性提供者可以隨時停止提供流動性、協議接收流動性的方法不同,Olympus的質押和債券結構可以通過將LP代幣以債券的形式綁定到協議中來維持流動性,從而創建“協議擁有流動性(POL)”。

此外,協議本身而不是用戶擁有LP代幣,從而從流動性池產生交易費用,同時防止來自流動性提供者的即時拋售壓力。

OlympusDAO還推出了“Olympus Pro”,以便其他協議也可以使用該機制。

阿布拉卡達布拉錢

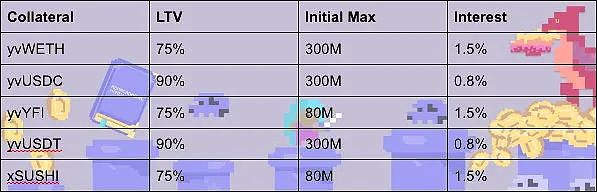

Abracadabra Money是一種協議,允許用戶以yvUSDT和xSUSHI等持有的流動性資產為抵押,借到名為MIM (Magic Internet Money)的穩定幣。

抵押貸款穩定幣,如MakerDAO,以以太坊、USDC和USDT等資產作為抵押品發行穩定幣。然而,如果人們使用通過在Yearn或Sushi中的xSUSHI質押USDT獲得的yvUSDT作為抵押,他們可以獲得存款或質押獎勵,也可以獲得貸款。也就是說,資產的流動性和效率是最大化的。

托克馬克

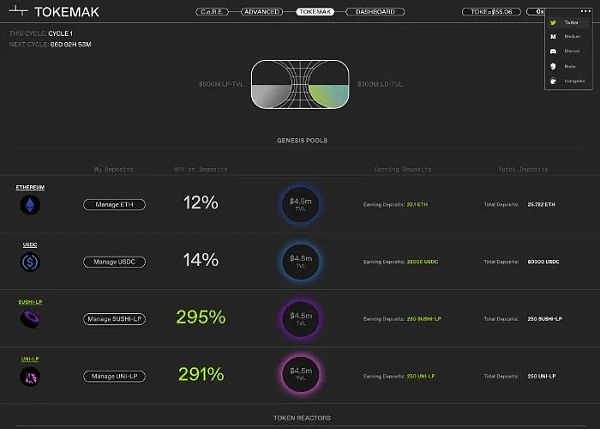

Tokemak是一個由DAO運營的去中心化做市商和流動性提供商。用戶將資產存入Token Reactor,獲得TOKE代幣用於流動性供應。 Liquidity Director(LD)通過質押其TOKE成為Tokemak DAO。 LD有權分析協議,以提供流動性,並將存款資產發送給協議。

煉金術士

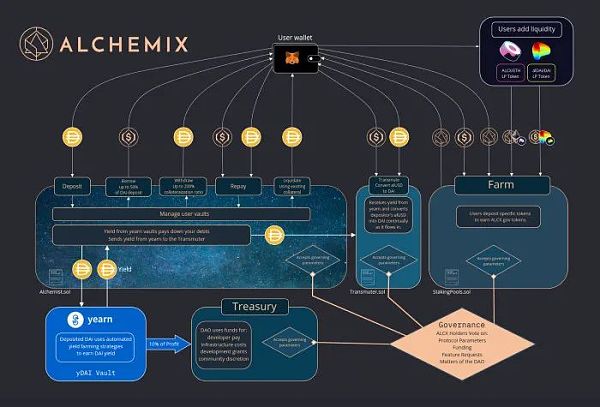

Alchemix是一個使用Yearn Vault的抵押穩定貸款平台,自動償還貸款,而存放在Vault中的抵押品產生存款補償。 1 個alUSD 對應1 個DAI 作為穩定幣,利息由Yearn Vault 產生,’Transmuter’ 算法函數維護alUSD 的價格。

那麼,它是DeFi 2.0嗎?

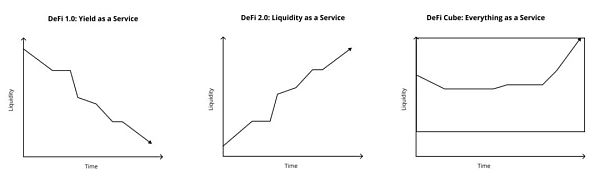

到目前為止,現有的DeFi項目與互換、挖礦、抵押貸款和槓桿等傳統金融服務沒有太大區別。利用流動性挖礦,給予較高的APY來吸引用戶。然而,它未能成為一個長期可操作的模式。

OlympusDAO提出了“協議擁有流動性”的新理念。在現有的DeFi中,流動性是由用戶提供的,受用戶的支配,而在OlympusDAO中,協議本身可以承擔流動性和控制。

流動性是作為債券發行的,因此流動性在長期內與協議綁定。這降低了效率,而且不需要作為流動性供應補償的代幣的任意獎勵。

除了OlympusDAO之外,還出現了許多希望提高流動性和資本效率的項目,如Alchemix 和Tokemak。這絕對是一個新的和有趣的嘗試。所有這些協議的目標都是最大限度地提高流動性和資本效率。

然而,早期的DeFi項目,如Uniswap的AMM、Compound的流動性挖礦和Yearn Finance的聚合器等早期DeFi 項目的象徵意義和意義不容忽視。

目前,OlympusDao正在推特上推廣它的“DeFi 2.0”。到目前為止,似乎“DeFi 2.0”仍然是市場營銷的熱門詞,但我們應該關注它是否真的會成為DeFi 2.0的遊戲規則改變者,或者僅僅是DeFi 1.1的頂級兼容版本。時間會告訴我們。

來源:https://medium.com/despread-creative/can-protocol-owned-liquidity-be-defi-2-0-d333484578d