摘要:Pancake 的TVL、交易量等核心業務指標已經重回曆史高位,NFT 市場、借貸業務等有可能進一步推動其增長。研報要點核心投資邏輯PancakeSwap 作為BSC 上的龍頭DEX,TVL、交易量等核心業務指標已經重回曆史高位,盈利能力提振明顯。從年中至今CAKE 進行了30% 左…

Pancake 的TVL、交易量等核心業務指標已經重回曆史高位,NFT 市場、借貸業務等有可能進一步推動其增長。

研報要點

核心投資邏輯

PancakeSwap 作為BSC 上的龍頭DEX,TVL、交易量等核心業務指標已經重回曆史高位,盈利能力提振明顯。從年中至今CAKE 進行了30% 左右的代幣減產,但其在BSC 的市場份額卻持續擴大,龍頭地位進一步得到鞏固,並未給挑戰者留下太大的機會,其護城河在這個過程中進一步得到了驗證。

此外,NFT 市場、借貸業務、IFO 的加快、幣安支持力度的增加,都有可能成為Pancakeswap 增長的新動力。

值得強調的是,Pancakeswap 在幣安集團去中心化的大戰略中處於核心位置,與BSC 的發展休戚相關,作為DEX 版的幣安交易所,其長期發展值得期待。

估值

從估值角度來看,無論是核心業務數據和市值的對比,還是PE、PS 等指標,目前的CAKE 市值都處於年內的低位。橫向來看,Cake 的估值水平的走低幅度與其他DeFi 項目相仿,與DeFi 項目估值水平線的整體下滑有關,因此中短期對其反彈仍然不宜過度樂觀。

主要風險

BSC 生態在公鏈競爭中持續失血,加密市場轉熊。詳見:【業務分析】—風險一節。

項目基本情況

項目業務範圍

Pancakeswap (後簡稱PCS)是BSC 上的AMM 機制交易平台,其主營業務包括同質化加密資產的交易,NFT 資產的交易,以及通過IFO 進行資產的發行。在主營業務之外,PCS 還兼營包括彩票和預測價格漲跌等競猜類業務。

業務情況

基於AMM 模式的資產交易是PCS 的主營業務,也是項目目前的核心價值來源,我們將在本文重點關注,並從多個業務指標角度進行觀察。

TVL:流動性

SWAP 的流動性水平代表了做市資金的留存意願,在同樣的機制下,AMM 平台的流動性越豐沛,用戶的整體交易體驗就越好,能最大程度捕獲用戶的交易行為。當然,通過機制的改良,在一定的交易量範圍內,部分Swap 可以提供更低的滑點,比如採用PMM 機制的DODO,以及支持自定義流動性做市區間的Uni V3。不過在BSC 上交易量靠前的SWAP 目前大都還是採用了傳統的AMM 機制。

PCS 在4-11 月的TVL 走勢,來源:defillama

PCS 在4 月前的Info 數據一直沒有更新,直到4 月下旬才恢復。因此我們僅對其2021 年4 月至今的TVL 進行觀察。 PCS 的TVL 的峰值出現在5 月上旬,位於70 億美金的區間,後由於加密市場整體暴跌,以及新公鏈生態對市場整體流動性的激烈爭奪,PCS 的TVL 在很長一段時間內一直沒有回到高點,處於震盪回升的狀態。進入11 月上旬,其TVL 開始快速回升,目前已經接近5 月高點70 億美金的TVL。值得一提的是,在此期間,其核心代幣Cake 還經歷了多輪減產,但對TVL 影響並不明顯。

交易量

交易量是比TVL 更有說服力的指標,其直接決定了協議的現金流收入,也會直接影響做市商的做市意願。

PCS 的日交易量逐漸回到高位,來源:https://pancakeswap.finance/info

Pancake 的年度交易量高峰同樣出現在5 月,但最大量出現在5 月下旬,也就是加密市場暴跌期間,除了市場恐慌造成的交易之外,期間還有大量的抵押物清算發生,這部分非常態交易量應該剔除,因此5 月前期的交易量更值得作為常態的高點參考數據。而進入10 月下旬以來,Pancake 的交易量快速上升,11 月以來更是相較於10 月份的整體日均交易量上漲了超過100%,已經達到與5 月高峰期同樣的水平,即15-20 億美金的區間。

資金周轉率

資金周轉率反映的是做市商資金在AMM 平台的利用效率,周轉率越高,做市商的資金周轉速度越快,LP 的手續費收益率越高,平台對LP 的吸引力也越強。筆者對PCS 幾個月的LP 資金周轉率進行了測算,具體如下:

自6 月以來,儘管加密市場的熱度逐漸回溫,但Pancakeswap 的日資金周轉率一直在14% 左右徘徊。直到進入11 月,其資金周轉率則有了大幅提升。這一方面與11 月BTC 繼續創出新高,市場交易熱情逐漸上升有關。另一方面,BSC 上的「土狗」和Meme 項目熱潮、Gamefi、元宇宙概念爆發,進一步點燃了用戶的交易熱情。

活躍交易用戶數

根據官方11 月8 日披露的月度數據,PCS 的10 月的用戶數據為:

-

獨立交易用戶:447 萬(月環比增加39.1%)

-

獨立網頁用戶:1200 萬(月環比增加18%)

數據來源:PancakeSwap October Recap — Bounding into Year 2!

而根據當前Dappradar 的數據排行,PCS 的30 天活躍地址數為486 萬,位於所有dApp 的首位。

dApp 的月活躍地址數排行,數據來源:Dappradar

NFT 市場交易數據

2021 年9 月30 日,PCS 正式上線了其NFT 交易業務,截至11 月8 日,總交易量達到102208BNB (約6000 萬美金)。目前PCS 的NFT 交易市場仍處於白名單模式,需要提交申請並獲得通過後才能上架銷售。

目前銷量最大的NFT 系列是由PCS 自己發行的Pancake Squad 和Pancake Bunnies 兩大系列,累計交易量分別為72998 和28606BNB,占到了整個交易市場的絕對大頭。

目前PCS 上架的NFT 系列

國際財務組織

近來PCS 的IFO 的發行速度有所加快,最近一期上線DAR 財富效應明顯。值得注意的是,DAR 在進行PCS 的IFO 之前,剛剛作為幣安新一期的挖礦launchpad 上線。其在PCS 的IFO 價格也給參與者留足了利潤空間(儘管由於內捲,每個人能分到的並不多),或許可以側面理解為幣安給PCS 的資源輸送。

除了交易業務和彩票、預測市場(猜漲跌)之外,PCS 的待辦清單上還有一項「借貸」,不過目前優先級較為靠後。

PCS10 月發布的待辦事項清單

考慮到目前BSC 上體量較大的借貸平台不多,最大的Venus 則有壞賬問題待解決,PCS 如果切入借貸市場,憑藉其品牌優勢和龐大的用戶基數,有望直接挑戰Venus。

團隊、投資方和合作夥伴

PCS 的團隊成員處於全匿名狀態,儘管項目Medium 會不時更新項目各板塊人的工作訪談,以及一些新成員加入的消息,但我們並不清楚他們實際的身份和位置分佈。根據公開信息,PCS 項目於2020 年9 月正式啟動,在21 年9 月之前,其項目領導人(代號「主廚」)為Hops,而從9 月底,項目的領導人變為Snowball, Hops 轉為顧問角色(對此市場上還有更多細節豐富的傳聞和說法,在此我們僅以公開信息為準)。而在新的團隊核心人員換血完成後,Binance 在資源方面對PCS 的傾斜有所增強,除了前面提到的IFO 項目輸送,筆者在與部分BSC 項目訪談交流中,也了解到BSC 非常樂於見到生態項目與PCS 的深度合作。

除了現有團隊成員,項目還在招聘的崗位包括社交媒體市場經理、BD 經理、產品負責人、前後端工程師、UIUX 設計師等等。

業務分析

行業空間及潛力

PCS 所處賽道是去中心化交易平台,交易是加密商業的應用層中最為底層的基礎設置,可以說加密商業的整體規模,將會直接決定去中心化交易平台的市場空間。

數據來源:Debank

根據Debank 數據,目前整體DEX 的市場的日交易規模為68.9 億美金左右,整體處於年內的較高位置,但距離4-5 月的交易峰值區間80-100 億仍有一定距離。

項目競爭格局

PCS 的業務規模主要直接受三方面影響:1. 加密市場週期;2. 其所在的BSC 生態規模;3.BSC 版塊內的DEX 競爭格局。

短期來看,目前整體市場在經歷5 月大跌後逐漸恢復,加密資產總市值突破3 萬億大關,再次創出新高,但交易量等指標仍然落後於此前高位區間,仍有向上潛力。

BSC 在TVL 上的市場份額在5 月初達到高峰,最高接近所有公鏈TVL 的近20%,而後續隨著新公鏈如Solana、Terra、雪崩、Fantom 等的崛起,其總份額逐漸流失,目前為7.9% 左右。雖然TVL 總量仍在逐漸攀升創出,但是在份額和總量上仍未回到5 月的高點,BSC 的生態空間將是PCS 未來發展的關鍵制約因素。

BSC TVL 的總市場佔比,來源:defillama

然而,BSC 近期在生態上動作頻頻,推出了總價值10 億美金的生態激勵計劃,截至目前來看,該計劃尚未完全鋪開。此外,傳聞BSC 正在準備一次較大的性能升級,以提升網絡的容量和使用體驗。

CZ 最近的一條推文似乎也在印證此傳聞

除了性能提升的傳聞外,關於BSC 將會搭建用於服務遊戲、衍生品等高頻應用的專屬側鏈的傳聞也有出現。儘管如此,幣安截至目前尚未就以上計劃進行過公開預告。

如果以上傳聞為真,隨著BSC 的性能提升,其對開發者、用戶以及資金的吸引力無疑將會增強,BSC 生態也會吸引到更多遊戲和衍生品類應用。

除了市場週期和BSC 生態規模的客觀影響,PCS 在BSC 生態內的市場份額情況更值得關注。

目前BSC 上TVL 排名前5 的綜合amm swap 包括:PancakeSWAP、Mdex、Biswap、Apeswap、Bakeryswap,其TVL 和市場份額變動情況如下:

我們發現,儘管BSC 上的新Swap 項目不斷出現,且Cake 的減產逐漸進行,但其TVL 的市場份額佔比不但沒有下滑,反而持續擴大。

這從側面印證了PCS 的護城河,該護城河可能來自於用戶在交易行為上的路徑依賴(在BSC 上去交易首先會前往PCS 搜索)和品牌效應,而這種路徑依賴將會反向影響各項目方做市資金放置的選擇,導致越來越多的新項目優先選擇在PCS 做市,這又進一步強化了用戶「交易優先去pancake」的心智和行為。在近期火熱的BSC Meme 幣熱潮中,大多數新項目都選擇將起始流動性放置在PCS。

通證模型分析

PCS 的唯一代幣是Cake,Cake 採用Fair Launch 分發,沒有私募也沒給團隊留份額,代幣總量沒有上限,目前每個區塊的淨產出為14.5 左右(扣除彩票部分的額外銷毀,實際為12.94 左右),單日的淨產出約為371600 個Cake,距離筆者上次在《全面比較十大DeFi 藍籌的代幣模型、現金流與護城河,誰是價值捕獲之王?》的研報中對Cake 調研時的501200 日產出,已經下降了25.9%。根據CoinGecko 數據,目前Cake 總流通為2.41 億左右(2021.11.11)。

Cake 的分配

Cake 作為項目的流動性激勵代幣,其去向和銷毀相當複雜,其實大部分產出的代幣都被直接銷毀了,且具體的參數和機制一直在更新之中,請見:

11 月5 日最新版本,來源:https://docs.pancakeswap.finance/tokenomics/cake/cake-tokenomics

當我們把其產出和產出後直接銷毀的部分相互抵消後,其當前的分配去向可以簡化為如下:

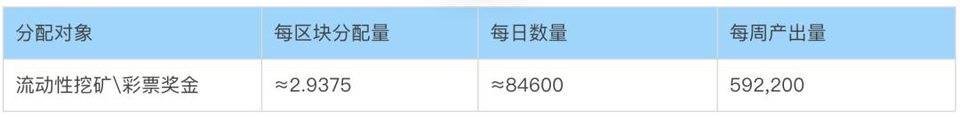

我們發現,每日產出的大部分CAKE (77.5%),實際上都提供給了Cake 單幣質押的用戶,也就是說,只要你持有Cake 並進行了質押,目前增發的Cake 中高達77.5% 的通脹實際上已經為你的代幣獎勵所抵消。如果扣除此部分,CAKE 每天的實際通脹僅僅是84600 左右,用於農場的流動性和彩票池激勵。

Cake 的價值捕獲

Cake 的價值捕獲來自於項目收入的回購銷毀,以及代幣場景的使用場景,主要包括:

a. PCS 協議的各項收入的全部或一部分用來對Cake 進行回購銷毀,包括:

-

個人資料和頭像鑄造所需的CAKE 全銷毀

-

用於購買彩票的Cake 銷毀20%

-

IFO 募集的Cake 全銷毀

-

預測市場下注資金的3% 銷毀

-

Cake 單幣質押自動复投服務所收取的2% 表現費(复投中抽取的費用)全銷毀

-

代幣交易平台交易額的0.05% 回購銷毀(手續費為0.25%,銷毀佔總手續費20%)

-

農場競拍獲勝項目用於出價的CAKE 全銷毀

-

NFT 交易市場手續費(2%) 100% 回購銷毀

b. 在糖漿池質押來獲取合作項目的免費Token

c. 在糖漿池質押Cake 來獲得新的Cake 產出,目前的APR 為55% 左右

d. 用來參與提案投票和治理

e. 用來參與彩票、創建個人檔案和NFT 鑄造等功能

那麼,目前每週PCS 各項業務實際回購銷毀的CAKE 有多少呢?根據11 月8 日最新一期的回購銷毀記錄顯示,來自各項業務的周回購銷毀CAKE 總量為814000 枚,對應歸屬於CAKE 持幣者的協議收入為735.1 萬美金。

最新一周的CAKE 銷毀數據,來源:PCS 的Twitter

僅僅從數據字面來看,每週81.4 萬每週的銷毀量,距離37.16*7=260.12 萬的產出量仍然相差甚遠,但是正如上文所說,這260.12 萬當中有高達77.5% 的代幣被分配給了CAKE 的質押者,這部分CAKE 在擴大總量的同時,也流回到了CAKE 持有者自己的口袋,並未對CAKE 的持有人形成真正意義上的「通貨膨脹」。

如果扣除這增發給CAKE 持有者的77.5%,那麼每週產出的CAKE 僅為分配給流動性挖礦和彩票的激勵部分,該部分Cake 的周產量為592200,小於814000 枚的銷毀量,實際上已經實現了通縮。

或許換一個說法,以上結論會更好理解:

如果從明天開始,CAKE 取消糖漿池給CAKE 單幣質押的全部產出獎勵,給流動性挖礦+彩票池的產出獎勵不變,那麼CAKE 的每日產出將會變為如下狀態:

由於給CAKE 單幣質押的獎勵的取消,並不會影響流動性和彩票的獎勵,所以PCS 的業務收入並不會減少,依舊能保持814000 枚的銷毀量,此時周銷毀>週通脹,CAKE 就正式進入了通縮狀態。

這意味著,如果PCS 想要實現通縮,它只需要暫停給CAKE 用戶增發CAKE 即可進入通縮狀態。

或許有人會說,取消CAKE 的單幣質押獎勵,CAKE 持幣者會受損。但實際上給單幣質押者增發CAKE 作為獎勵,本質上並沒有給持幣者帶去增量價值。

這就好像某個上市公司,在公司的現金流收入不變的情況下,一直增發新股並按持股比率贈送給老股東,老股東手裡的股票數量確實變多了,但每股價值因為增發而被攤薄了,其總持有的資產財務價值並沒有發生變化。

以上的送股過程,就類似於PCS 增發CAKE 給持幣者一樣:持幣數量變多,單幣價值被攤薄。數量×單幣內涵價值= 總價值,兩個乘積因子一增一減,總價值前後並無變化。

通證模型分析小結

相較於其他項目,PCS 的通證模型並無太多創新之處,採用了慣常的營業利潤回購銷毀模式。由於其無上限的發行模式,加上單幣「自己挖自己」的產出模式,讓其通脹規模看起來異常恐怖。但如果刨去「自挖」的產出部分,PCS 目前強勁的收入已經讓它的代幣進入了實際上的「通縮階段」。

風險

BSC 生態失血

如果BSC 生態由於在和其他公鏈的競爭中處於下風,市場份額繼續萎縮,或是由於監管等原因用戶和資金流入放緩,導致BSC 的大市場份額降低,這將導致PCS 的增長觸頂。

加密市場週期轉熊

儘管種種指標顯示PCS 的經營情況快速轉好,但是依舊存在牛市結束前CAKE 仍未啟動的可能性。考慮到老牌DeFi 項目的市場估值在下半年處於持續的下降通道,CAKE 的估值回歸也需要市場對DeFi 的估值評價的上抬作為支撐。儘管筆者認為「資產的價格短期是投票機,長期是稱重機」這一觀點在加密市場同樣有效,但如果市場在還沒來得及給項目重新稱重之間就陷入熊市,市場蕭條造成的業務數據的下滑無疑會進一步帶低PCS 的市值表現。

初步價值評估

五個核心問題

項目處在哪個經營週期?是成熟期,還是發展的早中期?

儘管項目的業務模式已經基本成熟,但是就加密商業的整體發展階段來說,仍然處於賽道的早中期,未來仍有較大的發展空間。其中NFT 市場、借貸等新業務,或許能成為項目的第二增長曲線。

項目是否具備牢靠的競爭優勢?這種競爭優勢來自於哪裡?

PCS 在BSC 上具備比較堅實的競爭優勢。一方面來自於用戶習慣和對PCS 交易行為的路徑依賴,以及項目品牌,這使得:用戶交易—項目做市兩者相互強化,導致大量的項目都會選擇PCS 作為主力流動性平台。第二方面,幣安對於PCS 在資源和態度上的支持,也是一個隱形的核心競爭力。

項目中長期的投資邏輯是否清晰?是否與行業大趨勢相符?

交易平台是應用層的基礎設置,隨著加密商業的繼續蓬勃發展,其天花板還遠遠沒有到來。 PCS 的中長期投資邏輯非常清晰。

項目在運營上的主要變量因素是什麼?這種因素是否容易量化和衡量?

變量主要來自項目本身的競爭力,以及其所在的BSC 的生態規模情況。我們可以通過觀察項目的核心指標如交易量、TVL、資本周轉速度等進行觀察。 BSC 生態則可以通過鏈上的活躍地址數、轉賬筆數、TVL 等指標來觀察。

項目的管理和治理方式是什麼? DAO 水平如何?

項目已經採用了DAO 治理的方式來發起提案和表決,在治理提案頁面上,來自社區的提案和來自核心團隊的提案通過兩個欄目進行了區分。整體來說治理工作中規中矩,來自核心團隊的提案大多都能獲得通過。

估值水平

PCS 的商業邏輯清晰,且擁有持續穩定的協議收入,筆者將基於其流通市值與核心指標的對比,以及PEPS 等指標,與其過往數據進行縱向對比,來觀察其目前的估值水平。

市值核心指標:MCTVL,MCVOL

通過流通市值與TVL 和交易量的比值作為觀察指標,與項目過往的該指標比較,該指標越低,說明其估值水平越低,如下:

總體來看,Cake 的估值水平目前無論在TVL 還是交易量角度,都處於今年曆史的低位。

聚乙烯聚苯乙烯

縱向對比

PCS 的PE 和PS 我們可以通過Token terminal 的數據直接進行觀測,如下:

CAKE 的PS 走勢,數據來源:Token terminal

綠色區間屬於市場暴跌造成的交易量異常陡升,考慮刨除,下同。

CAKE 的PE 走勢,數據來源:Token terminal

整體來看,Cake 與自己相比,其PS 和PE 都處於今年來的低位區間。

橫向對比

我們再基於PS 指標,將PCS 與Uniswap、Sushiswap 進行對比,可以發現Cake 的PS 估值與Sushi 相近,始終與以太坊上的王者——Uni 保持著較大差距。

CAKE 的PE 走勢,數據來源:Token terminal

初步價值評估總結

Pancakeswap 作為BSC 上的龍頭DEX,TVL、交易量等核心業務指標已經重回曆史高位,盈利能力提振明顯。從年中至今CAKE 進行了30% 左右的代幣減產,其市場份額卻持續擴大,龍頭地位進一步得到鞏固,並未給挑戰者留下太大的機會,其護城河在這個過程中進一步得到了驗證。

此外,NFT 市場、借貸、IFO 的加快、幣安支持力度的加強,都有可能成為Pancakeswap 增長的新動力,為其畫出第二、三條增長曲線。

值得強調的是,Pancakeswap 在幣安集團去中心化的大戰略中處於核心位置,與BSC 的發展休戚相關,作為DEX 版的幣安交易所,其長期發展值得期待。

從估值角度來看,無論是核心業務數據和市值的對比,還是PE、PS 等指標,目前的CAKE 市值都處於年內的低位。橫向來看,Cake 的估值水平的走低幅度與其他DeFi 項目相仿,與DeFi 項目估值水平線的整體下滑有關,因此中短期對其反彈仍然不宜過度樂觀。

參考資料

項目市值

項目數據

https://pancakeswap.finance/info

https://www.tokenterminal.com/

行業數據

研報

《全面比較十大DeFi 藍籌的代幣模型、現金流與護城河,誰是價值捕獲之王? 》 https://www.chainnews.com/articles/617625387966.htm

原文標題:《多角度分析Pancake:業務重回新高,項目估值幾何? 》 撰文:許瀟鵬,Mint Ventures 研究員