摘要:如果加密貨幣是一個引擎,Tether(USDT)就是它的一個活塞。在過去的七年裡,該穩定幣已經發展成為生態系統的一個主要支柱。它是一種核心工具,用於接納新的資金,管理和增加市場流動性,為數字資產定價,並以加密市場的交易潤滑劑的角色,參與到整個生態的平穩發展中。當比特幣在2017 年底達到20,0 …

如果加密貨幣是一個引擎,Tether(USDT)就是它的一個活塞。在過去的七年裡,該穩定幣已經發展成為生態系統的一個主要支柱。它是一種核心工具,用於接納新的資金,管理和增加市場流動性,為數字資產定價,並以加密市場的交易潤滑劑的角色,參與到整個生態的平穩發展中。

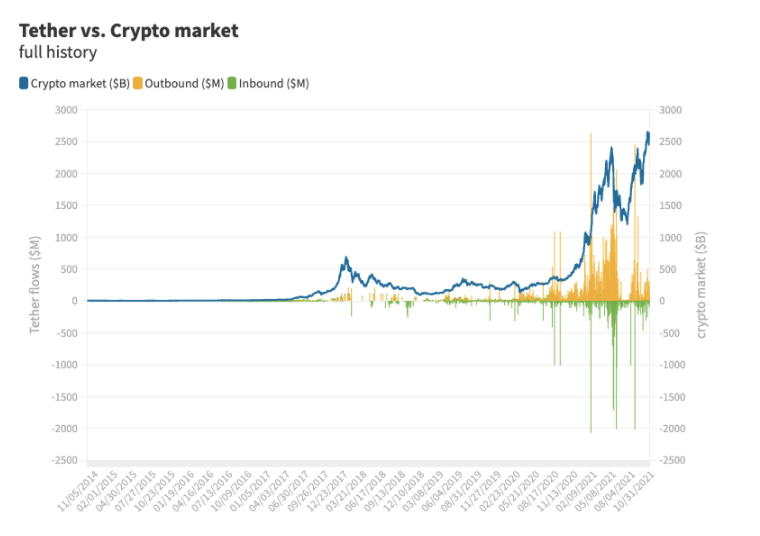

當比特幣在2017 年底達到20,000美元時,Tether擁有10 億美元的市值。而如今,它已經成長為了一個掌控700 多億美元資產的龐然大物。每個加密貨幣交易所都以某種形式支持USDT交易。 Tether儲備的構成及其內部運作還沒有明確的細節披露。

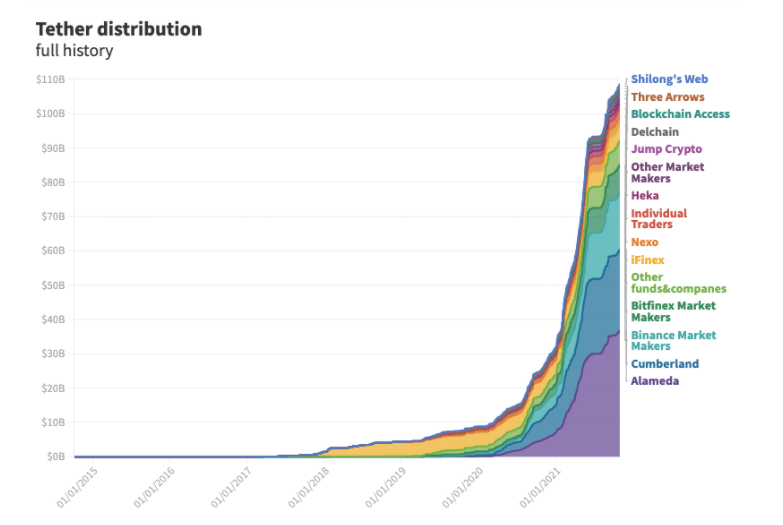

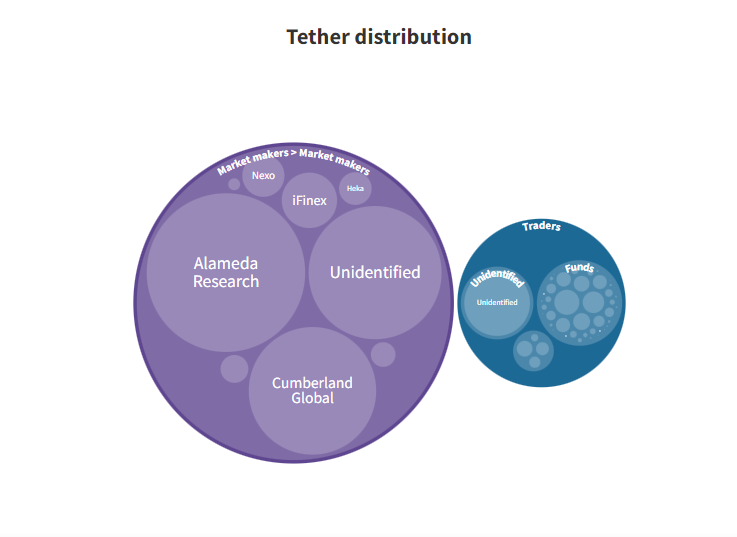

分析團隊Protos 在近期對Tether 進行了解剖分析,並發現了一個驚人的市場現象,即只有兩家公司,Alameda Research 和Cumberland Global ,主導了整個加密市場大約70 % USDT 的流通。

以下為該報告的主要內容,

Protos從所有披露的Tether Treasury錢包和鑄幣的各層中提取區塊鏈數據,囊括了從2014年,直到2021年10月31日的所有信息。並過濾掉了鑄幣商和Tether Treasury錢包之間的交易,該報告將主要分析了解第三方與USDT 的互動情況。

在考慮到披露的鍊式交換(在協議之間轉移已經發行的USDT 的過程)後,鏈上數據顯示:

-

共鑄造了1085 億美元的USDT。

-

在同一時期收到了327 億美元的USDT。

-

決大部分USDT 都被直接發送給做市商和流動性供應商

報告中的部分實體運作著加密貨幣交易所;文中提出的數據僅涉及到他們作為公司的運營地址,而不是他們的交易所錢包。

在該報告中,做市商被簡單地定義為從Tether Treasury錢包中獲得多個1 億美元或以上的個人交易的實體。而術語”做市商”傳統上是指能夠從資產的價差(買入和賣出訂單之間的價格差異)中獲利的實體。由於不清楚加密貨幣生態系統中哪些實體是嚴格意義上的做市商,哪些還利用高頻交易、自營交易公司或經營風險投資基金,後文中將會進行基本區分。

在Tether的生態裡,做市商通過為幣安、Huobi和FTX等加密貨幣交易所提供各種USDT 交易對的流動性來獲取收益。

-

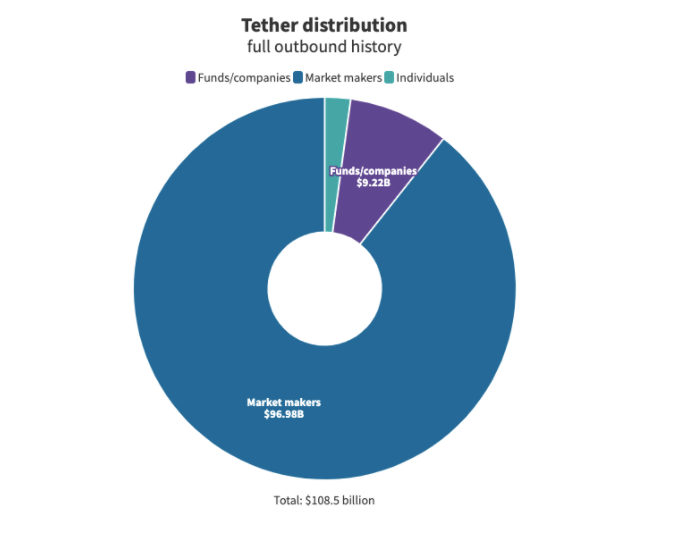

Tether向各類”做市商”提供了佔USDT總量(970億美元)89.2%的代幣。

-

交易基金和其他雜項公司收到92億美元(8.5%)。

-

被認為是由”個人”收到的較小的交易為23.5億美元(2.3%)。

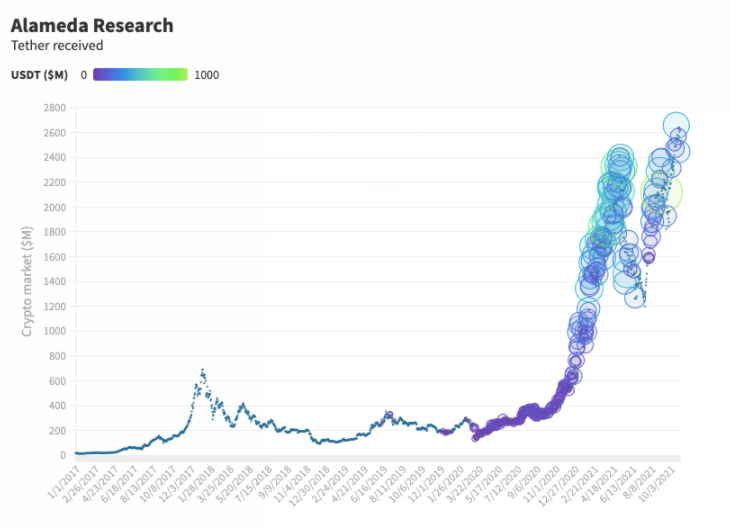

而通過鏈上數據可以發現,做市商Alameda Research (由加密貨幣億萬富翁Sam Bankman-Fried 支持的頂尖做市商)和Cumberland Global(交易巨頭DRW的子公司)佔據著Tether市場的絕大份額。

在分析的時間段內,Alameda和Cumberland總共收到了至少603 億美元的USDT ,該數據相當於USDT發行總量的55 %左右。而Alameda 和Cumberland 的USDT中有492億美元(71%)是在過去一年中獲得的,這相當於過去一年Tether發行總量的60%。

做市商( Tether 的大客戶)

阿拉米達研究

Alameda Research是一個”多位面的加密貨幣和金融技術投資公司”,而正是該公司,一路為SBF 的加密首富之路保駕護航。

SBF 在離開Quant shop Jane Street 後,於2017年成立了Alameda Research 。他選擇將該基金打造成一個以”研究機構”為背景的公司,從而避免了它在日本進行比特幣套利交易的銀行方面的相關麻煩。該公司的總部一直以來都在香港,但最近宣布計劃運往另一個避稅天堂Nassau 。

Alameda Research 公司的身份相當複雜。它既是加密貨幣和加密貨幣衍生品交易所FTX 的母公司,同時也是一個量化交易商,並一直以風投的身份活躍在整個生態系統中。

根據Crunchbase的數據,該公司已經領導了18 輪項目融資,並參與了另外71 輪融資。

Alameda最引人注目的舉動之一是今年早些時候與Polychain Capital 和CoinShares 一起參與了”以太坊殺手” Solana 的3.14 億美元代幣銷售。

Alameda Research 創始人SBF 也一直都是Solana 最有力的支持者之一。該公司也因為Solana 的爆發式增長而收益頗豐。

-

Tether向Alameda Research發送了近367億美元的USDT

-

317億美元(86%)是在過去一年收到的

-

Alameda Research佔了USDT鑄幣總量的37 %

雖然Tether 將Alameda 的近301億美元(87%)的USDT 直接發送到FTX ,但鏈上數據顯示Alameda在其他一些加密貨幣交易所操作。

Alameda還收到

-

來自幣安的21 億美元(6%)

-

來自火幣的17億美元(5%)

-

來自OKEx的1.15億美元(不到1%)

Alameda 其餘的Tether(7.05億美元,2%)被發送到非交易所地址。

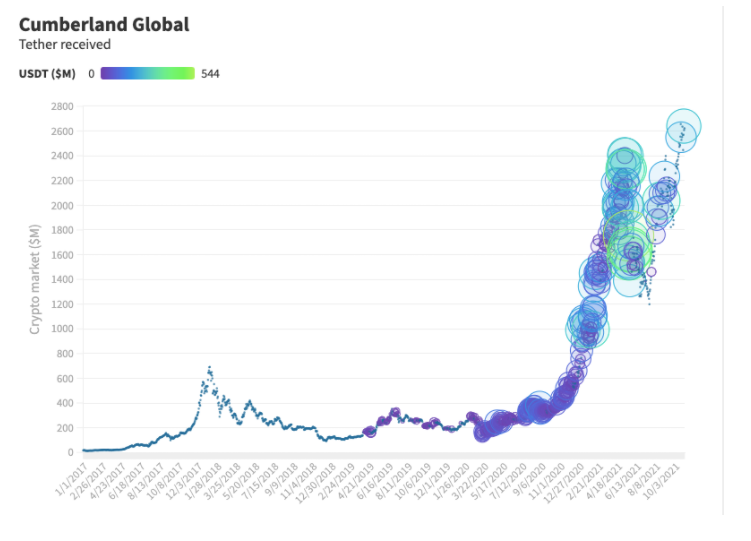

坎伯蘭環球

Cumberland Global 是市場大鱷DRW 的加密貨幣交易子公司,由首席執行官Donald R. Wilson 於1992年創立。 Cumberland最初於2014年推出,當時正值DRW 與商品期貨交易委員會(CFTC)就涉嫌操縱市場進行了長達五年的艱苦鬥爭,最終在2018 年它贏得了這場鬥爭。

Cumberland 表示,它是高淨值投資者和金融機構加入加密貨幣生態系統的紐帶。

這些客戶之一是VanEck。美國證券交易委員會(SEC)曾於2019年討論過VanEck 的SolidX 比特幣信託在Cboe 上市的問題。 VanEck的信託基金最終通過像DRW經營的場外交易台提供給機構投資者。

-

Tether向Cumberland發送了237億美元的USDT

-

176億美元(74%)是在過去一年收到的

-

Cumberland 收到了總鑄幣量的22%

經Protos 證實,Cumberland一直都是幣安的主要流動性供應商和做市商之一,大約從2019 年初開始就在該交易所提供流動性。

Tether向幣安直接發放了Cumberland 187 億美元的USDT(79%),而向其他交易所發行的數量則少得多。

-

在Poloniex 上的1.315億美元(不到1%)。

-

在Bitfinex 的900 萬美元(不到1%)。

-

Huobi和OKEx上的3000 萬美元(低於1%)。

Cumberland 剩餘部分的USDT(49億美元,21%)被發送到非交易所地址。

iFinex

iFinex是其更知名的子公司Bitfinex 和Tether 的母公司。該集團自2013年以來一直存在於加密貨幣領域,並經歷了三次不同的黑客攻擊,監管審查,以及分析師和主流媒體的大範圍指責。 iFinex 同時以貸款人、交易所、穩定幣發行商、風險投資基金和交易平台運營等多個角色活躍於市場上。它有一個母公司,在香港註冊的DigFinex 。

很難確定iFinex 、 Bitfinex 和Tether 在哪個國家運營:它們沒有實體總部。相反,該組織是由位於英屬維爾京群島、香港、瑞士和其他司法管轄區的空殼公司組成的。 iFinex的所有者和股東目前看起來可能是,首席執行官JL Van der Velde 和首席財務官Giancarlo Devasini,他們二人同時也領導著Bitfinex 和Tether (都是數十億美元的公司)。

首席技術官Paolo Ardoino 於2016年開始為這兩人工作。理論上來說,作為Tether 的創造者,他們與每個使用USDT 的人都有合作關係。

-

Tether向iFinex發送了至少45 億美元的USDT

-

其中只有1.975 億美元(4%)是在過去一年

-

iFinex至少收到了總鑄幣量的4 %

不出意料,iFinex是Tether的第一批真正的”做市商”之一。這家總部位於香港的公司在2016年10月至2020年初向iFinex 發行了45 億美元的USDT ,相當於iFinex 鏈上可溯源收款的96 %。

-

44.6億美元(9.99%)被直接發送到Bitfinex

-

110萬美元(不到1%)被發往與Bitfinex無關的錢包

-

在分析的時間段內,iFinex至少收到了USDT 總發行量的4%

iFinex 及其子公司還投資了其他一些企業,包括但不限於Netki(一家數字身份公司)和Exordium (一家由Blockstream的Samson Mow擁有的遊戲公司)。

關係

在瑞士Zug 註冊的Nexo 是DeFi 生態系統中一個非常重要的參與者。它經營著一家交易所、一項加密貨幣借貸服務和一個場外交易台。

Nexo的加密貨幣平台提供一系列加密貨幣的收益,包括Tether等穩定幣。自2017年以來一直存在,在2018年5月部署了自己的原生代幣NEXO。為了管理和運營其生態,Nexo 需要處理大量的USDT。

-

Tether 向Nexo 發送了26 億美元的USDT

-

所有這些轉賬都發生在過去的一年裡

-

Nexo 收到了總發行量的2 %多一點

該集團並不直接向交易所發放代幣,而是依靠中介錢包來管理其USDT 。

Nexo將至少17 億美元的USDT 直接導向自己的平台,但與Alameda Research 類似,它活躍在多個交易所。

至於Nexo 將其USDT 導向何處(這些數字也包括不直接來自Tether Treasury錢包的USDT流入):

-

向幣安發送了大約14.5億美元的USDT

-

將1.11億美元的USDT發送到Huobi

-

並向FTX存入了超過5700萬美元的USDT

Nexo還向已倒閉的中國交易所RenRenBit 存入了3900 萬美元的USDT,並向Bitfinex 提供了8400萬美元的USDT。

該公司將大約3500萬美元的USDT發送到與交易所沒有直接聯繫的地址。

上個月,紐約總檢察長向Nexo發出了停止和終止通知,阻止其向該州的加密貨幣用戶提供服務。其首席執行官Antoni Trenchev表示,該公司已經啟動了基於IP 的地理封鎖,以阻止紐約用戶進入其網站。

赫卡

Heka是一家市場中立的做市商,由馬耳他大學的學者和其他幾個馬耳他人經營。 the Paradise Papers 中具體提到的是Simon Grima, Dr. Frank Dimech, 以及Joseph Xuerub 和Adrian Galea.。投資Heka 私人基金的每股價格是公開的,三年來增長了近100%。最低投資額為85,000美元。 (注:the Paradise Papers ,天堂文件是於2017年11月5日洩露的1340萬份海外投資的相關文件。 這些文件源自於離岸法律公司毅柏律師事務所,涉及超過120,000位人物和公司,包括英國女王伊麗莎白二世、哥倫比亞總統胡安·曼努埃爾·桑托斯以及美國商務部部長威爾伯·羅斯。)

最近,Heka似乎與Abraxas資本管理公司走的相當緊密,該公司由專業投資組合經理Fabio Frontini管理,總部位於倫敦。

-

Tether向Heka發送了超過15億美元的USDT

-

其中11億美元(71%)是在過去一年中分發的

-

Heka收到了Tether總發行量的大約1.5%。

Heka主要是一個加密貨幣交易業務,與多個交易所有往來,並提供了:

-

至少有10.5億美元的USDT(68%)在Bitfinex。

-

幣安上超過1.44億美元(9%)。

-

Huobi上的1.32億美元(8.5%)。

Heka 還在倒閉的RenRenBit 上註資9000萬美元(6%),並與Kraken 也有往來,收到了6040 萬美元(4%)。

剛剛超過7000萬美元(4.5%)的USDT被發送到Heka控制的非交易所地址。

事實上,Heka 轉移了價值數億美元的Tether,但他們沒有網站,也完全沒有辦法聯繫到他們。僅僅是the Paradise Papers 中提及了相關信息。

像Cumberland和Alameda這樣的做市商的確切規模,以前從未被披露過。這些實體無疑是多個平台上的主導力量,有能力輕鬆超越小型加密貨幣投資者的交易。眾多其他大型和未命名的交易基金已經買入了數億美元的USDT 。這些公司大多註冊在英屬維爾京群島、香港和塞舌爾等避稅天堂。在’其他基金和公司’這一欄中,Tether的總價值超過了70億美元。 Protos計劃在未來的調查中披露這些公司的信息。

總的來說,Tether已經無可爭議地嵌入到了加密貨幣生態系統中,無論好壞,都在其中發揮著作用。因此,任何在加密貨幣領域運作的公司或個人都有可能在某些時候與USDT互動,這是合理的。

值得強調的是,像Three Arrows這樣的基金有效地利用了他們收到的Tether,其流入模式證明了這一點。 Three Arrows能夠在巨大的加密貨幣牛市的前奏下獲取大量USDT ,然後在市場降溫時歸還這些資金。這表明,USDT可以被利用來獲取利潤當然也得益於該代幣在加密市場中的重要地位。

文章來源:protos

原標題:Tether 論文:這就是誰獲得了所有已發行 USDT 的 70%

編譯整理:Chen Zou

本文來自0x新聞Bitpush.News,轉載須註明出處