市值2 萬億美金之上,是頂級科技巨頭的競爭,就在幾天前,微軟市值超過蘋果,成為了這個星球上最有價值的科技公司。

每當微軟股價新高的時候,有一個故事總是會被人提起。

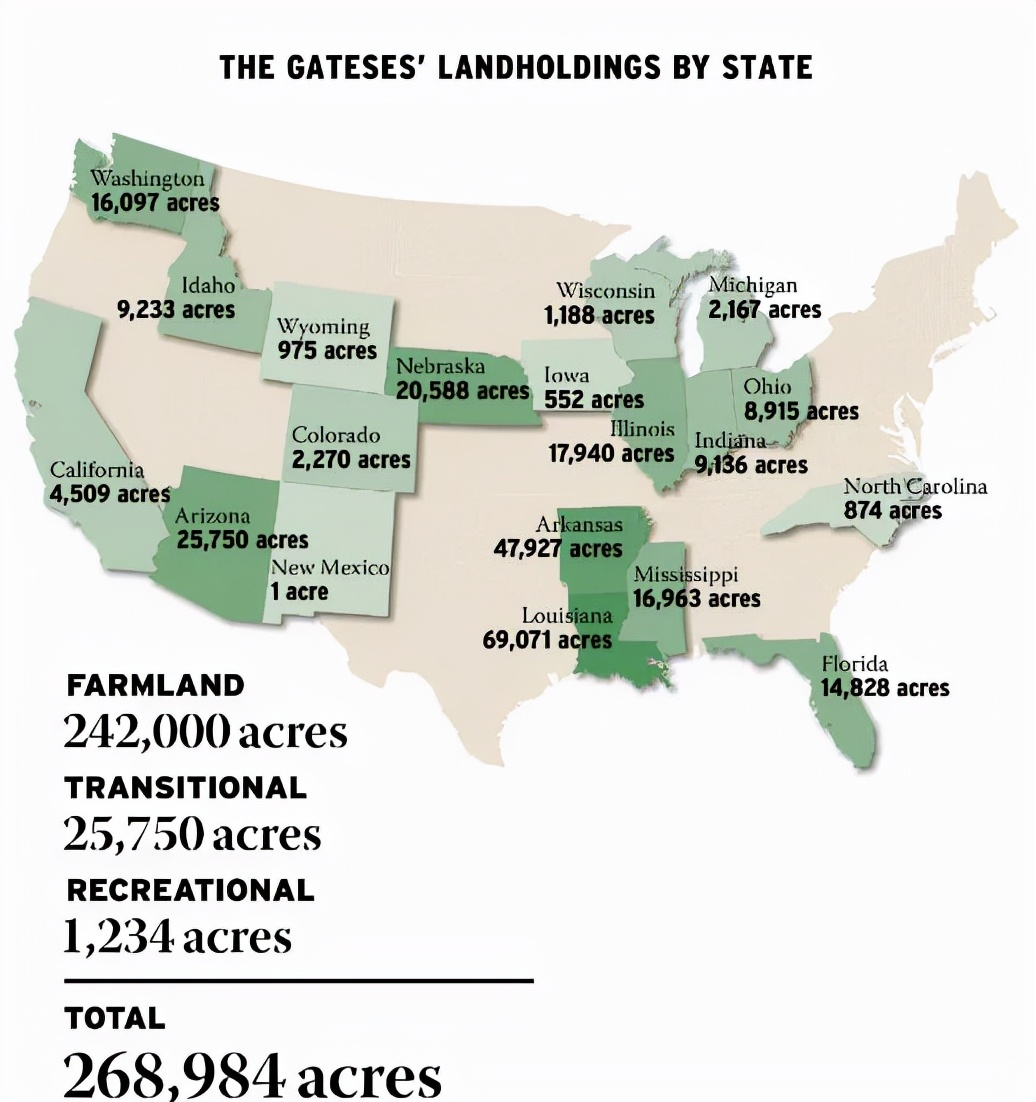

1995 年,一家名為Cascade Investment 的資產管理公司悄悄成立,聘請了近百人的專業團隊。 20 多年的時間裡,這家資管公司越多越大,不僅全資持有麗思卡爾頓酒店和近一半四季酒店股份,同時還是美國最大的農田所有者,擁有的農田面積相當於香港陸地面積。時至今日,這家私人資產管理公司總資產超700 億美元。

同時,Cascade Investment 在資本市場上的收益率也屬於第一梯隊,在專業團隊的帶領下,創立前十年,股票投資的複合年均回報率為17%,超過同期標普500 指數成分股6% 的平均收益;創立二十年,複合年均回報率也有11%。而1996 年至2019 年,股神巴菲特的公司伯克希爾股價複合年均漲幅也不過10.76%。這家資管公司的資本收益率不輸股神。

有趣的是,700 億總資產、創立20 年復合年均回報率超過股神、美國最大的農田持有者等等的光環持有方Cascade Investment 背後的創始人,是前世界首富比爾·蓋茨。

如果只看這些數字,比爾·蓋茨的Cascade Investment 的成就已經相當驚人。但如果告訴你,比爾·蓋茨投入Cascade Investment 的資金,來自於他出售的微軟股票呢?

微軟剛上市時,比爾·蓋茨最高持有約45% 的微軟股票,而如今只剩1.37%。

如果他不賣出微軟股票來創辦Cascade Investment,這些股票目前價值將超萬億美元,是今天世界首富馬斯克的財富的5 倍。

這個故事,可以從若干角度得出不同的結論,但最不可否認的一條結論是:這個世界上大部分投資機會是平庸的。

如果穿越回2000 年,你是選擇投資可口可樂,還是Google、Apple。

你同樣可以用很多角度去解釋,消費品公司如何基業長青,可口可樂如何百年不倒,甚至可口可樂是如何給社會創造價值。

當然我絕不認為高糖的碳酸飲料給社會創造了比Google 和Apple 更大的價值,但這也絲毫不影響我認為可口可樂是世界最偉大的商業公司之一。但即使這樣的投資機會,在和頂級科技公司的投資回報率相比,依然是平庸的機會。

而在今天的VC 圈,同樣的故事仍在上演。

收益率等於絕對正確

我們是有耐心的長期投資者。 我們投資加密資產已有 5 年以上。 我們從未出售過任何這些投資,也不打算很快出售。 我們將 a16z 加密基金構建為能夠持有 10 年以上的投資。

(作為投資者,我們屬於長期且耐心的,我們在加密領域投資的經驗,已經超過5 年。我們從沒拋售過任意一項投資,短時間內也不會。a16z 這支加密基金,是要拿住投資,拿到10 年以上。)

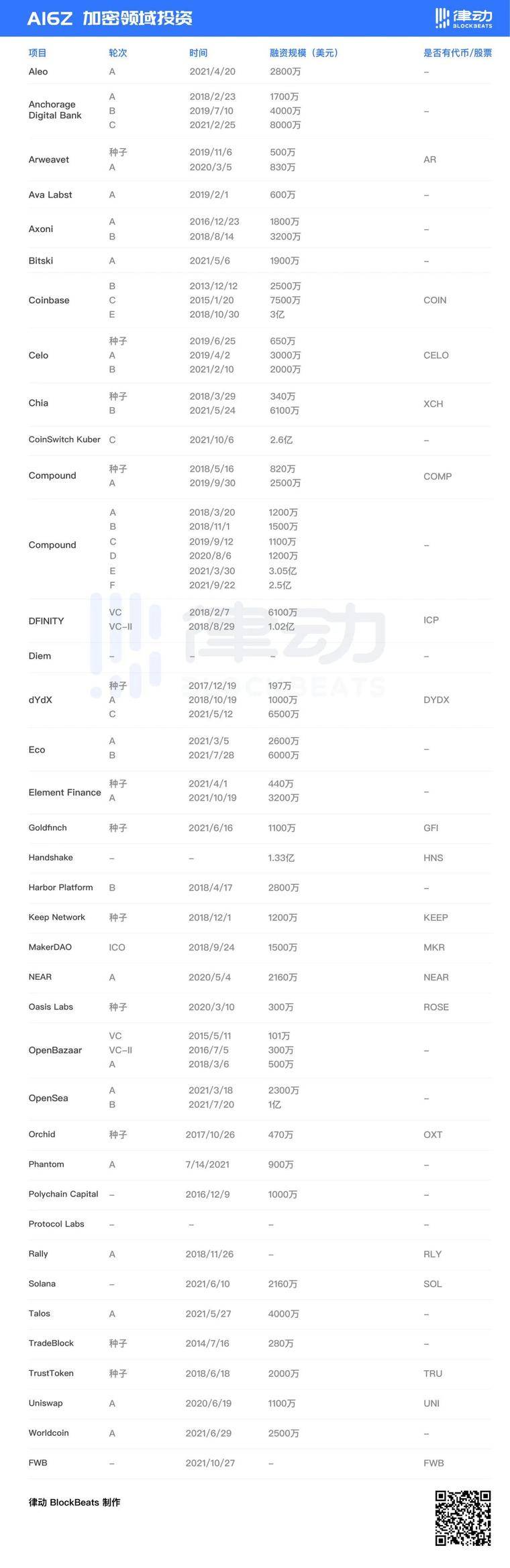

這是2018 年A16Z 在創立一支專為加密行業設立的風險基金a16z crypto 時所寫。這是一家在互聯網科技領域擁有絕對知名度的風投機構,投資版圖裡滿屏的頂級應用,Instagram、Oculus VR 等等。他們也是最早開始正式投資加密領域的機構之一,成立了規模為3.5 億美元的crypto 二期基金和規模為22 億美元的crypto 三期基金。

曾經引發互聯網行業轟動的美股上市加密貨幣交易平台Coinbase 就是A16Z 的投資版圖之一,作為行業內第一家在納斯達克上市的交易平台,Coinbase 的地位舉足輕重。

A16Z 第一次參與Coinbase 的投資為2013 年,買入價為1 美元1 股。隨後,又相繼參與了C 輪和E 輪融資。除此之外,A16Z 還在場外多次向Union Square Ventures 購買Coinbase 的股權,約以8710 萬美元購買了352 萬股。

根據Coinbase 上市披露的文件顯示,A16Z 持有的COIN 股票價值約97 億美元,並且為全流通狀態。公開記錄顯示,A16Z 於5 月21 日和5 月24 日賣出超600 萬股COIN,獲得了近14 億美元現金。 A16Z 官網顯示,已完成Coinbase 投資退出,這可能意味著A16Z 已經出售了手中所持有的股票。

當然,我們無法計算A16Z 總買入成本和賣出範圍,不過根據公開資料顯示,A16Z 在Coinbase 上的投資淨利潤將超過70 億美元。

70 億美元,可能單獨這個數字還無法感受到加密行業的恐怖。在過去多年中,A16Z 在官網披露了關於crypto 領域的38 個投資。律動BlockBeats 根據公開資料對這些整理進行總結,發現這些項目在有A16Z 參與的輪次中一共完成了25.12 億美元融資(不計算未披露金額的項目在內)。

這意味,A16Z 僅在Coinbase 這一項上投資收益,已經足以覆蓋在crypto 上的所有投資成本。

而在比特幣價格不斷破新高的現在,所有項目的估值都在上漲。在crypto 領域,發行Token 融資相比股權融資更加常見,crypto 項目大多以發行token 賣給投資機構,而token 收益相比於股票收益,有過之而無不及。 Coinbase 是A16Z 公開披露的唯一一筆加密投資退出,這意味著,A16Z 的回報率仍在增加。

2018 年9 月,A16Z 購買了1500 萬美元MKR,如今該筆投資市場價值約1.71 億美元,回報率約1040%。值得一提的是,這筆交易來源於二級市場公開購買,而非早期投資。 A16Z 領投A 輪和B 輪的NFT 交易平台OpenSea 如今日均交易量皆超過5000 萬美元,日均淨收入超過125 萬美元,換算成年,OpenSea 的年淨利潤將超過4 億美元。目前,OpenSea 還未有發行token 或上市的計劃,但是從其盈利狀況來看,A16Z 在該筆投資比上的收益率不會低於投資Coinbase。而當前NFT 領域品牌力最強的團隊Dapper Labs,A16Z 也連投了6 輪,現在估值高達75 億美元。你會質疑這些回報過於誇張,但如果你在2019 年4 月份購買了比特幣,到今天你也有了16.5 倍的回報。

對風投而言,收益率等於絕對正確。

黑貓白貓

一周前,頂級投資機構紅杉資本宣布放棄風投傳統的10 年周期理論,並更名為紅杉基金(The Sequoia Fund)。紅杉表示,「我們和世界上那些優秀的創始人一樣,希望對世界產生持續性的影響,而不僅僅局限於10 年」。

隱藏在紅杉敘事轉變背後,還有一個細節更為重要,但注意者寥寥。在宣布放棄10 年周期理論作為投資支撐的同時,紅杉向美國證券交易委員會申請轉型為註冊投資顧問(RIA),使得投資更加靈活,能夠將更多資金運用於crypto、大宗商品等領域。

這意味著,紅杉,作為全球最頂級的風投機構,也開始將更多資金運用在曾經被詬病無用創新的crypto 領域。

在麵館、茶飲這些所謂新消費被那些頂級投資機構瘋狂追逐後,似乎消費品才是能為他們帶來巨大回報的資產。一碗麵、一杯茶,這些永遠不可能讓我們生活發生任何改變的東西成為了VC 追逐的標的。既然對VC來說,回報率才是他們最看重的指標,殊不知在他們最看不起的crypto領域,回報率早已超過其他行業。 A16Z 的數據、紅杉的公告說明了一切,投一家Coinbase,等於投100個消費品。

正如陳悅天在文章《星火預言2021》中所言:VC 應該是一個非常浪漫和理想主義的職業。

曾經我們投資的是從沙子中造出芯片和人類未來的公司,曾經我們投資的是要把計算機搬到千家萬戶書桌上的公司,曾經我們投資的是能夠讓世界各國各種膚色各種語言都能相互實時交流的公司。

VC 應該是為這個世界保留各種變化可能性的人。普羅米修斯取來了火,VC 應該是傳火之人。

如今,不管從任何角度看,投資回報也好,敘事也好,加密世界早已不一樣。是繼續留在中心化互聯網世界在巨頭之間內捲,在微信中分享一個淘寶商品鏈接都要用上千禧年的火星文,MetaVerse 來了,Facebook 卻還在想著在新的世界繼續收稅,還是積極擁抱Web3.0,鼓勵各種協議層的創新,NFT 對創作者激勵的改變,最終達到一個真正互聯互通的新世界。

A16Z 們已經給了我們答案。

特別聲明

免責聲明:本文不代表0x财经立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:區塊律動BlockBeats 原創