摘要:去中心化衍生品交易平台dYdX 第2層協議上線後六個月就在日交易量上超過了Coinbase,僅通過提供四種資產的永續合約就實現了這一壯舉。如今,dYdX是加密貨幣中流動性最強的交易所之一,並擴展到目前可用的28 個市場之外,在永續合約上加倍投入。

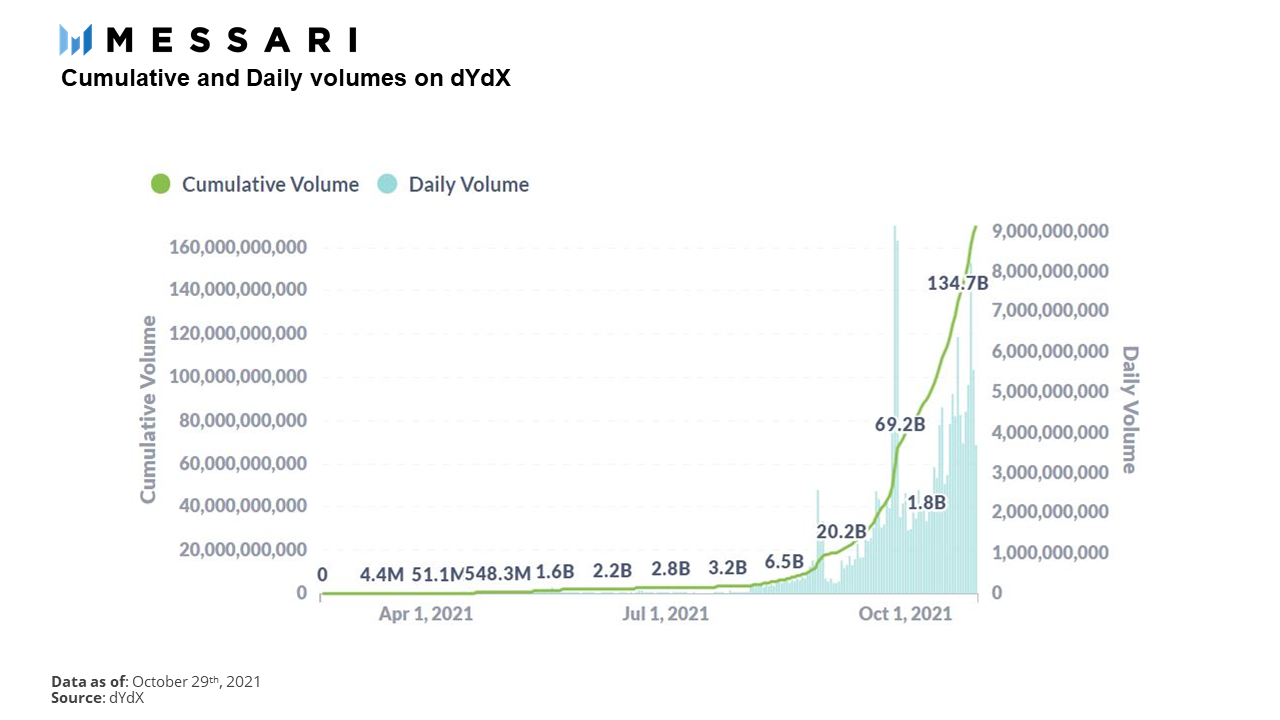

去中心化衍生品交易平台dYdX 第2層協議上線後六個月就在日交易量上超過了Coinbase,僅通過提供四種資產的永續合約就實現了這一壯舉。如今,dYdX是加密貨幣中流動性最強的交易所之一,並擴展到目前可用的28 個市場之外,在永續合約上加倍投入。

一家只有少數市場的非託管、去中心化的交易所是如何擊敗擁有大量市場的更成熟、完全中心化的交易所的呢?

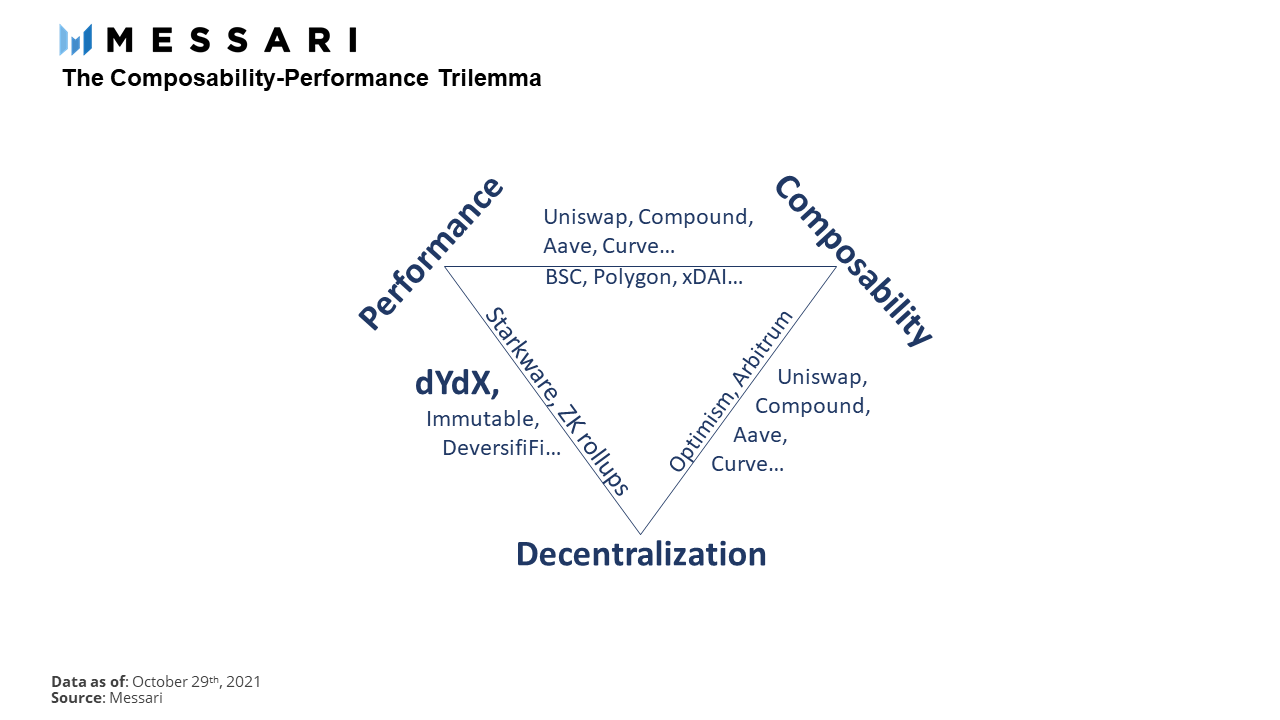

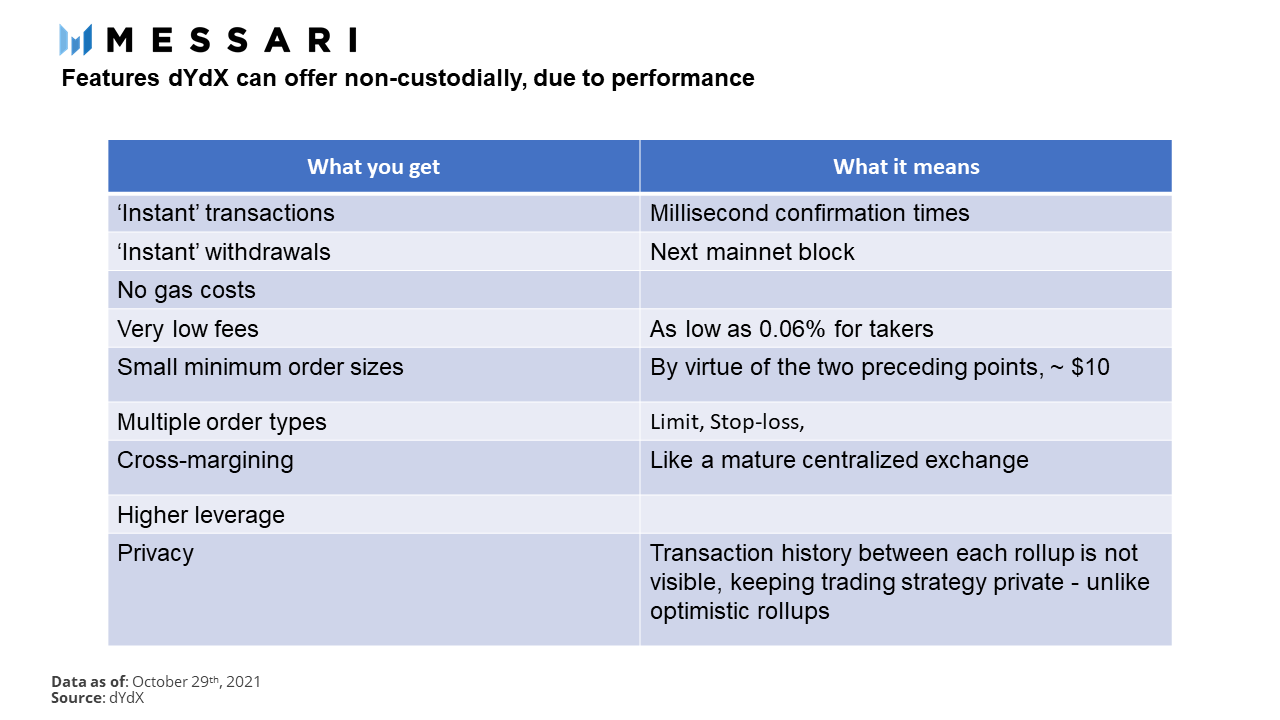

對於以太坊擴展解決方案,您必須從三個所需屬性中選擇兩個:去中心化、可組合性或性能(以每秒事務處理量、延遲、gas 費為標準)。可組合性要求您與EVM 兼容,以便其他基於EVM 的Dapp 可以與您互操作。性能要求您要么減少驗證器的數量(因此需要去中心化),要么採用“ZK”技術,這些技術目前與EVM 不兼容。去中心化要求您選擇Rollup解決方案。因此,每一種選擇都需要權衡一種屬性來實現另一種屬性。

大規模的擴展工作始於Binance Smart Chain (BSC),緊隨其後的是Polygon、xDAI 等。這些平台以高速和低gas 費運行與以太坊兼容的側鏈。從本質上講,這些鏈使用委託權益證明機制來減少保護網絡的驗證器數量,從而能夠更快地達成共識。在BSC 中,有21 個列入白名單的驗證器在他們所謂的“權益證明”機制下。 Polygon 在標準DPOS 模型中使用了100 個驗證器。

dYdX 選擇了性能和去中心化,而不是可組合性。 dYdX 由Starkware 的StarkEx 平台提供支持。所有代碼都是根據dYdX 的需要定制的,並在可能的範圍內進行了優化。然而,作為一個真正的Rollup,這意味著你仍然可以完全去中心化。為了實現這一點,代碼必須用一種名為Cairo 的ZK 特定語言編寫,並且不能在像Optimistic Rollups 這樣的EVM 環境中運行。

永續掉期是一種類似於期貨的衍生產品,旨在追踪標的資產的價格。它是一種合成資產。它利用定期“融資”計劃將其價格與標的資產的現貨價格掛鉤。由BitMEX 首次推出,基於經濟學家Robert Shiller提出的永續期貨,它們是當今加密貨幣中最受歡迎的衍生品類型。

它們是如何工作的?

期貨合約是在未來以特定價格買賣資產的合約,永續合約只是使用基於價格指數的激勵措施來跟踪資產的價格,無需實際履行合約或持有標的資產。

與任何期貨合約一樣,您可以持有多頭或空頭頭寸。為了讓您能夠為工具定價,dYdX 顯示了兩個參考價格:

-

從多個交易所API 匯總的指數價格,在鏈下進行管理,以防止更新延遲和滑點。

-

一個完全去中心化的預言機價格,使用多個鏈上預言機進行聚合。該價格用於計算保證金和清算的抵押品。

在dYdX 上,每小時都會將多頭和空頭的價格與指數價格進行比較。因此,每隔一個小時,那些錯誤估計價格的人就會’資助’對方。這本質上是一種強大的機制,可以使永續合約的價格與現貨價格保持同步,因為任何差異對交易員來說都意味著套利機會。

像期貨一樣,這些工具可以通過槓桿進行交易。

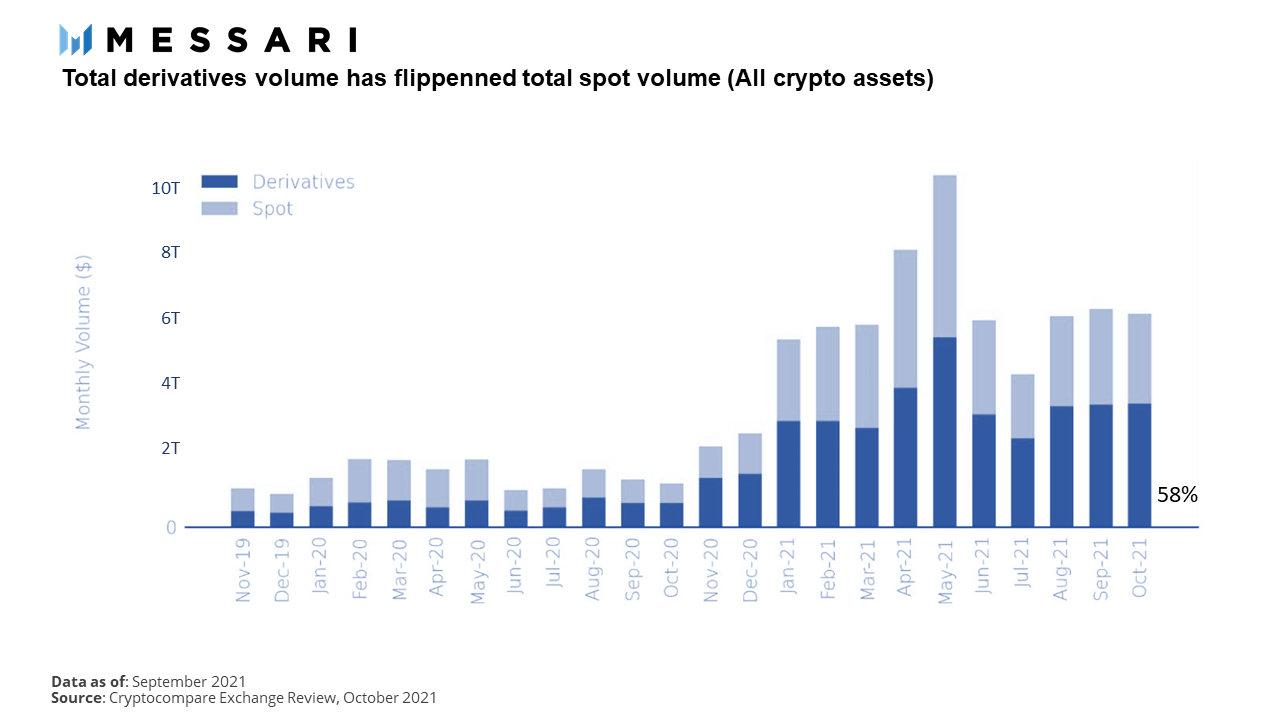

這種機制最初是由Robert Shiller提出的,旨在提高非流動性市場的效率。由於CEX 和現在的DEX(如dYdX)的交易量和速度,今天的永續市場比去中心化的現貨市場更具流動性和活躍性。此外,由於這些是合成資產,因此交易量可能比標的資產的實際流通流動性所能提供的要多得多。這些期貨的交易量基本上僅受未平倉合約的限制。因此,標的資產的參考價格實際上是由永續市場決定的,而不是今天的現貨市場。

加密衍生品市場今年扭轉了現貨市場的交易量,這一趨勢只會增加。

dYdX 在持倉量方面迅速攀升。 dYdX目前只支持28個市場,而Binance提供90多個市場。

鑑於永續合約的複雜性,這不是一個普通散戶交易者的市場。交叉保證金需要復雜的風險管理,而融資利率、利率和保費的細節使其成為專業人士的遊戲。

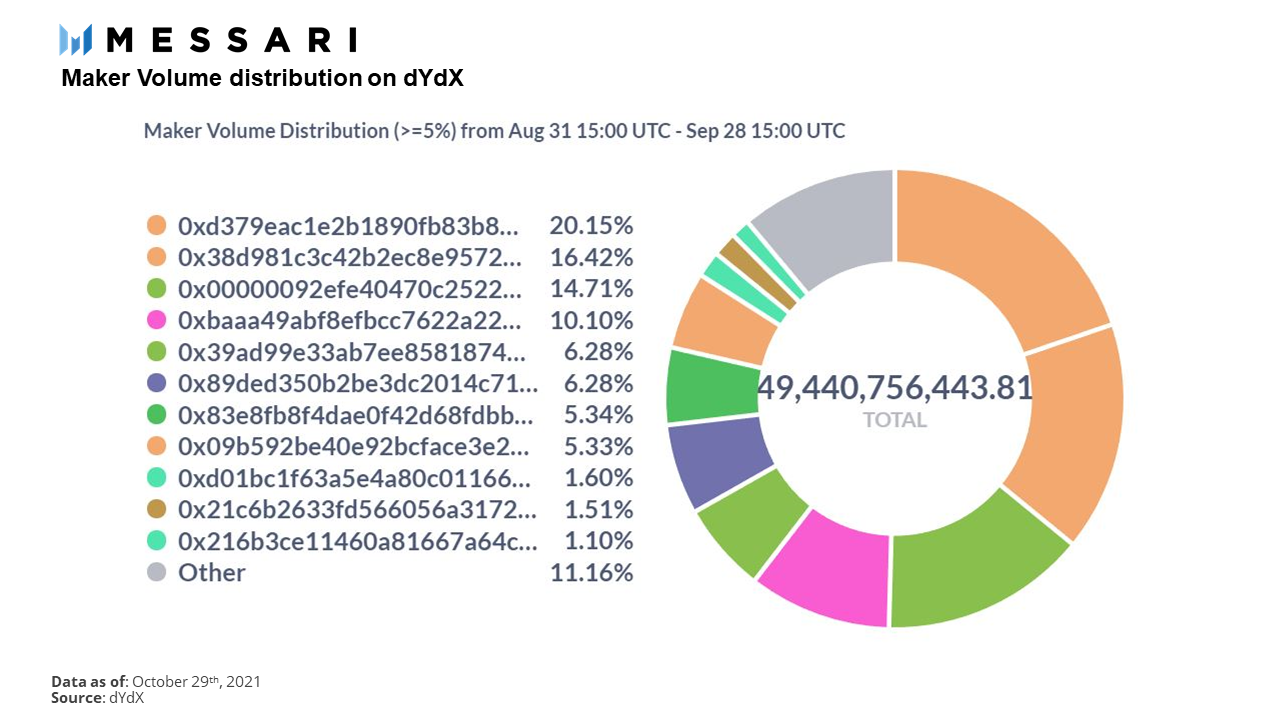

dYdX 約有4.5萬名存款人,其中大部分是專業交易員、機構交易員和做市商。與任何流動性市場一樣,大部分交易量是由活躍的做市商推動的。

從這份月度快照可以看出,大部分成交量是由大約10家做市商推動的,佔成交量的近90%。

DYDX代幣

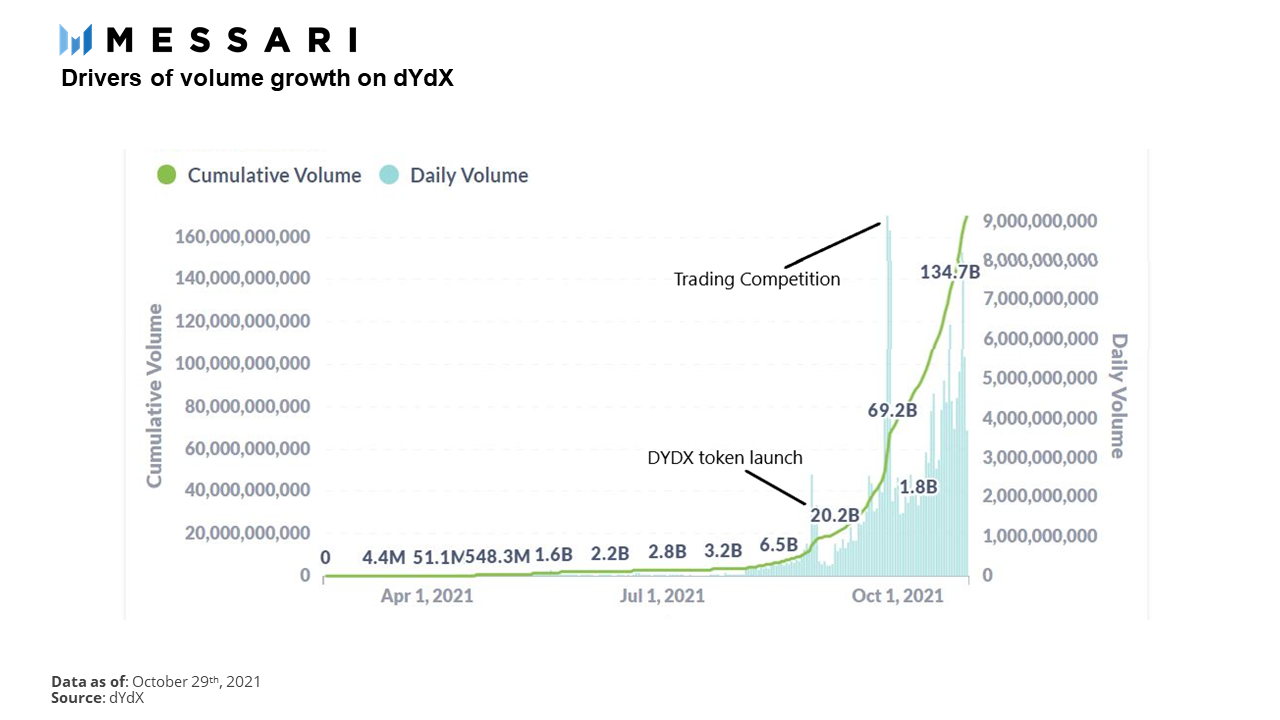

交易量的爆炸性增長不僅得益於第2層協議提供的高性能dYdX,還得益於DYDX代幣的推出。

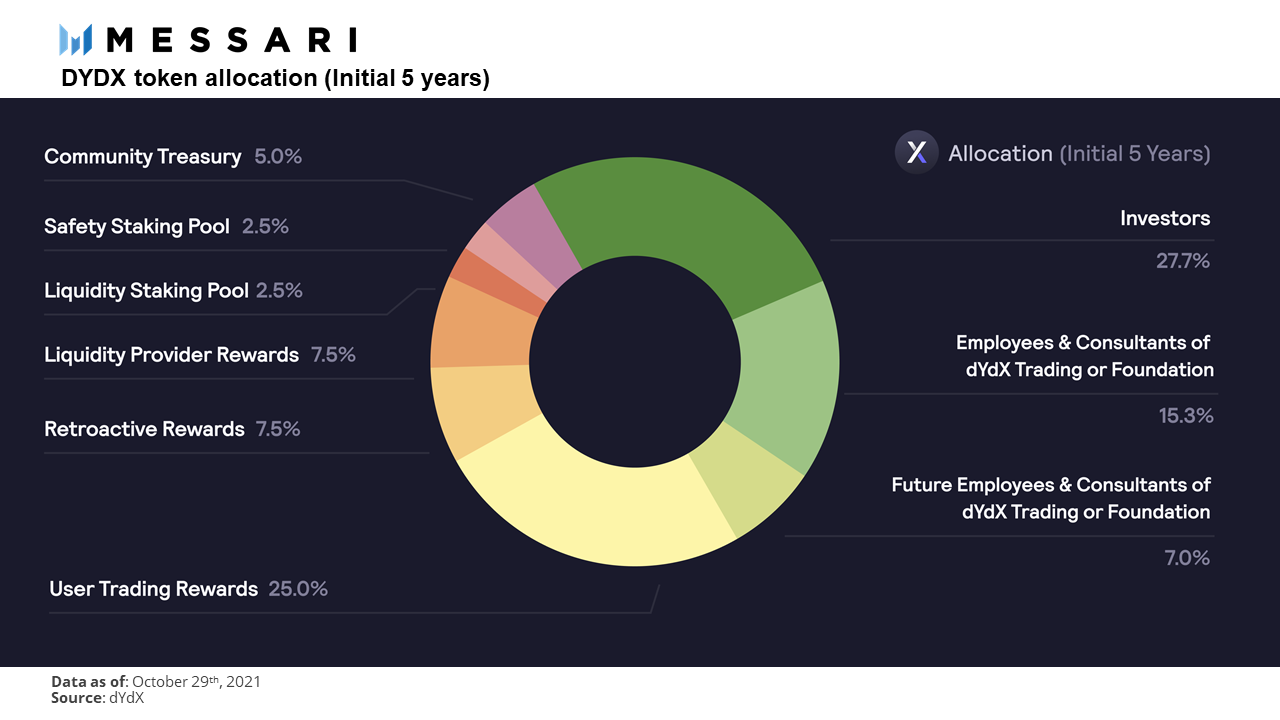

DYDX 代幣由dYdX 基金會推出,而不是dYdX 交易所,後者是一家營利性公司。該公司正在努力將交易所的所有方面都去中心化,並將協議的完全控制權轉移給基金會。

您可以通過抵押USDC 在DYDX 中獲得獎勵

dYdX 有一個流動資金池,社區認可的流動性提供者利用它在dYdX 上做市。這些製造商從資金池中藉款,如果他們的餘額低於每個時期的分配額,他們必須歸還這些資金。通過在這些池中質押USDC,用戶可以獲得DYDX。 dYdX 也有一個USDC 安全池作為保險基金,它向抵押者提供DYDX 代幣。

您可以通過交易獎勵賺取DYDX

交易獎勵根據一個公式分配給所有交易者,該計劃旨在提高第2層協議的使用率,增加流動性和活躍度。

您可以使用DYDX 來管理dYdX

DYDX 持有者有權提出修改協議的提案並對其進行投票。重要的提案已經通過,值得注意的是三箭資本CEO朱甦的提案。鑑於金融體系中不斷增長的流動性,該提議旨在減少做市商的激勵措施。最近,另一項允許恢復安全模塊DIP 3 的提案獲得通過。第一個提案已經頒布,這表明dYdX 上的代幣持有者治理正在發揮作用。

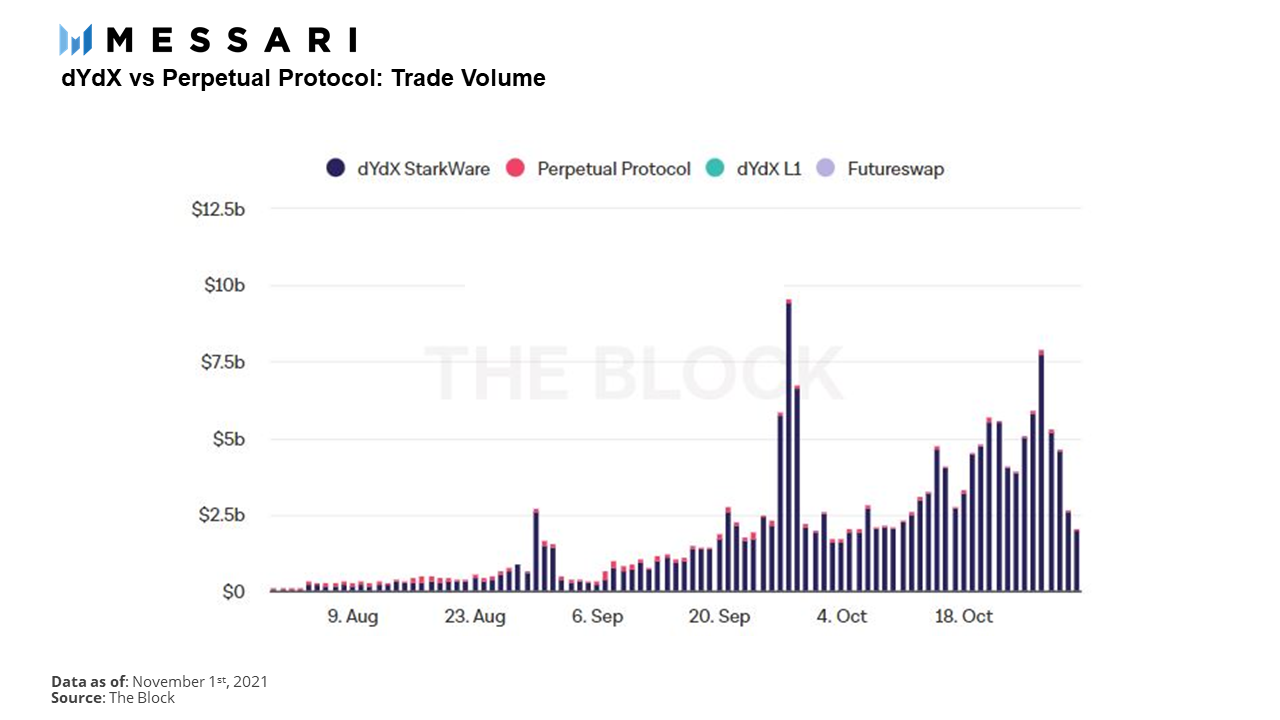

dYdX 與永續協議

永續協議建立在xDAI 側鏈上,是另一種高性能、非託管的永續掉期交易協議。與dYdX 的中央限價訂單簿模型形成鮮明對比的是,永續協議利用了他們所謂的vAMM——一種智能合約驅動的交易系統,不需要交易對手即可完成交易,就像Uniswap 的AMM。但與Uniswap 不同的是,由於永續合約是合成的,因此不需要將標的資產保存在池中。 vAMM 的設計選擇也意味著與dYdX 不同,在執行交易時存在價格滑點,並且與dYdX 相比吞吐量略低。然而,當交易對手被清算時,沒有自動去槓桿化的優勢。與dYdX 類似,所有交易均以USDC 結算,交易不收取gas 費用。

本質上,dYdX 專注於性能和與中心化交易所的平價,而永續協議則專注於通過其vAMM 保證流動性,而不依賴於做市商。這增加了永續協議的使用案例,例如私人市場。將dYdX 與其進行比較主要是為了強調這樣一個事實,即這是一個仍在探索中的大型設計空間,所涉及的眾多選擇和權衡可能會使項目走上不同的道路。到目前為止,這些設計選擇似乎都偏向在交易量方面占主導地位的dYdX。

dYdX的採用率和交易量正呈陡峭的上升曲線。要實現成為“最大”交易所的目標,他們還有很長的路要走,但肯定是有希望的。他們現在的重點是增加市場數量,同時保持對永續合約的高度關注,並完成向完全去中心化的過渡。

來源:Messari

作者:Messari Hub 分析師

編譯:Amy Liu

本文來自0x新聞Bitpush.News,轉載須註明出處