12月24日,Terra的代幣LUNA價格再創新高,突破100美元,Terra生態中的總鎖倉量也突破200億美元,僅次於以太坊。作為最早一批算法穩定幣的代表,回顧Terra的發展史,Terra首先依靠其商業背景從線下應用切入,然後官方主導孵化了Anchor等基礎DeFi項目,保證了LUNA的鎖倉和UST的應用。現在,更多的知名機構參與主導Terra中重要項目的設計,形成了龐大的Terra生態,已足以和其它鏈相媲美。

根據Terra的機制,銷毀1美元的LUNA可以鑄造1UST,同樣,1UST也可以贖回1美元的LUNA,通過套利者的活動讓UST穩定在1美元。在一開始沒有共識的情況下,Terra的這一套機制無異於“憑空”發行了穩定幣。如果LUNA一文不值,那麼可以鑄造的UST總量也就忽略不計。

但是截至12月24日,LUNA的市值已經進入加密貨幣的前十,UST超過DAI成為市值最大的去中心化穩定幣。 LUNA和UST是怎麼一步步互相助力,成為現在的主流加密貨幣的呢?

從現實應用出發,聯合推廣UST的使用

早在2020年4月,DeFi還未爆發,GameFi等概念還未形成,Terra中用於支付的Chai就已成為日活最高的DApp。以2020年7月19日的數據為例,Chai每天的活躍用戶為4.43萬人,遠超第二名Forsage的1.6萬人。一種以去中心化方式生成的算法穩定幣,卻能在現實中被很多用戶所使用,在早期這可能得益於項目方的背景。

Terra的創始人Daniel Shin是韓國電商巨頭TMON的前CEO,同時還是Fast Track Asia的聯合創始人及董事會成員。在2018年創立初期,Terra即獲得了Binance Labs、OKEx、Huobi Capital、Polychain Capital等機構的3200萬美元投資。依靠著創始人的關係,Terra與Woowa Brothers、Qoo10、Carousell、Pomelo、TIKI等電商合作夥伴共同成立了Terra聯盟。

2020年7月,Terra的支付App Chai發布了實體支付卡,Chai擁有受韓國政府監管的法幣支付網關,可直接連接到10多家銀行。從下圖可以看到,從2019年上線以來,Terra的用戶一直保持穩定的增長。過去一周,Terra每天的新註冊賬戶數平均為3199個。

除了內部生態之外,Terra還通過一系列激勵措施,將LUNA和UST部署到以太坊、Fantom等鏈上。 12月21日,Terra論壇中還發起了一項新的提案,希望將社區池中200萬美元資金用於激勵UST在Solana(Solend、Orca、Saber、Atrix)、Oasis(Yuzu)、NEAR/Aurora(Rose、Trisolaris)上的使用。

Terraform Labs推出DeFi產品矩陣

除了支付領域的Chai之外,Terraform Labs官方孵化的項目還包括提供儲蓄服務的Anchor Protocol、合成資產協議Mirror Protocol、DeFi儲蓄和支付產品Pylon Protocol等,這三者都將治理代幣的一部分分發給了LUNA的質押者。

2020年3月,為了解決LUNA質押率過低的問題,Terra的聯合創始人Do Kwon在論壇中提出了Anchor的原型。因為Luna質押的年化收益超過10%,高於Cosmos和Tezos等PoS網絡,但質押率更低,團隊認為這可能是投資者擔心LUNA的價格波動造成的,因此需要能夠保護本金的質押平台。

Anchor允許用戶先以LUNA鑄造bLUNA,可將bLUNA用作借貸的抵押品,同時bLUNA也可獲得底層LUNA頭寸的質押收益;擔心LUNA價格波動的用戶也可以用穩定幣UST進行理財,獲得存款收益。由於UST由燃燒LUNA鑄造,鎖定的UST越多,流通的LUNA也就越少。

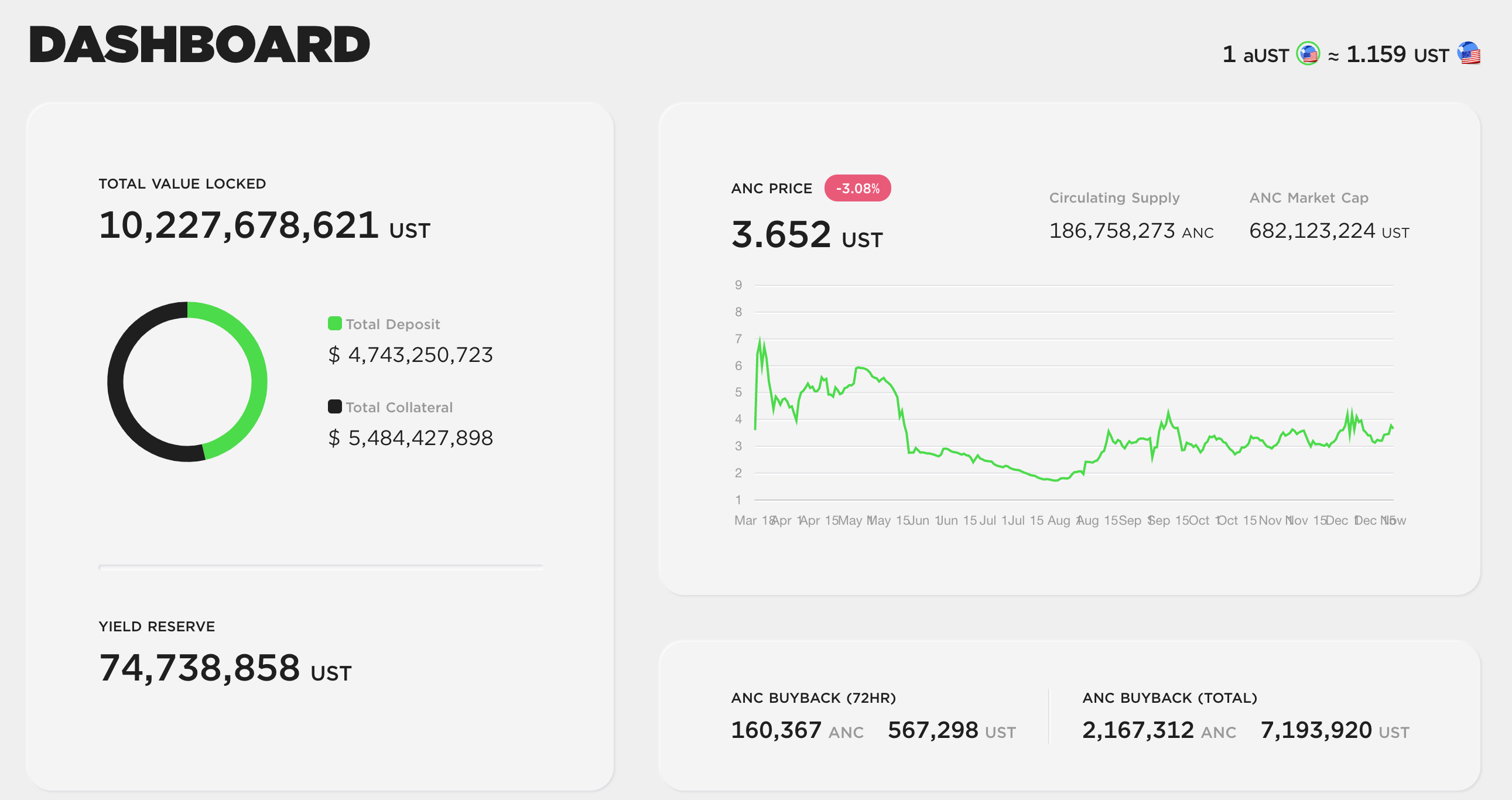

這些都發生在DeFi興起之前,此時Terra就已在準備儲蓄利率產品Anchor的創建。由於鏈上能夠提供明顯高於商業銀行的利率,對於將法幣存在銀行的用戶,Anchor提供的穩定幣UST儲蓄服務可能更有吸引力。通過CoinList等官方合作夥伴,用戶可以在幾分鐘內將法幣換成UST,再存入Anchor中,以獲得20%左右的年化收益。截至12月23日,Anchor中鎖定的資產已經超過100億美元,其中包括50億美元的bLUNA、和4億美元的bETH抵押物,以及47.5億美元的UST存款。

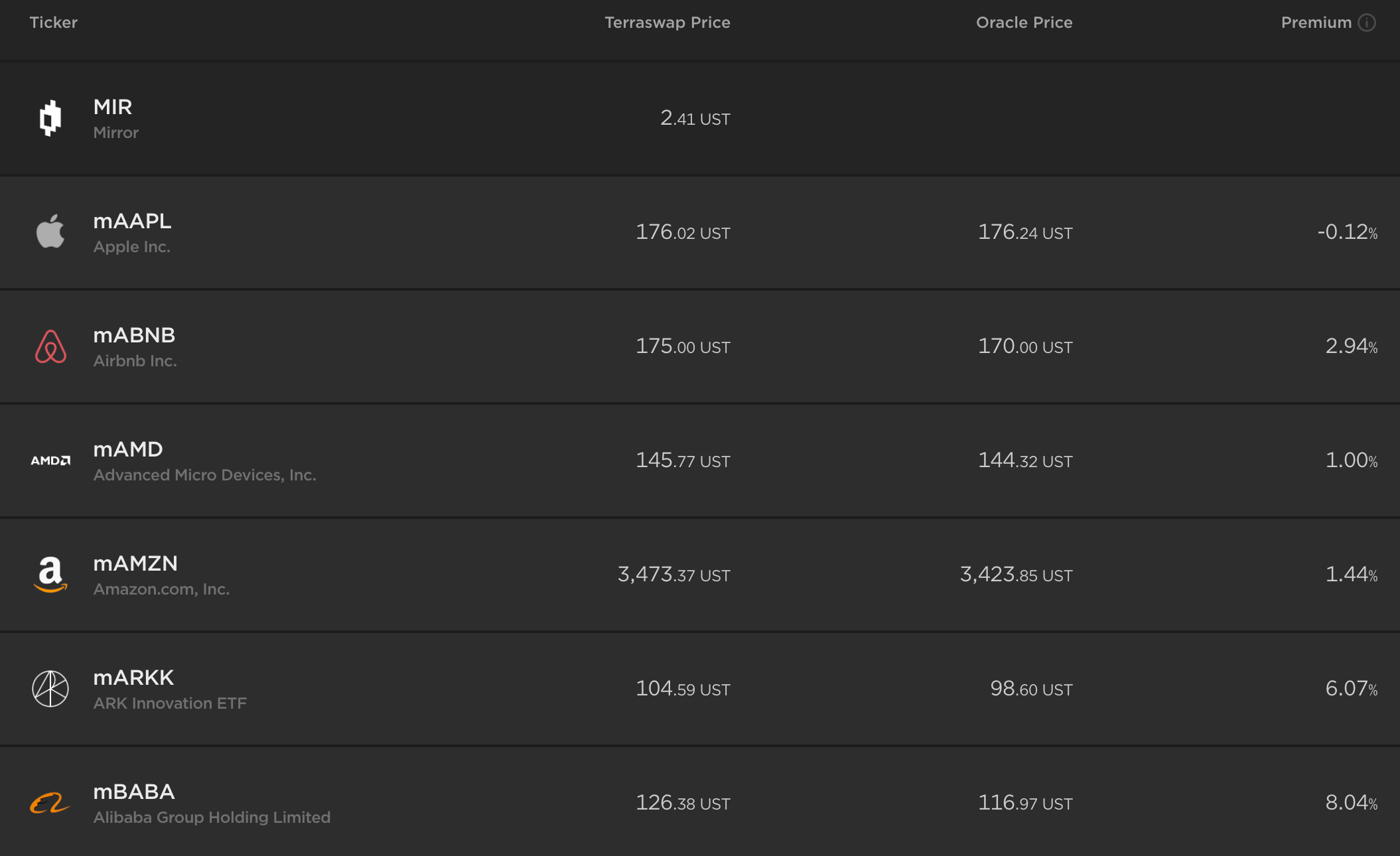

Terra生態中的另一早期重要應用即合成資產Mirror,雖然Synthetix幾年前就聲稱將允許鑄造股票類合成資產,但可能考慮到法律等方面的因素,股票類合成資產遲遲沒有推出,使得Mirror搶占了先機。

Mirror允許用戶超額抵押Terra穩定幣,如UST,鑄造跟踪傳統資產價格的mAsset。和其它抵押借貸平台一樣,協議使用預言機來跟踪真實的股票等價格,若用戶的抵押品價值小於所需的最低保證金,用戶將面臨清算。 mAsset通過去中心化的方式鑄造,交易無需許可,也不受傳統金融市場中的時間限制,可7×24小時地交易。相比在傳統金融市場中購買股票,Mirror還提供額外的收益,做多與做空均可參與挖礦。當前,Mirror已提供20多種股票和其它資產的合成。

同樣地,Mirror在上線時也給LUNA質押者發放了空投,且後續的質押者也會獲得額外的MIR獎勵,增加LUNA的價值。

通過Terraform Labs早期官方孵化的一系列項目,Terra增加了UST的用例,也就減少了LUNA的總量。同時,Anchor中bLUNA的引入也增加了LUNA的質押量,並為質押者提供了更高的資金利用率。

多方參與,生態項目因可組合性互相支持

在Terraform Labs構建了基礎的DeFi應用之後,越來越多的應用在Terra上搭建,鎖定了更多的資產,也造成Terra鏈上TVL的上升,並進一步推升LUNA的價格。今年7月,Terra也推出了1.5億美元的生態基金,以扶持Terra生態中的應用。

以近期鎖倉空投的Astroport為例,它的目標是成為Terra生態中的交易中心。該項目由Delphi Labs、Terraform Labs、We3、Attic Labs共同打造,根據其鎖倉空投規則和代幣機制,背後可能更多的是Delphi Labs的身影。

Astroport可以提高資本效率並減少滑點(有費用更低的穩定幣池)、提供流動性引導(LBP)拍賣服務,可以進行雙挖,交易費用的一部分將自動用於回購ASTRO。在鎖倉空投的第一階段,已有約12億美元的流動性被鎖定在Astroport中,使得Astroport在還未正式上線就已成為最大的去中心化交易所之一。鎖倉空投第一階段的參與者,也將分享ASTRO總量7.5%的空投獎勵。

Terra中的借貸協議Mars Protocol,由Delphi Labs和IDEO CoLab孵化,採取和Astroport類似的鎖倉空投與代幣機制,也即將在Astroport之後發布。

類似地,由DELIGHT LABS開發的TerraSwap,一直位於潛在空投名單的TVL榜首。在還未發幣的情況下,TerraSwap中已有20億美元的流動性,僅次於以太坊上的Curve、Uniswap、SushiSwap、Balancer,以及BSC上的PancakeSwap和Avalanche上的Trader Joe。

截至12月23日,Defi Llama收錄的Terra生態中的項目只有13個,其中TVL超過1億美元的只有8個。但是,去中心化交易所、借貸協議、流動性質押、收益聚合器等主要DeFi協議都已有代表性項目,生態的整體發展比較均衡。

在Terra官網公佈的經濟系統中,已經收錄約70個Terra生態中的項目,如DEX中的Terraswap、Astroport、Edge Protocol、Loop Markets,借貸協議Anchor Protocol、Levana Protocol、Mars Protocol、Nexo,衍生品領域的Vega Protocol,GameFi中的Crypto11、Terra Roll等,生態正在逐步完善。

因為Terra穩定幣的鑄造需要燃燒LUNA,在Terra生態中的資產被需要時,如Astroport這類協議的上線需要鎖倉大量資產時,除了反應在TVL等數據增長帶來的利好之外,燃燒機制使LUNA比其它一層網絡的原生資產有更多的上漲動力。在下跌行情中,LUNA所面臨的風險也更大,但在經歷了多次暴跌行情之後,UST仍能錨定1美元,LUNA再創新高,也證明這一套系統強大的抗風險能力。

特別聲明

免責聲明:本文不代表0x财经立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:PANews