摘要:Terra生態裡的項目存在的目的單一且明確,那就是為UST創造更多的場景和需求,並用自身的代幣提供實際的補貼。穩定幣是整個市場最重要,也是最賺錢的基礎設施,這是無需證明的,僅從過去幾年它的市值增長就能窺探一二。正是因為這個原因,也造成了這一賽道眾多巨頭的湧入與激烈的競爭。對早期的各方勢力而言,擁…

Terra生態裡的項目存在的目的單一且明確,那就是為UST創造更多的場景和需求,並用自身的代幣提供實際的補貼。

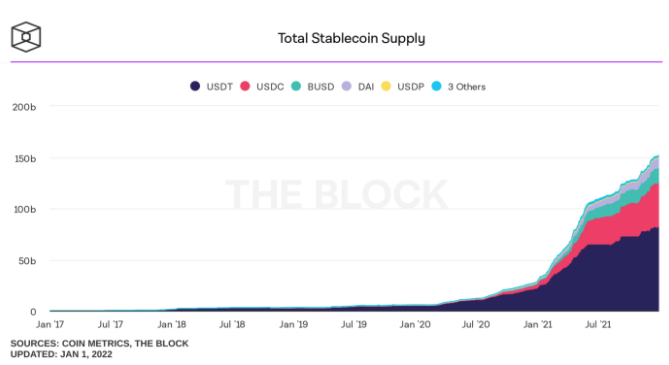

穩定幣是整個市場最重要,也是最賺錢的基礎設施,這是無需證明的,僅從過去幾年它的市值增長就能窺探一二。

正是因為這個原因,也造成了這一賽道眾多巨頭的湧入與激烈的競爭。對早期的各方勢力而言,擁有自己的穩定幣似乎成了行業標配。於是我們看到了Bitfinex/Tether的USDT,Coinbase/Circle的USDC,Binance的BUSD等等。

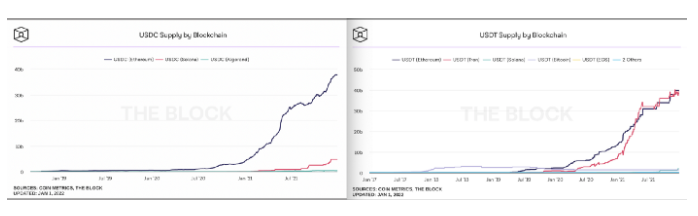

雖然部分穩定幣借助著先發優勢在細分賽道內獨霸一方,比如USDT在TradFi的稱霸,BUSD在BSC生態統治,不過行業的不斷前進也給後來者許多機遇,比如搭上DeFi的東風後,USDC在以太的網絡上的鑄幣量幾乎和USDT相當,而在去年初,前者只有後者的五分之一。

於是,我們看到sUSD alUSD UST MIM等後起之秀一個個開啟了征程,如今他們有的已經小有成功,有的卻深陷困頓。借助回顧他們的成長,我們也來一起探究下,影響或製約一個穩定幣成功的主要因素都有哪些。

“別人為什麼要使用你的穩定幣?”這是每個穩定幣項目方都需要回答的問題。而在無法強迫他們使用前,那就花錢請他們用好了。這是Synthetix的創始人,被稱為流動性挖礦的開創者的Kain給出的答案。

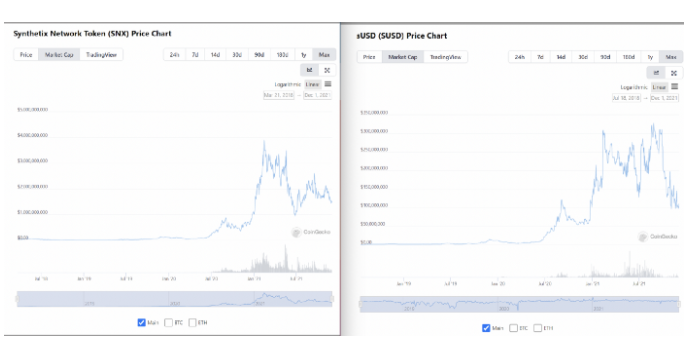

sUSD是Synthetix系統內交易其它合成資產(synth)的媒介,初期它只接受平台原生代幣SNX通過質押生成,並且質押比很高。

隨著Synthetix生態的不斷擴大,內外兩層激勵(Staking reward+Liquidity Mining)的發揮作用,以及DeFi Summer開始後sUSD被多個協議選為挖礦幣種,sUSD迎來了大量的市場需求。而這一需求也給Synthetix的幣價帶來了很強的正反饋:sUSD的需求量越大,被用來鑄造sUSD的SNX需求越多,市面上SNX的流通越少,幣價就越高。

不過這過程中,也暴露出了sUSD的嚴重缺點,就是一個穩定幣既需要在市場大面積賣出的使用後,能穩定住peg,也需要在大量買入時,不能溢價過高。然而sUSD卻無法保證後一點,絕大多數時候它都有2%甚至更高的溢價,因為高達8比1的質押率讓sUSD的鑄幣成本極高。

另一個因素是應用場景的場景稀少,除了在Synthetix系統內交易用於同其它Synth的交易,以及部分協議的挖礦外,sUSD缺少更多的應用場景,所以當DeFi summer熱潮的過去,Synthetix自身生態的萎縮,以及挖礦需求的減少後,sUSD和SNX的幣價也陷入了一個sUSD需求減少,SNX幣價下跌的負循環。

某種意義上來說,Terra的UST是sUSD的繼承者。在Terra的生態裡,UST也承擔著sUSD在Synthetix裡承擔的角色,而且還更為激進。相對於SNX到sUSD的高質押比,Luna能1比1的合成UST,因此資金效率也更高。另外,相對於Synthetix,Terra本身是一條公鏈,這不僅意味著它能能講一個更大的故事,擁有更大的估值空間,還能製造更多的場景來承載更多量的UST。

只要生態不斷擴大,用戶人數越多,UST的需求也會更高。而這同樣也會反饋在Luna的幣價上。

Terra生態裡的項目存在的目的單一且明確,那就是為UST創造更多的場景和需求,並用自身的代幣提供實際的補貼。同時也能轉移一部分Luna的通脹壓力。

以Terra第一個主要的生態項目合成資產平台Mirror Protocol為例,用於合成美股資產$mAsset這種CDP的資產主要是UST(或者其它$mAsset)。隨著早期$MIR的流動性挖礦激勵的開啟,起平台TVL一度高達20億美元。

為什麼單單一個合成資產平台,其巔峰時期的TVL就足以比肩Synthetix整個平台的TVL呢?明明Synthetix也具有相同的功能,並且價格反饋還更為精確。這是因為不同於Synthetix debt pool對賭機制的精巧設計,每種Synth都由預言機直接定價,Mirror平台上mAsset的二級市場價格是由AMM決定的。 Synthetix生態裡,持有美股合成資產的往往只有需要美股exposure的用戶,而這類人往往是最少的。而在Mirror,除了這類人外,還有支撐起流動性的LP和讓價格同股票市場保持聯動的套利者。 MIR代幣的補貼吸引了前面那部分人,mAsset同股票市場的差價吸引來了後面那部分人。

Mirror和借貸協議Anchor的先後上線極大拉動了UST的需求,也帶動了Luna幣價的第一波騰飛。不過之後,事情的進展就不是一帆風順了。今年5月份市場迎來了一波大的回調,在這次堪稱壓力測試的回撤中,Terra生態表現非常糟糕。因為網絡卡頓,Anchor上許多倉位因為無法補充保證金而被大量平倉,恐慌情緒也讓更多資金在這時選擇了出逃。這期間穩定幣UST一度跌至0.9USD附近,Luna幣價也在一周內重挫75%。

不過在此之後,UST並沒有一蹶不振。經過短暫的沉寂,以及更多生態項目的上線後,Terra生態又恢復了活力,自那之後UST也一直持續著增長的勢頭。而經此一役,團隊也有意識的在Terra生態外為UST創造場景,將其應用於更多的生態之中,進而產生更多的需求。

另一個風頭正猛的穩定幣項目是Magic Internet Money(MIM)。相較於UST的1比1鑄造,由Luna的流動性提供兌付,MIM走的是類似MakerDAO的CDP路線,並且將抵押資物瞄準了MakerDAO一直沒有涉足的新興長尾資產。

不同於含著金鑰匙長大的UST,MIM誕生在強敵環伺的Ethereum。之所以能在眾多競爭對手中脫穎而出,是因為它巧妙巧妙的抓住了幾個關鍵機遇。穩定幣首先要解決的是供應量和流動性問題。問題的答案不難,是激勵。但是怎麼高效的激勵,就又是另一個問題了。

就在此時,bribe.crv和Votium的先後上線,讓穩定幣交易所Curve的流動性具有了可租賃性。任何項目方都可以發布懸賞給veCRV持幣人,讓每週的CRV emission向自己的Gauge傾斜。更高的CRV激勵注定能為Gauge吸引更多的流動性,而這也意味著更高的MIM的需求與鑄幣量。

在市場還沒有發現如今能如此高效的進行流動性租賃時,MIM團隊火速意識到了這一點,並在最初的幾週砸下了重金,使得CRV的激勵迅速向MIM的gauge傾斜,並一度占到了周釋放量的30%。如此也帶動了MIM鑄幣量的騰飛,TVL也迅速突破了1 Billion的里程碑。

MIM同MakerDAO的另一個差異化競爭策略是多鏈部署。不同於MakerDAO只在Ethereum主鏈部署,MIM的合約被部署在了多條鏈上。這過程中,MIM還和跨鏈協議AnySwap合作,讓代幣可以實時從L2 bridge到L1,從而免去了7天的等待時間,極大的提高了跨鏈的資金效率。

不過激勵和策略只能讓項目在短期競爭中拔得頭籌,應用場景的製霸才是3CRV們(USDT+USDC+Dai)長期立於不敗之地的最主要因素。 (而更糟糕的是,針對MIM-3CRV gauge的補貼實際上有一半是補貼給了3CRV們,這個問題越到後期越為嚴重,因為每1美元的激勵會有0.5美元花在拉動競爭對手的需求上。)

當然MIM團隊也清楚的意識到這點,減少日常spell的emission以及推廣MIM-UST gauge就是很好的證明。而且除此之外,團隊也格外注重應用場景的拓寬,除了上文提到的L2到L1的實時轉賬,還有和多個DEX合作上線MIM為quote currency的交易對等等。

https://twitter.com/CurveFinance/status/1466733088524881921

如今在Curve.fi上,雖然MIM gauge的交易量常常名列前茅,MIM的增長卻有些停滯。我想造成這個原因的,一是MIM從靠激勵拉動需求的模式,在逐步轉化為靠場景拉動需求的模式過程中的陣痛;二是雖然一開始MIM就拿自己對標MakerDAO和DAI,但實際上它真正的競爭對手是其它二去中心化穩定幣,直到最近人們才慢慢的開始拿MakerDAO和DAI的標準來要求他來— — fake it till you make it的又一例子?

雖然UST和MIM是兩條路線完全不同的穩定幣,但之所以能一路走來,除了項目創始人個人魅力外,主要是他們團隊通過激勵和場景的開拓,很好的解決了供給和部分需求的問題。而再往後,他們面臨的競爭會更為激烈,至於能走多遠,我們拭目以待。

撰文| Magic Ventures