在2021年,比特幣的算力分佈、市場參與者以及價格都隨著中國和美國的政策變化發生了天翻地覆改變。同時,世界上也在悄然發生著一些出乎意料卻又在預料之中的變化。

一、2021 BTC走勢回顧

價格價格波動不斷,牛市尚未終結

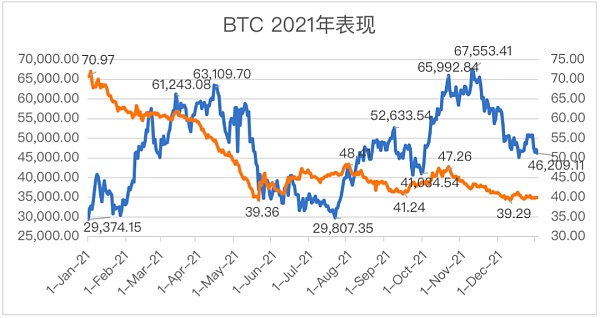

自從2020年5月減半以來,比特幣進入了周期性牛市階段。在整個2021年,比特幣受到政策影響,其價格走出瞭如過山車一般的行情。比特幣在2021年全年最高價出現在10月,為68,721.93 USDT,最低價格28805.00 USDT則是出現在7月。

在2021年,BTC的市場佔有率出現大幅度下滑,從年初的70.97%一路下滑至最低39.29%。儘管期間BTC市場佔有率在8月下旬一度恢復至47.26%,但是在年末依然處於歷史低位。

圖1 BTC2021年表現

圖片來源:CYC整理

從收益來看,比特幣全年的收益率達到57.31%,同期S&P500收益率為25.95%,中證500收益率為15.58%,恆生指數收益率為-14.12%,黃金價格漲幅為-4.38%。同期對比說明比特幣在2020年的整體收益依然高於傳統資產,比特幣依然是一項具有投資價值的風險資產。

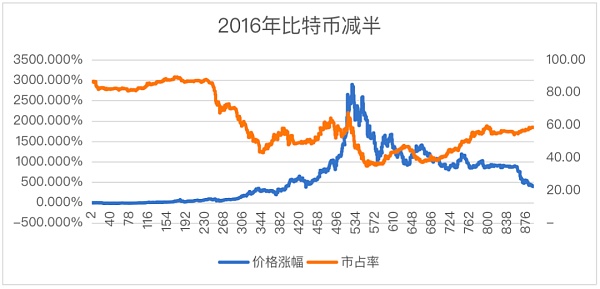

圖2 2012年及2016年比特幣減半價格漲幅與市場佔有率

圖片來源:CYC整理

經過與2012年及2016年比特幣減半後的價格漲幅及市場佔有率變化進行對比,我們認為當前比特幣的牛市仍然尚未結束且仍將持續至少一個季度。

中國政府政策影響BTC牛市的節奏

在2021年5月及9月,中國分別出台了窗口指導文件用於限制加密資產挖礦以及交易。

此前,中國曾經定義加密資產挖礦為淘汰產能並予以限制,後來在2020年又取消了相關政策。在本輪加密資產週期中,中國再次將加密資產挖礦定義為淘汰產能並進行嚴厲、持續打擊,導致中國從BTC挖礦算力份額最大的市場變為基本沒有算力的市場。在此政策之前,中國市場佔BTC挖礦算力份額最高時一度高達世界算力的3/4。由於算力暴跌,以比特幣為首的加密資產價值出現暴跌,跌幅一度接近50%,直到8月下旬開開始回漲。

在9月份中國政府限制法幣OTC交易後,火幣和幣安都宣布了中國大陸地區用戶的退出規則,為市場召喚了一頭灰犀牛。由於此前中國政府也多次發出指導文件對交易以及出入金行為進行限制,因此在9月份的限制開始後不久市場即出現了反彈並在11月初達到一個新的高點。由於12月中國投資人大量退出加密市場這一確定性風險的存在,市場從11月開啟了下跌模式並一直持續到了年底。

可以說,今年的牛市節奏由於中國的政策變化受到了重大的影響,這一影響會持續發酵並影響市場發展格局。從加密資產發展的大格局來說,中國的政策會影響市場的分佈情況,但不會阻礙行業不斷發展和進步。

2020 猜想的實現情況

比特幣價格超過10萬美元。

未實現。本輪牛市的高點預期實現時間依然在2022年第2季度,我們預測最高價格為8.6萬USDT至12.4萬USDT之間。由於2021年市場受到政策因素干擾,牛市週期被人為延長,最高價格也有可能進一步下降。所以我們預計比特幣在2022年最高價格超過10萬美元的概率較低。

比特幣-法幣交易將得到更高的寬容度,監管將對涉及法幣的交易提供明確的監管框架,開放合規專業投資者通道。

部分實現。在2022年,薩爾瓦多宣布比特幣可以作為法幣在國內進行流通,可以用於日常支付和交易。這一行為提高了比特幣-法幣交易的寬容度。此外,在歐洲及美國,比特幣與法幣的交易通道也隨著中心化交易所的發展而變得更為通暢,專業投資者可以輕鬆在交易所使用法幣進行比特幣交易。

在2022年,監管依然沒有對法幣交易提供明確的監管框架,但是這一框架的製定已經在進程之中。美國以及歐盟國家都在成立相關的政策制定小組,旨在研究行業並為製定監管提供支持。

基於BTC/ETH 的ETF 基金合法發行。

未實現。在2022年,基於BTC期貨的ETF基金得以發行。但是基於BTC以及ETH的基金沒有獲准合法發行。從監管的角度來看,由於BTC和ETH資產自身尚且游離在監管體系之外,直接發行ETF難以按照傳統的監管框架進行監管。以此為出發點來看,基於BTC/ETH的ETF基金合法發行還有很長的路要走。

DCEP 得到支付寶/微信支付的支持,並在中國主要城市實現推廣和應用。

完全實現。當前在中國,DCEP不僅獲得了支付寶/微信支付的支持,還獲得了京東、字節跳動等頭部互聯網企業的支持。從應用領域來說,數字人民幣已經放開APP下載且在全國主要城市投入實際應用。

比特幣資產跨鏈將成為帶動加密數字資產領域價值上升的又一個風口。

未實現。這一點預測完全錯誤。加密資產跨鍊是一個前沿發展領域且有清晰的需求,但是這一需求體量當前尚未成長到可以支持整個行業和生態快速發展的地步。從當前的發展來看,要實現這一預測還需要5年以上的時間。

二、2021 國際宏觀經濟環境回顧

2021年美國經濟環境分析

2021年美國全年通脹高企,這一現像是由供應鏈、薪酬上漲以及貨幣寬鬆等多項因素綜合而引起的。同時,由於貨幣的流動性充足,美國在2021年還經歷了經濟由衰退到增長的變化。

圖3 美國過去cpi變化

數據來源:Bloomberg

美國的CPI高企三大根源因素中,薪酬上漲由於疫情以及前期直升機撒錢導致就業供給不足,物價上漲由於供應鏈受到影響。可以認為除了貨幣供應外,CPI上漲的另兩項因素都與新冠存在密切關聯,無法受到美國本土控制。在Q2之前,美聯儲的政策目標依然是以促進經濟增長為主。之後美聯儲因為通脹持續維持高位而不得不採取減少貨幣供給的策略以期降低通貨膨脹:在Q1取消了直升機撒錢,Q3則是減少QE規模。在11月,美聯儲開始吹風2022年會在Q1完成QE退出並啟動加息。

根據Ray Dalio的說法,大國內部周期可以分為6個階段:新秩序開始,新領導層鞏固權力;資源配置體係與政府官僚機構建立和完善;出現和平與繁榮;支出和債務嚴重過度,貧富差距和政治分歧擴大;財政狀況糟糕,衝突激烈;出現內戰或者革命。美國當前正處於其中的第4階段:財政狀況糟糕,衝突激烈,其財政的困難從當前貨幣政策的轉變可見一斑。

2021年中國經濟環境分析

在2021年,中國全年經濟增長率達到8%,整體上呈現先快後慢的跡象。一季度經濟增長率曾一度達到18.3%,此後逐步回落至4季度約4%。中國的經濟增速主要源於新冠疫情的發展導致世界供應鏈承壓,而中國借助全面的工業門類以及“動態清零”這一疫情控制政策,在外貿領域實現快速增長。

中國經濟在2季度以後,由於疫情反復以及房地產強力政策調控,國內需求明顯受到壓力。同時,部分地區管理者由於政策的短視,簡單一刀切執行能源管理策略,引發供給衝擊,加劇能源品價格上行,衝擊中下游及中小企業的正常經營秩序。從2季度開始,海外生產逐步恢復,導致中國的出口開始減弱。江甦的疫情復發導致國內的消費慾望以及消費能力受到阻礙。

從內外的投資及消費來看,中國2021年經濟在整體上保持向上趨勢的同時也存在較多的隱患和發展壓力。

2021年新冠疫情的發展及變化

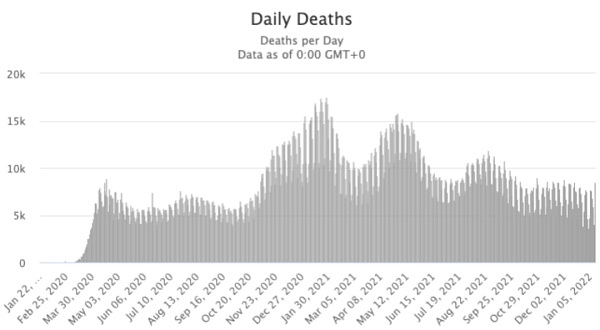

在2021年,新冠疫情總共經歷了4月、8月以及12月3輪超級傳播週期。在4月及8月兩輪傳播高峰的主要新冠病毒為Delta變種,到了12月份則成為相對於Delta來說傳染性更高但滴度(毒力)更低的Omicron變種。

圖4 全球新冠疫情每日新增數量

數據來源:Medsci

在過去的一年中,歐洲及主要發達國家的疫苗接種率逐步提升,其中美國2針接種率為70%,以色列三針接種率也已經超過70%並啟動了第四針接種。在中國,完成兩針疫苗的接種率約為86%,處於全球領先水平。

從2019年至今的病毒變化來看,新冠病毒在進化中不斷強化了免疫逃逸能力以及傳播能力,但是其毒性在同步下降,這一現象表現為病毒的致死率從最初的約4%降低至當前不足0.5%。

圖5 全球新冠疫情每日致死人數

數據來源:Medsci

從當前的發展來看,新冠病毒的傳播仍將繼續,但是其毒性將逐步降低的同時,傳播能力會不斷提高。

2021年加密資產監管環境的變化

在2021年,加密資產的監管環境與之前相比發生了較多變化。首先是比特幣的法幣化,其次是DeFi2.0的發展帶來的加密金融衍生品快速膨脹,然後是比特幣ETF產品的上市。這些變化使得對加密資產的監管難度和專業要求不斷上升。

2021年6月,薩爾瓦多通過了比特幣法案,這是世界上第一次有國家將比特幣作為法定貨幣,這使得比特幣的屬性從單一的原生性加密資產變成具有外匯屬性的資產,使得資產屬性變得更為複雜。

DeFi 2.0在2021年Q2開始成為去中心化金融發展範式的主流。不同於1.0時代的DeFi以藉貸以及銀行服務為主,2.0時代的DeFi以衍生金融以及期權期貨交易為主。 DeFi 2.0通過借助基礎資產通過槓桿、流動性挖礦等方式衍生出更多的資產這一屬性使得其更依賴於基礎資產的價值,降低了市場的風險承受能力,擴大了風險傳導效應。如果主權國家要對DeFi進行監管,其監管方式需要跟隨DeFi業務的發展而不斷擴張、完善,DeFi的複雜程度上升則無疑提升了監管實現的難度。

三、2022 加密資產發展猜想

延續我們在2020年提出的猜想,我們將繼續提出5項對2022年的發展猜想:

2020年開始的加密資產牛市在第一季度結束

此前在2020年,我們曾預測BTC牛市將會在3月下旬至6月中旬之間結束。在引入FOMC會議結果作為新的變量因素後,我們經過再次測算,認為BTC牛市最晚將在3月上旬至3月中旬結束。

比特幣歷史最高價格提升至8萬至12萬美元之間

根據我們此前的預測,BTC歷史最高價格將在今年的牛市中被推升至8-12萬美元之間。經過新的時間因子進行修正後,我們認為價格處於8-10萬美元之間的概率高於價格處於10-12萬美元之間的概率。但是總體上我們依然認同比特幣的歷史最高價格將維繫在8萬至12萬美元之間。

DeFi 2.0中大部分應用被證偽,從而推動DeFi的文藝復興

DeFi2.0的許多項目沒有真實需求,只是為了創新而創新。其機制放大了加密資產的價值波動,也提升了風險在不同資產之間的傳播速度。現在的大部分DeFi 2.0項目在極端行情下的抗風險能力較差,也無法支撐其應用價值。

隨著熊市的到來,那些被證明為為了創新而創新的DeFi 2.0項目很有可能遭受衝擊從而凋亡,DeFi的資源將再次向頭部項目聚集並圍繞真實需求發展出更多項目。這一過程可以視為DeFi的文藝復興。

GameFi將以遊戲性為優先,改變當前格局

GameFi當下的發展受到其參與者限制,依然以挖礦或取得收益為主要吸引用戶的元素。然而基於獎勵機制的項目發展容易受到2種致命的限制:由於獎勵衰退引起的負向激勵或由於資源產出減少從而導致的內捲。所以GameFi的下一步發展需要拓展現有的用戶吸引機制。

基於我們對過往30年周期內游戲的發展趨勢研究,我們發現遊戲是一種剛需,優秀的遊戲會吸引玩家進行付費。優秀的遊戲擁有的特質主要集中在遊戲性、畫面以及長期激勵3個方面。在這3個方面中,遊戲性會成為GameFi優先突破的領域。

除了中國,歐盟推出CBDC

在世界主要國家中,中國在CBDC的研究以及應用上走在了前列,現已進入公眾廣泛測試階段。所以在這領域的問題是,誰會是下一個?歐盟還是美國。

從目前的發展來看,歐盟和美國都在對CBDC進行研究和技術開發。從政治環境來看,歐盟對於創新的包容度較美國更好,也為加密資產發展提供了更多的新鮮活力。所以相比於美國,歐盟將更早推出CBDC。