近日鏈上數據服務商Coin Metrics通過檢索美國SEC數百萬文件中提及加密貨幣相關術語,研究了美國實體接受加密貨幣的演變趨勢。

在提交給美國證券交易委員會(SEC) 的文件中首次提到比特幣是風險投資性的:“開始比特幣風險投資”(STARTING A BITCOIN VENTURE)。這一詞出現在P2P借貸公司Prosper Marketplace於2011年6月提交的貸款申請補充清單中,該文件詳細說明了一位加州計算機程序員計劃使用7000美元貸款投資比特幣、建造計算機挖掘比特幣,並租用辦公室建立實體BTC/USD交易所。

從那時起,2169個備案實體在11510份SEC文件中提到了比特幣。美國的上市公司和投資基金等其他機構長期以來一直在向證券交易委員會提交文檔報告財務業績(例如,在10-Q和10-K文件中的季度和年度更新)及關於未來規劃和其他財務指標的信息。

這些文件數以百萬計,為研究人員、經濟學家、投資者和其他人提供了大量數據。就像有史以來第一個提到比特幣的文件一樣,美國證券交易委員會的文件可以作為有用的替代數據來分析投資興趣和加密資產採用的趨勢。

隨著越來越多的機構和加密公司(從交易所到比特幣礦工)從公開市場獲得債務和股權融資,提及加密的文件數量正在增加。在本週的SOTN(State of the Network)中,我們在SEC的EDGAR數據庫( 注:Electronic Data Gathering, Analysis, and Retrieval system,電子數據收集、分析和檢索系統, 1996年美國SEC規定所有的信息披露義務人都必須進行電子化入檔)中挖掘了與加密相關的術語,尋找機構興趣的跡像等等。

初始數據分析

SEC提供了一個“全文搜索”工具,允許用戶在EDGAR中搜索包含特定時間範圍內不區分大小寫的文本字符串的文件,例如,過去30天所有提到“B(b)itcoin”的文件。這涵蓋了從招股說明書到收益公告和公司介紹的所有文件類型。

下圖顯示了每月提到比特幣的文件數量與BTC價格的對比。

提及次數僅僅跟隨歷史價格週期,並且在牛市期間有所上升。 2017年之前,比特幣被提及較少,直到2017年比特幣加速上漲後,比特幣被提及開始增加。在BTC價格在2020/21年開始上漲之前,被提及次數再次保持平穩,隨後提及量急劇增加。

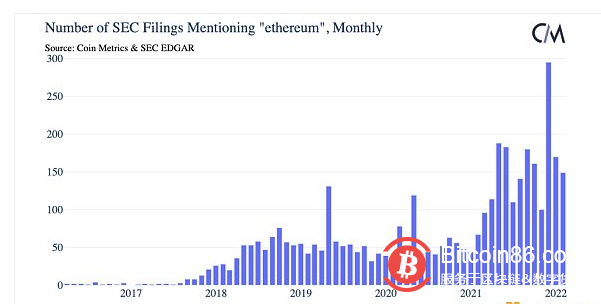

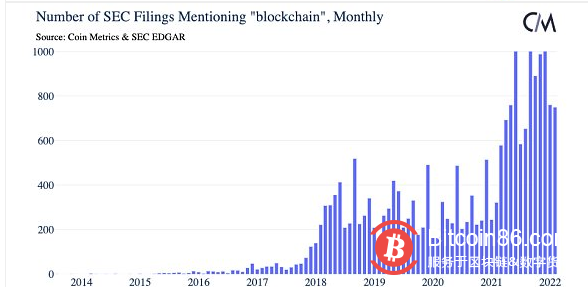

對於加密相關的其他術語,類似的趨勢也很明顯。以下是按月提及“以太坊”和“區塊鏈”的申請數量,這些數量在2018年和2021年顯著增加。

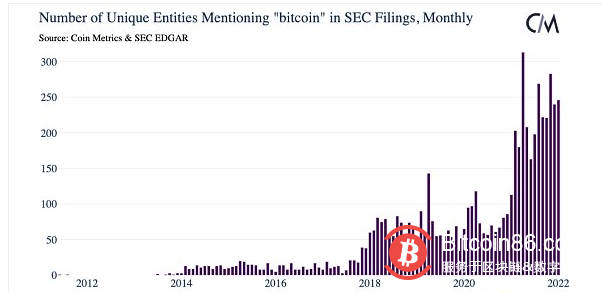

實體級數據

提及比特幣的實體數量很有用,但是一個相當粗略的代理。一旦一家公司開始提及比特幣(例如比特幣礦工),他們可能會繼續提及它或在每個文件中到處提及它(例如在免責聲明、業務描述中)。

對數據進行挖掘的另一種方法是查看提及加密相關術語的唯一實體的數量。實體包括比特幣礦業公司Riot Blockchain (RIOT) ,資產管理公司Grayscale,以及在資產負債表上持有BTC的特斯拉(TSLA) 或Microstrategy (MSTR) 等專業非加密貨幣的公司。

自2020年以來,提及加密術語的唯一實體數量有所增加,這反映了加密貨幣走進機構的更廣泛趨勢。比特幣礦工也佔了增長的很大部分。現在有超過40家比特幣礦業公司在美國和加拿大交易所上市。

衡量13F文件中機構的興趣

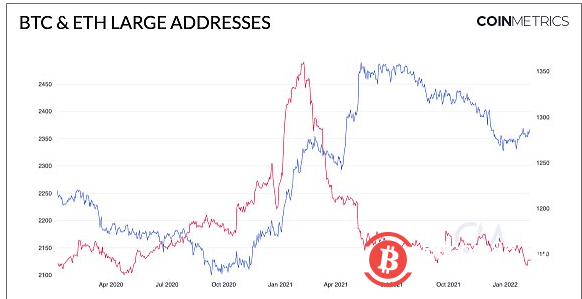

從零售興趣中解讀機構是加密研究中一個特別具有挑戰性的問題。一個粗略的代理是查看鏈上持有相對大量原生資產的地址數量。進入2021年,持有BTC和ETH高餘額的地址數量增加,這與當時機構興趣正在回升的傳聞一致。然而,這一趨勢似乎在2021年下半年被打破。

資料來源:Coin Metrics’s Formula Builder

某些類型的SEC文件也可用於衡量機構對加密資產的興趣。大多數在美國經營和開展業務且管理資產(AUM) 至少為1億美元的投資基金都必須申報13F文件,每季度向公眾披露每個基金的持股情況。但是,只需要報告基金投資的子集,並且任何現貨BTC的頭寸以及不被視為13(f) 證券的其他現貨商品和貨幣都不需要報告。但是,與加密相關的投資工具例如信託經常被披露。

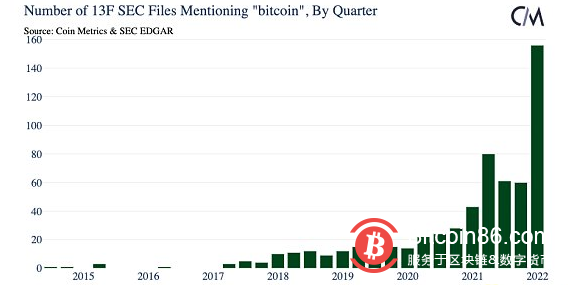

下圖顯示了提到比特幣的13F文件數量,該數量在2021年初有所增加,但在去年第二季度和第三季度有所下降,與鏈上數據一致。

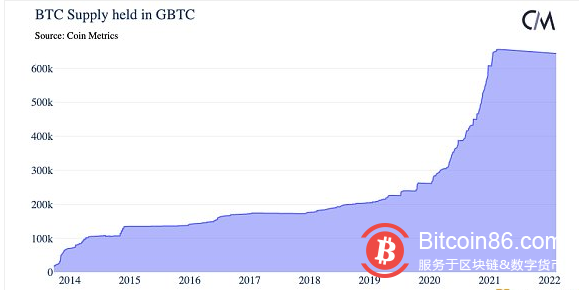

迄今為止,機構獲得BTC敞口的一種流行方式是通過信託,例如Grayscale的比特幣信託(GBTC),這是按資產淨值(NAV) 計算的最大的信託,目前持有約64.3萬枚BTC,價值約270億美元。 GBTC的BTC持有量隨著2020-2021年13F文件中提到BTC的投資基金數量穩步增加。

儘管自2021年初以來GBTC持幣量持平,但提到比特幣的13F文件在2021年底加速。這反映了2021年10月在美國推出的第一個(基於期貨的)BTC ETF產品,其中包括ProShares推出的比特幣策略ETF (BITO) 和Valkyrie推出比特幣策略ETF (BTF),均持有在CME交易的BTC期貨合約。這些資金現在在13F文件中報告,部分解釋了獨特實體的增加。

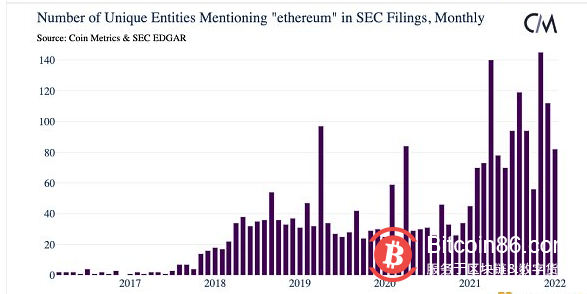

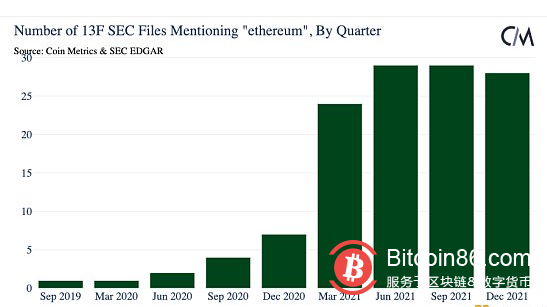

從2020年到2021年,以太坊也出現了類似的趨勢,這反映出機構對以太坊的興趣日益濃厚。然而,美國尚未批准任何以太坊ETF,信託成為主要投資工具。

結論

查看公開的SEC文件可能是衡量加密貨幣在美國經濟中日益增長的有用方法。定期報告通常被視為金融市場評估績效和分析其他披露的重要組成部分。雖然在未來的文件中繼續關注新信息會很有用,但值得注意的是,公鏈可以實現更精細的更新。加密數據正在開啟一個由鏈上數據驅動的有效實時經濟洞察的新時代,這是我們之前討論過的主題,未來會再次擴展此主題。 (金色財經)