加息的消息放出來有時跌有時反而漲,到底是哪些人在決定加息的步伐?他們對加息的態度如何?

原文標題:《身在Crypto卻對美聯儲加息一頭霧水? 》

原文作者:Mabrary

原文來源:歐科雲鏈

本文將從加息和量化寬鬆兩種貨幣政策對比特幣價格的影響出發,再結合當前貨幣政策的決策者們對加息的態度,希望可以為大家在貨幣政策的解讀方面帶來幫助和啟發。

一、以史為鑑:加息= 利空?

比特幣是Crypto 的鼻祖,也是市場的晴雨表,我們就以比特幣的市值、減半週期的Crypto 內部指標與聯邦儲備金利率、QE 週期這樣的外部指標進行比對,從歷史數據中發現比特幣價格與這四組數據之間變化規律。

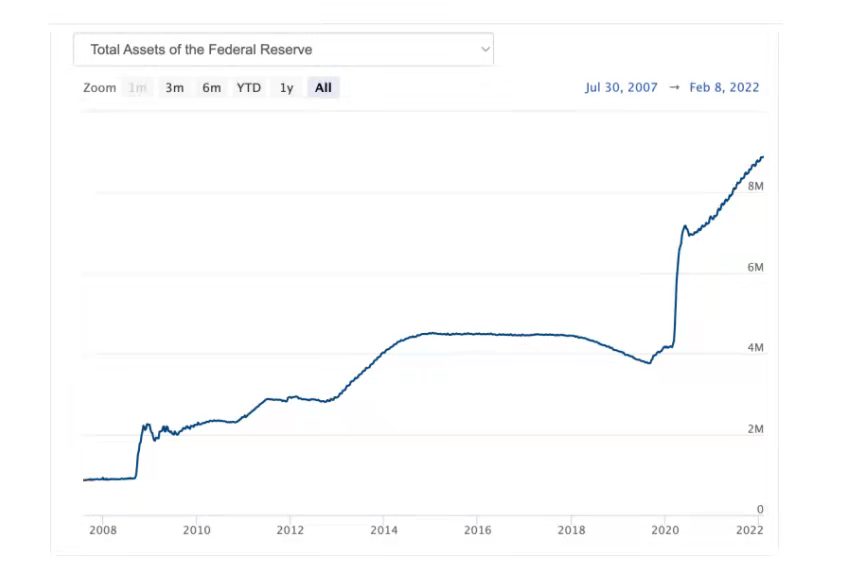

美聯儲實際利率(橘) vs BTC 價格(log, 藍) vs 比特幣減半週期(紅) vs 美聯儲量化寬鬆/縮表

來源:OKLink

注:綠色虛線代表量化寬鬆(QE),紅色代表縮減資產負債表(QT)。水平虛線代表每月購債/縮表規模,陰影部分面積代表期總購債/縮表規模。

BTC 減半時間:2012.11.28|2016.7.9|2020.5.12|2024.5(預計)

伴隨比特幣的三次減半,比特幣價格在三次牛熊週期中先後出現了580 倍、128 倍和18 倍的漲幅。

2012 年底比特幣完成第一次區塊獎勵減半,在13 年4 月出現小幅回調後於當年11 月達到了$1160 的階段高點,歷時12 個月。伴隨著低利率和美聯儲的第三次QE(量化寬鬆,2012.9~2014.10),BTC 價格從$2 階段低點算起,實現了580 倍的漲幅,此時比特幣市值較小($13.9b),且交易主要發生在中國,因此美聯儲的貨幣政策實際對比特幣價格的影響並不大。

2016 年7 月比特幣完成第二次減半,在此之前BTC 價格完成兩次底部確認:2015.1($152)H 和2015.8($198)。此後價格一路上漲,並在減半後18 個月後(2017.12) 達到19600 的階段高點,距離階段低點有128 倍的漲幅。在此期間,在美聯儲並沒有QE 行為,且實際利率大幅上漲的條件下,BTC 逆勢上漲,市值達到$320.2b,較之前高點有22 倍漲幅。值得注意的是,雖然加息沒能抑制比特幣的長勢,但17 年10 月發生的縮表對牛市的冷卻作用卻很明顯。

數據來自:美聯儲官網

數據來自:美聯儲官網

2020 年5 月第三次減半,在同年3 月完成$3850 的底部確認後開啟上漲通道。同時,美聯儲為應對新冠病毒的影響在3 月開啟第五輪超級QE,兩個月後美聯儲利率降到近十年低點。由於國內政策的限制以及BTC 逐漸受到美國資本的青睞,本輪牛市的一大特點就是「美股化」,即BTC 價格和美股(尤其科技股)呈現較強相關性。貨幣政策的利好帶來的充足的流動性,再加上Crypto 越來越受到傳統市場的認可,本輪牛市在11 月(即減半後19 個月)達到了當前價格高點$69000,距離上一個熊市底部有了近18 倍漲幅,市值較之前高點上漲2.94 倍。

比特幣跟美國的關係由遠及近也讓美聯儲的貨幣政策受到了加密圈的廣泛關注。

二、鷹派鴿派到底誰來決定?

所謂「鴿派」和「鷹派」,最初源於媒體對政治外交態度、特別是戰爭傾向的描述上。鷹派主戰,偏好用強硬的手段解決問題,快刀斬亂麻;而鴿派主和,有時候也是在溫水煮青蛙。而這兩個詞放在貨幣政策中則表現為,鷹派對通脹更為敏感,希望通過收緊貨幣政策(如加息、縮表)控制通脹,穩定物價。鴿派會更加看重刺激就業,維持經濟增長,較晚進入加息週期。

-

貨幣政策

美國的貨幣政策由美聯儲(Federal Reserve) 制定,所謂的美聯儲加息和降息,就是調整美國聯邦基金利率,要么不變,要么調整最少25 個點,比如在2.25%-2.50% 加息25 個點,就變成了2.5%-2.75%,調整決策是通過聯邦公開市場委員會(FOMC) 會議宣布。

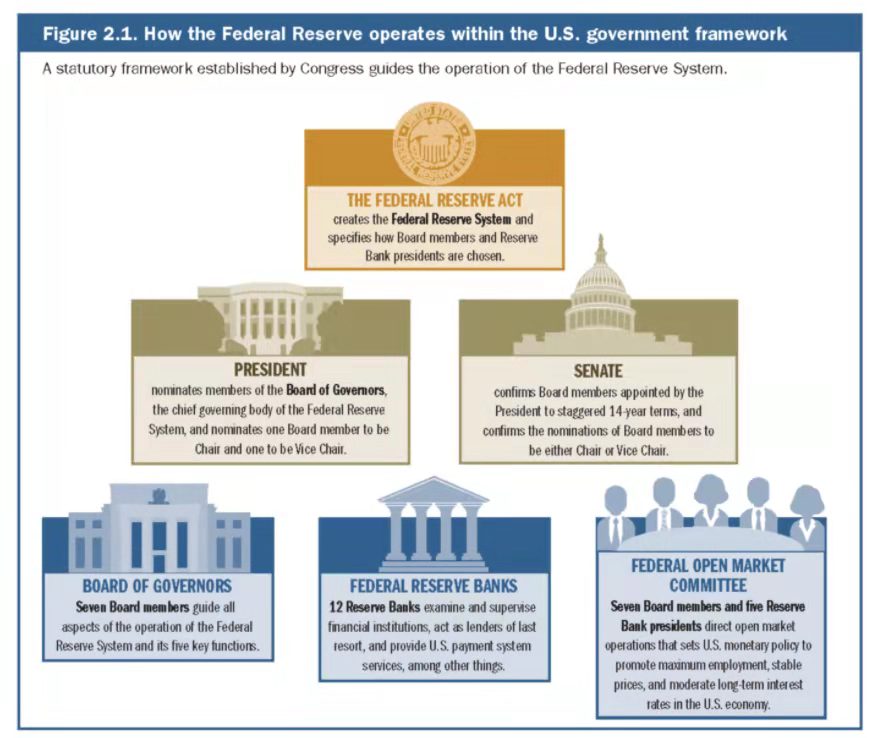

美聯儲&美國政府合作框架

美聯儲&美國政府合作框架

由於投票制的關係,是否加息減息的決定,並不由聯儲主席一個人說的算,而是由一個12 名聯儲成員組成的委員會共同投票出來的結果。下面,我們就簡單了解一下美聯儲的構成。美聯儲有三大關鍵實體——美聯儲理事會(Board of Governors)、地區聯儲(Reserve Banks) 和聯邦公開市場委員會(FOMC)。

-

主管機構

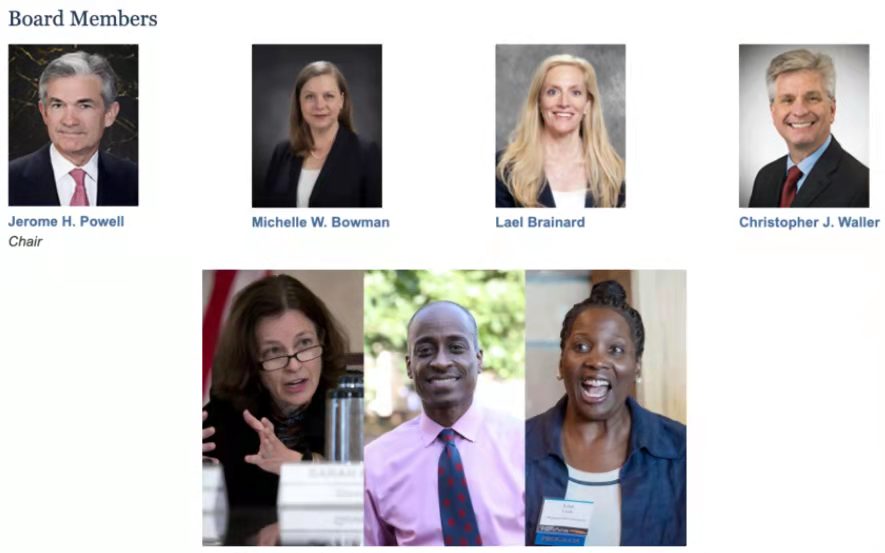

位於華盛頓特區的美聯儲理事會是聯邦儲備系統的主管機構。理事會理事由美國總統提名,並由參議院確認其職位。滿員為7 名,截止到目前(2022.2) 僅有4 名在任,分別是聯儲主席Jerome H. Powell,準副主席Lael Brainard、理事Michelle W. Bowman、和理事Christopher J. Waller。其餘三名已由總統拜登在1 月提名,分別是曾擔任美國財政部副部長的Sarah Bloom Raskin(左) 出任理事會監管,和兩名出身為經濟學家的理事Philip Jefferson(中) 和Lisa Cook(右)。

美聯儲美聯儲理事會成員

美聯儲美聯儲理事會成員

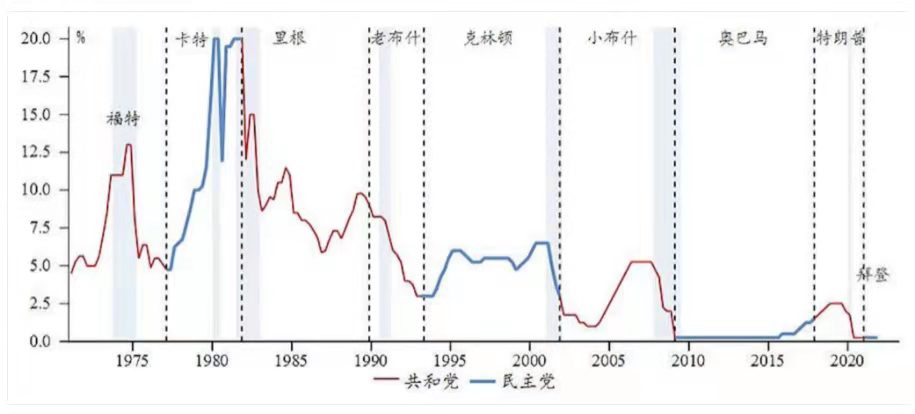

那麼,既然7/12 委員由總統提名,我們就不得不參考總統以及所在黨派在歷史上對利率的態度。雖然地方聯儲非總統直接欽點,但是總統仍可以通過提名的理事間接影響地方聯儲主席人選。回顧歷史,民主黨總統任內的美聯儲似乎表現得更加鷹派,拜登是否會重塑一個更加「鷹派」的美聯儲值得關注。

聯邦基金利率vs 總統(所屬黨派)

聯邦基金利率vs 總統(所屬黨派)

-

決策機構

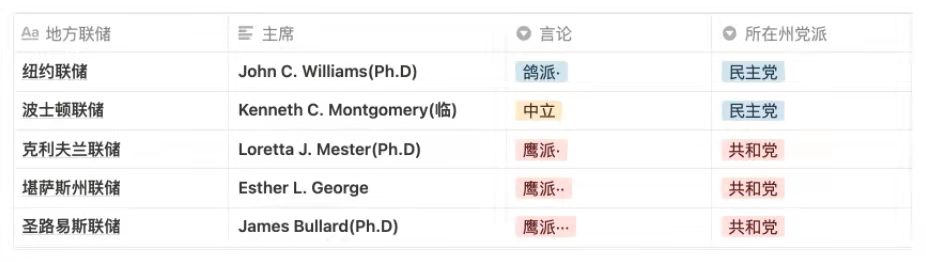

美聯儲最主要的貨幣政策工具是公開市場操作(Open Market Operations),即買賣國債和MBS。而聯邦公開市場委員會(FOMC) 則是美國貨幣政策的決策機構,FOMC 會議上由12 名委員投票決定使用哪種貨幣政策工具,以及如何使用。上面提到的理事會所有7 名成員都在FOMC 任職,外加紐約聯儲主席John C. Williams,這8 人是FOMC 的常任委員。其餘4 名委員則由11 位地區聯邦儲備銀行行長輪流擔任。 2021 年1 月起由波士頓聯儲、克利夫蘭聯儲、堪薩斯州聯儲和聖路易斯聯儲的行長擔任。

根據地方聯儲行長在公開場合的發言,我們總結了他們對貨幣政策的傾向。可以看出,鷹派佔據主導地位。

需要注意的是,既然加息已成定局,加多少,什麼時候加才應該是接下來市場關注的重點。

三、預期觀點

在前兩個減半行情中,雖然從整體上看加息和量化寬鬆這兩大貨幣政策並沒有起到決定性作用,減半週期和貨幣政策交替影響價格。但隨著BTC 的主流化,這種風險資產的表現與美聯儲的態度逐漸產生關聯,在短期內影響市場的預期。在最近的比特幣行情中,我們可以看到一個短線規律,即美聯儲鷹派言論符合預期時BTC 價格會出現小幅反彈;一旦超出預期,價格則會出現波動。

除了這類短線情緒外,本輪加息週期中何時開始縮表也是值得關注的。回顧2017 年美聯儲從4 月釋放縮表信號到10 月開始縮表的全過程,由於預期計入充分,縮表對資產價格衝擊相對有限,反而更多受增長因素主導。 2017 年10 月開始縮表後,2018 年前三個季度美債利率上行,美股同樣走高。市場之所以能持續走高,除了預期充分外,當時盈利基本面在2017 年底通過的特朗普稅改推動下也持續上行,抵禦了貨幣收緊和利率抬升的壓力。

反觀本輪加息週期,由於聯邦基金目標利率仍是聯儲的主要貨幣政策工具,市場普遍把關注點放在加息的腳步上,有可能造成對縮表的預期消化不足。美聯儲1 月FOMC 會議紀要顯示,與會聯儲決策者預計很快開始加息,未提縮表可能時點及規模。但是,大部分與會者認為,若通脹未如預期回落,可能適合更快收緊貨幣,縮表可能發生在5 月。相對17 年6 個月的消化時間和政策利好,本輪縮表若真如市場預期的5 月開始,可能對市場產生一定的衝擊。

儘管美聯儲委員會「鷹面」更大,但筆者猜測,美聯儲為保留更多政策靈活度,並不會在3 月份Tapper 結束後即猛然加息。溫和加息靜待通脹和就業給出反應,進可加大加息步伐甚至縮表,退可保持小腳步加息,在經濟增長和穩定和抑制通脹中平衡出更優的貨幣政策方案。然而,一旦出現超出預期的鷹派言論或舉措,持有Crypto 這類風險資產需要做好風險的防範和對沖。

展開全文打開碳鏈價值APP 查看更多精彩資訊