摘要:原油價格在時隔14 後年再次突破每桶100 美元大關,對於比特幣來說,這似乎是個後期看漲的利好。而對於原油市場來說,恐怕將會將復制2008 年先漲後跌的走勢,並面臨著崩盤和衰退的命運。上一次的全球金融危機促使了比特幣的誕生,以及北美從淨進口國向頭號能源出口國的轉變。而這次的烏克蘭衝突有可能標…

原油價格在時隔14 後年再次突破每桶100 美元大關,對於比特幣來說,這似乎是個後期看漲的利好。而對於原油市場來說,恐怕將會將復制2008 年先漲後跌的走勢,並面臨著崩盤和衰退的命運。

上一次的全球金融危機促使了比特幣的誕生,以及北美從淨進口國向頭號能源出口國的轉變。而這次的烏克蘭衝突有可能標誌著舊世界對於石油依賴的終結,新世界將會擁抱新技術,尤其是加密資產。與此同時,商品價格的飆升也向全球性的經濟衰退火上澆油。不僅如此,隨著加密貨幣的大量湧現,比特幣和以太坊的供應缺乏彈性,且沒有得到廣泛採用。

比特幣、債券、和原油

不出所料的話,比特幣可能會從債券與原油的對峙中受益。這次的烏克蘭衝突可能標誌著比特幣朝著全球性數字抵押品的方向又邁近了一步。而能源價格的飆升使人們意識到了擁抱技術的好處,以及北美實現石油淨出口的好處。結合了供應、需求、採用和人類智慧等多方面來看,2022 年比特幣在與石油的PK中將會重新佔據上風。

比特幣與原油、債券之間展開較量,儘管原油價格大幅飆升,但美國國債長期債券收益率卻未能達到去年的高點,這意味著進一步的通縮可能會拉高比特幣。截至3 月份,西德克薩斯輕質原油今年已經上漲了約80%,而長期債券收益率則保持在2.2% 左右,我們認為這預示著收益率將會進一步下降。而這次的烏克蘭衝突還引發了安全投資轉移問題,同時也引發了債券與比特幣的較量。

能源價格飆升是經濟衰退前的一個典型標誌,此外長期債券收益率的下降也是其中一個指標。如果股市繼續下跌,那麼比特幣也將會面臨不小的阻力,不過加密貨幣的走向還是要更強勁些,在2022 年的表現比大多數股指都要優秀。

上圖:比特幣從原油和債券價格上漲中受益。

原油價格的飆升、衰退和比特幣的表現。 2022 年原油很可能會雙輸,而這對比特幣來說則是個好機會。大約在14 年前,每桶原油價格首次突破每桶100 美元,由此帶來的影響與現在十分相似。

數據顯示,目前的標準普爾500 指數與2008 年初金融危機時的下跌模型非常類似。烏克蘭衝突再加上原油價格飆升,給了全球經濟當頭一棒。假如2008 年的金融危機再次上演,那麼比特幣將會首次面臨壓力。當標準普爾500 指數快速下跌時,大多數風險資產的相關性都是完全對應的,但加密貨幣卻不一樣,其抗跌性優於其它所有資產。

比特幣在2022 年表現非常強勁。截至3 月2 日,標準普爾500 指數跌幅為10%,儘管比特幣在260 天內的波動率約為股指的5 倍,但其跌幅與前者相比一半都不到。

比特幣價值vs 原油負債和烏克蘭衝突。關於比特幣未來的一個非常重要的不確定點就是對它的“採用”。我們看到基準加密貨幣正在逐漸成為全球數字化抵押品。此外,人們對於原油和液體燃料的使用正在變少,而且成本也在變低、產量卻在增多,而且還極有可能被新技術和新能源所取代。圖表顯示了比特幣供應的下降趨勢以及北美原油、液體燃料產量供應過剩的趨勢,預計到2023 年,過剩量將達到13%。美國從此前的淨進口國轉變成為了出口量越來越大的出口國——而這則是商品價格的頭號殺手。

上圖:石油能源價格vs. 數字儲備資產價格

對於大多數商品來說,價格上漲會阻礙需求,同時也會推動供應量增加,但比特幣卻恰恰相反。在加密貨幣市場裡,儘管競爭越來越大,但仍誕生出了17,000 多種加密貨幣,但比特幣、以太坊和加密美元(穩定幣)依然經久不衰。

烏克蘭衝突,會是比特幣的拐點嗎?

40,000 美元的比特幣,14,000 點的納斯達克,被稱為“數字黃金”的比特幣可以繼續上漲嗎?在2021 年出現大幅上漲之後,比特幣現在遭遇到“通縮壓力” ,但還是表現除了不俗的抗壓能力。比特幣可能正朝著全球數字抵押品的方向發展,隨著烏克蘭衝突爆發,比特幣價格來到了40,000 美元,而納斯達克則觸及14,000 點。

相比於納斯達克,比特幣已經表現出不同實力。 2022 年3 月2 日, 納斯達克100 指數下跌約13%,如果市場繼續下跌,那麼可能會影響到其他風險資產(尤其是加密貨幣),然而讓許多人沒有想到的是,比特幣僅下跌了5%。從歷史數據來看,股市表現通常不會好於加密貨幣,Bloomberg Intelligence 分析,比特幣可能會穩固在40,000 美元區間,而納斯達克100 指數也許會進一步下跌。

上圖:比特幣在進入30,000 美元區間後快速反彈,但股市呢?

如果證券市場復甦,那麼將會助推比特幣更快速地反彈。重要的是,比特幣在關鍵支撐位上“守住了底線”,而股市則在繼續下沉。

比特幣相對波動性正在下降,表現依然好於傳統證券市場。 2022 年,比特幣與傳統證券市場之間的相關性其實並不高,而且其表現也好於傳統證券市場。比特幣表現曾有過短暫地低迷,也落後於證券市場,但值得注意的是,比特幣波動性開始下降。 Bloomberg Intelligence 發現比特幣出現了兩個關鍵趨勢:一個是表現好於納斯達克100 指數,另一個則是相對波動性出現下降。數據顯示,比特幣相對波動率目前大約是納斯達克100 指數260 天波動率的3 倍,而在2017 年12 月比特幣期貨推出時,這一數字是9 倍。

上圖:比特幣和美國證券市場的表現走勢

隨著比特幣逐漸成為主流,一些大型資產管理公司開始考慮將部分資金分配到比特幣上。 Bloomberg Intelligence 預計2022 年,這一趨勢可能會面臨考驗,如果傳統證券市場走入難以捉摸的熊市,比特幣似乎有望佔據上風。

所有資產都將受到通貨膨脹的影響。 2022 年,大多數資產價值都會縮水,因為美國通貨膨脹已經創下近40 年以來的最高記錄。不過,在這種情況下,可能會推動比特幣價格實現新的里程碑。根據Bloomberg Intelligence 的數據顯示,美國市場的生產者價格指數已經超過了2008 年的水平,納斯達克100 指數與60 個月移動平均線的表現相似,均值回歸風險升高。如果風險資產不下跌並減輕部分價格壓力,那麼美聯儲可能別無選擇,只能更積極地加息。

上圖:美國通貨膨脹問題可能無法在短期內得到解決。

自2009 年市場從金融危機中復蘇過來之後,納斯達克100 指數交易價格從未低於5 年均值線,但現在市場似乎正處於崩潰邊緣。

美元贏得加密戰爭

烏克蘭衝突為加密貨幣的普及推廣鋪平了道路,尤其是以太坊的市場地位將得到進一步鞏固。在烏克蘭衝突期間,作為頭部數字貨幣的比特幣和以太坊價值、以及加密美元(穩定幣)價值將得到進一步提升。作為市值排名第一和第二位的數字貨幣,雖然比特幣和以太坊的表現似乎好於傳統證券市場,也表現出了不同實力,但隨著能源價格不斷飆升,比特幣和以太坊可能面臨更大的衰退風險,在烏克蘭衝突下,最終美元的主導地位可能會通過加密貨幣得到進一步提升。

加密美元(穩定幣)和以太坊將迎來新一波大牛市?在烏克蘭衝突期間,美元正在證明其持久價值,不僅如此,在加密貨幣中美元其實也大獲全勝。以太坊區塊鏈上出現了許多穩定幣,這些基於美元的穩定幣進一步鞏固了以太坊價格,同時越來越多其他加密貨幣也都使用美元進行交易。 3 月2 日,Coinmarketcap 上前六名加密貨幣的市值達到1760 億美元,比2021 年初增長了約5 倍,Bloomberg Intelligence 認為幾乎無法阻止頭部加密貨幣市值達到數万億美元。

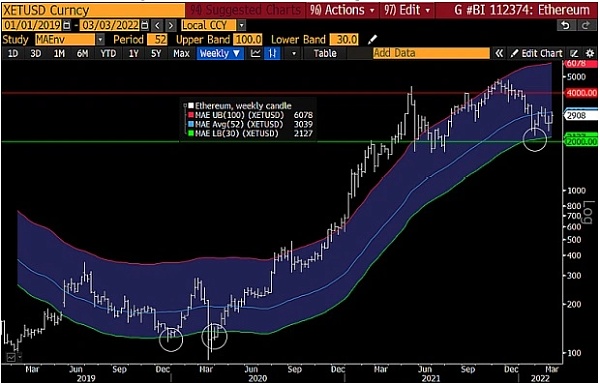

上圖:關注以太坊和加密美元(穩定幣)趨勢

從上圖中我們可以看到,以太坊價格和加密貨幣市場整體表現之間存在緊密聯繫。如果烏克蘭衝突不斷發展,可能會進一步突出去中心、固定發行量的數字資產價值。如果烏克蘭衝突很快得到解決,大多數風險資產也應該會獲得上升價值,以太坊同樣可以繼續上漲。

與納斯達克相比,以太坊表現依然佔據上風。在當前烏克蘭衝突背景下,相對於納斯達克100 指數,以太坊的優勢表現可能會得到進一步擴大。在烏克蘭衝突之前,作為去中心化金融(DeFi) 和NFT 的基石,以太坊上漲的原因主要有兩個:一個是市場表現較為穩定,另一個是相對於股票指數的風險不斷下降。以太坊的260 天波動率在2018 年時創下峰值,當時是納斯達克100 指數波動性的11 倍左右,但之後,以太坊的這一風險衡量指標一直在下降,目前以太坊260 天波動率只有不到納斯達克100 指數波動率的3 倍。當然,納斯達克100 指數波動性的增長主要是因為地緣衝突增加了經濟衰退風險和股市波動。

上圖:相比於納斯達克,以太坊波動性其實正在下降

實際上,我們會發現,2022迄今的市場表現與2008年一季度非常相似,當時原油價格首次突破每桶100 美元,但隨後進入金融危機和風險資產急劇逆轉的低迷時期。

以太坊主要風險?退潮。以太坊需求開始走高,比特幣動態需求出現下降,因此可以推斷後續價格會有一個上漲趨勢。一般來說,看漲基本面並沒有出現太大問題,但需要注意的是,當前可能依然處於一個持續牛市中盤調整時期,也就是說,市場依然可能出現走低的情況,如果股市不斷下跌,以太坊仍有可能重新回到低位。

上圖:如果股市下跌,以太坊依然可以重新回到2,000美元區間

如果股市快速下跌,以太坊甚至可能重蹈2021 年夏天的覆轍並回到1,700 美元左右。不過,倘若傳統證券市場表現不錯,那麼以太坊則有可能在2022 年11 月來到4,800 美元區間。

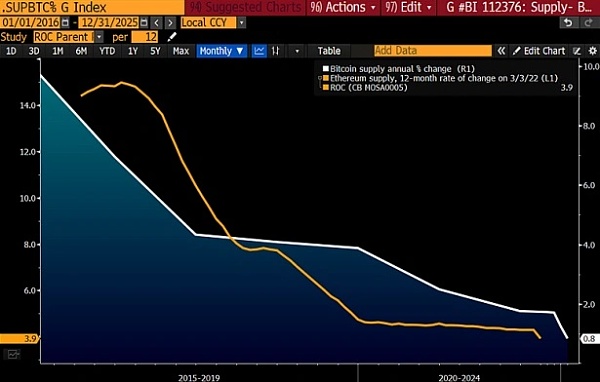

供應量下降vs. 採用率上升。比特幣和以太坊仍處於早期採用階段,需求增加而供應減少會對價格走勢產生一定影響。除非市場出現大幅逆轉,否則很難抵禦新興技術的擴散,也不會阻止價格上漲。

到2024 年,每天應該只能開採900 枚比特幣,然後日開採量就將減半。根據Bloomberg Intelligence 的分析,預計到2025 年,比特幣產量將下降到總產量的1%。

上圖:比特幣和以太坊供應量呈下降趨勢

以太坊供應量也出現下降趨勢,這是因為2021 年執行了EIP-1559,因此以太坊每天都在銷毀 ETH。實際上,以太坊已經成為NFT 和DeFi 協議等革命性技術的基礎,而比特幣正在成為全球數字抵押品的“基準數字貨幣”。

人才和穩定幣為DeFi 提供支持

DeFi 增長得益於穩定幣和開發人員,這部分內容由Bloomberg Intelligence 特約分析師Jamie Douglas Coutts 提供。

在DeFi 領域裡,“Intellectual-Capital”(和“Smart Money”類似)能夠不受價格波動影響,他們也將繼續解決傳統金融業未解決的複雜問題。作為波動緩沖和收益工具,穩定幣正在吸引越來越多剛剛進入加密貨幣和數字資產市場的用戶關注。

熊市不太可能阻止“Intellectual-Capital”入場。儘管許多領先的DeFi 協議代幣價格出現下滑,但“Intellectual-Capital”湧入DeFi 市場的勢頭不太可能停止。 2021 年,從事DeFi 工作的開發人員增加了76%,相當於從事DeFi 項目的新開發人員數量每個月都會增加500 個。儘管熊市延續可能會導致這種增長趨勢放緩,但開發人員數量增加的趨勢不太可能逆轉。在2018-19 年的最後一次持續熊市中,從事DeFi 工作的開發人員數量並沒有出現減少。然而,與前一個熊市週期不同的是,DeFi 市場風險已經得到改善,算法穩定幣和鏈上衍生品現在基本上已經投產,而且獲得了數十億美元的鎖倉量。

上圖:DeFi 開發增長和價格走勢趨勢基本吻合

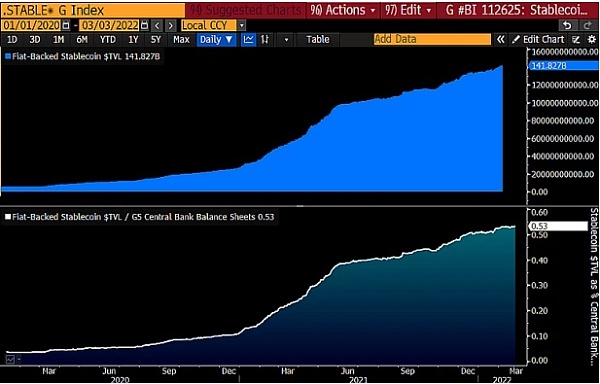

加密美元(穩定幣)正在扮演“DeFi 黃金”的角色。隨著時間的推移,過去許多不相信DeFi 的人發現,越來越多法定貨幣被“無情地”兌換成穩定幣。數據顯示,目前流通中由法定貨幣支持的穩定幣總額已經達到1410 億美元,比2021 年增長了四倍。這種增長的主要驅動力是人們希望在DeFi 中尋求更高的收益回報,並在熊市中尋求風險對沖。

上圖:由法定貨幣支持的穩定幣規模在央行資產負債表規模中的佔比

由美聯儲主導的貨幣量化寬鬆政策已經達到了空前水平,這導致穩定幣在全球流動性系統中所扮演的角色越來越重要。現階段,由法定貨幣支持的穩定幣規模占到央行資產負債表規模的0.53%,如果2022 年穩定幣市場增長與2021 年類似,那麼預計到2023 年,由法定貨幣支持的穩定幣規模將會占到央行資產負債表規模的2.3%。

穩定幣替代品正在降低監管風險。目前去中心化穩定幣還處於起步階段,但隨著這種穩定幣替代品的興起可以降低監管風險。由法定貨幣支持的穩定幣發行方需要受到監管,也應該逐步整合到銀行業監管範疇中,但這麼做可能會影響DeFi 免許可和開放的特性。

上圖:市場主流穩定幣的表現

算法穩定幣,比如 Terra 協議發行的UST 在2021 年得到了快速發展,市值飆升至107 億美元,漲幅達到5,323%;還有基於加密抵押模式的穩定幣 DAI 漲幅達到791%,這些穩定幣的鎖倉量占到全部穩定幣市場的17%。在所有法定貨幣支持的穩定幣中,美元穩定幣是增長最快的,不過Tether 的穩定幣市場份額開始出現下降。

加密稅收不確定性帶來的風險和優勢

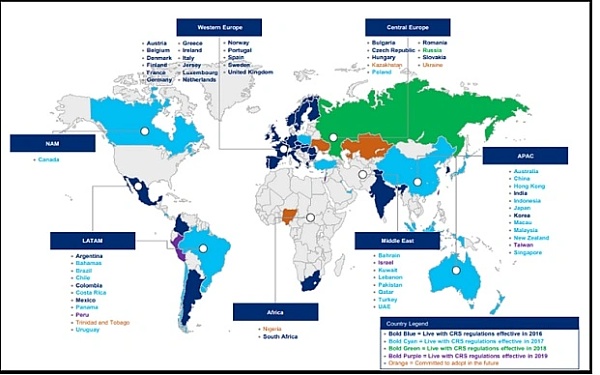

全球許多國家可能開始對加密貨幣徵稅,對跨國公司來說結果可能喜憂參半,這部分內容由Bloomberg Intelligence 特約分析師Andrew Silverman 提供。

對於像特斯拉、以及Wynn Resorts 這樣的跨國公司來說,隨著各國對加密貨幣的稅收政策不同,他們可能會面臨財務風險。以Wynn Resorts 為例,他們會使用數字人民幣,但美國似乎還不承認這種數字形式的央行貨幣。此外,在新的全球稅收合規政策下,特斯拉有可能被雙重徵稅。

數字人民幣可能會給美國公司帶來風險。 Wynn Resorts、Las Vegas Sands、Qualcomm(高通)、Texas Instruments(德州儀器)等公司在中國市場擁有龐大業務,他們可能面臨稅收問題。從美國的角度來看,使用數字人民幣而非傳統人民幣交易的中國客戶不屬於“現金支付”範疇。此外,數字人民幣在觸發日期之後允許滯期費,因此可能會引發貨幣貶值等其他問題,這意味著企業可能需要跟踪他們擁有的每一筆數字人民幣,以確保他們的資產不會消失。

由於美國不將數字人民幣視為一種貨幣,正常的外匯稅收規則將不適用,美國公司可能必須單獨核算。因此美國可能會將數字人民幣視為一種財產,就像比特幣一樣。

跨國公司可能面臨更多合規、和雙重稅收問題。特斯拉、Square、以及Coinbase 等公司在資產負債表上持有大量加密貨幣,他們可能會面臨不同國家的稅收合規監管並導致被雙重徵稅。事實上,G20 國家很難就加密貨幣稅收達成統一意見,不過目前一個潛在解決方案是將加密貨幣納入到通用報告標準中。如果監管機構可以獲得擁有加密所有權的企業信息,那麼就會對其徵稅。

另一方面,即便不會對加密貨幣徵稅,通常企業也需要履行納稅申報的義務,即便在一些不對加密貨幣徵稅的國家/地區也需要申報,不申報可能會導致處罰。

某些國家/地區可能允許加密避稅。由於加密貨幣是一個新興事物,因此許多國家需要深入理解它,這意味著在一定時期內某些稅收規則可能並不適用於加密貨幣,尤其是在一些沒有討論過對收入類別進行徵稅的國家/地區,可能會成為加密貨幣避稅的安全港。不過在大多數國家中也有反避稅規則,但其中是否納入了加密貨幣尚不得而知,如果要將加密貨幣納入,可能需要重新協商以阻止企業通過加密貨幣避稅。

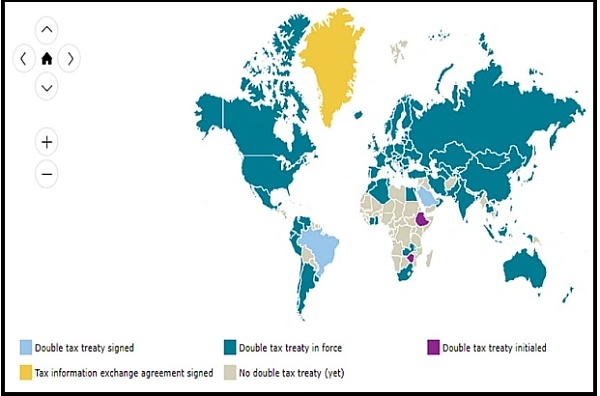

上圖:瑞士稅收協定網絡(荷蘭和盧森堡情況類似)