以太坊正在經歷從PoW(工作量證明機制)向PoS(權益證明機制)的轉型,當以太坊2.0到來後,權益質押者將取代當前的礦工,充當網絡中的驗證者角色。在過去的一年多時間裡,用戶已經可以向以太坊信標鏈中質押ETH來獲得獎勵,由於自主質押有32ETH的資金門檻且長期無法提取ETH,許多質押解決方案提供商也隨之誕生。

3月4日,風險投資巨頭Andreessen Horowitz(a16z)向以太坊質押解決方案提供商Lido Finance投資7000萬美元。這是該解決方案在一年內完成的第二筆融資,去年5月,該協議已經融資7300萬美元。

從官網頁面看,Lido的功能十分簡單,用戶連接錢包後便可質押任意數量的ETH,隨後便可每日領取收益。實際上,Binance等大型中心化交易平台以及不少DeFi協議也提供類似的服務,Lido憑什麼接連獲得資本青睞?

a16z官方表示,「無需信任」是Lido的重要加分項。這個DeFi協議發揮了DAO和智能合約的功能,一方面使用DAO管理用戶資金,同時通過社區投票來選擇驗證器節點;另一方面,Lido使用多方審計的智能合約來規避中心化安全風險。

此外,用戶在Lido質押ETH後可獲得質押憑證stETH,該憑證除了可以兌換為ETH外,還可以在其他DeFi協議參與質押以增加收益。相比中心化質押服務商,Lido在透明度和收益率等方面更有優勢。

隨著PoS機制的公鏈逐漸成為加密世界的主流,去中心化質押協議預計會獲得更多的使用。當然,對於這些協議來說,保證代碼的安全性和用戶資產安全永遠是重中之重。

LidoFinance獲a16z7000萬美元投資

以太坊正在進行2.0升級,預計在今年夏天,其將由PoW轉向PoS共識機制,它最大的特點在於取消了「算力為王」的工作量證明機制,支持用戶臨時存入或抵押一定數量的ETH成為驗證節點,來驗證網絡上的交易並從中賺取獎勵。

2020年11月3日,以太坊基金會公佈了以太坊PoS層「信標鏈」的質押合約地址,支持用戶存入至少32枚ETH進行質押,並從中賺取ETH通脹獎勵,而由於該合約未開放提取,所有質押的ETH需要等待較長時間才能提出。

在PoS的機制中,質押的ETH和質押人越多,意味著驗證節點越多,網絡安全性也更可靠。可以說,權益質押(Staking)是以太坊2.0能夠運行的關鍵保障。

根據歐科雲鍊鍊上大師的數據,截至3月6日,已有超過983萬枚ETH鎖定在以太坊信標鏈的質押合約內。不過,並非所有人都僅質押了32枚ETH,很多中心化和去中心化的質押解決方案出現後,降低了質押人的資金門檻,Lido Finance就是去中心化質押解決方案的代表者之一。

3月4日,Lido Finance宣布獲得由風險投資巨頭Andreessen Horowitz(a16z)投資的7000萬美元資金,這是其繼2021年5月份後的又一輪融資。去年5月6日,Lido Finance完成了由Paradigm 領投,Coinbase Ventures、Three Arrows Capital等機構跟投的7300萬美元融資。

在不到一年的時間裡,Lido Finance已經完成了超過1.4億美元的融資,這個數字放眼整個加密圈也足夠顯眼。

據Lido官方推特透露,a16z符合Lido社區對去中心化和使以太坊質押盡可能簡單和安全的承諾,「除此之外,他們完全支持我們實現完全無需信任的質押解決方案的路線圖。」此外,a16z 還將其持有的部分ETH 在Lido上進行質押,「因為他們認識到Lido 為機構投資者消除了許多運營複雜性。」

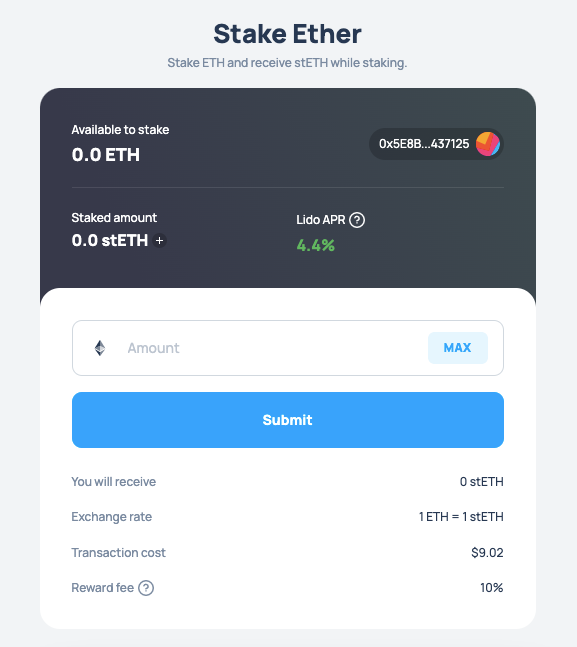

實際上,在功能和運行邏輯呈複雜化發展趨勢的DeFi世界中,Lido的功能界面和底層邏輯十分簡單。點入其官網的質押按鍵,便可看到質押ETH的界面,用戶只需連接錢包,便可快速質押ETH。

LidoFinance質押ETH界面

如上圖所示,該頁面中列出了當前質押ETH的年化收益率(4.4%),以及需要消耗的交易費用(約9.02美元)。在質押完成後,用戶可以獲得每日質押獎勵。與大多數質押解決方案一樣,用戶在Lido Finance沒有「至少質押32枚ETH」的限制,在質押之後,用戶可按ETH質押量1比1獲得質押憑證stETH,後者是Lido解決質押流動性的主要載體。

從功能服務來看,Lido Finance提供的質押解決方案,與Binance等中心化交易所提供的方案並沒有太大區別。那麼為何這樣一個看起來簡單的DeFi協議,能夠接連獲得頂級風投機構的大筆投資呢?

無需信任+收益拓展為Lido加分

儘管功能服務相近,但中心化質押服務與去中心化質押服務相比,在透明度、收益率等方面都有不同程度的局限。

眾所周知,任何大型交易所都可以輕鬆建立一個ETH質押池。 Binance、Kraken 和Coinbase 等公司可以輕鬆地匯集用戶的資產來消除最低32ETH的質押要求,並代表用戶進行質押以消除用戶運營驗證節點的負擔。同時,上述交易所們大多為質押資產提供釋放流動性服務,即允許用戶提前取回質押的ETH。

從質押ETH並獲取收益的流程來看,用戶不需要且沒有權限參與中間環節。這種方式雖然使得質押變得簡單,但也產生了透明度不足的問題,換句話說,你不知道你的ETH是否真的完成了質押,質押到了哪裡。

實際上,在以太坊信標鏈上質押ETH獲取獎勵不僅需要資金門檻,也需要專業知識和復雜而昂貴的基礎設施。這是因為充當驗證節點需要有專業的設備並保證在線,如果某個驗證節點質押管理不當,可能會觸發以太坊2.0的Slashing處罰機制,導致質押的本金受損。

一般情況下,大型交易所會將用戶質押的ETH託管給合作的驗證節點,但交易所往往不會公開這些具體信息,用戶並不知道ETH被託管給誰,也不知道被託管的驗證節點的資質和能力如何。這些不確定性一定程度上帶來了風險。

此外,中心化質押服務方理論上存在吞沒用戶資產的可能,相比去中心化解決方案,這是一個無法規避的風險。

而在透明度方面,Lido試圖發揮DAO和智能合約的作用,讓決策變得民主化並使用智能合約規避中心化風險。

在選擇託管的驗證節點方面,Lido要求節點必須是專業的質押企業,如p2p.org、Chorus One 或stakefish等,最關鍵的是,哪些節點能夠「入選」,必須得到Lido DAO的批准,每個驗證節點都有他們可以擁有的最大權益,這也是由治理投票決定的。這意味著,Lido的社區用戶可以自主選擇驗證節點,同時,Lido支持用戶選擇多名驗證者,以最大程度降低風險。

在安全性方面,Lido已經對所有代碼進行開源並進行持續審查,其智能合約通過了Quantstamp、MixBytes等安全機構的審查。此外,其使用了非託管質押服務來消除交易對手風險,也就是說,用戶的ETH並非完全託管給節點,而是通過智能合約授權。由於用戶資金由DAO 控制,質押服務方也永遠無法直接訪問用戶的資產。

「無需信任」顯然是a16z投資Lido的一個重要考量。這家風投機構在官網表示,Lido提供了當前質押ETH和其他PoS資產的最簡單方法,同時通過DAO的治理努力實現去中心化和質押民主化,「Lido 社區對去中心化的堅定承諾確實讓我們印象深刻。」

而從收益的角度看,因為鏈上憑證stETH的存在,Lido也拓寬了用戶可捕獲的收益邊界。 stETH不僅可以在去中心化交易平台兌換為ETH,還可以作為抵押品來參與部分DeFi協議,這意味著用戶在質押ETH後,可以繼續獲得DeFi收益回報。

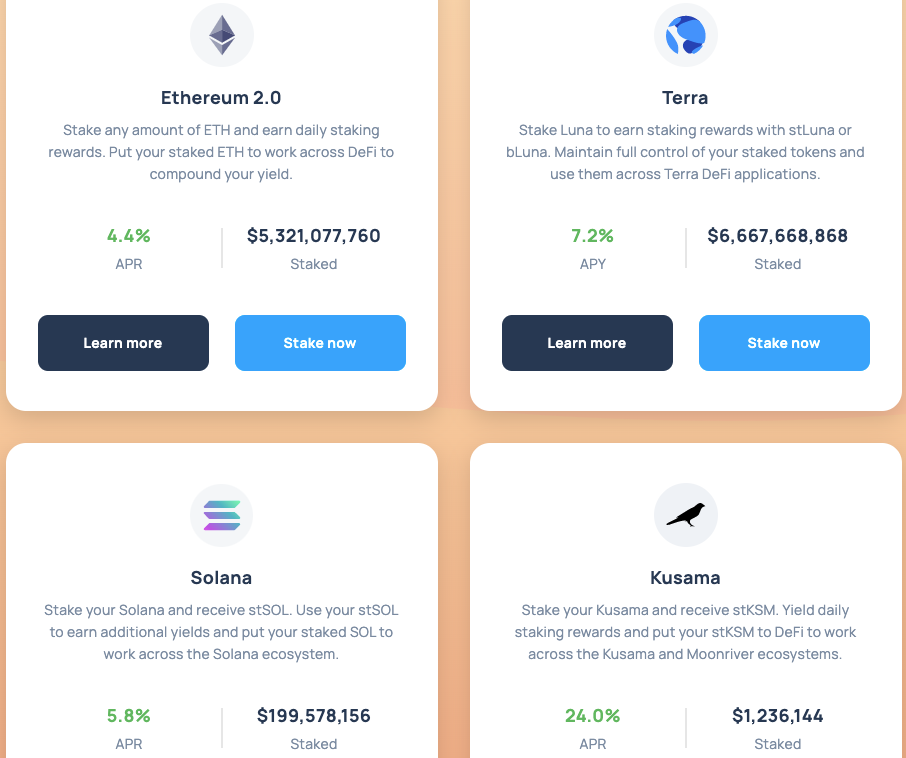

此外,Lido Finance也一直在試圖將質押服務拓展到更多鏈上。當前,其已在Terra、Solana、Kusama等區塊鏈上開發了專門的協議,支持用戶質押不同鏈上的原生資產以獲得獎勵。

Lido已在多條鏈上提供質押服務

相比中心化質押服務商,Lido在透明度、安全性以及收益率方面的優勢,無疑是其被資本看好的加分項。而對比其他去中心化質押解決方案,Lido也獲得了更多的用戶選票。根據Staking Rewards的數據,當前,Lido Finance的總質押價值超過5.18億美元,大幅領先於Cream Finance等一眾DeFi協議。

隨著PoS公鏈逐漸成為加密世界的主流,市場對質押解決方案的需求也將提升,這或許也是a16z在此時投資Lido的一大原因。而對於Lido、Cream這樣的去中心化協議來說,當更多的資金湧入,保障代碼安全性和用戶資產將是一個持續性的挑戰。

(聲明:請讀者嚴格遵守所在地法律法規,本文不代表任何投資建議)

參與ETH質押,你會選擇哪個平台?