在本世紀的100年內,Crypto行業的玩家,無疑是最幸運的一代人。

原文來源:0xSorosSubstack

0xSoros:2022年Q2行業展望及投資組合項目進展

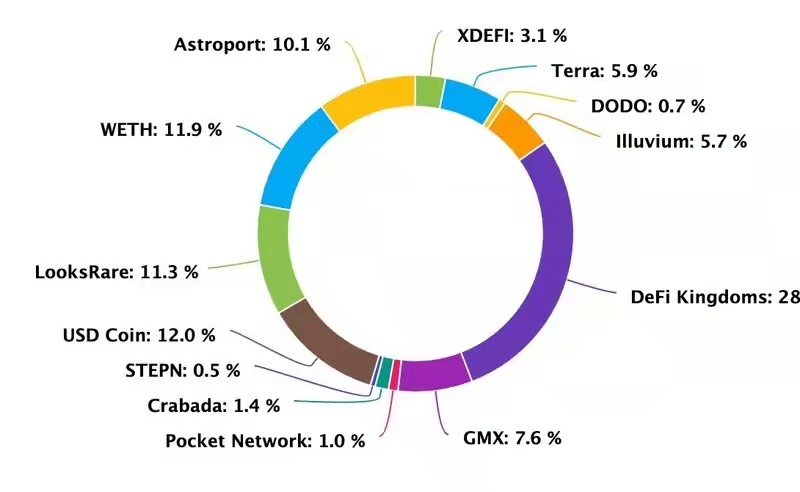

0xSoros 三月投資組合(非投資建議)

關於DeFiKingdom、Subnet和跨鏈、Harmony、GameFi未來形態、AXS Killer

DeFi Kingdom(下文統稱DFK)是Avalanche第一批重點扶持的Subnet項目,DFK將以DFK Chain的形式在Avalanche上部署DeFi Kingdom Crystalvale版本(下文統稱DFK水晶宮)。

DFK水晶宮將擁有自己的代幣CRYSTAL,發布後將開啟流動性挖礦激勵,以AVAX/JEWEL/CRYSTAL的單幣/雙幣LP形式。 Avalanche將拿出價值1500萬美金的AVAX 代幣激勵DFK水晶宮。 JEWEL 將作為DeFi Kingdom多鏈生態通用的Gas費,並開啟燃燒和通縮模式。

三月底DFK水晶宮發布後,很快能看到CRYSTAL的推出將對JEWEL的價格影響。團隊對LP池的激勵設計將一定程度影響JEWEL的價格。團隊確立了以JEWEL作為DFK生態宇宙母幣的核心方向,因此在DFK水晶宮發布後,JEWEL價格很大概率會迎來一波漲幅。

DFK團隊是比較有良心的,原本有許多機會榨取用戶,但是選擇與社區共同成長:DFK項目方拒絕了數個交易所的上所邀請(在遊戲未完全開發出來前上所是一種透支消耗的行為)

介於目前團隊還沒有開發出PVP等遊戲對戰模式,不能否認目前DFK仍是一款披著GameFi外衣的DeFi。 DFK早期沒有機構進場,沒有機構的低成本鎖倉籌碼,也就沒有持續的賣壓;重要的是在過去的三個月內,DFK團隊力排眾議,不管用戶流失,沒有開發遊戲,堅持做自己的Subnet和跨鏈。這種戰略取捨,需要勇氣。

目前大多數JEWEL的籌碼仍然在鎖倉中(提供LP的獎勵籌碼大部分是鎖倉的),將在今年7月份陸續解鎖,線性解鎖兩年時間。

因為DFK的遊戲尚未開發出來,JEWEL仍然有較大的不確定性。此次在Avalanche上部署DFK,一是確立了多鏈GameFi的定位,意義非凡,在估值層面肯定不能簡單用單一遊戲來估值,而是用元宇宙來估值會比較合適。二是爭取時間,讓開發團隊繼續開發遊戲,得以讓DFK獲得喘息的時間續命下去。

對Harmony這條公鏈來說,它的最大成果就是孵化出來了DFK項目。 DFK幾乎是Harmony這座城鎮裡唯一可玩的遊戲。而受制於Harmony本身的性能問題,使用過的玩家都知道Harmony是比較卡頓的,既然JEWEL確立作為DFK宇宙的母幣,而母幣在一條性能欠佳的Harmony鏈上,是否會是未來的一大隱憂?

未來的GameFi,一定是多鏈、DeFi和Game的進一步融合。而DFK毫無疑問是佼佼者。 DFK作為AXS最有力的競爭對手,我會給DFK2-3年的時間讓DFK的市值追趕上AXS。

關於LUNA、去中心化穩定幣、公鏈三板斧、Appchain、協議理論和公鏈的本質

近一個月公鍊板塊最強勢的項目非LUNA莫屬,隨著大盤短期觸底,價格強勢反彈100%回到ATH且破新高。

之前的猜測是,LUNA生態的所有項目都是為穩定幣UST和LUNA所服務的,UST和LUNA會吸血所有生態項目,造成這種印象的一個原因是LUNA生態項目的代幣有一部分會空投給質押UST和LUNA的用戶。

從戰略方向上來說,LUNA的核心戰略就是圍繞穩定幣UST,描繪“Decentralised Stablecoin”的宏大故事。而燃燒LUNA鍛造UST的機制,讓UST份額增長的過程中,LUNA持幣者也能獲得價格增長,本質上來說是讓玩家享受到穩定幣市場佔有率增大的紅利。

我們從兩年前BASIS/ESD等算法穩定幣的試驗中可以一窺,儘管這幾代算法穩定幣最後都慘烈犧牲以歸零為終局,但之所以那時有瘋狂的投機狂潮,是因為穩定幣這一市場的上限是巨大的,一旦某款算法穩定幣在廣泛的用戶群體中達成強烈共識,那麼投資回報是以百倍千倍計算的。

LUNA最終在一系列算法穩定幣當中勝出。至少目前來說是成功了,未來是否能持續增長市場份額以及保住龍頭地位還需進一步觀察。

從一開始USV提出的奠定行業基礎的著名理論“Fat Protocol”,到Placeholder提出的“Thin Protocol,Fat Application”,再到Cosmos提出的“App Chain”,協議理論經過了七八年的迭代。

LUNA是非常典型的App Chain protocol。 LUNA表面看是一條公鏈,實則是一個以穩定幣為核心的應用。有人說LUNA值得投資的點在於它既是一條公鏈又是一個算法穩定幣。那麼公鍊和穩定幣兩個敘事的優先級大小呢。個人以為內核是穩定幣,公鏈只是一層外殼敘事。

之前的猜測是,LUNA生態的所有項目都是為穩定幣UST和LUNA所服務的,UST和LUNA會吸血所有生態項目,造成這種印象的一個原因是LUNA生態項目的代幣有一部分會空投給質押UST和LUNA的用戶。

從戰略方向上來說,LUNA的核心戰略就是圍繞穩定幣UST,描繪“Decentralised Stablecoin”的宏大故事。而燃燒LUNA鍛造UST的機制,讓UST份額增長的過程中,LUNA持幣者也能獲得價格增長,本質上來說是讓玩家享受到穩定幣市場佔有率增大的紅利。

我們從兩年前BASIS/ESD等算法穩定幣的試驗中可以一窺,儘管這幾代算法穩定幣最後都慘烈犧牲以歸零為終局,但之所以那時有瘋狂的投機狂潮,是因為穩定幣這一市場的上限是巨大的,一旦某款算法穩定幣在廣泛的用戶群體中達成強烈共識,那麼投資回報是以百倍千倍計算的。

LUNA最終在一系列算法穩定幣當中勝出。至少目前來說是成功了,未來是否能持續增長市場份額以及保住龍頭地位還需進一步觀察。

從一開始USV提出的奠定行業基礎的著名理論“Fat Protocol”,到Placeholder提出的“Thin Protocol,Fat Application”,再到Cosmos提出的“App Chain”,協議理論經過了七八年的迭代。

LUNA是非常典型的App Chain protocol。 LUNA表面看是一條公鏈,實則是一個以穩定幣為核心的應用。有人說LUNA值得投資的點在於它既是一條公鏈又是一個算法穩定幣。那麼公鍊和穩定幣兩個敘事的優先級大小呢。個人以為內核是穩定幣,公鏈只是一層外殼敘事。

從公鏈的組成來說,穩定幣,DEX,借貸是公鏈的三板斧。對於LUNA來說,穩定幣已經取得了歷史空前的成功,那麼順著思考下去,DEX和借貸會是LUNA生態的兩大投資機會。

Astroport作為LUNA的第一DEX近期也取得了很大的進展,LUNA/UST/ANC等生態核心資產的流動性已經在Astroport上添加,交易量也是不斷突破新高,目前在DEX日交易量中可以排到Top5。當然這也得益於LUNA最近的強勢反攻。

回想之前對LUNA/UST吸血生態項目的猜想,未免有些過早。生態項目的發展是循序漸進的,公鏈的三板斧是歷史發展的自然規律,那麼只需要給予生態項目更多的時間。 Astroport作為DEX和Osmosis的日交易量齊平,而FDV則有5倍差距。它的出現也讓以太坊等非LUNA Native的玩家能不通過中心化交易所來獲取LUNA生態核心資產的流動性(通過跨鏈橋把USD轉換成UST,再進入Astroport購買)。綜上Astro是被低估的。 100億美元的FDV才是合理估值。

關於公鏈TVL的持續拉扯競爭、TVL的水分、評判項目的前提

公鏈的競爭是一個持續拉扯的過程,公鏈的TVL增減是一個直觀的數據。

公鏈的TVL自帶上升螺旋,公鏈母幣多為PoS資產,大部分的本位幣處於質押狀態,質押的母幣是TVL佔比很大的一塊,因此隨著資產價格上升,TVL也會隨之上升。但這部分是有水分的TVL,剔除這部分TVL之後,協議之外穩定幣的淨流入,才是公鏈TVL真實的增長。

近一個月,Terra的TVL增長了70%,一部分是Fantom撤出的TVL流入(ac退圈的原因),一部分是因為協議本身的增長,這主要歸功於ANC年化20%的穩定幣存款率。主流DeFi協議的存款率遠遠低於20%,當然這需要大量UST的補貼,且補貼只能維持1年多的時間。從TVL上來說,ANC已經略微超越AAVE,兩者估值齊平在25億美元。

Fantom運氣比較差,原本Solidly的宣發造勢吸引了整個行業的眼球,然而AC突然宣布的退圈,讓Fantom的價格和TVL銳減。公鏈成功與否,創始人佔很大因素,AC又是一個理想主義者和情緒化的人(非貶義),此舉並不意外。只是對Fantom來說稍微有些可惜,聲勢造了這麼久,最後放了一個啞炮。

ETH的TVL整體表現平穩,但是由於LUNA/AVAX等協議TVL的穩步增長,ETH的TVL佔比趨勢是呈現下降的。而以太坊TVL佔有率的不斷下又是多鏈時代慢慢來臨的一個強有力證明。

LUNA的TVL在大盤下挫的情況下增長顯著,且價格表現和大盤呈現一定負相關,有點避險的味道。介於“Decentralized Stablecoin”這個Billions Of Trillions美元的賽道,給LUNA兩到三年的時間,TVL追趕上ETH不是沒有可能。

關於Cosmos和Polkadot、Cosmos生態項目OSMO/EVMOS、Appchain代幣的優勢

在過去的四五年中,Cosmos和Polkadot的風評一直在拉扯。 18-19年期間,圈內最頻繁討論的話題之一便是Cosmos和Polkadot二者哪個更優。那種勢頭勢必要把兩者分出個高低。

這兩個跨鏈項目給我的啟示是,評判項目一定要放在一段時間維度中,事物一直在動態變化著,而且在Crypto這個高速發展的行業,不同階段項目的狀態真可謂是天差地別。而2022年後的風評,很明顯又是Cosmos佔據了上風。從TVL數據直觀看出,Polkadot的TVL一年內掉了70%,令人有些詫異。

Cosmos和Polkadot各自的優缺點在過去幾年內已經被行業說爛了無需再言,值得說道的是Cosmos給社區用戶的紅利,單單質押ATOM所獲得諸如OSMO/JUNO等生態項目的空投代幣價值也是頗豐的。同時Cosmos的生態項目多數沒有私募籌碼,而是空投的份額比例巨大,把大多數利益讓給了社區持幣者。在回饋社區紅利這點上,Cosmos顯然是比Polkadot做的好很多的。

LUNA和Cosmos雖然同為Cosmos大生態系統,可是過去幾年他們都是比較割裂的。自從今年在Osmosis上引入UST打通兩者係統後,關係才變得稍微緊密起來。 LUNA的創始人Do Kwon從今年起也加大了Cosmos生態幣的喊單力度。

Cosmos的DEX Osmosis為什麼會獲得成功,這裡直接飲用“空島老師”的觀點:

“相對於傳統DeFi治理代幣的設計,App Chain的NativeToken“本身就是一種底層資產”,而且在價值捕獲上有更大的設計空間和想像力,可以融合一些Ponzi設計的同時實現兩個目的: 1. 提高網絡的安全性2. 實現價值捕獲。App Chain的模式在價值捕獲層面上講是更優越的。

我覺得幾個比較契合這Narrative的項目:LUNA這個不用說了,最好Ponzi Tokenomics+強大的共識+財力。 OSMO Stake,Lp Bond,Superfuild Staking,外加每個幣都配有OSMO交易。 RUNE節點雙倍質押+LP與RUNE強製配對+合成資產質。這三個都是找到了自己的細分市場,同時又有優秀的經濟模型。 ”

Cosmos的三板斧項目OSMO/EVMOS/ATOM(個人以為的三板斧)。 EVMOS最近因為網絡升級延期,不過仍然期待上市後會引起一波“EVM Chain”熱潮。 Moonbeam作為同賽道的競爭對手,無論在共識、用戶和社區上都差EVMOS一個等級。且Monbeam的私募籌碼太多,解鎖時間過,成本過低。

關於Avalanche和Subnet、成為GameFi Chain的可能性

Avalanche將在3月底發布Subnet,同時拿出3億美元激勵Subnet生態。 Subnet類似Cosmos的應用鏈,獨立安全模式,可以自己做驗證節點。 Subnet的推出將進一步增強行業對Appchain敘事的共識。同時Subnet將引領Avalanche上第二波行情,Crabada和DFK作為兩款第一批獲得Subnet生態激勵的項目將首當其衝獲益。從Avalanche對Subnet生態項目資助的分類倆看,Avalanche是重點押注GameFi的。因此Avalanche在未來很可能成為一條專精於GameFi的公鏈。

與我個人而言,Avalanche是我忽略特別大的一條公鏈。它的關注度遠沒有Cosmos/Polkadot/Solana高,開始的時候可以說僅僅靠著Gun教授的光環。而從底層架構的設計上來說,Avalanche的架構設計則是非常優雅和高效率的,絲毫不輸Cosmos和Polkadot。從現階段表現來看,和Solana難分仲伯。而在社區上又優於Solana,有一絲要甩開Solana的意味。

關於Solana及其頹勢缺陷、衍生品DyDx和GMX、公鏈突圍的方式

Solana在22年之後略顯頹勢,主要原因在於Solana先前生態項目多數為Alameda主導,項目的代幣經濟設計多為低流通,高估值,上市後無盡的低成本拋壓。這倒是符合SBF的風格。留給社區玩家的紅利幾乎沒有。久而久之也就慢慢流失了新鮮的流量。 Solana生態項目給社區用戶的讓利空間是遠遠低於Cosmos/Avalanche/LUNA的。不過最近Solana上的SocialFi項目Stephen倒是憑藉其獨特的應用場景開啟了一波獨立行情。

不過Solana的底層架構天然適合做衍生品項目。之前的一個猜測是在Solana上會出現一到兩款匹敵DyDx的鏈上衍生品項目。 Solana上的衍生品類項目算是除了以太坊之外數量最多的一個公鏈生態了。然而令人尷尬的是,衍生品本身有一些受限的地方。在於衍生品的用戶門檻特別高,注定只適合小眾的專業交易員,因此現有的衍生品項目退而求其次去做成結構化的產品,以適應大眾化的傻瓜操作。而結構化產品的缺點則是在極端行情下會使得用戶虧損,而且一旦結構化意味著玩家只能選擇單邊押注。因此衍生品這個賽道還有待進一步探索和突破。

目前Product Market Fit的產品是訂單簿式的鏈上合約產品。典型的兩個項目是DyDx和GMX。 GMX是一款完全由社區驅動的、無機構投資的、完全的鏈上衍生品合約項目。 GMX的思路和DFK有些異曲同工之妙。都是希望通過部署在多鏈來獲得新的用戶。最近幾個月GMX在Avalanche上的部署被證實是成功有效的。交易量、用戶數量、收入分紅等各個數據指標都獲得了增長。

不過GMX也有一些瓶頸。首先是拉新問題。目前的GMX是一個估值較為合理的狀態。用戶已經飽和。每條鏈上的日活用戶保持穩定在300-400人,後續想要進一步增加用戶數,必然需要採取拉新的手段。團隊已經在緊鑼密鼓開發“用戶推廣拉新”功能。其次是究竟能拉到多少在CEX的合約玩家。改變用戶習慣是極其困難的。第三是項目的開發迭代能力,目前為止是樂觀的,不過項目的核心開發兼創始人是匿名開發,這也是一層不確定風險。

在未來公鏈能突圍的重要標準是在某個細分領域做大做強,簡單的照抄以太坊的公鏈將沒有絲毫活路可言。公鏈的發展路徑從ETH的大而全式的宏偉藍圖式發展轉變成先從單點突破成為細分領域龍頭然後繼續橫向與縱向擴展。上文已經闡述過,公鏈的命題實質上就是一層可套用任意項目的華麗外殼,所謂萬物皆可公鏈。那麼簡言之思路就是,“First APP Chain,Then Public Chain”,即“先應用,再公鏈”。

關於Web3中間件協議POKT

POKT作為Web3多鏈基礎設施一直有在關注,POKT的數據顯示它的收入超過了很多DeFi頭部協議,但是有水分,它把質押節點獲得的高通脹作為了協議收入。另一方面,POKT的協議確實有實際使用。 Harmony作為和POKT的官方合作夥伴,在POKT上的中繼數量一直居於榜首,這很大程度上減緩了Harmony官方RPC的負荷。而最近令人驚喜的是,Polygon在POKT上的中繼數量一個月內就超過了Harmony。增長速度是令人驚訝的。 Polygon的實際採納讓我認為POKT仍是不可忽略的一個中間件協議。目前的缺陷只是團隊如何修改讓POKT的增發進一步減小。作為Alchemy和Infrua的競爭對手的這個敘事,POKT的賠率顯然是無比誘人的。

關於APE發幣、NFT聚合器、Opensea競爭對手Looksrare、PFP第三波浪潮

Ape發幣,BAYC收購Punk和Meetbit合縱連橫,再次引燃PFP市場,BAYC的一系列強勢的資本運作也讓其他PFP無喘息機會。 APE上市整體估值100億美元,就估值而言二級已無太大機會。 Yuga Labs的一系列資本運作,讓PUNK/Meetbits/BAYC持有人/投資人/母公司都開心的賺到了錢,最終虧錢的是一部分二級市場買入APE的玩家。但如果這部分虧的錢,能有一定比例回流到PFP市場,也算是通過發幣變相注入資金到圖片市場裡了,而近幾日Auzki/Doodles/CloneX等藍籌的漲幅或多或少說明了這點。總而言之,APE的代幣發行讓更多資金湧入了PFP。我們很可能開啟PFP第三波浪潮

值得一提的是NFT聚合器Gem以及Opensea競爭對手Looksrare。 NFT聚合器的最大功用是讓Sweep NFT Floor即掃地板這件事情變得簡易了,方便讓大資金介入買圖片。而聚合器路由到Opensea和Looksrare這兩家NFT交易所。因此APE的發幣以及NFT聚合器Gem兩者一同助長了Looksrare的交易量。另外Looksrare的產品迭代也是較為給力的。

類似Looksrare這種霧霾攻擊式的項目,即項目初始講著“社區版的XXX”的故事,一旦想認真靠譜的開發產品做項目,那便是雖千萬人而吾往矣。大家都曉得類似Opensea/Metamask這類細分賽道的龍頭項目佔據了市場99%的份額,競品想要後來居上爭奪市場份額,何其艱難的事情。從投資角度,正因為Opensea和Metamask這類估值200-300億美元的巨無霸項目讓玩家無利潤空間,因此大家才會去選擇社區版的XXX來獲得高賠率。

Looksrare的交易份額的增長讓我看到了一絲可能性,同時交易挖礦的激勵可能讓它進入下一輪正向螺旋。試想一下,如果不做交易挖礦,根本毫無競爭力可言,儘管做了交易挖礦最終也不一定能成功。因此也不要一味批評交易挖礦,從競爭層面而言,交易挖礦屬實不得已而為之。

關於倉位的變化

加倉XDEFI,建倉LUNA/ASTRO,ASTRO是LUNA的Alpha Bet, LUNA是基礎倉位(類似ETH),後面會持續增加。 DFK倉位不變,長期押注,覆蓋Avalanche Subnet熱點和GameFi 多鏈生態(目標1-2年時間趕上AXS)。 POKT的倉位沒有加,原先倉位虧損75%,沒有加倉,進一步觀察。 GMX倉位沒有變,質押年華35%,繼續持有。 APE和Stephen清倉做了一波短線。建倉LOOKS。清倉BTRFLY/RBN/GEL。

關於BTC/ETH大盤股收益、大盤短期走勢、市場結構變化

單單長期持有BTC和ETH的躺平操作,在未來5-10年的收益將大大降低。這裡的降低是指將未來的收益率和前兩輪週期的收益率相比。雖然我對宏觀判斷很業餘,可我也斗膽預測一下。未來大盤的走勢就是中短期高位寬幅震盪,以及長期螺旋式上升。這是行業百花齊放的前提,穩住大盤,接著其餘亂飛。某種程度這也體現了公平,即“躺平無法獲得過高的超額收益”

市場結構的變化在於,市場內留存的閒置資金/游資太多了,可以隨時機動,無視大盤,這是和上一輪週期的區別。上一輪的獲利盤大多都撤出了圈外,而這一輪的獲利盤大部分還留在了場內,所以能在任何時刻搞事情。

關於Web3項目、跨鏈橋以及跨鏈最終形態

各色Web3項目也是討論的火熱,可毫無例外這些工具類項目的最大問題就是價值捕獲。個人認為好項目的組成是直觀的穩定增長的數據➕可以引起大家FOMO的點➕良好的代幣經濟模型,典型來說LUNA,UST的數據增長很直觀,而去中心化穩定幣的故事上限又實在太高了,再加上Ponzi的經濟模型。

而如今形形色色的Web3項目,基本無法形成經濟飛輪和Ponzi,所謂獨木難支。我想還需要給這一賽道一定時間。沒有不好的項目,只有不對的時間。

之前看好的跨鏈橋,最近有一定改觀。我認為跨鏈橋無法捕獲最大價值,而跨鏈Dapp可能是跨鏈橋的最終形式和受益方,簡單說譬如多鏈的AAVE就是,跨鏈橋已經涵蓋其中。而跨鏈橋本身則像是DeFi衍生品這類項目,多年以來想火但一直火不起來,本質還是偏工具類,無法形成有效的Ponzi和飛輪效應。

至於跨倆橋的費用,則是可預測的,說白了交易量再大,手續費能多到哪裡去,收入可預測意味著沒有想像力可言。這就是工具類的缺點。未來的Hop/Connnext,包括最近的Stargate,個人覺得都會面臨這樣的困境。更別提跨鏈橋是Hack最頻發的地方。有錢如Wormwhole可以做到全額賠償,畢竟金主爸爸有錢。可是沒錢的跨鏈橋,被黑一次便意味著死亡。因此在現有思考下,我不會考慮買入任何跨鏈橋項目。

關於以太坊、超額收益以及個人預期

個人不會持有過多以太坊,以太坊已經成長為大類資產,性價比上來說沒有新型山寨幣高,穩定性又沒有USD強。從資產增值角度,以太坊是很差勁的資產。意思是以太坊已經無法獲取超強度的Alpha,注意這裡強調的是超強度,比方說100倍的收益。而長期持有以太坊本身是無比正確的選擇。

因為對整個社會來說,擁有不小的本金持有大盤股BTC和ETH,本身就能靠此度過一個滋潤的小資產階級式的人生,而不需要再做更多努力和折騰。對多數人而言,能夠拿著BTC/ETH躺平是大多數人這輩子無法企及的夢想。所謂“你的生活,我的夢”。因此這完全是根據個人情況的不同而作出的個人選擇。

無論如何請記住:在本世紀的100年內,Crypto行業的玩家,無疑是最幸運的一代人。

展開全文打開碳鏈價值APP 查看更多精彩資訊