市場陷入低谷之時,恰是反彈的開始。

本文來自substack,原文作者:Chris Powers

Odaily 星球日報譯者:Moni

隨著NFT、DAO 和玩賺遊戲越來越火,DeFi 市場最近的確有些黯然失色。

數據不會說謊,DeFi 代幣市值已經從2021 年5 月高點暴跌了75%,即使是一些長期支持DeFi 行業的人也不得不承認,市場表現與去年相比差距明顯。縱觀整個2021 年,我們好像很少看到DeFi 創新,主流市場依然充斥著過去兩年發布的產品,比如UniSwap(2018 年11 月)、Synthetix(2019 年1 月)、MakerDAO 多抵押DAI(2019 年11 月)、Curve(2020 年1 月)、 COMP 流動性挖礦(2020 年6 月)、以及YFI 治理分配(2020 年7 月)。

另一方面,在多鏈擴張的背景下,我們也看到了整個DeFi 行業用戶群和整體市場規模持續增長,DeFi 2.0 浪潮下更是推動了一批有前途的項目,不少期權DeFi 協議也在試圖尋找市場競爭力。坦率地說,現在斷言2021 年是DeFi 行業“失敗的一年”似乎有些為時過早,當市場陷入低谷的時候,或許正是反彈開始的好時機。

反思DeFi 2021

或許是因為新冠病毒疫情,人們的時間觀念或多或少出現了一絲扭曲。在我們的腦海中,過去兩年有時似乎壓縮在一起。而對於加密貨幣來說,2021 年就像是春宵一刻,你度過了一段美好的時光,但在早上卻不記清發生了什麼。

不可否認,過去一年裡,市場上存在很多炒作活動,但問題是,出現這種情況很大程度上是由於人們對DeFi 興趣提高,而不是因為創新。比如dYdX 誕生於首批DeFi 浪潮期間,但直到最近才引起人們關注;另外,在贏得了與Yearn 和Stake DAO 之間的“veCRV 大戰”之後,Convex 直到最近才異軍突起(該協議鎖倉量一度超過210 億美元);還有Tokemak,可以說,這個流動性管理協議對DeFi 流動性發展做了又一次升級迭代,此前並未獲得太多關注,而現在許多人認為Tokemak 將會是下一個流動性爭奪聖地(或許我們正處於旁氏經濟的黃金時代)。

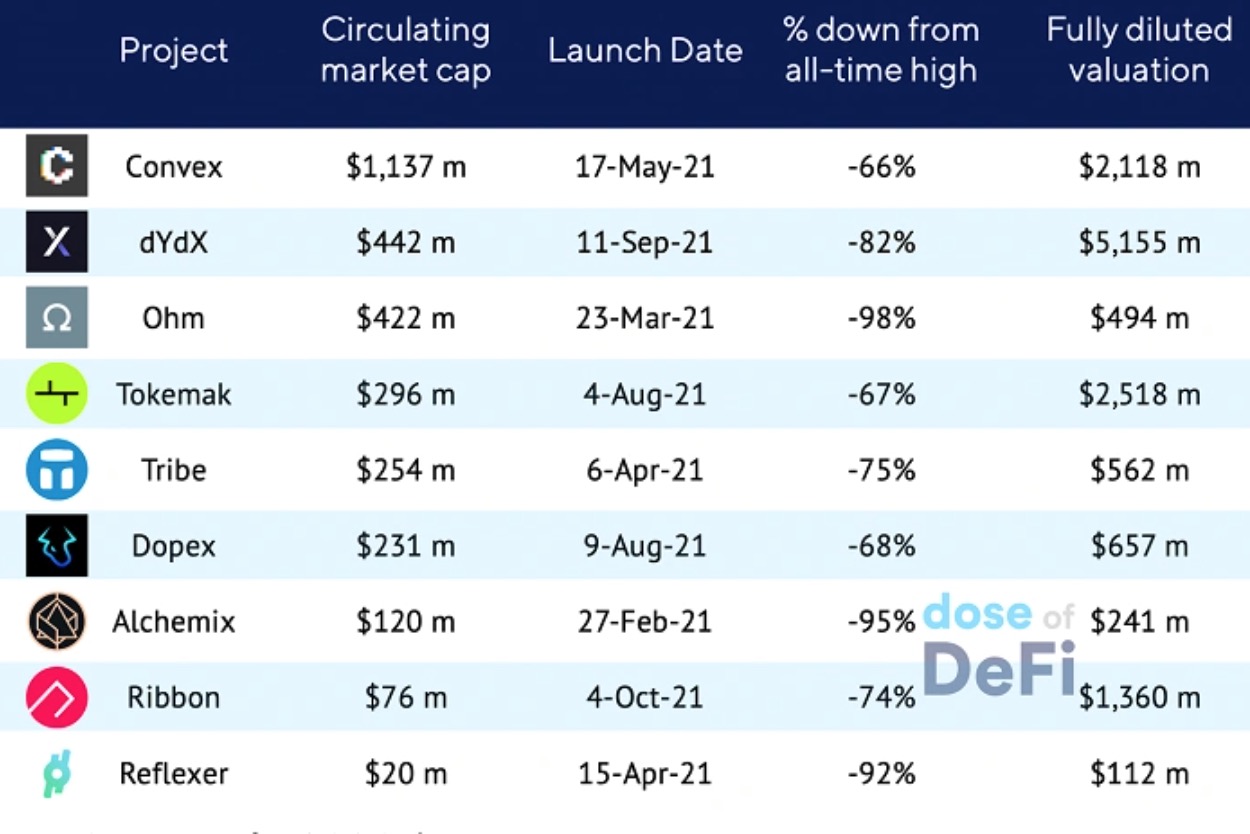

上圖:“2021 屆” DeFi 協議。

然後,我們再談談算法穩定幣項目Olympus DAO(OHM),在Tribe、Reflexer 和Frax 這批“2021 屆” DeFi 協議中,OHM 的跌幅最大(注:Frax 於2020 年12 月推出,我們暫且將其歸入2021 屆),這些協議都使用算法協議來控制價值,就像Maker 可以管理並從支持Dai 的抵押品中賺取收益。還有Alchemix 也值得關注,作為一個經典的DeFi 2.0 協議,Alchemix 依賴於其他底層協議(Yearn),但其最大的特點是不需要用戶去還款,而是會直接用抵押代幣賺取的收益來償還債務。

接下來,讓我們看看期權和衍生項目,比如Ribbon 和Dopex。期權作為一個門檻偏高的金融衍生品品類,智能合約風險和不可知的各類風險依然較多,可有些人卻將其吹捧為DeFi 旅程中“下一個合乎邏輯的發展階段”。事實上,儘管大量資金投入到DeFi 原生期權和衍生品協議上,但至少到目前為止都沒看到太大突破,也沒有出現真正契合市場的產品。

DeFi:流動性革命

實際上,每個人都可以成為流動性提供者。

在傳統世界中,您會購買並持有資產並希望這些資產可以升值,也許您會用美元在銀行里購買一些看似高回報的理財產品,但在大多數情況下,這些資產並沒有“給你帶來所期望的收益”。

在DeFi 中,情況完全不同。持有資產只是第一步,任何投資者都可以通過將這些資產存入智能合約中來成為流動性提供者,並在其中賺取額外回報並“獲得所期望的收益”。最近,DeFi 市場對資本效率和金融產品複雜性的關注越來越多,但真正重要的是——如何根據HODLer 們的心態來定制產品。在這方面,Uniswap V3 就是一個最好的例子,由於為HODLer 們提供了最好的資本效率,因此Uniswap V3 成為目前日均交易量最大的DEX。不過,Uniswap V3 也存在一些問題,比如目前平台上的流動性越來越多地由專業做市商主導,因此幾乎沒有“被動流動性”,即由非專業人士(或散戶)帶來的流動性。當然,儘管Uniswap V3 似乎只是被專業做市商“利用”的DEX,但如果可以在平台上構建更適合被動流動性提供者的產品,這些問題都會得到解決。

需要說明的是,並非所有DeFi 協議都擺脫被動流動性問題。 Curve、Convex 和Tokemak可以說是被動流動性偏好的延續,但目前僅限於協議層面上。與此同時,期權協議也承諾釋放個人代幣敞口收益——對被動流動性提供者來說也是一個很好的提議,但這些協議並沒有真正流行起來——可能是因為市場複雜度較高,同時匹配交易對手也存在較大困難。

市場結構創新

如何為DeFi 用戶創造被動流動性機會呢?在這一點上,交易“老炮”們就顯得尤為重要。在2018 年至2020 年期間,新創建的清算和套利機器人允許普通DeFi 用戶在Compound 或Uniswap 上賺取收益,由於這些機器人可以在優先gas 拍賣(PGA)中獲得較大優勢,因此可以幫助普通DeFi 用戶完成套利和清算交易。

現在,我們有了MEV(礦工可提取價值) ,MEV 是在生成區塊過程中通過重新排序交易、穿插或審查交易而提取的總價值。目前以太坊上的MEV 可提取價值主要由DeFi 交易者和套利機器人通過交易排序相關交易策略進行,MEV 交易中的一小部分價值通過Gas 費的形式由礦工獲取。

過去30 年裡,華爾街之所以能得到快速發展,其實完全是靠電子交易的不斷進步,如今我們看到Robinhood 和Roboadvisors 這些面向零售用戶的交易產品和服務都是上世紀70 年代以電子方式交易股票的創新產物。在電子交易革命的最高峰,華爾街誕生了一批高頻交易公司,這些公司的員工更多地將自己看做是程序員,而不是金融家。現在,所有主流高頻交易公司都開始轉向DeFi 並將其看做是下一個增長市場,最後一個入場的傳統對沖基金是Citadel,他們已經宣布準備在今年涉足數字資產市場,其首席執行官肯·格里芬(Ken Griffin)曾是最大的加密懷疑論者之一,但現在終於承認加密貨幣的價值並稱在數字資產問題上自己一直站在“反對者陣營”是錯誤的,據悉紅杉資本和Paradigm 已向Citadel 投資了12 億美元。

所以,不管是像Flashbots 這樣的“加密原住民”,還是像Jump 或HRT 這樣的高頻交易公司,我們已經開始看到加密市場結構出現了變化,儘管這種結構尚未確定如何將資本效率的提高傳遞給被動流動性用戶,但時間會告訴我們答案。如果我們看看電子交易革命歷史就會發現,e-Trade 經過幾十年時間才取得了一些成績,而像WSB 這樣借助社交媒體推動市場交易的現像也只是在最近剛剛冒出頭。

DeFi 依然充滿希望

不管是什麼行業,在建設一個全新市場結構的時候,過程都非常相似——你需要投入大量資本和精力開發產品和服務,最終吸引到更廣泛的普通用戶。以智能合約為例,智能合約已經存在了好幾年,雖然每個人都知道智能合約將改變我們溝通協調的方式,但直到最近一部分人們才知道該如何處理。而在BUIDLing 階段,我們更需要打造更好的基礎設施,比如你可以嘗試使用Infura 和Hardhat 等開發人員工具,或者深入研究一些可能適用於區塊鏈技術的創新想法——當然,也許你在某些想法上耗費了大量時間,但最終沒有奏效。

我們不應該成為悲觀主義者,所以應該用積極的態度去看待“DeFi 大蕭條”這件事:

即使代幣價格暴跌,DeFi 系統也已經做得非常完善了。是的,有一些DeFi 協議的確存在漏洞,但是目前基礎層協議表現確實非常不錯,更重要的是,如今基於區塊鏈的金融系統已經被TradFi 廣泛接受。

整合是一個自然的行業過程,雖然目前還沒有到來。也許你會說,市場上有各種各樣的DEX 和區塊鏈,但對於一個不斷變化的新行業來說,這種現像其實很正常。通常來說,我們會看到這樣一個過渡,即:

新創公司出現爆炸式增長——塵埃落定——市場整合

對於DeFi 行業而言,同樣需要經歷上述過程,當然,還有很多泡沫要擠掉。

多鏈可能會開啟另一波DeFi 創新浪潮。目前,跨鏈橋已經成為必要的多鏈基礎設施,因此可能會形成一個全新的市場結構,或是直接從DeFi 網絡擴展中獲得資本效率收益, Cosmos 的成功就是最好的證明。

總結

對於2022 年第一季度的加密市場而言,或許你已經發現了一個現象——這一領域里許多公司都成功募集到大量資金。因此,今年的加密市場可能會出現兩個拐點,而這兩個拐點將會刺激DeFi 增長:

1、以太坊升級“The Merge”:預計在今年6 月,以太坊2.0 將會和原鏈完成整合,並轉向權益證明共識機制,這將為DeFi 產品開盤一個全新載體,因為當人們知道質押ETH 將會獲得高額收益後,“周邊服務”也會隨之出現,Lido stETH 代幣的成功證明了這一點。

2、美國市場的監管越來越明確。最近,拜登簽署了加密貨幣行政命令,給整個行業監管帶來了明確性,因此會推動更多的鏈上資產和更大的DeFi 市場發展。

毫無疑問,在第一波DeFi 浪潮過去之後,我們陷入了平靜期。未來幾年,DeFi 協議或許依然不會出現“質的飛躍”,但DeFi 市場長期擴張是確定無疑的。所以,把眼光放遠些,我們要為更廣泛的金融世界構建一個全新市場結構——一個更全球化、更透明、更數字原生的市場結構。

展開全文打開碳鏈價值APP 查看更多精彩資訊