我們經常說一個項目代幣經濟設計的好壞,看的並不是單純的分發。而是這個代幣對於項目本身的價值捕獲是什麼。這就設計到它的一些核心功能和目標受眾。

作者:CYC Labs

現在來看,似乎Cosmos一開始看起來“很蠢”的代幣經濟是可行的。因為初始超過67%的流動代幣加上靈魂人物Jae Kwon出走,導致項目方對於Cosmos本身的控制力接近於無,使得Cosmos hub代幣ATOM始終沒有過類似於SOL和AVAX一樣的高光時刻。

不過,正是因為這樣,Cosmos成了一個自下而上驅動的生態,基礎反而和以太坊一樣較為紮實。也是在這種環境下,誕生了諸如Osmosis這樣教科書般的代幣設計項目。所以,我們今天就來看看Osmosis的代幣經濟是什麼樣的。

Osmosis一覽

我們經常說一個項目代幣經濟設計的好壞,看的並不是單純的分發。而是這個代幣對於項目本身的價值捕獲是什麼。這就設計到它的一些核心功能和目標受眾。

Osmosis機制不必多說。本身就是一個AMM DEX。得益於Cosmos “APP CHAIN”的思路(應用即鏈),最大的特色就在於用的是Cosmos SDK的IBC,可以算是第一個正式上線的從協議層實現跨鏈的交易所(現在也是Cosmos生態上最大的交易所)。

當然,因為本身就是一條鏈,所以無與倫比的絲滑程度以及無gas fee都是其特色之一。另外,諸如其推出的Superfluid Staking (可以讓投資者在提供LP的同時,還能將對應代幣質押到同一鏈上,獲得單一鏈的超額利潤),允許自定義權重,支持多個代幣在同一個池子裡,類似Curve 儀錶盤來分配獎勵等功能都是其特色。具體關於Osmosis本身業務和技術的分析文章有很多,在此就不再贅述,有興趣的可以自己查查。

Osmosis的野心

在談代幣經濟之前,我們不妨想下,目前流動性最好的DeFi應用是哪個?反正我個人認為是Uniswap。作為AMM的第一個實現的協議,同時無論交易量還是交易深度都是最大的協議,Uniswap本身就有成為生態的可能。

所以,我們不妨稱Uniswap成為生態所能提供的服務為“AMM as a Service”,即AaaS。現在諸如IZUMI等資管協議就是利用AaaS搞起來的。但是,這裡涉及到一個問題,即Uniswap本身是很好的東西,但是其價值捕獲,或者通俗點說,它的代幣UNI卻處於非常尷尬的地位。

交易所進行的各種付費本質都是ETH,與UNI沒有半毛錢關係。這就極大的浪費了Uniswap這個AaaS基礎設施的價值空間。導致UNI本身就成了單純的股票token。

當然,這一方面是因為UNI的發放本身就是應急,但是另一方面,這也是以太坊本身的瓶頸:因為本身的架構設計,以太坊很難向其應用發放獎勵。

那麼,理想情況可能是什麼樣呢?我們大膽設想一下:如果Uniswap以現在的規模成了一條鏈,以自己代幣UNI作為PoS來確保安全性,同時本身俱有協議層級別的跨鏈,跨鏈交易就和在同一條鏈上交易一樣快速,這樣UNI成為了一種基礎資產,可以支持長在其上成千上百的應用,例如借貸,資管,衍生品市場等。

大家享受Uniswap提供的流動性和AMM(同時這裡的AMM是支可編程,可定制的,甚至允許其他項目添加額外的獎勵到LP池子裡,以及加入時間權重等參數),同時還能天然帶有跨鏈屬性,這代表什麼?代表整個DeFi都可以遷移到這條鏈上。想想是多麼令人激動的事情。確實挺令人激動的,尤其是讓Osmosis激動,於是它就這麼乾了。

現在,我們已經明確了Osmosis的目標(哦,別忘了投資者在享受LP收益的同時還能享受staking收益,這樣鏈本身的安全性也有了保證),那麼就進入我們今天的重點,代幣經濟。看看它是怎麼搞代幣來達到自己的目的。

OSMO代幣經濟

想要完成Osmosis的目標,我們來想下需要具備哪些條件:

-

安全性。身為AMM HUB 或者說DeFi 鏈,本身就需要和其他鏈一樣具備可靠的安全性。具體到PoS身上,就是鏈上的基礎資產Stake

-

足夠的流動性。甭管是不是鏈,因為最核心的屬性是“交易”,所以流動性必須足夠,也就是,需要吸引到投資者願意來充當LP,並且是長期LP

-

跨鏈。因為本身就是交易鏈,必須具有跨鏈的功能,保證資本的順利流轉

基本條件已經明確,這時候我們就發現,除了第三點跨鍊是Tendermint自帶,剩下的無論是安全性還是流動性,都需要一個設計較好的“激勵”來持續吸引用戶。說白一點,就是看代幣經濟是怎麼設計的。所以,我們來看下Osmosis的代幣,OSMO。

基本作用

先看看OSMO的作用有哪些

-

治理投票(基本上是各個代幣最基本的功能,當然,對於有的項目來說就就是因為懶,所以才搞這麼個功能)

-

挖礦獎勵

-

手續費(gas fee,手續費等服務費用)

可以看到,OSMO的核心思路是圍繞AMM裡最重要的角色——LPer來進行功能設計的。尤其是對於那些願意給予長期流動性支持的LPer相當大的權利和利益(符合我們上面說的兩個基本特性,吸引流動性)。

同時,OSMO採用的是完全公平啟動的方式,盡最大可能將代幣發給自己想發的人,也就是可以幫助他們達到上面目的的人。這些人有哪些呢?其實可以從它的空投目標來看。

Fairdrop

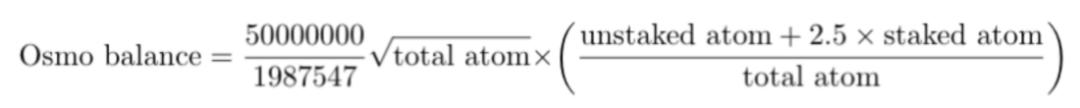

OSMO的創世數量是1億,其中50%採用Quadratic Fairdrop空投(按照下面的公式),另外50%作為戰略儲備。

可以看到,它的空投對像是ATOM持有者和Cosmos hub staking的人。這一批人本身在Cosmos這麼多年沒有啥大的起色的前提下依舊堅守,本身就具有對Cosmos生態獨特的信仰。不過僅僅看這個空投目標用戶似乎也看不出什麼,這時候,OSMO的騷操作來了:

空投我是給你空投了,但是,想要claim不是那麼簡單的。

為了讓這些本身就具有原旨教徒心態的ATOM持有者成為自己Osmosis的用戶,只有20%的空投是直接給到用戶的,剩下80%的空投,需要在兩個月內完成四項鍊上任務才能完全解鎖。每完成一個將會解鎖20%的空投額度。這四項任務分別是:

-

在Osmosis上進行swap

-

添加LP到Osmosis

-

Stake OSMO

-

治理投票

這四個任務可就有意思了。涵蓋了自己主要的幾個功能,展示自己優秀的肌肉:Osmosis德芙一樣的無Gas交易,順便體驗下IBC幾乎實時的跨鏈。

而第二點和第三點除了讓用戶體驗基礎功能外,有了一定流動性的池子本身的高APY(除了做市商手續費收益還有的就是OSMO獎勵),以及協議升級治理的功能。這一套流程下來既能獲得完全的代幣,同時又能讓用戶體驗到自己的優點,最關鍵的是,會顯著推高項目的TVL,然後高TVL又會進一步吸引其他人參與,進入一個正向循環。

這個思路還有個好處,我們都知道對於大部分人來說,參與挖礦看的是代幣種類和APY(大多數時候APY的比重會大一些)。而參考代幣種類的過程本身就會促進人們進一步去了解Osmosis的生態,聰明的人會去思考如何組合自己的資產獲得更高的APY和更多的空投,加上本身如果體驗夠好的話.

最終,一部分本來只是奔著空投來的用戶會選擇留下,成為Osmosis真正的核心用戶(這個比例應該會很高。因為Cosmos沉寂太久,很多用戶並沒有代幣的使用場景,Osmosis給了他們這個機會),這點其實可以從Osmosis的流動性和TVL裡可以看出來一些端倪。

不過,依舊不夠,如果其代幣經濟的特色僅限於空投的話,那麼還是會缺乏對投資者長久的吸引力。所以,我們需要看下它代幣經濟裡的其他部分。

代幣分配策略

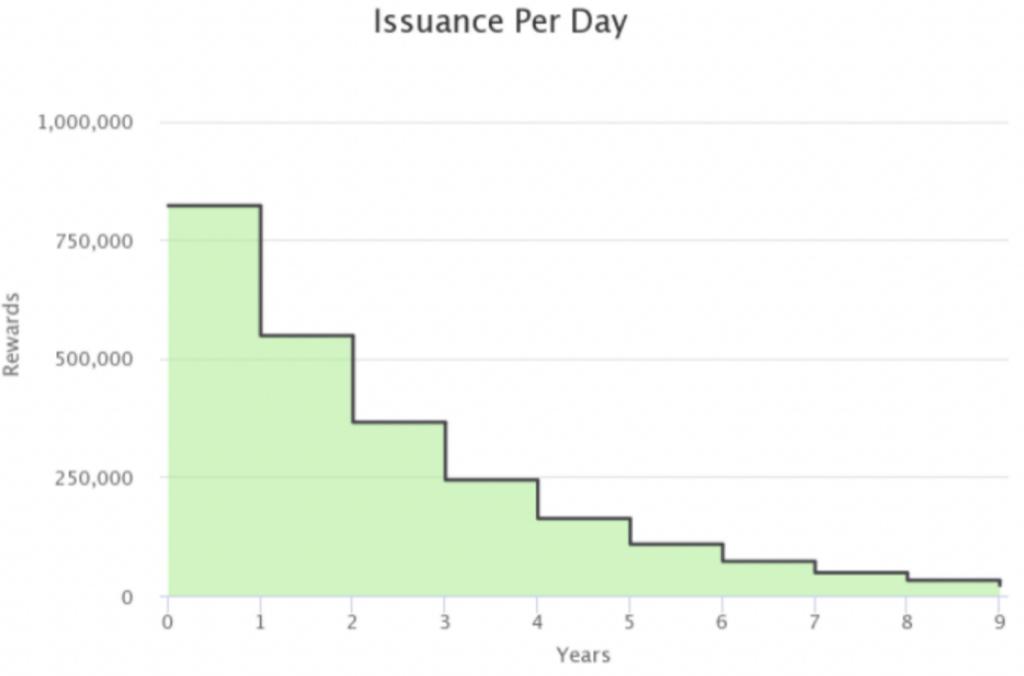

除了創世的1億代幣外,OSMO的代幣模型基本上是以一個模仿BTC減半週期的形式來釋放代幣。基本的時間表如下:

基本上,是按照每年減少上一年的三分之一這麼個數量去釋放代幣,一直到最大數量10億。同時,與Cosmos 其他SDK鏈不同。 OSMO採用的是每日Epoch釋放代幣。新的代幣按照以下方式分配:

-

質押獎勵:25% (確保安全性,鏈第一要義,也是上面兩個特性之一,需要有足夠吸引力吸引用戶確保鏈的安全性)

-

開發者歸屬:25% (確保生態的可持續性,別成了死水)

-

流動性挖礦激勵:45% (DeFi鏈的核心,流動性)

-

社區池:5% (雜七雜八)

這裡面的思路其實很清楚,就不用細說了。看起來民主的背後依舊是項目方的控盤。比如戰略儲備的這初始5000w的代幣,就是一開始由幾個Osmosis開發者多簽決定用途,名義上不能用來交易,但是說可以通過投票來協調長期合作夥伴,獎勵項目方等。

這裡面的花頭就很大了,而且,Osmosis是接受了諸如Paradiagm等機構投資的。另一點就是每個epoch釋放的代幣里關於開發者獎勵的部分(約2.25億),這裡面依舊有可能自己人搞項目再發給自己人。

不過比較有趣的一點在於,為了維持“去中心化”,一旦目標項目的開發團隊換人了,那麼可以通過社區投票的方式把還沒有釋放給他們的代幣重定向到新的開發團隊裡(本身就是線性解鎖)。

而重頭戲LP reward由於有類似於curve一樣的投票分配獎勵的存在,本身就形成了一個“持有正循環”以及類似於“治理攻擊”這樣的博弈,以及對於新的交易實驗的激勵性(別忘了,Osmosis本身支持各種交易功能的定制)。

可能衍生出新的治理權租借產品或專門的資管產品。這也都是需要去觀察的(可能已經有了,不過我還沒仔細看,本次重點在於代幣經濟設計本身)。

當然,為了讓流動性是持久的,Osmosis有一些列諸如LP 退出費用,Bonded Liquidity Gauges(就是類似於Curve投票LP獎勵有鎖倉期,分別是一天,一周和兩週),支持“外部添加獎勵”等措施。確保自己這部分獎勵能給到真正的協議用戶和支持者。

它的代幣經濟大概就是這些,基本上,這個代幣經濟幾乎完美的利用了Cosmos 本身架構的特色,團隊腦子也很清楚,無論是空投還是代幣總的分配都是教科書一樣的合理和有效。不過誇了這麼久,如果沒有數據支持我的說法,就顯得還是單薄。所以我們就來看下Osmosis相關數據是否支持我的看法。

Osmosis總體數據表現

拋開OSMO代幣本身,我們先來看看,Osmosis本身業務相關的數據表現如何。因為Osmosis是AMM HUB,所以我們看看它的流動性怎麼樣:

只看數據的話非常漂亮,上線到現在一年不到就有1.7b的流動性。如果絕大部分人都是薅完就走(擼空投),那麼數據應該是先高後低,如果很多人選擇留下,那麼數據上就會是個一直推高的過程。當然,有的人會說可能是幾個巨鯨留下,真實用戶並不多。這點可以從兩方面來排除,

1. ATOM本身的持有錢包地址和巨鯨數量(初期空投)

2. Osmosis本身的用戶數(真實用戶)

行了,我承認我沒找到這兩個官方數據。有能找到數據的朋友歡迎聯繫我。

拋開這個不確定因素外,還需要看下它上面的幣種組成是什麼:

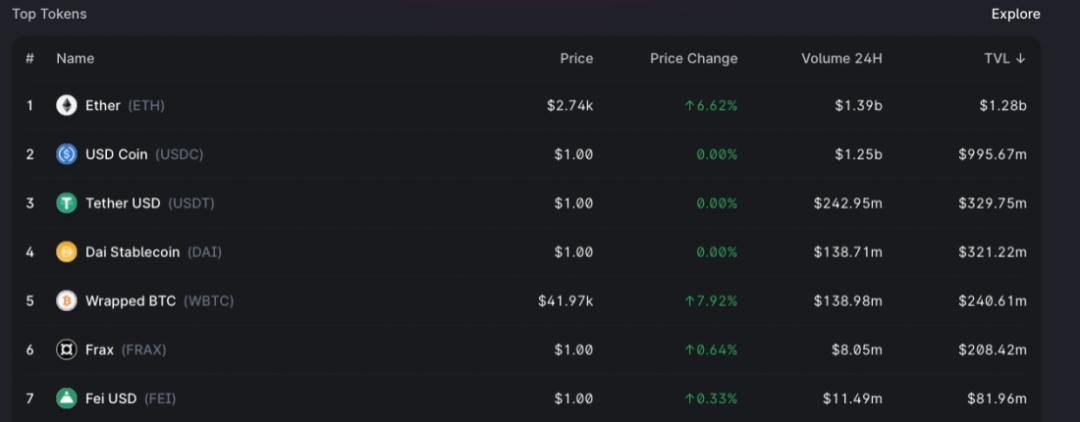

單純看Osmosis的話可能覺得前面幾個佔比實在太大,自己鏈的代幣,爸爸鏈的代幣,算穩相關,兄弟鏈代幣等。但是,如果我們對比Uniswap的數據,則可以看到,兩者前幾名的交易對象高度相似,這也是Dex的特性:

不過需要注意的是,目前只有UST這個穩定幣在Osmosis上,一部分原因在於兩者都是Cosmos SDK鏈,另一部分原因也是UST本身的策略就是滲透各個鏈,平攤風險。

另一方面的原因還是在於現在的IBC對於EVM資產還有諸多有待觀察的地方,本身就不如都用IBC一樣的跨鏈方便,也導致諸如USDT, USDC, ETH ,BTC 等代幣還沒有上線。不過按照官方做事的速度,一旦他們放出了代幣池子,就是做好了充分的準備。

那麼,這麼高的流動性,每天的交易量是多少?

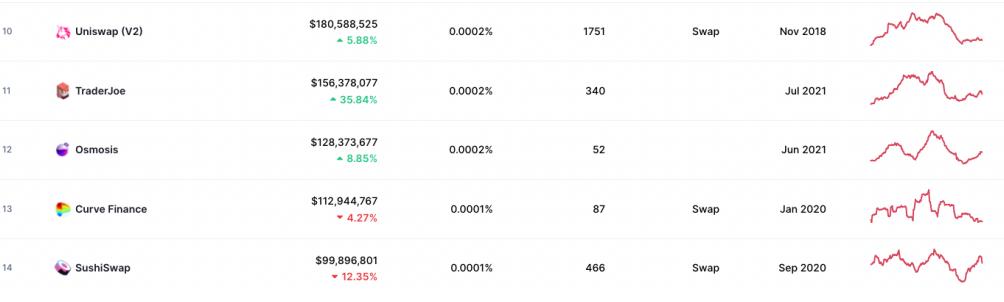

看起來比Uniswap少了不止一個檔次。這一方面的原因是上面說的,關於EVM資產還沒有上線y以及還沒支持小狐狸,另一方面的原因,就是……你得看對手是誰,比如,按照coinmarketcap的Dex交易量排名,Osmosis超過Curve, sushi,排到了第12名。這對於一個上線不到一年的交易所,還是根植於非EVM結構鏈還不兼容小狐狸的DEX(現在核心開發者說在內測小狐狸了)來說,很了不起了:

當然,有沒有潛在風險,當然是有的。這裡的潛在風險除了包括諸如EVM跨鏈資產到底能不能上線,多少開發者願意在上面做項目等難以量化的風險外,個人覺得最大的風險在於:安全性的保證。這除了涉及到跨鏈安全性外,自己身為鏈的安全性也有風險。具體來看下Osmosis的stake數據:

可以看到,它的staking rate只有32.82%, 雖然說因為LP reward獎勵較高,導致大部分人願意把OSMO放到池子裡,也因為Bonded Liquidity Gauges的存在讓OSMO被鎖定的方式多了一種。

但是,一旦未來LP reward 下降,stake rate 依舊上不去的話(現在的staking reward已經70%+,比波卡,以太坊高很多了,才這麼點質押率。按照常理來看,未來staking reward應該只降不升才對,所以stake的吸引力能否還有保證,就不知道了。

尤其是現在Stake出幣速度和LP出幣速度都很快,拋壓是否會有,不得而知),這裡面的風險可就很大了。一條POS鏈,staking rate少於50%, 相對而言還是容易被攻擊的。不過我個人認為因為AMM HUB 本身對於流動性的需求實在太高了,讓LP的獎勵比Stake多也很正常。對於這個團隊我還是很有信心的,後續應該會有相應措施來搞事。

小結

我這裡講的很簡單是因為之前很多人都講過這個項目了,實際上對於流動性的刺激和玩兒法Osmosis摸的非常透徹,並且清晰的知道自己應該做什麼不應該做什麼,比如,不發穩定幣,這樣可以和以太坊一樣保持基礎的中立,方便讓UST, DAI等穩定幣流入生態。

比如考慮到了因為同一個代幣通過不同跨鏈橋跨鏈就成了不同的代幣,這樣不利於流動性管理和集中,就搞了對應的方案等等。我在這兒就對業務本身不再贅述。

當然,肯定會有部分資金看到Osmosis TVL過高,但是又通過Osmosis知道了Cosmos的特點,就會流入到其他Hub,比如Juno, secret等,進而對其他兄弟鏈產生積極影響。

但是,無論最後結果如何,成功也好(如果它能成功,無疑給其他Dex做了最好的示範),成為先驅者也罷,其代幣經濟的設計幾乎是Dex代幣經濟的教科書。

從空投到代幣分配,到費用設計(swap fee , gas fee, LP Exit fee),再到加入Bonded Liquidity Gauges,Superfluid Staking等設計,幾乎把Dex能做到的價值捕獲全部囊括,加上基於Cosmos SDK的原因,使用起來也極其絲滑。

但是如果仔細思考,項目方團隊依舊對代幣的流通具有很大的話語權(例如佔據創世代幣50%的戰略儲備)。總的來說,對於Cosmos相關生態來說,“深挖倉,廣積糧”都已經做到了,能不能“緩稱王”?拭目以待。

展開全文打開碳鏈價值APP 查看更多精彩資訊