DeFi結束了通過分叉的形式粗獷地向其它智能合約平台擴張的發展階段,大多數新出現的智能合約平台在短暫的流動性挖礦熱潮之後被用戶所拋棄。在此階段值得關注的是,有一些賽道出現整體大幅上漲,有一些項目在自己的細分領域超越以太坊上原有的龍頭項目。

公鏈TVL整體下滑:Terra、Cronos等逆勢增長

因為公鏈原生代幣的下跌,很多公鏈的TVL在今年第一季度出現下降。截至3月31日,公鏈按TVL排名分別為以太坊1270億美元、Terra 289億美元、BSC 138億美元、Avalanche 112億美元、Fantom 67.8億美元、Solana 78.1億美元、Tron 47.5億美元、Polygon 47.3億美元、Waves 45.2億美元、Cronos 37.8億美元。以太坊、BSC、Avalanche、Solana、Tron、Polygon的TVL分別下降212億美元、22.5億美元、6.5億美元、32.8億美元、5億美元、7.4億美元;Terra、Fantom、Cronos、Waves的TVL分別增長108億美元、21.4億美元、18.6億美元、32.1億美元。下面將對數據增長的幾條鏈進行介紹。

Terra鏈上應用的TVL隨著LUNA的價格一同創下新高。截至3月31日,Terra 289億美元的TVL僅次於以太坊,這個數據在今年第一季度上升60.3%。其中,Anchor 152億美元的TVL在所有DeFi應用中也能排入前三,僅次於Curve和Lido。 Terra創始人計劃為UST累積100億美元的BTC儲備,且已購買超過10億美元的BTC,這使得UST更有能力錨定於1美元。 Terra生態項目的發展也增強了公鏈的競爭力,Astroport、Mars Protocol均通過Lockdrop的形式上線,因為需要鎖定很多資產,UST的需求增加,燃燒的LUNA也更多,拉高LUNA的價格,也變相促進了鏈上TVL的提高。近期,Terra準備和Frax聯合推出的Curve 4pool也將增加UST的競爭力。

Fantom則在這一季度經歷了較大起伏,截至3月31日,TVL 67.8億美元,第一季度整體增長46.1%,但是與這一季度的高點相比下降47%。首先,因為Andre Cronje的喊單和Solidly的消息,FTM的價格暴漲,帶動Fantom TVL的整體增長。 Solidly在上線之後也很快積累了超過20億美元的流動性,且誕生了建立在Solidly之上的Solidex,Solidly流動性的絕大多數又通過Solidex質押,使得Fantom的TVL成倍增加。但在Andre Cronje宣布離開DeFi領域之後,Fantom的數據也隨之大幅下降。離開Andre Cronje之後的Fantom可能再難以吸引如此高的關注度。

Cronos的鏈上數據一直保持著穩定的上升,TVL在第一季度上升97%。除了官方色彩隆重的VVS Finance和Tectonic之外,MM Finance和MM Optimizer近期的快速發展是帶動Cronos整體TVL上升關鍵。 MM Finance是一個類似於VVS Finance的DEX,MM Optimizer則是一個建立在MM Finance之上的收益優化器,截至3月31日,它們的TVL分別為11.2億美元、5.6億美元,在第一季度分別增長609%、1938%。而Cronos上的龍頭VVS Finance,流動性在今年第一季度基本維持不變,已經基本被MM Finance趕上。 MM Finance及其相關項目在Cronos上形成了非常龐大的生態,包括DEX、收益聚合器、NFT、算法穩定幣等,能夠互相賦能。

Waves的發展則頗具爭議,雖然TVL在今年第一季度超越Arbitrum擠進前十,上升245%,但在這之後的5天又下降了31%。 Waves和生態中的算法穩定幣項目Neutrino高度綁定,其公鏈TVL的絕大多數都來自於後者。 Neutrino的機制和其它算法穩定幣項目均不相同,可參考PANews此前的文章。 Neutrino聲稱Alameda Research惡意做空了WAVES,引發爭議,近期Neutrino中的算法穩定幣USDN價格下跌,最低時跌至0.8美元以下嚴重脫錨,也暴露出這一套機制下的風險。

多個穩定幣進入加密市場Top20,UST增速最快

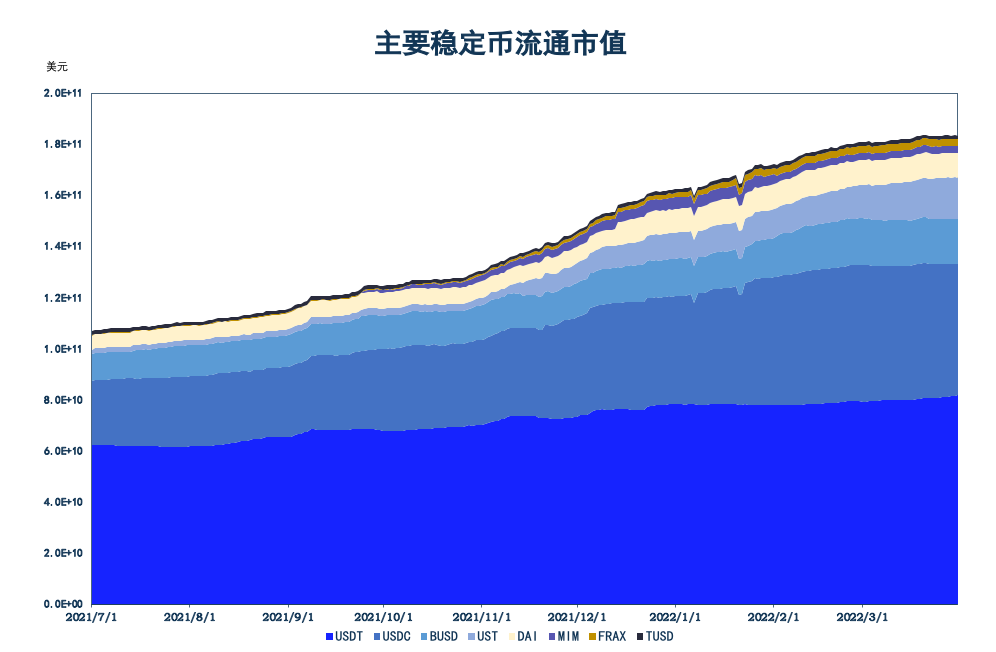

根據CoinMarketCap的數據,截至3月31日,市值最高的八種穩定幣分別為USDT 819億美元、USDC 513億美元、BUSD 174億美元、UST 164億美元、DAI 96.4億美元、FRAX 26.8億美元、MIM 27.5億美元、TUSD 13.5億美元。與去年年底相比,USDT市值增加36.1億美元、USDC增加91.9億美元、BUSD增加28.3億美元、UST增加62.7億美元、DAI增加3.79億美元、FRAX增加8.8億美元、MIM減少17.8億美元、TUSD增加0.66億美元。

USDT、USDC、BUSD、UST、DAI這五種穩定幣都已進入加密貨幣市值的前20。 MIM是市值前八的穩定幣中唯一一個出現下降的,因為0xsifu的身份被曝光,MIM一度出現2%以上的負溢價,導致恐慌。而UST是其中增長最快的穩定幣,市值在這一個季度增長61.9%。

Terra和Frax聯合推出Curve 4pool的消息可能改變去中心化穩定幣的格局。與原來常用的3pool相比,4pool用UST和FRAX代替DAI,和USDT、USDC組成包含四種穩定幣的流動性池,再為其它穩定幣提供流動性,並發放激勵。由於現在Curve 3pool最大的客戶就是Frax,且Frax和Terra已經積累了大量的CVX,控制了較大權重的CRV分發,MakerDAO發行的DAI在競爭中可能陷入被動的局面。市場也期待著DAI能有怎樣的反擊舉動。

去中心化交易所Uniswap“帝位”穩固

根據Dune Analytics的數據,以太坊上DEX的交易量在今年第一季度呈下降趨勢,所有DEX在這個季度的總交易量為226億美元,相比去年第四季度環比下降30.6%。根據我們的觀察,Uniswap的交易量佔比已經接近80%,可參考PANews此前的文章。

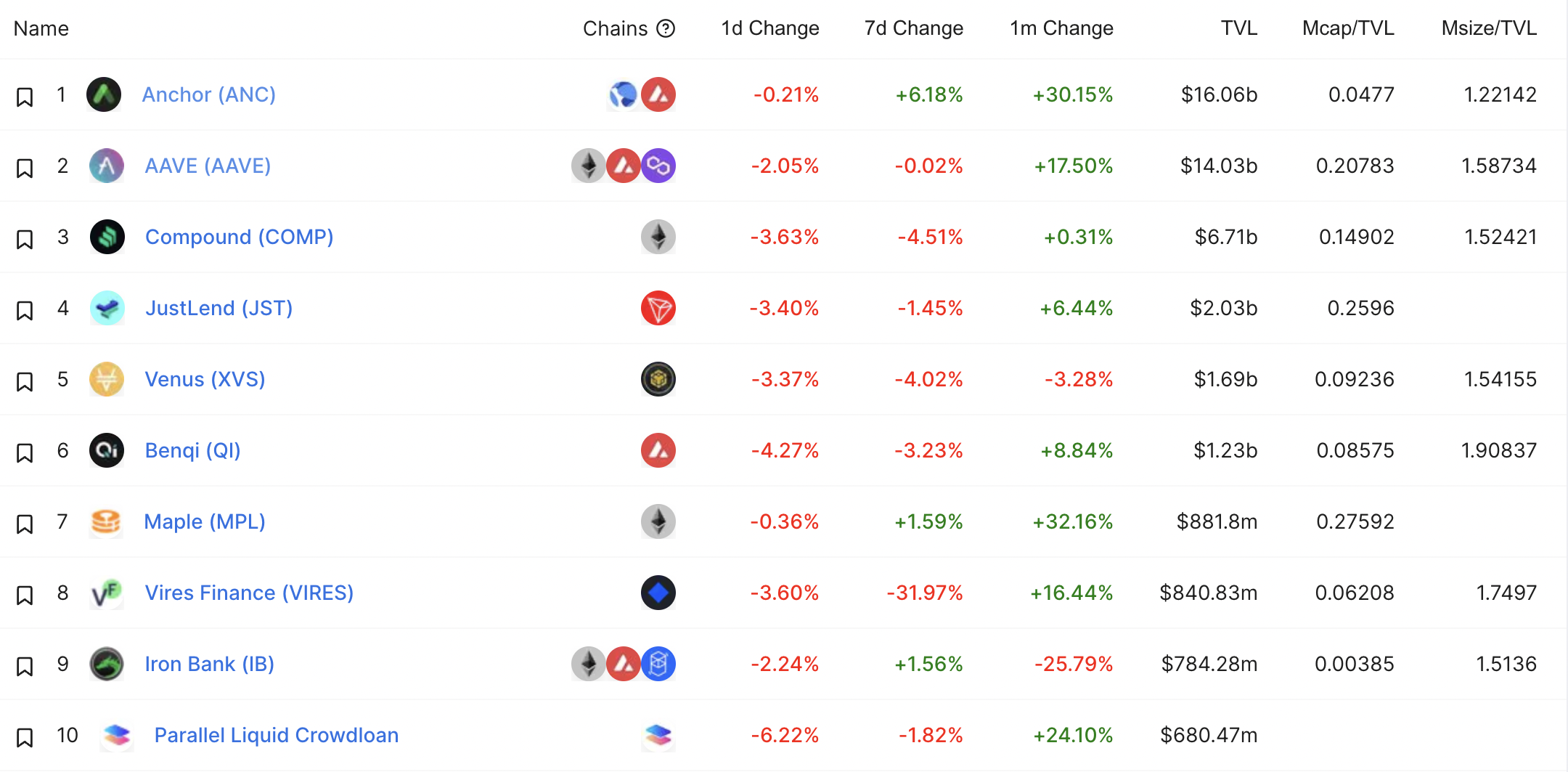

借貸協議:Anchor TVL反超Aave

借貸類項目的整體TVL僅次於DEX。 Anchor的TVL在第一季度增長78.7%,達到152億美元,超過了多鏈生態下的Aave。 3月中旬,Anchor通過Wormhole支持的跨鍊網關上線了Avalanche,也邁出了自己跨鏈的第一步,但到目前為止,Anchor在Avalanche上的TVL仍不足1億美元,還有很大的增長空間。 Aave的創始人曾表示,團隊正在製定多鏈策略,考慮將Aave部署到Solana、Optimism和Arbitrum等以太坊二層網絡上,這可能在未來繼續帶動Aave的增長。

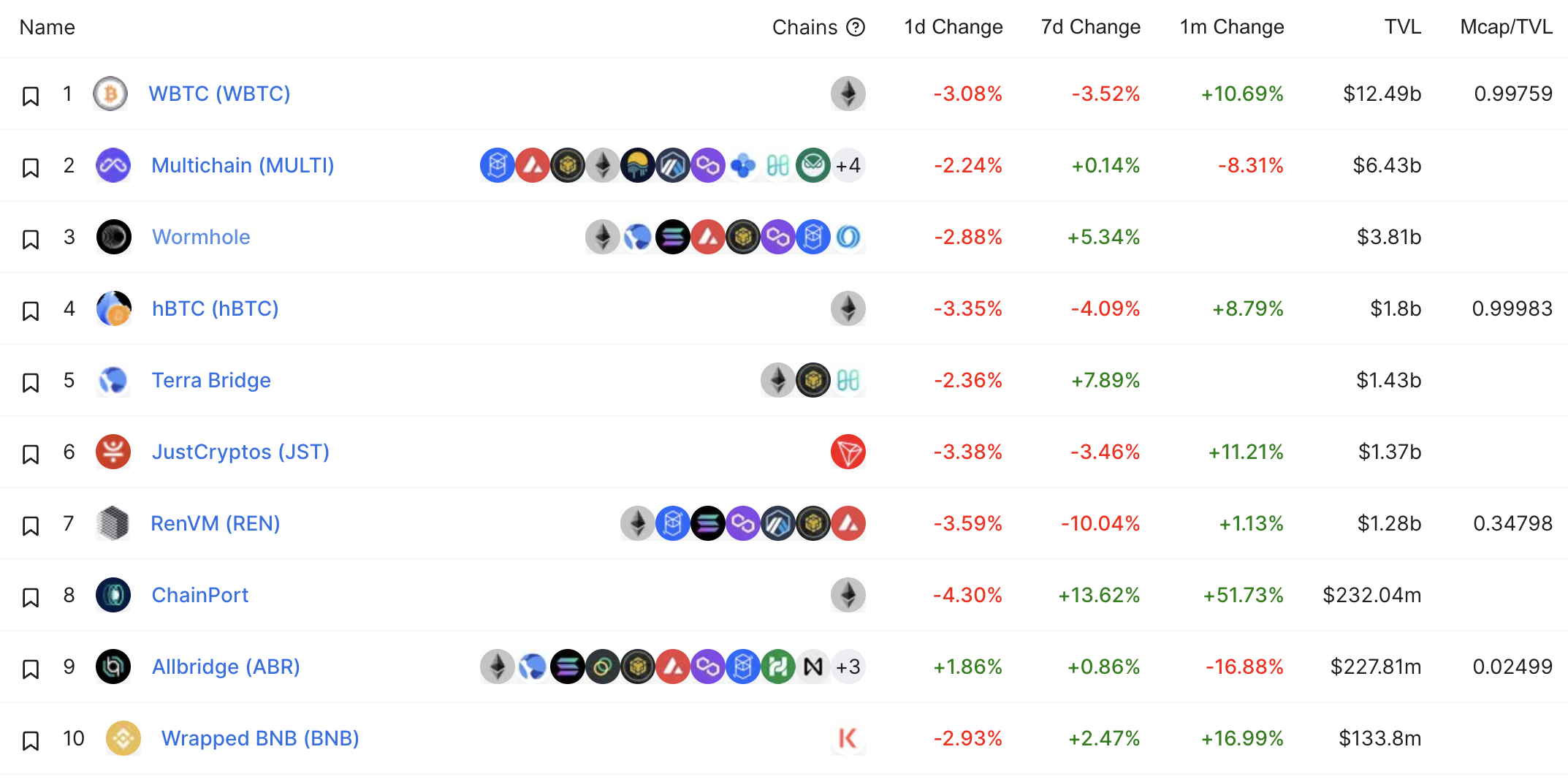

跨鏈橋:新秀Stargate勢頭迅猛

拋開WBTC、hBTC這類特定的跨鏈資產外,Multichain依然是使用最多、流動性最好的跨鏈橋,但是它的發展似乎遇到瓶頸,也面臨越來越多競爭者的衝擊。根據官網顯示,Multichain採用非託管+安全多方計算的方式,支持41條鏈上1885種資產的跨鏈,TVL為66.8億美元,總交易量724.9億美元。

Wormhole是發展較快,且大到足夠與Multichain直接競爭的跨鏈橋。在今年2月份被攻擊導致3.3億美元的損失後,Jump Crypto快速彌補了損失,也體現了Wormhole背後支持者的實力。 4月1日,又傳出Wormhole計劃以25億美元的估值向機構投資者銷售1.875億美元的代幣消息,這部分代幣將鎖定一年,並分三年線性釋放。

3月份上線的Stargate基於LayerZero建立,主要用於原生穩定幣的跨鏈,上線半個月的時間就積累超過40億美元的流動性,在原生穩定幣跨鏈方面具備較高的競爭力。相關閱讀:《PANews實操體驗:基於LayerZero建立的跨鏈橋Stargate有哪些優勢? 》

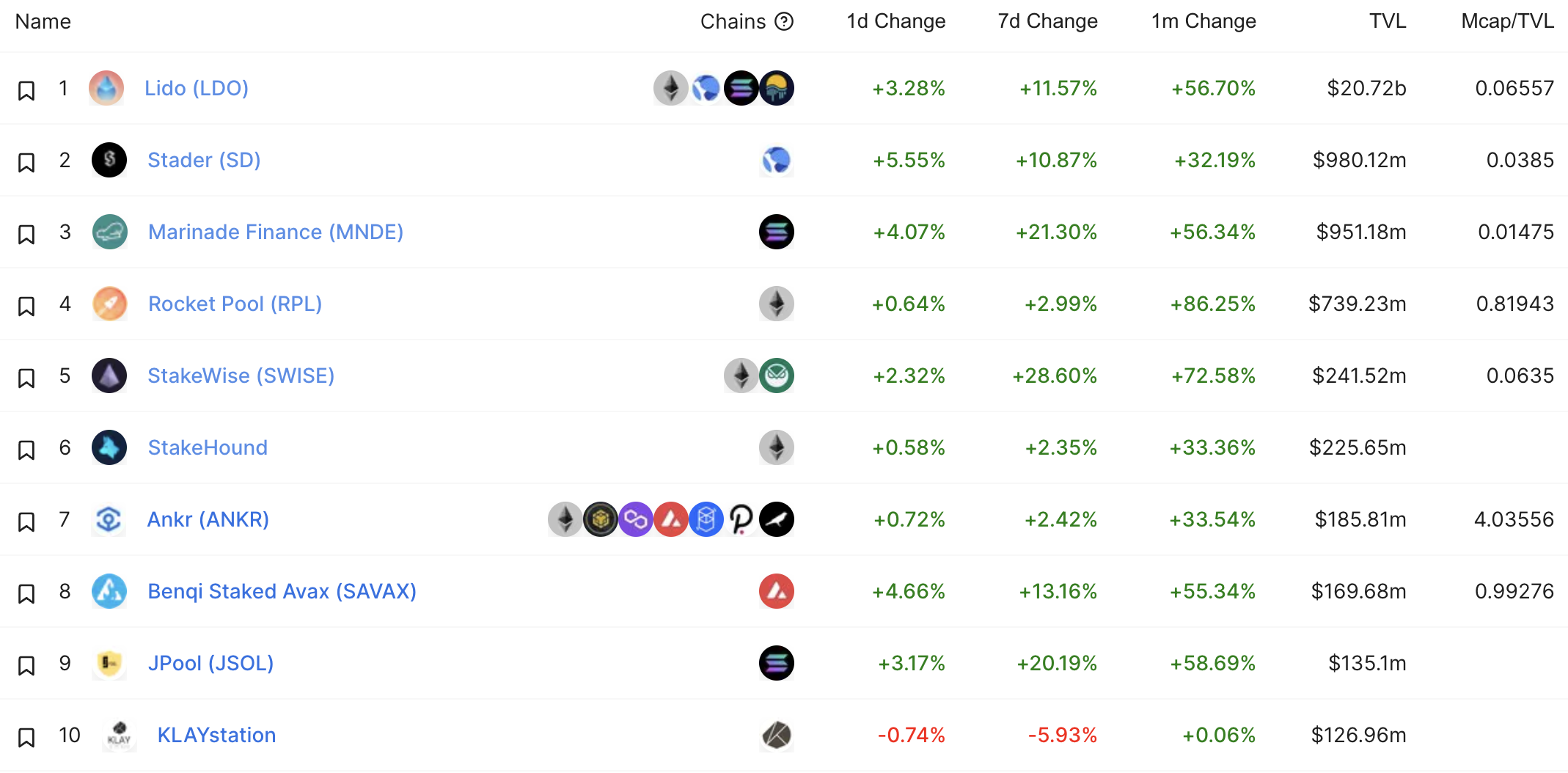

流動性質押協議紛紛創下質押量新高

流動性質押是TVL增長最快的一類協議,過去一個月,幾乎所有協議的數據都有明顯的增長,大多數項目的TVL都創下新高。雖然部分原因來自於市場回暖帶動的價格上升,但是質押量增長的幅度遠高於價格上漲,也就意味著它們的真實質押量都在創下新高。

質押總量排名前三的項目分別為Lido、Stader、Marinade Finance,它們的主要業務分別聚焦於以太坊、Terra和Solana。截至3月31日,這三者的TVL分別為188.8億美元、9.6億美元、8.6億美元,今年第一季度增長幅度分別為60.8%、91%、-37.7%。除了以太坊之外,Lido也將業務擴展到了Terra、Solana和Moonriver。 Marinade Finance數據的下降可能是因為SOL的價格在今年第一季度下跌了27.8%,再加上Lido的競爭,目前Lido在Solana上的質押量約為Marinade的一半,但是Lido在Solana上的質押量在這一季度增長了近一倍。

在增長幅度上,Near生態中的Meta Pool在過去一個月排名第一,質押量增長268%。作為Near生態中目前主要的流動性質押協議,Meta Pool為Near的質押提供11%左右的APY,且其衍生品stNEAR在Near/Aurora的主要DeFi協議中都有較好的支持,包括Ref Finance、Burrow、Trisolaris、Aurigami、Bastion等均支持stNEAR的流動性挖礦。

小結

在主要的智能合約平台中的TVL中,Terra繼續保持強勁的增長,Cronos的增長較為穩健,Fantom和Waves則存在大起大落的情況,其它主要平台的TVL因為主網代幣價格下跌而出現下降。

流動性質押是近期數據增長最多的一類項目,根據過去一個月的數據,主要協議的質押量增長幅度在32~87%之間。越來越多的用戶願意通過質押主網代幣,獲得被動的PoS獎勵。而流動性質押的衍生品也被很多生態中的項目所接納,成為包括借貸協議在內的抵押品。

其它方面,主要穩定幣中UST的增長幅度最大;以太坊上的DEX交易量在這一個季度整體下降,Uniswap的市場份額佔比升至接近80%;Anchor打破了以太坊上DeFi協議一家獨大的神話,成為TVL最高的借貸協議;跨鏈橋龍頭Multichain將面臨Wormhole、Stargate等的衝擊。