“鄧巴項目”(Project Dunbar)是國際清算銀行(BIS)創新中心與澳大利亞儲備銀行(RBA)、馬來西亞中央銀行(BNM)、新加坡金融管理局(MAS)和南非儲備銀行(SARB)共同合作探討的項目,旨在建立多國央行數字貨幣互通(multi-CBDCs)平台,實現更加廉價、快速和安全的跨境支付。跨境支付分為大規模批發支付和零售支付,”鄧巴項目”的重點是銀行之間的批發支付。

當前,跨境支付使用代理銀行模式,即銀行之間相互持有外匯賬戶。要完成單一的跨境轉賬,可能需涉及多個代理銀行,這些代理行進行跨境支付使用的是所持有的外幣。每一個交易環節都需要時間和精力來處理,並且交易需要記錄在不同技術和不同信息格式的多個系統上的多個分類賬上。

2020年10月,G20發布了加強跨境支付的路線圖,制定了一個五年計劃,來解決跨境支付帶來的成本高、速度慢、接入受限和透明度不足的挑戰。 G20路線圖的一個重點領域是新的支付基礎設施和安排,其中包括CBDC。 CBDC是一種數字貨幣。它可以由個人用來支付給企業或其他個人(稱為零售CBDC),也可以由金融機構或其他批發市場參與者用來結算金融市場或其他交易(稱為批發CBDC)。 CBDC在改善支付方面表現出很大的潛力,並已成為多國央行探索的主題。

3月22日,BIS發布報告,稱”鄧巴項目”已完成兩個原型的開發工作,可以使用多國央行發行的數字貨幣進行國際結算。該報告的解讀將分為三個篇章:分別從平台設計、管理和流程、未來挑戰三個方面進行闡述;本文為解讀(一),主要圍繞CBDC平台設計進行介紹。

多國CBDC互通平台模型

BIS提出了三種多國CBDC互通平台的概念模型,分別是兼容的CBDC系統(模型1)、相互連接的CBDC系統(模型2)和集成為單個系統的CBDC系統(模型3)。

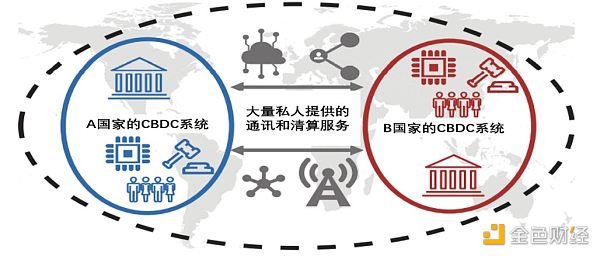

模型1:增強各國CBDC的兼容性

通過建立統一的監管框架、市場操作、信息格式和數據要求,增強對各國CBDC的兼容性。

圖1. 增強各國CBDC的兼容性

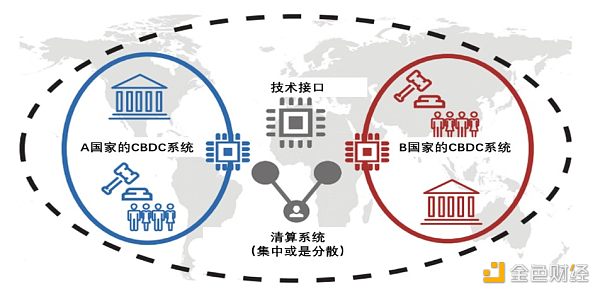

模型2:相互連接的CBDC系統

相互連接的CBDC系統通過PVP結算(對等支付)方式,可以建立在增強兼容性的基礎上,同時提供額外的安全保護。通過共享技術接口或者制定共同的清算機制,將不同的支付系統連接在一起(例如,由中央銀行操作,在跨貨幣設置中扮演通訊員的角色)。該模型可以提高效率,特別是當它們與外匯交易掛鉤時。

圖2. 相互連接的CBDC系統

模型3:集成為一體的CBDC互通系統

該模式將多個國家央行數字貨幣重新創建一個系統。所有的外匯結算在默認條件下都是PVP結算方式,無需通過一個特定的實體作為接口執行結算命令。通過建立單一規則手冊和治理安排、相互認可標識方案、單一基礎設施和分類賬簿,該模式將交易場所也整合到多國CBDC互通系統中,從而降低複雜性、分散性和集中度。

圖3. 集成為單一mCBDC系統

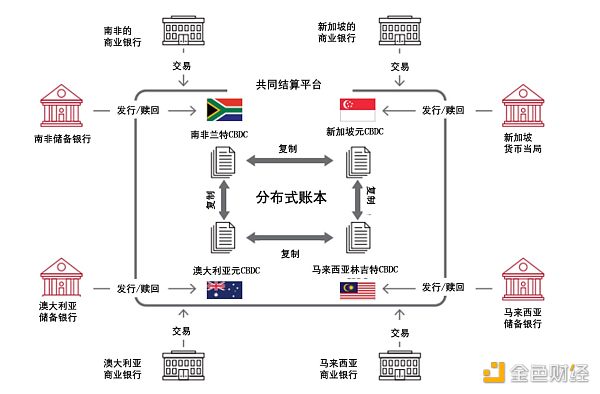

鄧巴項目以其合作夥伴中央銀行之前的工作經驗為基礎,探索開發一個共享的結算平台,將所有參與的中央銀行和商業銀行連接起來。這與模型3的安排一致。

建立多國CBDC互通平台的優勢

減少對中介的依賴

單一的跨境轉賬可能涉及一個或多個代理銀行使用其持有的外幣來結算交易。整個交易的每一個環節都需要時間和精力來處理。而多國CBDC互通平台,使參與銀行可以使用不同的CBDC直接進行交易,而無需持有外匯賬戶。 CBDC可以直接從發送方轉移到接收方銀行。

簡化處理過程

在代理銀行模式下,單個跨境轉賬需要在不同的系統上更新多個分類賬。而在多國CDBC互通的平台上,轉賬是在一個分類賬上一步記錄的,參與者可以實時完整地看到自己的餘額。因此,解決進程得到簡化。

使用通用平台提高效率

涉及跨境轉賬的多家銀行通常單獨執行類似的流程,如反洗錢/反恐金融行動和製裁審查。這些程序在性質上是相似的,其共同目的是核實發送人和接收人的身份,以最大限度地減少為洗錢、恐怖主義融資或其他形式的金融犯罪提供便利的交易風險。通用平台為集中執行這些流程創造了機會。

智能合約的流程自動化

當資產是在一個公共平台上發布的,那麼它們可以直接由智能合約管理,而不需要一個可信的中介機構和跨不同平台的協調。

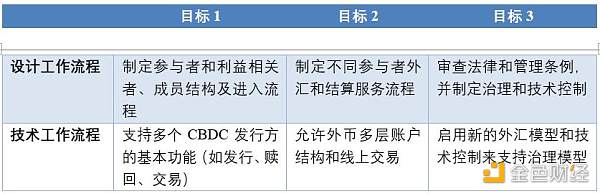

“鄧巴項目”工作體系

“鄧巴項目”分為三個並行的工作流程,分別為設計工作流程和技術工作流程,其中技術工作流還分為兩個部分,在兩個不同的DLT平台(Corda和Quorum)上開發技術原型,將多國CBDC互助平台的想法轉化為原型。

圖4 鄧巴項目工作流程

多國CBDC互通平台所需的許多基本功能,如CBDC發行、交易和贖回,與國內批發CBDC系統類似。由於這一領域是各國央行和技術提供商一直進行的重大研究工作的主題,許多此類功能已被開發,並能作為已有功能在兩個DLT平台上使用。因此,鄧巴項目並不尋求復制這些工作,而是專注於多國CBDC互通平台的具體需求。

技術工作流的目標是在兩個不同的DLT平台(Corda和Quorum)上開發技術原型,將多國CBDC互通平台的理念轉化為工作原型。 Corda平台開發由R3牽頭,而Quorum平台開發由Partior牽頭(在星展銀行、摩根大通和淡馬錫的支持下)。這兩個原型是根據設計工作流程中提出的需求和設計開發的,同時利用了各自平台的現有基礎功能和架構。這些功能和特性得到了增強,以支持多國CBDC互通平台的特定需求。

作為一個探索性項目,三個並行工作流程的目標也是基於技術合作夥伴開發原型所需的關鍵信息先後順序所製定的。

表1 各工作流程的目標

多國CBDC互通平台設計原例

多國CBDC互通平台需要跨治理、流程和技術三個領域的基礎能力。

圖5 多國CBDC互通平台功能和注意事項

治理功能

治理功能與平台操作、使用規則和邊界以及決策機制有關。治理的一個關鍵部分是規定參與者和利益相關者,以及他們在平台上的角色和職責。治理的其他方面還包括訪問平台的注意事項、成員如何加入CBDC互通平台、決策結構以及如何開發和應用規則。

流程功能

流程與完成支付交易和執行這些操作所需的功能有關。由於這一階段的重點是證明跨境支付的可行性,大部分工作都圍繞著銀行間支付流程展開。與中央銀行系統的集成和連通性能力有關。

技術功能

技術是指實現多國CBDC互通平台的技術交付需要完整的解決方案。技術基礎設施包括服務器、網絡和DLT平台,通過這些基礎設施使中央銀行能夠在一個共享平台上相互通信。

多國CBDC互通平台應用舉例

在多國CBDC互通平台上,每個參與的中央銀行以自己的本國貨幣發行CBDC。參與的商業銀行能夠直接持有這些CBDC,並不需要通過關聯銀行的賬戶而獲得外國貨幣。

例如,新加坡銀行是一家持有新加坡和馬來西亞經營牌照的銀行集團。它可以使用這兩個司法管轄區的國家支付系統,並可以使用兩種央行貨幣(新加坡元和馬來西亞林吉特)進行結算。多國央行數字貨幣互通平台旨在允許該行直接持有其未開展業務的司法管轄區的貨幣,如澳大利亞和南非的CBDC。通過這種方式,它可以持有澳大利亞和南非央行發行的澳元和南非蘭特。這使參與該平台的所有銀行都可以持有多種貨幣,相互之間進行直接交易,例如新加坡銀行可以將持有的澳大利亞CBDC直接支付給南非銀行,這在過去的系統中是無法實現的。

編譯:齊稚平