你是否曾因害怕錯過一個幣而買在最高點?

你是否曾賣掉藍籌而上車了一個垃圾幣?

你是否曾在虧了50%的時候不肯割肉導致繼續虧損45%?

以上都是認知偏差在作祟,是錯誤的投資思維導致這些結果。

為了成為更好的投資者,The Defi Edge 研究了上百種認知謬誤,總結出最常見的14種。如果在決策過程中避開這些點,勝率一定能高不少。以下是正文。

單位偏差

人們更願意購買整個單位的幣,而不是其中的一小部分。

這就是meme幣爆炸的原因。

不要因為它”價格便宜”而過分看重它的價值。

要了解市值如何運作。

錨定偏差

過度依賴最初獲得的信息。

你第一次聽說比特幣,價格是1000美元。但你錯過了。然後,它漲到5000美元。你更不想買它了,因為在你的印像中,它現在”太貴了”。

評估一個幣的依據是它的潛力而不是它的過去。

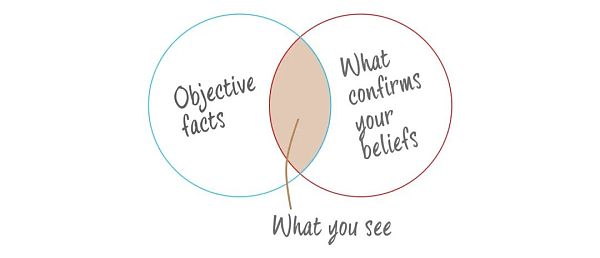

確認偏差

你只尋找那些你想听的信息。

你只關注那些對X幣說好話的人。

你取關並屏蔽任何散播”FUD “的人。

當你投資時,應當尋找並研究FUD,看看它是否屬實。

沉沒成本偏差

沉沒成本就是已經發生且無法收回的成本。

很多人傾向於繼續加大投入,因為害怕失去最初的投資。

如果你在一個幣上虧損了70%,還剩下30%,那70%已經消失,剩下的30%最好投資於其它地方,而不是希望最初的投資反彈。

厭惡虧損

虧錢比少賺的感覺糟糕。

失去是痛苦的。一項研究表明,大腦通常會將2.5 倍的痛苦分配給損失。

一個例子,當投資下跌50% 並且有更多壞消息時,你可以關閉交易以減少損失。但有損失厭惡的人寧願等它徹底結束也不願意割肉,因為他害怕賣了就等於“真賠”了。

厭惡虧損會導致風險規避。 DeFi中有很多垃圾項目,一些人因此發誓不再投資DeFi,這種厭惡虧損的情緒意味著他們也將錯過改變生活的收穫。請正確權衡風險與回報。

新近偏差

人們過度看中最新的信息和事件。

“ETH的價格很無聊。我要追小市值幣。”

然後,他們在熊市中被摧毀。

你可以通過縮小K線圖來克服新近偏差。

過度自信偏差

人們高估了自己的能力。

因為幾次走運,就覺得自己比實際更聰明。

戰勝過度自信的關鍵是可靠的風險管理策略。

禀賦效應

你對你的幣產生感情依賴,就因為你持有它,便對這項投資賦予更高的價值。

我在ETH主義者身上看到這點。他們從中獲得了巨大的收益,並變得情有獨鍾,因此忽略了所有其他的L1。

如何克服這點?那要問問自己,“如果我沒持有它,現在還會選擇投資它嗎?”這會讓你的決定更加中立。

倖存者偏差

你聽說有人將$8000 的SHIB 變成了57億美元。

但你沒有聽說,成千上萬的人把8000 美元變成了500 美元。

媒體更喜歡寫關於獲勝者的文章,這會扭曲你對賠率的看法。

敘事偏差

人類喜歡故事,它幫助我們理解世界。

一些幣會因為好的敘事而爆發。

還記得去年的GameStop 嗎?那是一場反對華爾街的革命,人們會因這個敘事而投資。

從眾心理偏差

投資者傾向於跟隨和復制其他投資者正在做的事。

他們在很大程度上受情緒和本能的影響,而不是受他們自己獨立分析的影響。

如果你曾經感覺到FOMO,那可能是因為從眾心理。

可利用性法則

人們會根據記住信息的難易程度做出判斷。

例如,即使飛機比汽車更安全,但在重大飛機失事後,人們通常會害怕飛行。

在加密世界,可利用性偏差出現在市場營銷中。一個幣可能會因為它有很好的營銷而上漲。營銷的確重要,但要確保它沒在掩蓋一個糟糕的項目。

結果偏差

結果偏差是在決策的結果已知時,在評估決策質量時所犯的錯誤。

想像一下,在德州撲克中,你有AA,對方有JJ,你們都all in。在這種情況下,AA有80%的機會獲勝,你做了一個不錯的決定,但結果你卻輸了。

你將1 萬美元投資到垃圾幣上,現在價值10 萬美元。這結果聽起來很好,但這是一個糟糕的決定。

一旦某種場景被重複一千次,你就必須考慮差異。

你可以把所有的事情都做對,但結果可能是錯的。這就是生活。你始終該以最佳賠率及可能性去做決定。

權威偏差

人們傾向於相信專家,“他們是專家,他們一定是對的!”

然而,專家可能是錯的,專家也可能別有用心。

最後,The DeFi Edge給出了一些避免認知偏差的方法:

1.制定認知偏差清單,供做決策時查看,避免思維缺陷。

2.建立自己的投資體系,幫你控制情緒帶來的影響。

3.制定交易日誌。除了記錄財務變化,還要寫下投資論點、退出的理由。

(原文:The Defi Edge | 編譯:粒之)

注:以上內容僅供交流,不構成任何投資建議。幣市風險高,入市需謹慎。