Pantera Capital合夥人Paul Veradittakit 4月15日發文介紹了Maverick協議,他認為這是下一代的AMM。

Maverick協議

自動化做市商(AMM) 的流動性供應仍然是一個重要問題,儘管過去幾年出現了許多去中心化交易所架構和流動性挖礦協議。

自動化做市商需要流動性提供者將他們的資產投入到資產對中,以便交易者能夠將一種資產換成另一種。這些流動性提供者受到交易費用的激勵,這導致將資金分配到最需要的資金池是最佳策略。

當用戶在池中進行交易時,池中一種資產相對於另一種資產的價格相對於交易量發生變化。這導致交易發生滑點——他們在池中初始價格之上支付溢價。

資金池交易對的價格也可能偏離,在這種情況下,必須採取糾正措施使池內的價格與更廣泛的市場相匹配。幸運的是,套利者可以進行交易,在池子和其他交易所之間平衡價格,使價格更接近彼此,幾乎沒有風險。然而,這種無風險利潤直接來自流動性提供者,我們稱之為流動性提供者的無常損失。

因此,需要高效的AMM和可能的其他輔助流動性挖礦協議來最小化這兩個成本——滑點和無常損失——以便在市場上更有效地分配資金。 Maverick協議引入了一種新穎的AMM架構,它允許以以前無法做到的方式最小化這兩種成本。

CPMMs和集中流動性

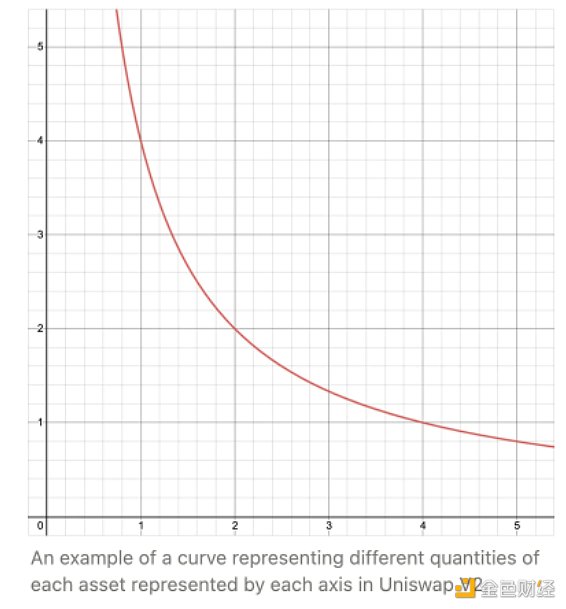

DEX的第一個主要架構是最大的去中心化交易所Uniswap V1和V2中使用的恆定乘積做市商(CPMM)。忽略流動性提供者對流動性的任何添加/移除,我們可以使用如下所示的曲線來表示每種資產的數量。這條曲線上的每個點代表在“恆定乘積”不變量下每種資產可能的不同數量。因此,每筆交易都對應於沿曲線移動。曲線的某些部分彎曲得越大,交易滑點就越高。然而,流動性越高,曲線整體彎曲越小,因此滑點越低。

Uniswap V2中每個軸表示的每種資產的不同數量的曲線示例。

請注意,CPMM沿整條曲線平均分配資本,這意味著在交易最頻繁的當前價格附近有大量未使用的流動性。然而,這樣做的主要好處是流動性池的每一份額都是相同的,並且可以表示為一個ERC20,這允許與其他DeFi協議進行組合。

Uniswap V3引入了集中流動性的概念,允許流動性提供者在曲線上選定的特定範圍內承諾流動性,每個頭寸現在表示為NFT。這可以更有效地分配流動性,因為可以為交易最多的區域分配更多的流動性。曲線上的那些區域變平,從而降低了滑點,這對交易者很有吸引力,但對於流動性提供者來說,無常損失的風險增加了。

儘管如此,兩種DEX模型都有自己的問題:

包容性

在集中流動性模型中,流動性提供者需要高度專業才能盈利,因為在波動的市場條件下存在更高的無常損失風險。這意味著散戶投資者無法參與流動性盈利。即便如此,Uniswap V3上的大多數流動性提供者都在虧損。此外,CPMM的利潤越來越少,因為集中流動性對交易者來說更便宜,降低了CPMM流動性提供者的費用,同時招致了同樣的永久性損失風險。

滑點和無常損失

即使在Uniswap V3中,滑點也可能是一個問題,主要是由於流動性在最佳區域之外被錯誤分配。套利者總是會從流動性提供者在動蕩的市場條件下遭受的無常損失中獲利。當流動性被錯誤分配時,無常損失甚至高於CPMM,因為套利者能夠在移動池價格以匹配更廣泛的市場價格之前交換更多資產。此外,集中的流動性容易受到搶跑攻擊。

可組合性

儘管Uniswap V2中的流動性提供者能夠將其份額表示為ERC20,但對於Uniswap V3中的流動性提供者來說,這不再可能,因為他們可以靈活地選擇自己的範圍來提供流動性。在Uniswap V3中代表LP頭寸的NFT在二級市場上很難定價和風險評估,因此很難與其他DeFi協議組合,特別是對於抵押品。

Maverick協議

那麼,Maverick是如何工作的,又是如何解決這些問題的呢?

Maverick在其AMM中採用了自動流動性放置機制,以對抗滑點和無常損失。隨著交易池中的價格響應交易活動而移動,AMM會自動智能地改變提供的流動性範圍以匹配新價格,從而限制滑點和無常損失。

上圖說明了,當市場價格變動時,Maverick的AMM如何在不同的價格範圍內改變流動性供給。

讓我們看看Maverick如何幫助解決上面提到的一些問題。首先,由於Maverick能夠為散戶提供一種簡單的方式為流動性提供者獲利,它使得成為流動性提供者的機會民主化。由於流動性的優化分配,與Uniswap V3相比,交易者的滑點也更少,流動性提供者的無常損失也更少。最後,LP頭寸是同質化的,因為它們都代表相同的策略且更容易估值,因此這些頭寸可以表示為ERC20,因此更易於與其他DeFi協議組合。

競爭格局如何?

Uniswap V3

Uniswap V3是DEX中的市場領導者,約佔DEX交易量的30%。儘管V3旨在解決V2的CPMM的效率問題,但這些改進是以增加複雜性為代價的。這讓LP承擔了更多有效管理資本的責任,既可以提高自己的利潤,也可以確保交易者的滑點低。通過自動化流動性管理,Maverick的AMM帶回了V2 LP體驗的簡單性,同時保留了V3的增強效率:兩全其美。

Uniswap V3流動性管理者

這些協議代表流動性提供者管理Uniswap V3中的流動性供應,通過將資金匯集到統一策略中(例如Charm.fi)。與正常的Uniswap V3流動性提供相比,這種方式的優勢在於更優化的流動性分配,並隨著規模的擴大而降低gas成本。但是,這些協議通常會收取管理費和業績提成,這增加了流動性提供者運行這些策略的成本。 Maverick通過將最優流動性分配納入AMM模型本身來消除這一成本。

結語

Maverick新穎的AMM設計通過降低無常損失風險和滑點,為市場引入了前所未有的資本效率水平。這對交易者和流動性提供者都很有吸引力,這將使Maverick能夠佔領很大的市場份額。

Maverick正準備推出基於這種引人注目的AMM技術的swap產品,它會提高DEX市場的資本效率。該產品的一個關鍵特性是用戶能夠輕鬆高效地打開新的交易池,因為Maverick的AMM提供的流動性智能管理應該保證高效率,即使對於長尾資產也是如此。未來,同樣的AMM技術可用於支持永續合約等衍生產品,將Maverick的業務範圍從現貨市場擴展到更大的DeFi生態系統。

最重要的是,Maverick開發的技術可能會佔據去中心化金融市場的很大一部分,並且是一項引人注目的投資。 ——Paul Veradittakit