4 月 16 日公佈的最新一期 CFTC CME 比特幣持倉週報( 4 月 6 日 – 4 月 12 日)顯示,統計週期內比特幣出現了超過 5000 美元的大幅下跌,幣價時隔近一個月再度跌破 40000 整數關口。在行情大跌的大背景下各類賬戶做出了何種選擇,是本期週報的看點所在。

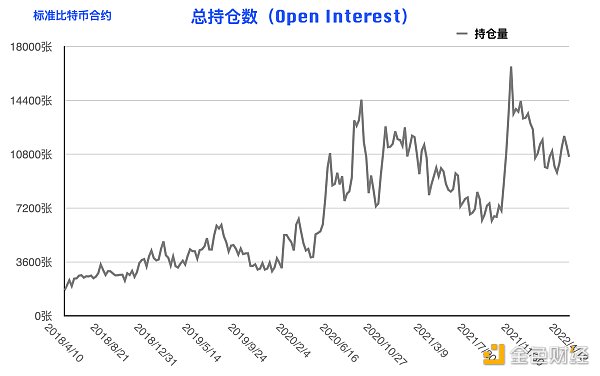

比特幣標準合約總持倉量有所回落,自 11374 下降至 10632,該數值兩周連降並創出近四周新低。

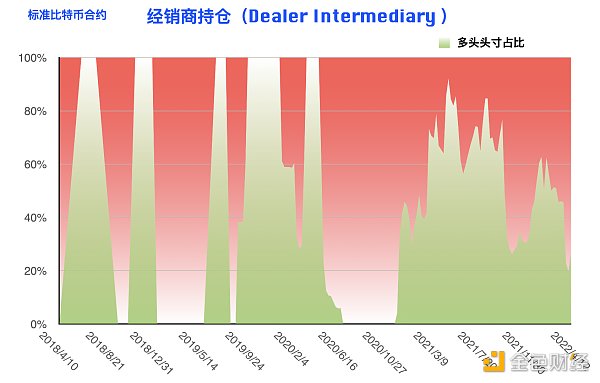

規模最大的經銷商賬戶多頭頭寸自 345 上升至 406,空頭頭寸自 1393 下降至 1127,該數值上一統計週期的漲幅全數回吐並創出了近三週新低,與此同時多單持倉佔比回升至 26.48% 創出近三週新高。規模最大的機構賬戶在最新統計週期內非常耐人尋味的淨多調倉,考慮到這類賬戶在過去一段時間裡一直在進行偏空的倉位調整,而最新統計週期市場出現了大幅回調,「常理」來看這類賬戶「理應」順勢加大空單佈局力度,但是這種頗顯意外的調倉非常值得重視。大型機構對於市場的宏觀判斷能力在相當長的時間裡已經得到了反複驗證,所以這或許可以視作是一個階段止跌拐點到來的先兆信號。

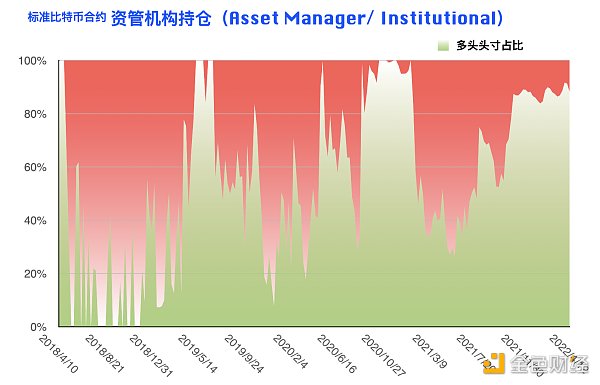

資管機構多頭頭寸自 6674 下降至 6110,空頭頭寸自 635 上升至 807,資管機構在最新統計週期內進行了淨空調倉,這也是這類賬戶連續第二個統計週期進行淨空調倉。如上一期週報所述,這類賬戶在過去一段時間裡的「滯後反應」在上一周期發生了變化,並在最近這輪快速下跌發生之前做出了正確的淨空選擇,因此最新統計週期內這類賬戶繼續加碼做空的態度同樣值得重視。

至此「問題」就出現了,兩類規模較大的機構賬戶在最新統計週期內做出了截然相反的選擇,短期市場的不確定性陡升。不過如果結合最近一段時間的判斷準確度來看,經銷商賬戶突然間的方向轉變確實更加引人注目,此前一段時間持續追空的投資者需要提高警惕了。

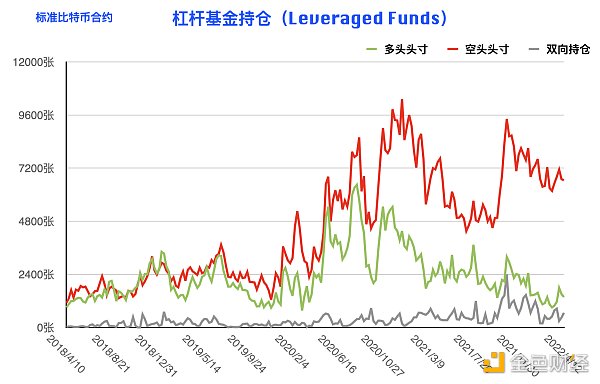

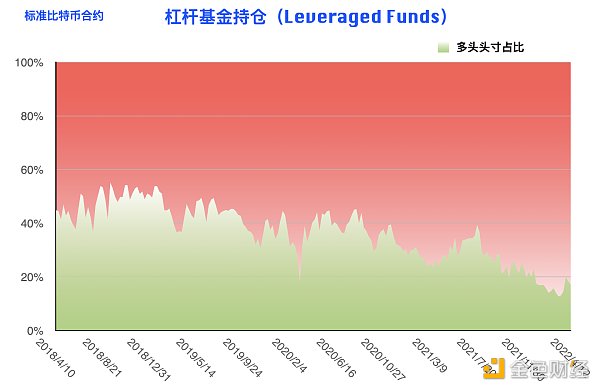

槓桿基金多頭頭寸自 1507 下降至 1374,空頭頭寸自 6702 同步下降至 6654。槓桿基金在最新統計週期內又一次進行了多空雙向同步減持,這類賬戶最近一段時間裡保持的偏空態度在行情整體表現弱勢的大環境中得以延續。

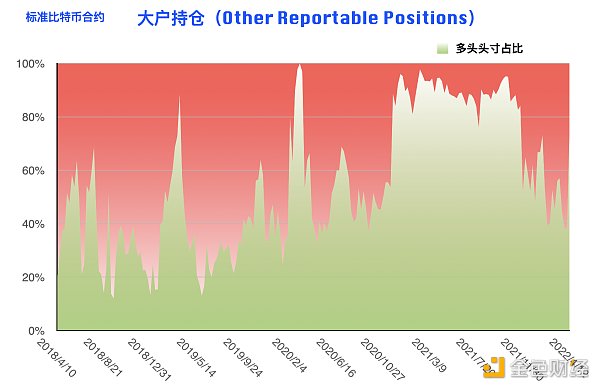

大戶賬戶多頭頭寸自 722 下降至656,該數值創出近 108 週新低,上一次出現類似水平需要追溯至整整兩年之前,空頭頭寸自1159 同步驟降至 230。大戶賬戶最新統計週期內又一次進行了多空雙向同步減持,不過需要注意的是,這類賬戶的淨持倉再度回歸淨多狀況之中,結束了此前連續三週的淨空持倉。但是這種偏多態度的表達受制於多單持倉量創出 2020 年 3 月初以來新低的表現大打折扣,因此僅認為大戶流露出了較弱的轉多態度。

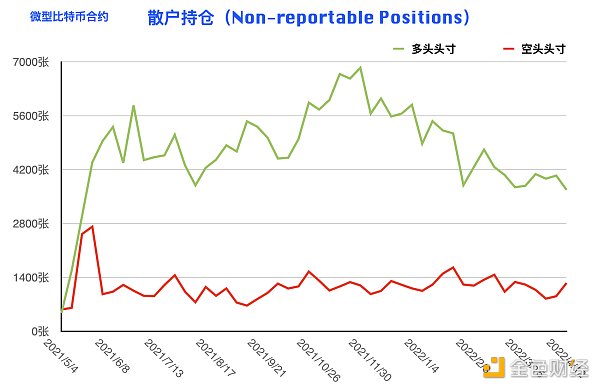

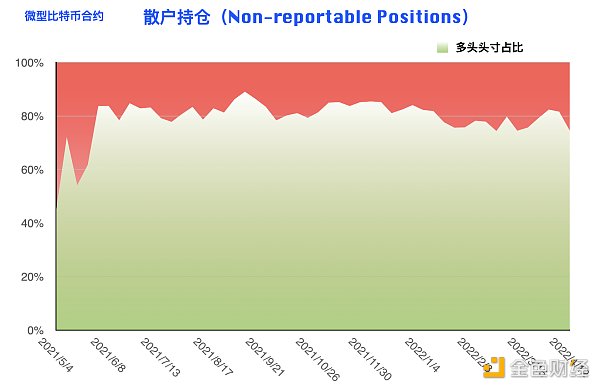

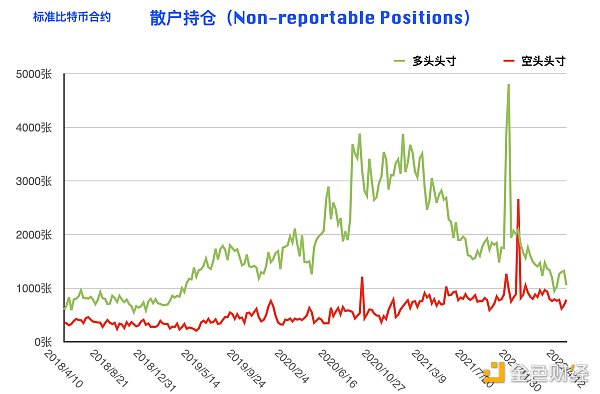

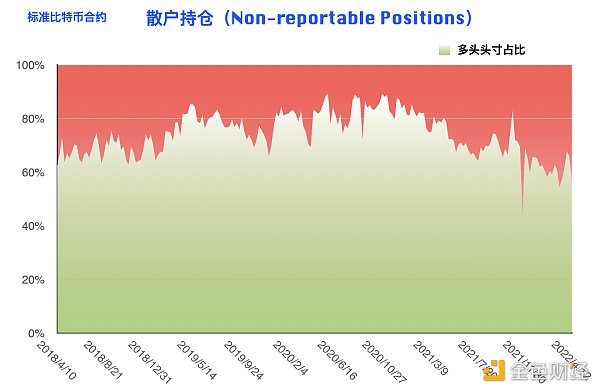

散戶多頭頭寸自 1322 下降至 1058,空頭頭寸自 681 上升至 786,散戶在最新統計週期內進行了淨空調倉,行情大跌的環境中散戶順勢追空,並無太多意外。

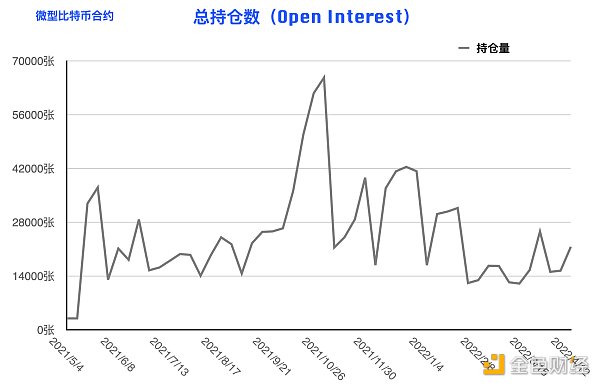

比特幣微型合約總體持倉繼續上升,總持倉量自 15386 上升至 21609。

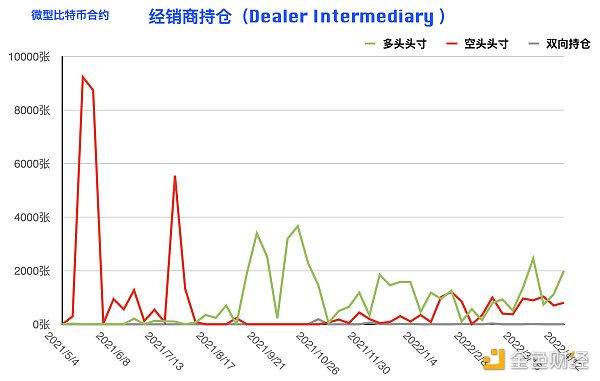

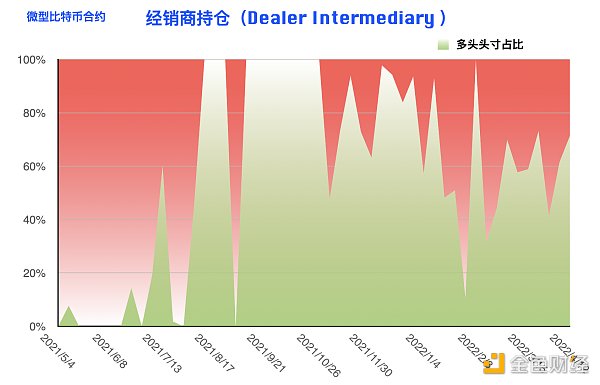

經銷商賬戶多頭頭寸自 1122 上升至 2001,空頭頭寸自 704 上升至 803,經銷商賬戶在微型合約中進行了多空雙向同步增持,不過多單持倉佔比出現了明顯上升。這類賬戶在兩類比特幣合約中均表達出了明確的偏多態度,這種逆勢的態度轉變值得重視。

資管機構持倉量非常有限且沒有進行明顯的倉位調整,不做過多展開。

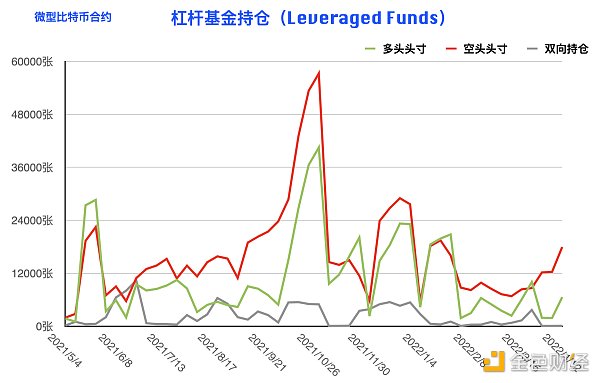

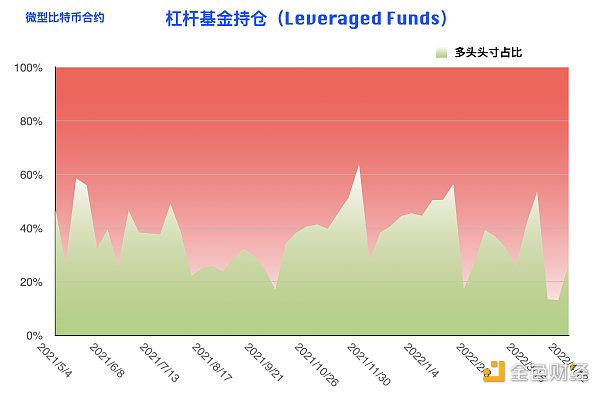

槓桿基金多頭頭寸自 1865 上升至 6584,空頭頭寸自 12319 上漲至 17947,槓桿基金在微型合約中進行了多空雙向同步增持,多單增持比例相對更高,這類賬戶仍然是進行了與標準合約相反的風險對沖處理,短期內的單邊傾向並不明顯。

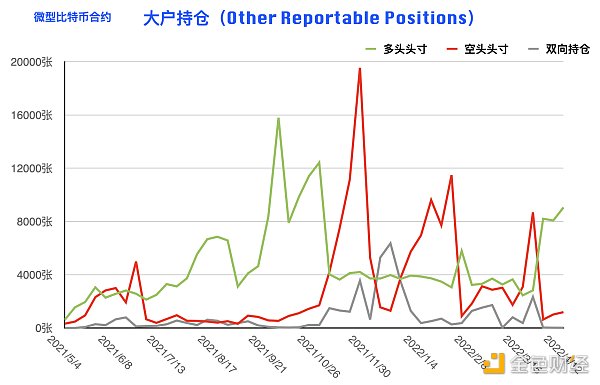

大戶多頭頭寸自 8075 上升至 9054,空頭頭寸自 1011 上升至 1187,大戶賬戶在微型合約中進行了多空雙向同步增持,由於調倉比例與上一統計週期保持一致,這類賬戶在微型合約中並無明顯的方向偏好表達,加倉僅透露出了較弱的樂觀態度。不過如果結合標準合約來看,大戶賬戶在最新統計週期內的態度確實已經轉多了。

散戶多頭頭寸自 4043 下降至 3674,空頭頭寸自 910 上升至 1252,與標準合約的一致的淨空調倉,散戶的這一選擇在行情大跌的背景下非常容易理解,也沒有太多值得解讀的信息。