2007年,馬克安德森(Marc Andreessen )發表了一篇著名的文章《The only thing that matters》,認為在市場、團隊和產品這三個維度中,市場應是投資者評估初創企業時最需重視的方面。對於可投資的領域,馬克主要看好的是那些發現真正需求並有大量潛在客戶的的公司。 “產品不需要非常完美,它只要基本能用就行。”

Uniswap的例子

如果你在2018年以產品為優先判斷標準,那麼你很有可能會因此而錯過Uniswap這個獨角獸。而大多數金融領域的專業人士很可能也會告訴你,它的設計是相當愚蠢的。

如果你把注意力放在團隊上,你會對沒有經驗的創始人、初次創業者、沒有金融背景的人建立金融應用的資格等方面心存疑慮。

然而,如果你將注意力放在市場方向上,你就會注意到,對鏈上交易場所有很大的潛在需求,可以支持價格發現和價值交換,而Uniswap是第一個真正發揮作用的項目。這就是它值得投資之處。

在Uniswap之前的嘗試,要么是在鏈上不可行的訂單簿,要么是像Bancor這樣的AMM設計,需要使用他們的治理令牌才能進行交易,會對用戶體驗產生負面影響。

“是否先進入市場並沒有那麼重要。相反,最先找到產品與市場完美匹配的人才最可能是長期贏家”

由於時機恰當,功能良好,Unsiwap成為獨角獸和數十億美元的項目。這並不是要低估或貶低創始人的重要性。如果沒有天賦,他們就無法注意到需求,也無法率先生產出”剛好能用”的產品。然而,如果與海登-亞當斯有類似素質的創始人選擇建立第一個預測市場而不是DEX,那麼這個項目很可能會失敗。

再往前追溯,我們可以找到另一個類似的例子——以太坊。

想像一下,Vitalik在2015年向你推薦了以太坊白皮書

同樣,如果你把注意力放在團隊上,你會對沒有經驗的創始人,一個沒有上過常春藤盟校的初次創業者,執行這樣一個具有挑戰性,有世界性的影響的任務感到擔憂。

對於很多真正了解這項技術的人來說,他們一定不會認為以太坊是最令人印象深刻的架構。 EVM是最受詬病的發明之一。

然而,如果從市場方向的角度來看,你就會發現這是第一個支持智能合約開發的區塊鏈,雖然這些智能合約也僅僅是是可用而已。

在最近的幾年裡,以太坊成為了公認的最領先的公鏈,儘管一直面臨著來自競爭對手的壓力。所以結論是,正因為以太坊打開了正確的市場,吸引了最聰明的一幫人才圍繞它去建造,甚至基於此去進一步創新。這方面的獨特優勢彌補了所有一開始的的不足。

今天的市場上的現狀是怎麼樣的呢?早期階段的創業公司如何找到合適的PMF?如何識別真正的需求和偽需求?

如果沒有前瞻性的偏見,判斷PMF更像是一種藝術,需要相當程度的想像力。公平地說,運氣也扮演者極其重要的作用。比如P2E的爆炸是基於多個不太可能的事件的同時發生。

雖然我們無法預測未來,我們至少可以盡力確定潛在的需求。了解當前市場和用戶的可能行為就是這樣一種符合邏輯的策略。

Uniswap v3和dYdX被定義為最成功的DEX,原因則是因為它們分別在現貨和衍生品市場的成交量排名中處於領先的地位。但是什麼樣的因素決定了他們可以處在領先的地位?

毋庸置疑的是,巨大的交易量使得Uniswap v3的滑點更具競爭力,隨著越來越多的零售交易量通過DEX聚合器流通,滑點的定價將是獲得交易量的關鍵。

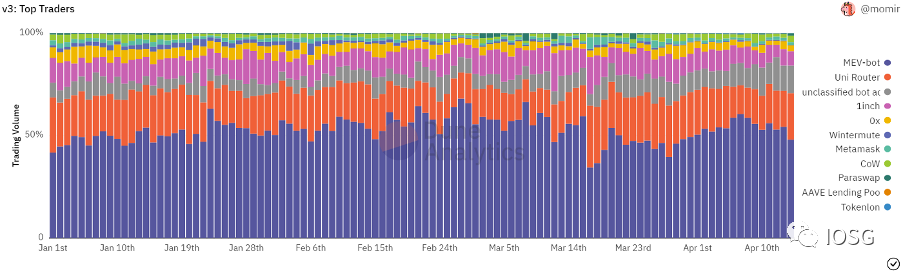

但事實上,v3優越的交易量的原因在於MEV機器人的高度參與。如下圖所示,每天,機器人占到Uniswap交易量的75%。因此,即使沒有用戶參與Uniswap協議,只要有流動性提供者願意被套利,Uniswap v3仍然會擁有比大多數DEX更大的交易量。

(Source: https://dune.xyz/momir/MEV-Ethereum)

Bots和Whales主導了以太坊的鏈上活動。了解到這一點,你想投資一個消除MEV並為小交易者優化體驗的以太坊DEX嗎?可能不會。

AMMs和DEX Aggregators是最成功的DeFi垂直行業之一的原因尤其在於它們分別為鏈上最大的兩類用戶服務:Bots和Whales。

Connecting the dots

“具有諷刺意味的是,一旦一家創業公司成功了,你問創始人是什麼讓它成功的,他們通常會舉出各種與之無關的事情。人們不善於理解因果關係。但幾乎在每一個案例裡,原因實際上是Product Market Fit(PMF-產品市場契合度)”

投資者似乎也不善於理解因果關係。最近,我聽到許多人試圖量化Axie、Uniswap類型的創始人的特徵,以知道在未來的項目中應該注意什麼。雖然這是一個有趣的智力練習,但我認為它對決策過程的價值不大。

沒有立即找到產品與市場的契合點並不是什麼大事,除非…

找到PMF可能是一個非常漫長的過程,需要不斷地迭代。然而,一旦項目在沒有實現PMF的情況下實施積極的增長戰略,問題就會出現。

因為項目在第一次嘗試時不能達到PMF的風險很高,產品早期過度激進的的流動性挖礦通常會導致過早擴大規模的問題:項目用遠期的所有權換取短期產品指標,吸引投機者而不是真正的產品用戶。

儘管如此,這似乎是行業內的主流做法。創始人傾向於在產品推出時採用激進的流動性挖礦,其中原因包括:

- 對項目的過度自信–雖然自信是好事,但有健康的懷疑態度肯定是有幫助的。

- 認為應該在市場火爆時推出代幣,而不管基本面如何–這個邏輯只有當你在尋找一個好的pump and dump 機會時會聽起來不錯。

- 該項目已經有了很強的聲量,要么是由於OG創始人擁有崇拜的追隨者,要么是社區對這個項目非常激動。

由於加密行業的特殊性,我們經常看到第三類項目甚至沒有MVP (Minimum viable product-最小化可行產品)就獲得了驚人的估值。或者,一些項目在沒有達到一定規模的用戶量的情況下保持10位數的估值。

這些類型的項目會使我們上面的PMF 推理經不起推敲嗎? 社區力量和模因是否應該成為一個與市場、團隊和產品一樣重要的範疇,或者它是否在某種程度上就源自這些方面?

無論如何,我認為這類項目是一個例外,而不是一個規律,隨著行業的成熟,這一因素的重要性逐漸降低。從本質上講,社區力量只是為項目尋找PMF 贏得了時間和資源。如果沒有真正的需求,這些項目最終會消亡。

因此,根據您的投資時間範圍,您可能對社區和模因與其他因素有不同的價值判斷。

你可能在理智上是對的,產品永遠不會成功地得到真正的使用,但你仍然可以從中達成一個很好的交易。

“你是願意在理智上正確卻賠錢,還是願意在理智上錯誤卻挽救你的交易?”

PMF 評估中的問題

加密貨幣的投機甚至在代幣發行之前就開始了。高用戶數量是否意味著產品已經找到了PMF,還是大多數用戶只是在提前挖礦因為項目宣布Paradigm 參與了他們的種子輪?

在發現和評估PMF 以及為市場、產品和團隊等方面定價時,肯定存在許多細微差別。畢竟,每個因素都是關鍵的,並且必須達到項目成功的某個閾值。然而,如果我必須按這些因素在評估項目中的重要性來對它們進行排序,我會按照以下順序來做: 方向>團隊>產品。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:IOSG Venture