在Alameda、Zhusu、Hashed 和DCG 發起的公鏈戰爭之後,儘管市場情緒日益消極,但加密貨幣風險投資公司繼續在不同領域積極擴張,這些錢到底流向了何處?

一窺加密VC 一季度投資動向:他們都把錢投向了哪裡?

TL;DR

1.22 年第1 季度,加密貨幣風險投資公司投資140 億美元,相當於2021 年總投資資本的50%。

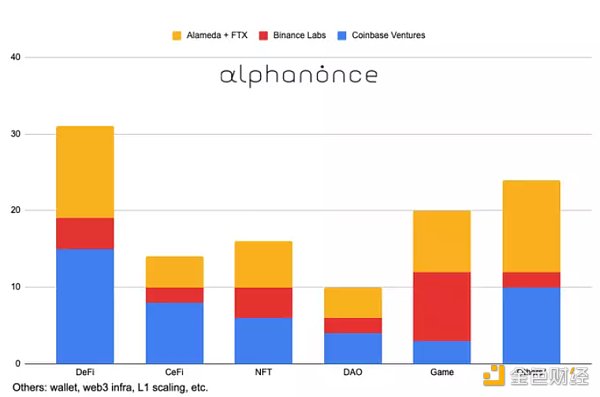

2. 交易所主要投資於跨鏈項目與NFTFi

3. 頭部風險投資公司青睞期權和ZK

4. 不可否認的是,交易所與頭部VC 都對DAO 和遊戲有著濃厚的興趣

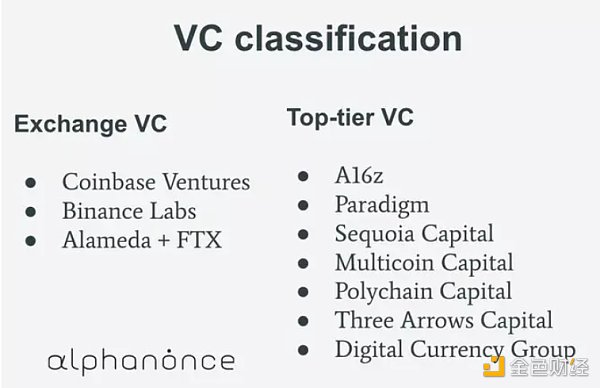

加密貨幣領域中的VC 主要分為交易所的風險投資部門和(頂級)風險投資公司兩種類型,類型不同,自然策略不同。

我們首先來看看交易所風投部門執行的策略。

其中31 個DeFi 項目中有5 個是跨鏈項目(16%),16 個NFT 項目中有6 個是NFT 金融化項目。 (38%)

跨鏈

目前,關注度最多的跨鏈橋有:

LayerZero_Labs ($STG), MultichainOrg ($MULTI), SwimProtocol ($SWIM), 和Routerprotocol ($ROUTE), Symbiosis_fi ($SIS)

其中除了$SIS,它們都從不同VC 手中籌集了資金,尤其是$STG 的VC 投資者,多得令人眼花繚亂。

VC 們不僅僅只是聰明錢,他們也是敘事的創造者。 2021-2022 年期間,SBF、Zhusu、Simon Seojoon Kim 和BarrySilbert 分別選擇了$SOL、$AVAX、$LUNA、$NEAR,緊接著就是公鏈戰爭。 2022 年,儘管跨鏈橋經常被黑,但跨鏈仍是VC 最熱門的主題。

NFT 的價格發現

這應該是一個NFT 金融化的主題,當我們只交易NFT 本身時,實時價格發現是無關緊要,但是,如果NFT 與DeFi 結合,那就很重要了。

想像一下,一個BAYC 的抵押貸款。假設BAYC 的實際價格是100 ETH,BAYC 每小時交易一次。

如果BAYC 被惡意攻擊者以1 ETH 的價格賣出,許多BAYC 持有者以自己的BAYC 抵押貸款,大量的資金可能會被清算,這就是為什麼價格發現很重要。

我們再來看一看頂級VC 們投資的領域。

其中,34 個DeFi 項目中有4 個是期權類項目(12%),投資的40 個基礎設施中有8 個隱私類和擴展類項目(20%)。

DeFi 期權

為什麼期權很重要?因為這是DeFi 中的主動收益,並且與TradFi 中的現貨市場相比,衍生品市場更大。

正常的DeFi 協議使用他們自己的治理代幣提供收益,而代幣是由協議鑄造的。然而,期權協議提供的收益是由有機機制產生的,所以它的可持續性要強得多。

在股票市場,2021 年的每日期權量(4.5 億美元)超過了每日現貨量(4.05 億美元)。在加密貨幣中,幣安每日衍生品交易量(560 億美元)超過了每日現貨交易量(180 億美元)。鏈上期權市場是加密貨幣中服務最欠缺的市場之一。

零知識證明(ZK)

幾乎所有基礎設施項目都試圖讓區塊鏈變得更加私密和擴展性更強,為此,ZK 是必要的,zkEVM 解決方案即將到來,這是一種現象級的技術突破,自然獲得了頭部VC 們的青睞。

相同點

不管是交易所的風投部門,還是頂級的風險投資公司,他們都不約而同地關注了DAO 與遊戲。

DAO 治理工具:Nftychat(需要使用小狐狸錢包登錄的Discord)+ENS = 最直觀的DAO 治理工具。對於真正的DAO,我們需要一個Web3 原生的社交平台。

遊戲:MaviaGame 最受關注的遊戲項目之一,它已經從Alameda、Binance Labs 和Mechanism capital 等地方融資了800 萬美元,並已成功完成了土地出售。

撰寫:Alphanonce intern

深潮TechFlow 獲授權發布