引言

DeFi 經過五年的高速發展,基礎積木/基建領域的各個大方向的贏家已定,市場格局無太多變動。由於缺乏新的金融基建創新,以太坊DeFi領域最容易撿的果實已經幾乎被撿完,多鏈DeFi是後來新進創業者為數不多的敘事方向,不過目前來看大多數的其他公鏈上金融協議基本上還是在沿著以太坊DeFi前輩們開拓的路徑中做一個追隨者、復刻者。

一方面是因為多鏈敘事的爆發以及以太坊生態逐漸飽和,其他鏈上的活動也逐漸增加。不過有意思的是,巨鯨們依然展現出了對於安全方面的強烈偏愛。以太坊上最大的協議Curve.fi的TVL比建立在Avalanche和Solana之上的所有的DeFi應用的TVL的總和還要多(這是否也標誌著前兩三年人們爭論的DeFi商業模式和產品體驗上到底該偏向retail還是insitution論題的塵埃落定?)。

另一方面,因為這些多鏈可以提供更低的手續費,一些無法承受以太坊費用的用戶也被擠出到其他鏈上。然而考慮到這些用戶實際提供的資本和交易量仍是微不足道的,基於目前大多數主流的單體區塊鏈的架構的平台,它們實際上將難以承受DeFi巨大的吞吐量。

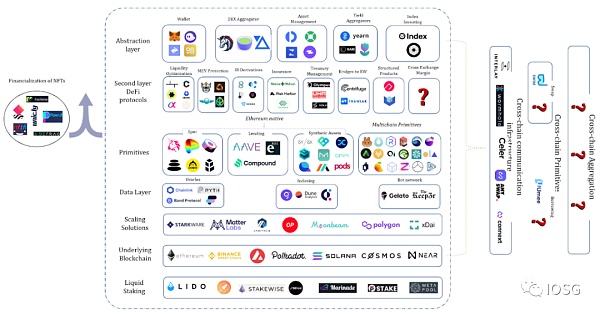

DeFi Map; 來源:IOSG Ventures

多鏈DeFi擴張一直是2021年的DeFi發展的新焦點。其中BSC-Chain、Polygon、Terra、Avalanche和Solana也做了諸多討論,雖然這些鏈大多定位為以太坊的競爭對手,但Polygon領導層和社區選擇支持以太坊的最大敘事,甚至宣布了一個雄心勃勃的推廣路線圖,並自己定位為模塊化區塊鏈方法的引領者之一。

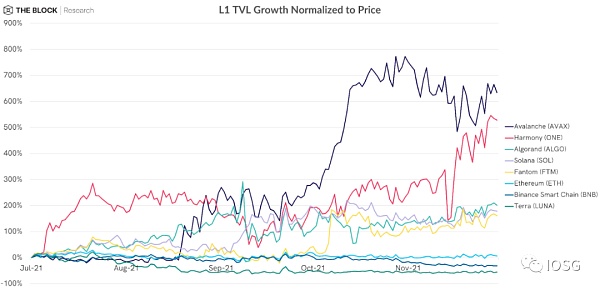

由於現有以太坊原生擴展解決方案的進展較慢,這為其競爭對手佔領部分市場份額打開了一定的機會窗口。雖然TVL被最廣泛地被用於定義個人鏈上活動的業務量指標,但該指標也有一定的缺陷。因為通常大部分TVL是來自於特定L1的原生代幣,因此原生代幣的價格上升自然會導致TVL的增長,然後這又會進一步致使投機者抬高代幣價格。

正如The Block在下圖展示的,可以看出Avalanche有最大的新鮮資本流入到該生態。

來源:The Block

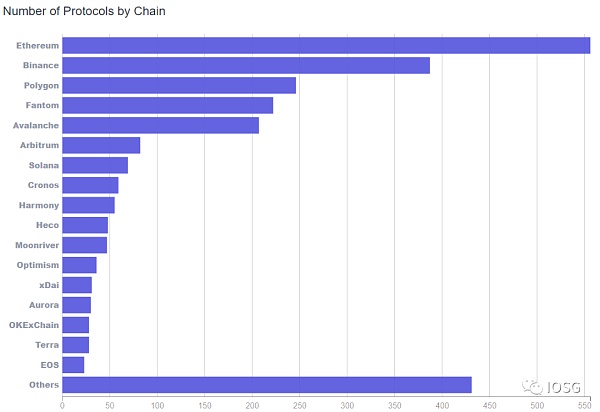

儘管其他鏈上的活動越來越多,但當涉及到絕對TVL和建立在其上的dApps數量時,以太坊仍然是主導的解決方案。直觀來講,我們可以看到最大的以太坊協議Curve的總TVL比建立在Avalanche和Solana之上的所有應用程序的TVL之和還要大。

來源: Footprint Analytics

其他鏈落後於以太坊開發12個月以上。為了證明對大型資本提供者來說足夠安全,新的鏈將不得不面對時間的考驗。如果我們比較一下Solana上穩定幣與以太坊上穩定幣的收益率,對風險的看法就很明顯了。例如,Solana上最大的貨幣市場協議–Solend,在USDC和USDT上提供的APY比AAVE大2-3倍。這種差距表明,在一個新鏈上與新協議互動的隱含風險溢價較大。

任何尋求與以太坊競爭的鏈,都必須重建以太坊DeFi地圖。因此,當以太坊DeFi生態系統一直在嘗試探索新原生並進行垂直領域建設時,其他大多數L1都在復制以太坊DeFi地圖。

如果我們觀察DeFi代幣的市值,以太坊DeFi的主導地位也非常明顯,在前20個代幣資產中,只有4個是非以太坊生態的項目。

去中心化應用先驅的身份幫助以太坊積累了軟實力。所有替代的L1a都以某種形式採用EVM的兼容性,例如Avalanche的C鏈、Polkadot的Moonbeam、NEAR的Aurora、Solana的Neon、Fantom、Polygon、BSC等等。

從長遠來看,我們預計,大多數應用將建立在rollup之上,因為這是唯一可持續的方案,長期支持數以萬計的用戶擁有良好的鏈上體驗,並且這是基於不犧牲去中心化、抗審查、安全和不可信任等基本原則上。

本文節選自《IOSG報告:Rollup賦能新的金融體系》中的一部分:多鏈DeFi。完整報告,敬請期待。