過去一年,一些知名風險投資公司已經建立了加密貨幣部門。

紅杉資本(Sequoia Capital)今年2月宣布成立5億美元以上的加密貨幣基金,主要投資於在第三方交易所交易的加密貨幣。

前a16z合夥人Katie Haun於今年3月宣布了Haun Ventures的15 億美元加密基金,兩個月前,她的前雇主宣布成立45億美元的基金,去年該公司宣布成立22億美元的加密基金。

相對較新的加密基金和原生加密基金,如Electric Capital在3月份完成了10億美元的加密基金,而Paradigm則在11月份首次推出了25億美元的加密基金。

那麼,為什麼這些高瞻遠矚的資本配置者如此看好Web3呢?

傳統投資者和Web2投資者應該如何看待這個新興但正在快速增長的行業呢?

為什麼要投資Web3?

超額回報

與Web2相比,支撐Web3項目的代幣經濟可以帶來巨大的回報——尤其是在當前通脹飆升、利率飆升和初創企業估值下降的環境下。

雖然到目前為止,加密貨幣市場在2022年經歷了波動,但其總市值在2021年增長了187%,比特幣和以太坊的回報率分別為59.8%和399.2%,Binance Coin、Avalanche、Solana和Terra的回報率分別為1268.9%、3334.8%、11000%和12000%。

儘管存在短期週期波動,但ETH呈上升趨勢。

就行業而言,DeFi(去中心化金融)在2020 年的市值僅為20 億美元,在撰寫本文時價值1140 億美元——在短短兩年內增長了57 倍,一些人樂觀地預測DeFi——目前在標準普爾500指數傳統金融或TradFi 市場中所佔的比例很小——在短短五年內,它的價值可能會增加100 倍。

在疫情期間,NFT市場也出現了顯著增長,並在2021年成為400億美元的市場,幾乎與傳統藝術市場持平。

流動性

初創公司的傳統股權投資缺乏流動性。投資者通常需要等待私募或IPO等事件,才能償還LP的資金並套現。當然,私人股票的二級市場正在興起,私人投資者的收購也形成了一定的氣候——但這些交易不具有真正意義上的流動性。

另一方面,大多數早期的Web3項目的代幣可以在任何時候交易(前提是他們已經在去中心化交易所發行了代幣供應),所以如果投資在短時間內可以實現100 倍,風險基金有機會更快地實現回報。

基金是否會選擇將資金鎖定一段時間,則是另一回事。

“鏈上”(存儲和發生在區塊鏈上)也意味著初創公司和他們的關鍵數據比私募市場更透明,因為在Etherscan等平台上,查看他們有多少資金、資金流向等等通常只需點擊一兩下鼠標。

被動收入

與僅僅投資於股票或代幣並希望獲得資本收益不同,代幣還為投資者提供了產生被動收入的獨特機會。

這可以通過以下方式實現:

-

代幣(通過權益證明共識機制提交資產以支持區塊鍊網絡)

-

流動性挖礦(將代幣存入流動性池或為DeFi協議提供流動性)

回報或APY(年收益百分比)可能相當誘人,從2%到25%不等,或者在一些不太可信、風險更大和有爭議的項目中,超過1000%。

這些獎勵通常是每天發放的,這也與我們習慣的TradFi的有息定期存款不同。

這最終意味著,在監管允許的情況下,基金可以在任何出售活動之前,為自己、投資者或後續融資創造有吸引力的被動回報。

資本效率

網絡和AWS等創新讓初創公司有能力利用“零或接近零”的邊際成本解決方案,這使得網絡時代之前的公司看起來資本效率低得令人難以置信。

以Netflix為例,這家擁有數千名員工的公司在2021年的市值超過了2000億美元,而其實體前身百視達(Blockbuster)擁有6萬名員工和大量房地產,卻只能管理50億美元的峰值市值。

但是,Web3的代幣經濟和技術基礎設施是項目如何籌集資金、協調和激勵資源的基礎,它們有可能讓Web2 初創公司看起來同樣低效。

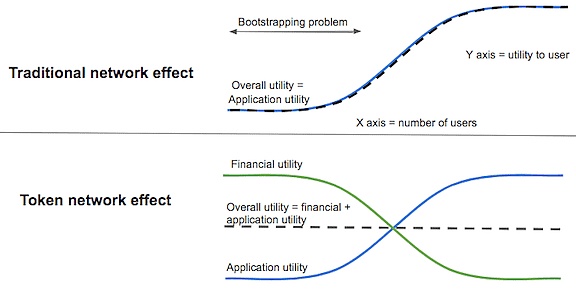

正如a16z的Chris Dixon所寫的那樣,典型的Web2初創公司需要在積極的客戶獲取策略上花費數百萬美元,才能達到規模化,而Web3初創公司則可以通過代幣激勵來實現自我啟動和擴大規模,這是他們進入市場戰略的關鍵支柱。

Lattice Capital的Regan Bozman指出,UniSwap是一家領先的去中心化交易所,其FDV(完全稀釋的市值)為73億美元。它只有30名員工。

也就是說,每位員工的收入為2.43億美元。從這個角度來看,亞馬遜的每位員工工資為92.3萬美元。

項目不一定需要雇傭大量的人來實現夢想,他們可以利用代幣激勵社區來幫助他們完成工作,這基本上是一種低成本的人才獲取模式。

s曲線的底部

如前所述,這是一個以緊迫感為特徵的新生空間,讓人想起Web1 的早期。像Web1 一樣,也有很多炒作和愚蠢的資金進入這個領域,所以我們應該謹慎行事。

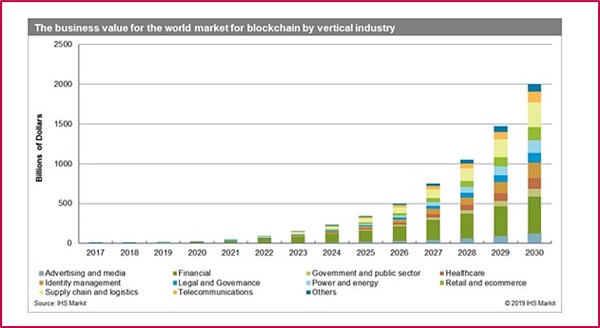

儘管如此,大多數可信的機構預測,更廣泛的Web3市場將以約50%的複合年增長率增長,到2030年成為一個數万億美元的行業,摩根大通(JPMorgan)、高盛(Goldman Sachs)和花旗(Citi)都在最近幾個月成立了加密貨幣研究部門,以利用這一不斷增長的機會。

區塊鏈商業價值預測。資料來源:IHS 市場

我們目前處於s曲線的底部,這代表著一個機遇。

但在傳統的風險基金經理進軍Web3之前,有一些重要的問題需要考慮,這些問題可能會讓這段旅程充滿危險,或者至少是困難。

投資Web3與Web2有何不同

雖然Web3風險投資的許多機制可能是相同的,但風險基金需要考慮無數其他因素,如下所示。

所需的額外服務和增值

通常情況下,風險基金將為企業家提供資本、網絡和洞察力。但Web3創始人需要的不僅僅是對銷售、營銷和單位經濟學的見解,他們還需要對代幣經濟學、治理機制、區塊鏈開發和智能合約、社區建設、加密法規、安全等方面的洞察力。

例如,a16z最近成立了一個加密研究和編碼部門,為其投資組合公司提供更深入的見解和“生產級代碼”。

資產託管與安全

當你投資初創公司的股權時,你可能會得到一份證書,你的名字會出現在市值表和股票註冊表上。

但當你投資加密貨幣和初創代幣時,你需要考慮如何安全地存儲這些資產——特別是當你要處理大量OPM(其他人的錢),並且在一個仍然充斥著騙局、黑客攻擊和漏洞的領域中運營時。

私鑰存儲在哪裡?有多少多重簽名合約?是否將資產轉移到了一個冷錢包?錢包放在哪裡?是否有多重簽名登錄到金庫?如果想將代幣質押或添加到流動性池中怎麼辦?如果跨多個錢包持有,需要如何跟踪整個投資組合?那麼加密保險呢?可以使用第三方服務還是需要自己構建?

這些只是加密貨幣投資者需要問的一些問題,而傳統風險投資家沒有。

不清楚監管環境

在法律、稅務和會計方面,大多數司法管轄區對如何處理代幣投資的指導有限,特別是在如何處理確認將代幣添加到流動性池所產生的收入的風險基金方面。

許多基金過於謹慎,將代幣與證券同等對待,以防範任何突然的監管變化。另外,大多數律師和會計師對加密領域不夠精通,無法提供有用和可靠的指導,基金必須一邊走一邊搞清楚這些問題。

所有權比例更小

Web3基本上是由社區驅動的,所以當風險基金——尤其是較大的基金——可能習慣於在創業後期擁有20%左右的股份時,Web3社區拒絕任何一個投資者持有如此多的所有權。事實上,這可能會導致整個項目的失敗。

Axie Infinity 的代幣供應

大多數成功的項目分配給投資者的代幣池不到20%,在某些情況下不到10%——大部分代幣留給公眾、貢獻者、顧問、核心團隊和質押獎勵。

這意味著兩件事。

風險基金可能持有2%到5%的股份,這取決於它們的規模。這些較小的股權可能會被Web3項目的資本效率和巨大的回報所抵消。

持股比例降低意味著,風險基金(而不是競爭)將需要與其他基金加強合作,共同投資,共享資源,從而使這些組合投資獲得成功。

其他團隊成員

風險投資團隊可能需要增加計算機科學家、代幣經濟學專家和協議專家,以便對潛在投資進行更嚴格的審查,並在投資完成後為他們提供支持。例如,Electric Capital在其19人的團隊中就有5個這樣的職位。

如果代幣經濟學構建得不好,代幣的價格可能會大幅波動,因此需要有人來確保組合投資不會受到大規模拋售的影響。

讓團隊中的某個人,或者至少是擴展團隊中的某個人——深入了解數學、經濟學和這些象徵性的動態——是至關重要的。

更多的競爭

投資私有SaaS公司和Web3項目之間的一個基本區別是,幾乎任何人都可以在底層購買Web3項目,私有和公共代幣銷售分別對早期社區成員和普通公眾開放。

不僅如此,各種網絡和協議已經建立了無數的生態系統發展基金,在截至2022年4月的12個月內,總額約為100億美元。這些基金通常不接受份額或代幣,而是向能夠幫助這些生態系統成功的項目分配贈款資金。

一些投資DAO也出現了,允許人們投資於多樣化的代幣資產池。

加密指數基金和部分NFT所有權平台也出現了,為人們提供了多元化的替代方案。

Web3項目只是有更多的渠道來籌集資金,簡單而容易,而且沒有頻繁向一個以回報為重點的風險基金報告的負擔。

共享和鏈上治理

雖然一些風險投資家可能習慣於佔據董事會席位,影響公司的發展方向,但在Web3中,一個項目越去中心化,它的社區就越能指導它的未來。

這可能會讓一些投資者有些不安。當涉及到對提案等進行投票時,基金需要適應使用像Snapshot這樣的投票系統。

鎖倉還是不鎖倉?

如前所述,代幣的流動性遠高於股票。但在風險基金開始宣傳其基金流動性更強之前,值得考慮的是,5到10年的鎖定期是否謹慎。

當然,一個代幣的價格可能在短期內登上月球,但如果再持有5年,它可能會登上火星。在網絡投資的世界裡,這就是“趁你領先時退出”與“不要過早拋售”的兩難選擇,這是基金必須做出的選擇。

一方面,向LP提供流動性可能是一個競爭優勢。另一方面,如果它以優化回報為代價,那麼它就不那麼引人注目了。

結構

最後,投資加密貨幣的風險基金應該追求什麼樣的結構?基金通常會採取保守的方式。

在過去的一年裡,大量的鏈上風險和投資DAO如Flamingo DAO和Global Coin Research (GCR)等湧現出來,它們在投資方式上更具有加密原生性,在GCR中,它們有鏈上金庫和去中心化的治理。

Syndicate DAO等平台使幾乎任何人都可以輕鬆創建投資俱樂部,以在沒有法律實體的情況下投資代幣,並且這些創新很可能在未來幾年繼續發展並擴散到主流中——尤其是隨著Z 世代成熟並在未來十年變得更富有。

總結

雖然進入門檻可能更高,學習曲線也更陡峭,但在Web2風險投資市場飽和的情況下,學習如何駕馭Web3並為其投資組合帶來真正價值的基金將會受到高度追捧。

上面的列表絕不是詳盡無遺的,在Web3中存在著無數的風險、已知的未知和未知的未知,但這只是一個開始。

Source:https://medium.com/@glaveski/how-Web3-venture-capital-differs-from-Web2-96b563deb322