原標題:Multicoin Capital:攪局以太坊的加密派對王者,百倍回報的thesis 推演狂人

作者:東方明

來源:海外獨角獸

2017 年春天,Multicoin Capital 的兩位創始人Kyle 和Tushar 在經歷了ICO 泡沫之後,認清了加密投資缺乏分析框架的現狀,決定做加密世界的本傑明· 格雷厄姆,試圖開啟crypto 領域價值投資的時代。

從《理解代幣的流通速度》開始,兩位用一篇篇犀利的文章建立起了不畏懼“反共識”的基金人設。在人們熱情高唱以太坊的時候,他們豪賭了“以太坊殺手” EOS;EOS 由於項目自身原因失敗了,在市場慶祝Multicoin “錯誤”的時候,Multicoin 不“承認錯誤”、堅持自己的thesis,看空以太坊擴容的速度,最終投出了Solana 這種大放異彩的項目。

5 年間,Multicoin 的投資風格始終是 thesis 驅動:一群狂熱的加密世界觀察者,日日夜夜辯論公鏈存在的問題、推演技術迭代和加密世界未來的“理論圖景”,並據此構建投資組合。

Multicoin 認定一個thesis 就會集中火力去投,他們“以10 年為視野,耐心等待thesis 被時間驗證,比起太早於時代進場,他們更害怕錯過一個無限複合增長的機會”。他們和被投項目緊密合作,對Solana 生態的構建,以及Helium, The Graph 等眾多引發人們重新思考Web 3 模式的項目功不可沒。

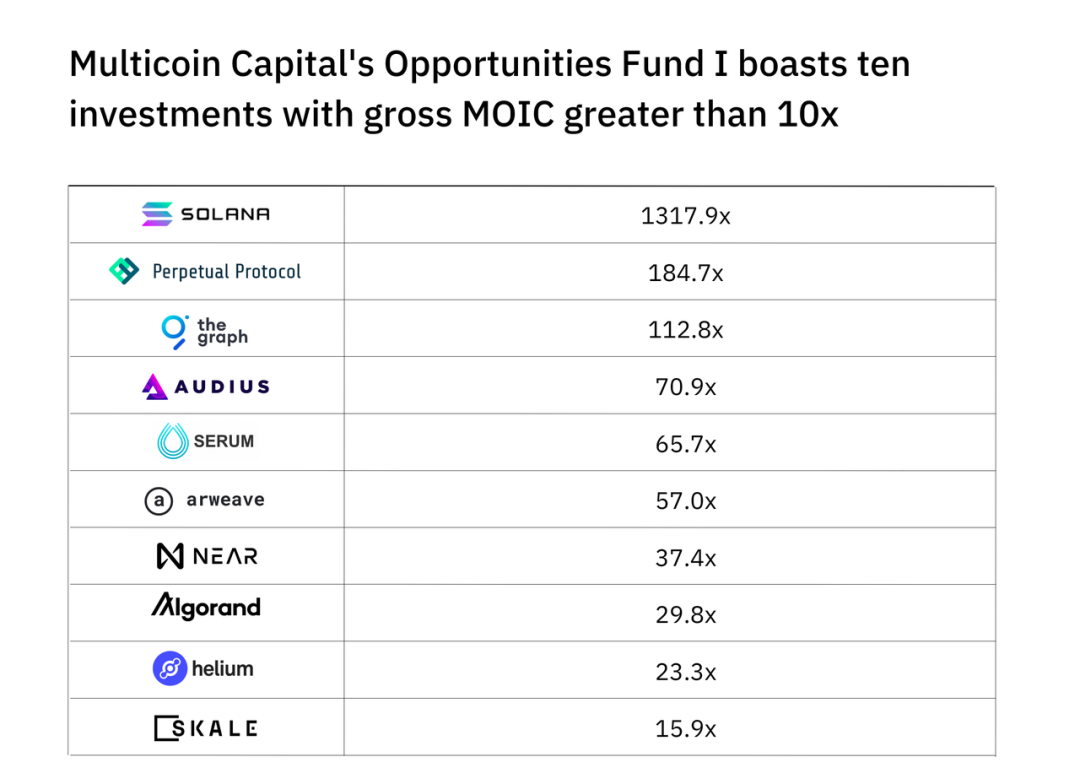

截止去年第三季度的數據顯示,Multicoin 第一期VC fund 的Gross MOIC 高達114.7 倍,DPI 為47 倍。 Axios 去年底的一份報告還顯示,從成立時間算起Multicoin 的對沖基金回報率約為203 倍。

Multicoin 的LP 陣容包括 Marc Andreessen (a16z),Sam Bankman-Fried (FTX),Fred Wilson (USV),Su Zhu (三箭),都是些不用過多介紹的名字。

Multicoin 的文化熾熱、直接,兩位創始人敢於在公開場合、尤其是在crypto 這種部落式的、不容異己的討論環境下,去發表不受歡迎的見解,即使後來被證明是對的,還是有很多忿忿的懷恨者。但這不影響愛戴他們的人極度愛戴他們,這個最初用以太坊攪局者面目打入crypto 的局外人,跳著跳著就成了加密派對的王者。

01.

逃離華爾街:尋找新大陸

Multicoin 的兩位創始人同是2008 級紐約大學本科生,曾經兩人都希望在華爾街留下印記,直到金融危機發生,華爾街和矽谷的一損一榮直接影響了他們的軌跡。 Kyle 開始跟著計算機科學家父親在其電子醫療記錄公司VersaSuite 學習創業,Tushar 也想學習創業,拒絕了幾家大PB bank 的offer,自願降薪大半去Kyle 父親的公司工作。

一年後,兩人就各自出來單幹。 Kyle 基於Google Glass 做了一款面向外科醫生的VR 顯示儀,手術時可以頭戴這個儀器記錄下整個與患者的交互過程,並從中看一些過往成功的手術指導。很快Google 就斃掉了這款當時名噪一時的應用,Kyle 也被迫出售他的第一家創業公司。從市場契機上來講,他至少早了10 年。

Tushar 的第一次嘗試也是在healthcare 領域,建立了一個醫患數據和臨床實驗匹配的平台ePatientFinder。當時人們對SaaS 的接受度不比如今,整個銷售的鏈條、臨床實驗的反饋、產品週期都太過漫長,Tushar 最終將其賣給了一個競爭者。

兩人畢業後的頭四年不算世俗意義上的成功,甚至很多人會認為有些太過遲緩。 2008 年就洋洋灑灑問世的中本聰的比特幣白皮書,直到2013 年才被Tushar 拾起。接著Kyle “發現”了以太坊,兩人完全入坑加密世界,在一年內參加了眾多加密貨幣的線下討論,遇到了一位未來的Multicoin LP Adam Mastrelli。

直到2017 年春天,他們才決心一起建立一支加密基金。從那之後,一切都被賦予了驚人的加速度,5年間獲得了無法企及的回報率。

Multicoin 重倉的 Helium 和 Solana,分別代表了他們的兩大信仰:Web3 在物理世界中去中心化組織的力量,以及一個全能公鏈的未來。截至去年下半年籌集第三期基金時,Multicoin 將兩期VC 基金的約11% 配置在了Helium,7% 投進了Solana,均獲得了10 倍以上的回報,Solana 的MOIC 達到了驚人的1318 倍。

截至2021 年第三季度,一位LP 分享了他們在Multicoin 第一支VC 基金的回報,Gross MOIC 高達114.7 倍,DPI 為47 倍。 Multicoin 官方的口徑則顯示第一第二支VC 基金分別達到了33.1x 和3.6x 的回報率。

創始人Kyle 常在採訪中提及’Timing is a bitch’,認為在crypto 領域投資要拿捏好時機簡直是不可能的,於是不得不從對擇時的迷戀中抽身出來,“贏在十年後”。

Multicoin 的第一支VC 基金不過1700萬美元,取得了驕人的成績後,第二支和第三支仍然非常克制地只募了1 億和2.5 億美金。如今,加上對沖基金約45 億美金AUM 的Multicoin 憑藉一個十幾人的團隊仍在專注於尋找前1% 的創業者,始終抱著“我們還在這波浪潮的頭波”的心態,如果你仔細觀察他們在公開場合發言的影像,可能會發現他們回答關於加密未來的刁鑽問題的時候總是有些許放空、目視遠方,好像那裡才是一切偉大的事發生的地方。

02.

一筆一劃建立聲譽的加密世界觀察者

2017 年被很多人視為crypto 領域的元年,當時的ICO 泡沫一時無兩,Tushar 舉例說連Dentacoin 這種荒謬的概念都能在市場上獲得一群信眾—— Dentacoin 立志給口腔衛生程度高的人提供代幣獎勵來破壞牙醫行業,還掀起一陣輿論熱潮,認為這些token 可以用來充當法幣“一般等價物”來購買商品。

短線快衝、迅疾上市的現象剝奪了長線投資的生存空間。當年極少有機構投資者關注加密領域,而且資本動作非常隱匿。當時影響力比較大的Polychain 和MetaStable,都從未在公開場合分享任何市場見解,更談不上自發地倡導一個更理性的價值投資。

2017 年的加密世界需要一個本傑明·格雷厄姆【注:“價值投資”之父,《聰明的投資者》作者】。 Kyle 和Tushar 找到了一個真空,開始發聲。

兩人都沒有crypto 相關的漂亮履歷,吸引關注和建立品牌的最大武器就是寫作。創立伊始,Kyle 的一篇《理解代幣的流通速度》就在crypto 圈子被瘋狂轉發。直至如今,Multicoin 都稱得上是加密世界最大聲量的投資團隊之一。

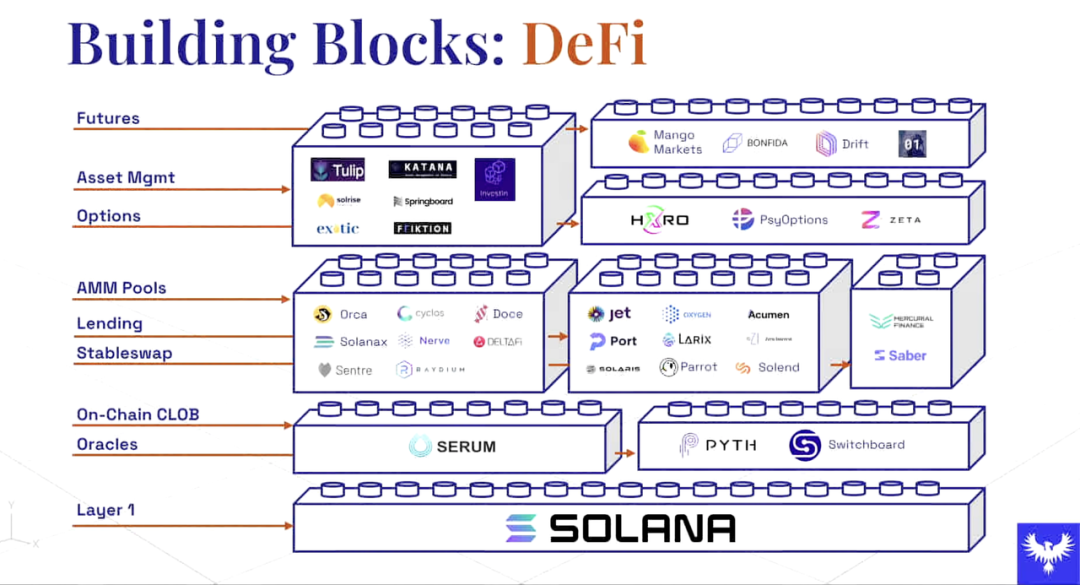

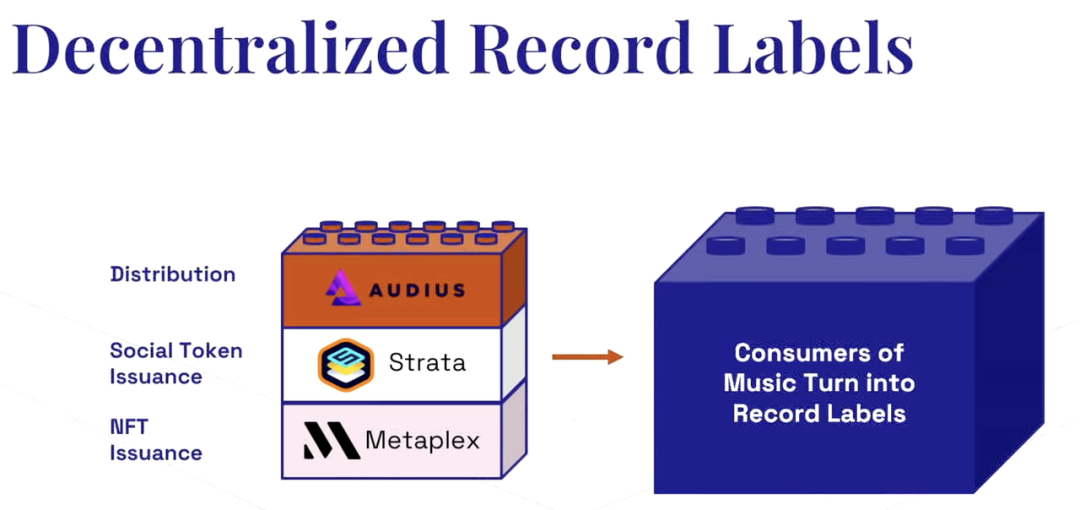

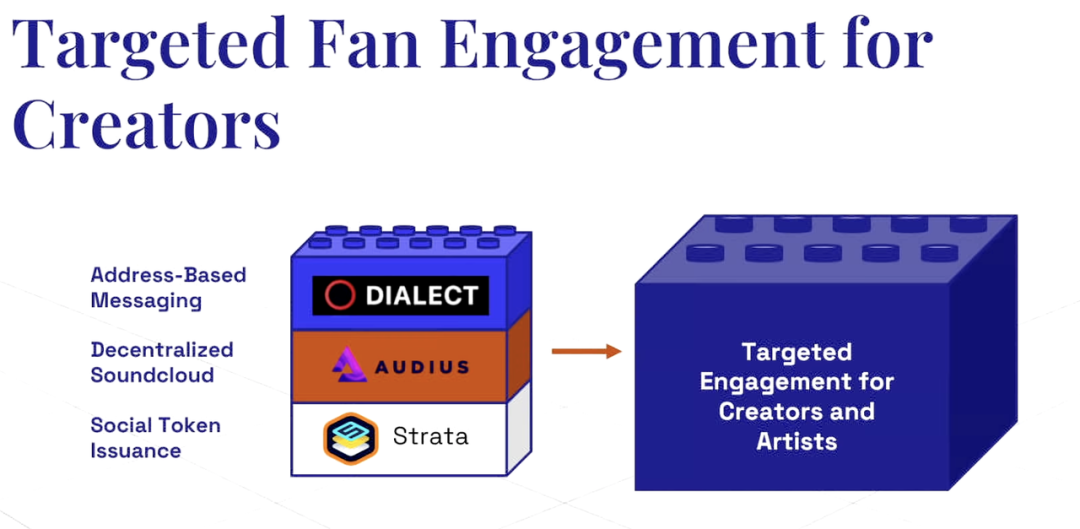

比如最近Multicoin 寫得最多的一個概念之一:可組合性,指的是在一個平台上不斷構建新模塊,將其編程到更高階的應用程序中。 Multicoin 認為構建“加密版樂高”的時機已經成熟, 用戶可以以不同的方式組合基礎協議。在論證可組合性的同時,Kyle 也多次輔以論證為什麼公鏈擴容的答案不可能是“分片”。

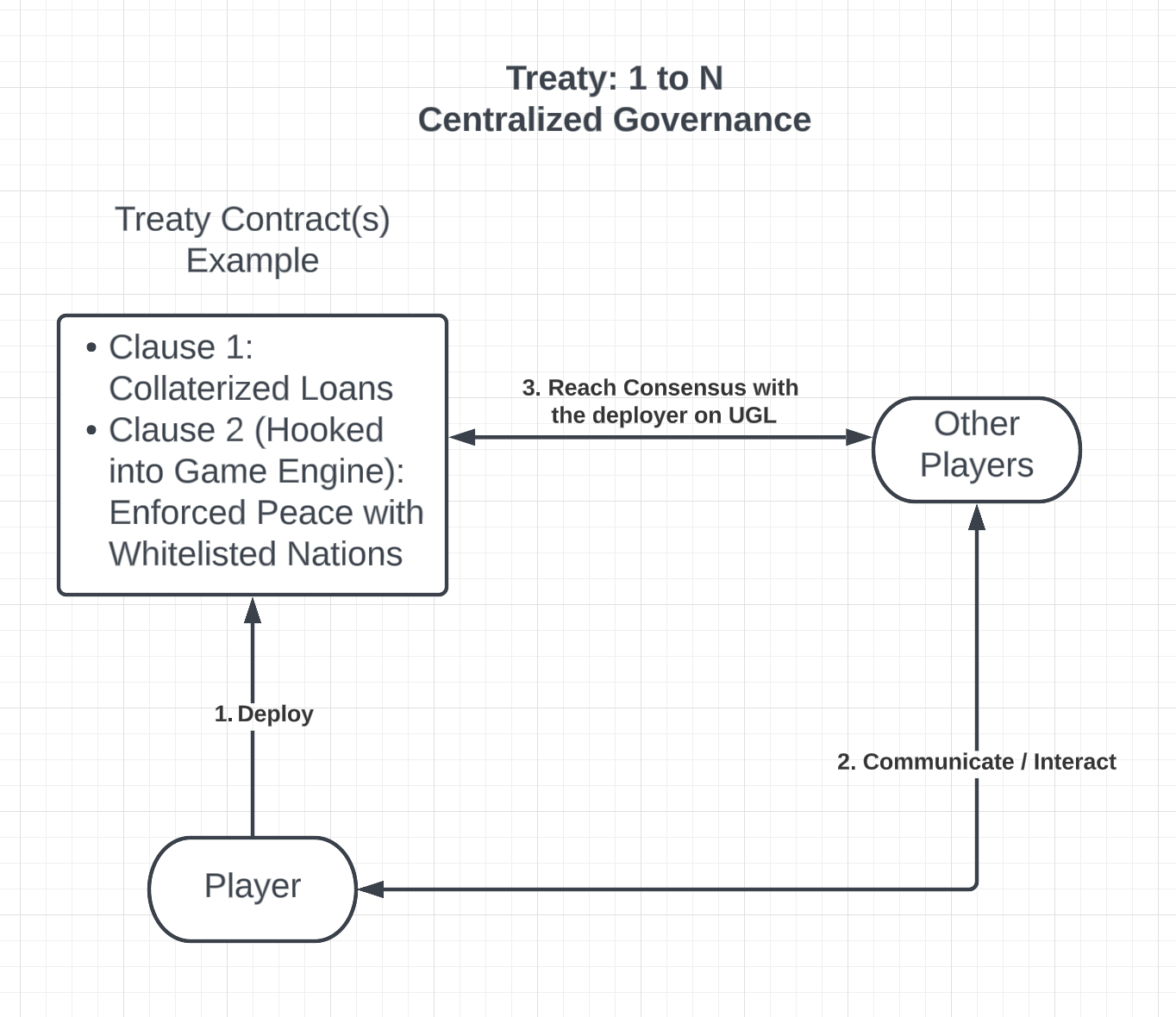

就以Defi 為例,基於同一個“樂高基座”(底層訂單簿),去中心化現貨交易Serum 和期貨交易所Mango Markets 可以基於“增量中性”策略同時做多現貨和做空合約,通過完全抵押的方式創造一種穩定幣UXD;高性能的全能公鏈上還能疊加借貸協議、數字資產託管、期權交易甚至對沖工具的協議整合,而這些都不可能在多鏈割裂的狀態下發生:系統間信息加載的延遲、開發的技術複雜性和協調成本、跨鏈應用的脆弱性,都會破壞這個樂高世界的運轉。

兩位創始人熱衷於像這樣分享他們如何看待加密世界可能的應用進程和技術路徑,而且時常在宣布一筆投資的文章,徵引先前的一些論斷,像是用時間戳做的社會實驗。 Tushar 在和Capital Allocators 的訪談中提到:

我們習慣於把見解落在筆頭,並且發佈到網上,因為crypto 世界尤其推特上那幫人特別喜歡去戳你的漏洞,這時候你就被逼著去反复辯論,從而不斷修正和驗證立場。

起初Multicoin 募資並不順利,很多機構投資者還對crypto 將信將疑,一些大型LP 的管理人不願意承擔風險,更傾向於投紅杉、甚至是Paradigm 這種有既定社會關係的基金。但隨著Kyle 和Tushar 的寫作越來越旺盛、話語權逐漸提高,很多投資人注意到了他們。

整個2018 年,Multicoin 斬獲了一眾重量級的LP: Marc Andreessen, Chris Dixon 還有David Sacks (前兩位是a16z 靈魂人物,David 是Paypal 創始COO 和Craft Ventures 創始人),Union Square Ventures 的Fred Wilson 更是直言他加註的原因就是兩位創始人“不怕在公共場合犯錯”。

當然,Multicoin 的這份直率也吸引了很多火力。他們最初堅定地看空以太坊,也因此投資了EOS,名噪一時的“以太坊殺手” ,一個試圖提供高速替代方案的區塊鏈。這在很多以太坊擁躉看來就是直接挑戰了以太坊。

Multicoin 不忌憚在公開場合炮轟他們認為被高估的項目(比如Ripple)、表達對以太坊、萊特幣這種有很大社群基礎的項目的看法,這種反共識的批判思考和勇於發聲成為了Multicoin 一面鮮明的旗幟。

03.

Winners win big, losers average losers

由於加密貨幣市場的項目上市極快,Multicoin 最初只有一支對沖基金追趕好的ICO 項目。 2018 年開始人們不再把加密貨幣視為轉瞬即逝的風尚,開始追求長久的影響力,也開始在早期開放私下的代幣發行。

Multicoin 很快建立了一個專項風險投資基金。這種crossover 的基金模式給Multicoin 帶來了極大的裁量權:早期投入好的項目、緊密地與創業者合作,如果對某個項目有很強的信念,還可以通過二級工具來更長期地持有。

Multicoin 做投資決策的假設就是投入他們認為可以持有10 年的項目,這就是所謂的不斷長期、複合增長的能力,跟Tiger 10 年前總體“Long the internet” 的長盛策略是同源的。

Multicoin 希望反复辯論得來的thesis 完整地play out,獲取周期尾部最強勁的收益,這需要堅定的信仰和充足的耐心。這也是為什麼在2018 年的crypto 寒冬和2020 年3 月的黑色星期四,Multicoin 堅定持有Solana、Helium 這些大倉位(當時這些團隊其實都快周轉不過來了)。

在加密市場萬馬齊喑都在撤退的時候,Multicoin 甚至還加註了包括Solana 在內的幾個大倉位,甚至很“反週期”地投資了去中心化音樂流媒體Audius,連同後來的Livepeer、Braintrust 一起,成為了“web3 數字主權和應用邏輯”母題下的重要案例。 (我們會在本文後半段投資主題展開)

最低迷的時刻,Multicoin 下決心停止交易,堅守了自己的一個個bet,在EOS 慘敗的情況下2018 年還是跑贏了比特幣和Bitwise 10 (crypto 圈重要的指數基金)一大半。這是Multicoin 一個決定性的轉折點:從那之後他們不再執著於所謂的“市場時機”,更多著眼於這個機會的大小和價值捕獲—— 如Tushar 所說,“我們意識到你永遠無法預測黑天鵝事件,站在2020 年的1 月你無法確切預測3 月會發生什麼。我們決定堅持我們的優勢:thesis 驅動的資產選擇。”

在下一篇章展開介紹他們的thesis 驅動的策略之前,不妨先舉一個例子:在Multicoin 對於EOS 的豪賭落空之後,之前那些“以太坊中心主義者”都在幸災樂禍。但兩位創始人沒有撤回之前所有對於以太坊問題的思考:以太坊的擴展路線朝令夕改,卻沒有足夠的速度交付,很多社區長老級的天才開發者們都離開了,聯創Gavin Wood 已經轉移到一個新項目Polkadot 上,而由於Vitalik 的行動速度慢得讓人搥胸,以太坊的擁堵和低吞吐量也讓人看不到一個好的未來。

他們認清了EOS 的失敗在於其資源分配模型等方面,而不是他們的thesis 錯了。他們迅速地搞清楚了為什麼賭錯了馬,並堅持原初的thesis,在搜尋“以太坊挑戰者” 的過程中終於投出了Solana 這樣的千倍回報的項目。

Multicoin 不希望廣撒網,而是希望捕獲最大的那條魚,並且以全副身家去捕捉它。當問到Layer 2 以及最近最被看好的零知識證明rollups, Kyle 很坦誠地說“It’s not something we do, we don’t pile into this trade”,並且坦言當年押Starkware 是有運氣成分。 Starkware 是他們當年和Paradigm, 紅杉等頭部基金一起投的,Multicoin 沒有反复論述投資邏輯,也沒有繼續系統性佈局Layer 2。這些舉動誠實地表明了他們對此領域的信仰程度和背書程度。這種專注的投資哲學,也是Multicoin 能有幾筆明星項目驅動極大超額利潤的原因。

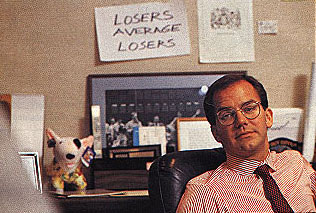

兩位創始人一致認為,Multicoin 比同行更風險偏好,是少數“放棄”管理波動性,而從定性角度管理風險的加密基金。 Paul Tudor Jones 的“Losers Average Losers” 是他們的信條,有趣的是,這位大佬早早入局比特幣並且對CNBC 公開發言說這是比黃金更抗通脹的資產,是傳統金融逐漸接受crypto 的一大標誌性人物。

04.

Thesis-driven 的推演狂人

Thesis-driven 說起來容易做起來難。機會主義者對於世界上湧現的新事物總是反應性、接受性地去評估,Tushar 直言這和刷Tinder 沒有什麼區別。真正thesis-driven 的投資者是先形成預測性的觀點,就像現在很多Web 3 項目會公開的路線圖一樣,他們會將自己的“腦電圖”全貌畢現。

極端點說,Multicoin 的第一使命不是投出好項目,而是形成好的投資理論。以純粹的第一性原理重新校準Web 3 世界的“應然”,一旦認定某個要素會在未來佔據重大戰略位置,就all in 地去“賭”。雖然兩位創始人喜歡用“賭”這個詞,但其實背後的理論建構有著外科手術般的精細。

Tushar 發表了 Trade-offs in the Decentralized FTX Space ,提出“去中心化FTX”設想的四個月後,他們才找到心儀的項目Perpetual Protocol,看重其深流動和高槓桿;Kyle 對於“奪回我們寄放在科技巨頭那裡的數字主權”的反複申論,引出了後來投資的Audius、Project Galaxy 這種直接將自己的“IP”交到最終使用者手裡的項目。

他們的投決會上,會把80%~90% 的時間用來討論市場,以第一性原理來辯論存在的問題、可能的模型、現有模型的缺陷以及未來的技術革新,“確保辨無可辨了,才能知道自己所underwrite的到底是什麼,能創造什麼價值”。

就像他們藉由不斷在公共場合發表觀點來故意引發討論一樣,投決會是一個暴露任何思慮不周、站不住腳的邏輯推演的場所,這種“習慣性、建設性的反對”成為了Multicoin 最依賴的溝通方式,高效而且深入,“走出會議之後,我們或者更加堅固先前的想法,或者能推翻並開始建立一整套新的理論”。

有趣的是,IC 開始的前十分鐘他們都是默默地抱著電腦在memo 上同時評論,為的是讓討論更扁平、每個人都可以在沒有任何預設的情況下獨立思考,最終歸集起來討論。

Multicoin 有著一個相當balanced 的團隊。 Kyle 狂熱(以下,文如其人),Tushar 冷靜,兩人的角色分別是thesis 的建立和投資組合的管理。 Kyle 語速飛快,典型的辯論性人格,雖然在早期公開唱衰一些項目得罪了圈內人,但可以看出他對於“我們在數字世界的主權”已經想得不能更透徹。 Tushar 則相對溫和,講話時邏輯嚴密喜歡放空目視前方,常說“We’re missionaries not mercenaries”,認為加密技術可以拓寬人類技術的疆域,來獲得更大程度的自由。

神奇的是,逃離了華爾街的兩位創始人,卻從那裡招募到了兩位重要的創始成員:一位是前Tiger Management 分析師、一家上市e-commerce 軟件提供商的前財務VP Brian Smith,擔任COO 和CFO。 Matt Shapiro 也是banker 背景,迅速成長為了合夥人。

在這裡也不得不提Mable Jiang 的加入。契機是在眾人都批評Binance 不夠去中心化的時候,Multicoin 又擔當起了反共識的角色,當時Kyle 還認識到了對亞洲crypto 市場的認知不夠,專門搬來中國住了一個多月,物色負責中國市場的投資人,在一次會議上他認識了Mable 並最終邀請她入夥(Mable 剛剛離開Multicoin 去到最近大火的move-to-earn 項目StepN 做首席收入官)。也是因為對Binance 共同的熱衷,FTX 的Sam Bankman-Fried 和兩位創始人一拍即合。後來,Multicoin 在2019 年第四季度以5 美元的價格買入了現在60 美元的FTT。

談及未來加密投資人畫像,兩位創始人半開玩笑地說“There are lots of things to be unlearned”。的確,傳統投資人總想著設關卡(put gates)、收費(charge toll),但這一套在加密世界完全不適用,要習慣一種開源無准入的商業模型,才能真正理解Web3 創業者並產生富有成效的對話。

05.

“第三個創業合夥人”

Multicoin 堅信投資人也有能力和創業團隊一起創造alpha。從代幣設計、鏈上治理、協議更迭、網絡參與,到加密貨幣市場見解,甚至BD 和品牌媒體關係,Multicoin 團隊都能為被投公司提供實質的幫助。不妨以他們最為重倉的兩大項目 Solana 和 Helium 為例。

Solana 的創始人因為“對區塊鏈性能近乎痴迷的追求”吸引了Multicoin 的注意,2018 年初夏第一次投資Solana 後,Multicoin 不斷從一些“意志不堅定”的投資人那裡獲取份額。要知道投Solana 的時候Multicoin 面臨著之前和EOS 類似的風聲鶴唳,但這不妨礙Kyle 和Tushar 積極的參與和喊單。

其中一大神來之筆可能是與Sam Bankman-Fried 的合作:在Solana 之上建立一個去中心化的交易所Serum,借助Solana 的性能將其插入Serum 的鏈上訂單簿中,讓開發者們得以在Solana 上更方便地構建可擴展的DeFi 應用程序。這成為了Solana 建立越來越廣泛的生態系統的重要一步。 Multicoin 也公然嘲諷Serum 對面的Uniswap:在高性能鏈上的訂單簿和低性能鏈上的AMM,Multicoin 毫不猶豫地擁護著前者,正因為他們是大一統鏈的信仰者,不允許低性能的妥協。

Solana 的創始人把Multicoin 視作自己的“第三個創業合夥人”,成為“遇到問題最先想到的人”是多少VC 投資者想達到的境界。

同樣地,接觸到Helium 這個項目後,Tushar 和創始人Amir 有過無數個電話討論Helium 的代幣經濟。 Multicoin 最初的thesis 是:數據是這個世界上最大的尚未充分金融化的commodity,我們需要有一個更經濟的傳輸數據的方式。基於這種信念,Multicoin 傾力地參與治理,並且高度集中押注Helium,部署了超過11% 的資金,通過對沖基金跟進的同時也為LP 單獨運營SPV 加碼HNT。

作為回報,Helium 團隊給了Multicoin 優先股,以及隨著網絡拓展成比例配發的Founder’s Reward,幾乎以一種永續年金的方式為Multicoin 輸送收益。

The Graph (立志成為Web3 的統一搜索引擎) 創始人評價Tushar 說,在Solana 開發者生態大會上他倆10 分鐘的談話徹底改變了他們接下來三個月的走向。一位加密投資同行對Kyle 的評價是,“He will pick fights for whoever. No fight is too big for Kyle Samani.”

06.

投資主題與加密未來

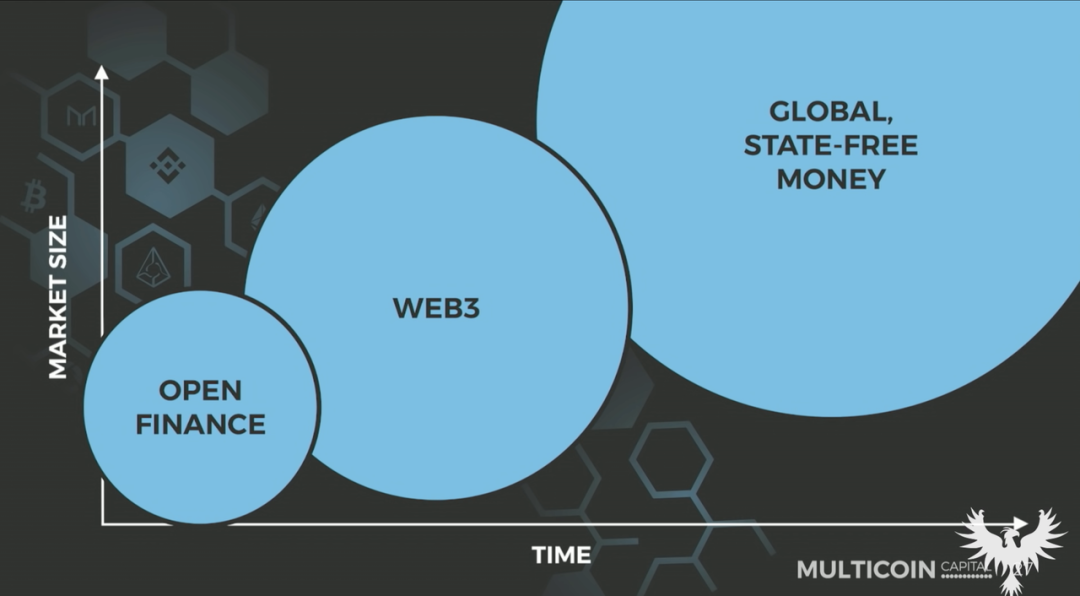

Multicoin 的投資三大主題分別是:開放金融、Web3 和非主權貨幣。

開放金融:金融一體化的宏大理想

開放金融代表著兩位創始人的宏大理想:讓全球資本市場上的交易能夠以無需擔保即充分信任的模式進行。無需中間人,不必擔心counterparty risk,你的資產可以幾秒內在各個平台間轉移。

Tushar 在和Ribbit Capital (一家專注fintech 的優秀基金)創始人Micky Malka 的對談中談到DeFi 的競爭優勢究竟在哪裡,並把這個問題歸結到了消費者關係:It’s all about who owns the customer relationship. 因為真正決定Defi 價值的護城河,是他們能吸引多少相關方(開發者、消費者)來累積價值。

比特幣本身以社會契約或者說價值貯藏/增值的形式牢牢把握著消費者,但對於Defi,人們並不會對某個協議本身形成天然的依附感和歸屬感,他們只想要最好的費率、流動性和體驗。這也是為什麼現在有一些aggregators 將消費者的訂單分散到各個Defi 場所來獲取最佳配置,他們和消費者的關係反而更好。

Micky 用了一個形象的類比,在他家鄉委內瑞拉的小鎮裡可能只有一個理髮店,一個酒店,但總是有兩三家銀行,銀行之間就靠利率、服務各種微小的細節差異來競爭。金融服務一直是個高度商品化的行業,沒啥是不能模仿的,但如何取勝?就是靠品牌。要想擁有消費者關係,也許DeFi 需要走傳統金融的老路去追逐品牌效應,探索出能最終獲得消費者信任的品牌核心特質,在那之前,類似於Sushiswap 之於Uniswap 的複刻(fork)、扭改(tweak)的狀況都不會改變。

展望終局,Kyle 給出了對應傳統金融的類比:會有一個“Defi-native”的“prime brokerage”,來支撐區塊鏈版本的Perpetual swap contract —— 你可以在加密貨幣和法幣間隨意兌換,可以隨意購買世界各地的金融產品。未來傳統金融和Defi 會並存,但Defi 很明顯的低交易成本一定會吸引更多人轉移。

當然Defi 未來也決不是一片坦途。 EU Commission 出了一個法規給資產背書的穩定幣施加了極高的資金要求、且禁止了帶有利息的代幣。這也是Multicoin 想過的bear case:如果被政府認為是對其主權的威脅,禁止了之後就只能在灰色市場交易。另外,加密世界的“下一個投資者” 對於金融概念的了解只會更少,所以用更複雜的方式交易(疊加衍生品、數字資管等等)會面臨一些阻力。

Web3:重新想像人類經濟活動的協調方式

Multicoin 的Web 3 主題用一句話概括,就是一個讓人更自由更高效地協調經濟活動的、無需信任的網絡,其實是把前面Defi 的邏輯擴展到除了金融以外的方方面面。

具體來說,現代社會很多活動都是靠一個中心化實體調配資源的:AWS 之於存儲,AT&T 之於通信,Google 之於查詢。這背後是高昂的交易成本和嚴重的中心化風險(數據隱私、單點故障等問題)。

一些項目試圖把這些去中心化,將過去世界裡我們認為理所當然的基礎設施,解構成一個個最小的價值單元之後,每個Web3.0 居民都可以將過去不可能變現的資源變現:社交網絡(SocialFi)、硬盤(Arweave)、網絡帶寬(Helium)、甚至是注意力(Brave)。

這其中就有個非常有趣的子題:Web3 共享經濟,Multicoin 在這個母題下投出了Helium,The Graph, Arweave、RNDR,、Audius 等項目。

- Helium 的背景是隨著物聯網、5G 的普及,網絡速度和佈局要求日益增長,中心化重資本的傳統通信模型不可持續,所以Helium 利用共享帶寬建立起了去中心化的通信網絡;

- The Graph 希望成為Web 3 的統一搜索引擎,使區塊鏈數據普遍可訪問和可用,Dapps 無需依賴集中式服務提供商;

- Arweave 不僅disrupt 了AWS,也解決了以太坊的可擴展性限制下不可能將所有數據都存儲在鏈上的難題,利用共享的閒置硬盤網絡的分佈式永久存儲網絡;

- RNDR 是元宇宙帶來的巨大且複雜的圖形渲染需求下應運而生的分佈式GPU 計算的渲染網絡;

- Audius 將音樂的控制權,版權以及收益權交還給音樂家們,去除音樂家和粉絲的中間人,這可能重新定義IP 和粉絲經濟:

這樣一來,在沒有中心化實體調解的情況下,網絡參與者們貢獻自己的數字資源(包括算力、帶寬等)來完成某個帶有特定使命的Web3 經濟體(Arweave 存儲經濟體、Helium 通信經濟體)任務,並獲取與其資源對應的代幣獎勵,在共建該經濟體願景的同時、共享其價值。

全能公鏈:一個不需要橋樑的未來

這部分僅代表Multicoin 對加密未來的預判,其中必不可少有對已經下過的注反復加強、激情喊單的成分,但兩位創始人的論據的確值得分享。

Tushar 從可行性角度,用一個類比道出了跨鏈橋的歷史作用:上世紀90 年代,技術人員想的都是如何將每個人的intranet (內聯網) 用網橋連接起來織成一張網,直到internet (因特網)的概念出現,人們發現可以用一個全球同一網絡。與之類似,跨鏈橋也是一種過渡形態,一旦加上一層複雜的應用層編制之後系統間的摩擦就很難處理了,長期來講跨鏈橋是要逐漸退出的。

Kyle 從效率的角度補充了一點:跨鏈橋會增加延遲,增加價值和數據遷移的障礙和gas 消耗,而且應用的編制對於系統的一致性和互操作性要求可能很高,目前我們還不知道哪些東西要放在同一層,但總體來講只有一個分片(shard)是最好的。這也是為什麼他認為不會有niche 的公鏈,比如游戲公鏈、DeFi 公鍊等,因為這樣對跨鏈橋的需求太大。

所以Multicoin 不相信多鏈共榮,認為未來一兩年內可能會是一個多鏈世界,但更長時間維度下應該會縮小至2-3 個全能公鏈。公鏈會慢慢大浪淘沙,轉折點可能會是互聯網巨頭選擇了一個鏈去建構應用的時候。雙寡頭是他們心中公鏈的base case,就像mobile OS 也是雙寡頭一樣,因為天然的規模經濟效應和聚集效應。

非主權數字貨幣:beyond the trust-based economy

在Multicoin 2019 年的峰會上,Kyle 提到:法幣的穩定性依賴一個實力強大的國家政府,但世界上有5 億人生活在通貨膨脹率大於10% 的社會,對於這些人來說,如果不找到一個資產保值的渠道,他們每年的net worth 就會減少至少10%。數字貨幣有可能會起到數字黃金的作用,幫助他們進行資產保值。

他還認為,從資產增值的角度來講,數字貨幣也是一個極具市場擴張性的資本化方式(人們可以通過質押等方式尋求收益);最後,crypto 世界裡創造的財富有一大部分還是得在這個世界裡消化(比如購買NFT、social token 等)。

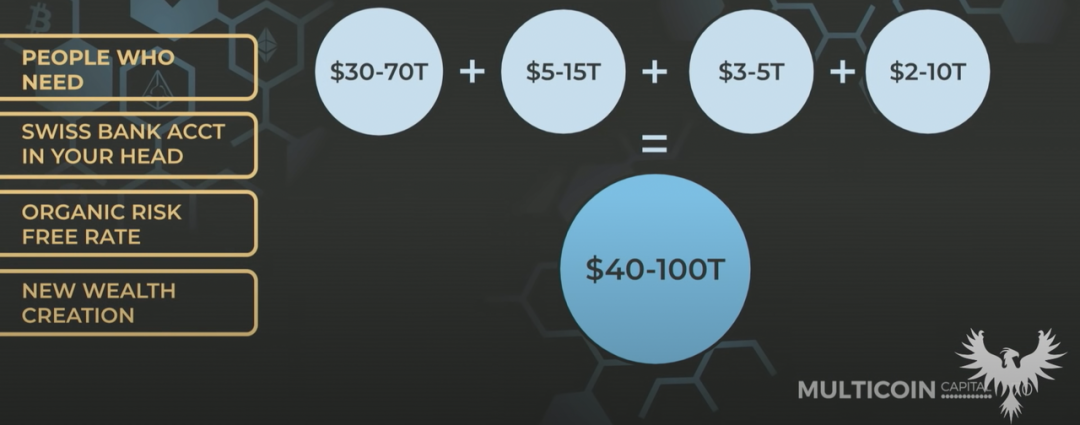

Multicoin 認為以上4 點加起來是40-100 trillion USD 的市場規模。這些,都是他們看到的crypto 的未來。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:海外獨角獸