DeFi 創新的步伐放緩,讓我們有機會回過頭來,反思過去五年DeFi 的發展,以及講述在多鏈敘事背景下DeFi 未來發展路線的理論。

作者:Momir Amidzic,IOSG Ventures

TLDR

-

經過五年的快速發展,各個賽道的贏家正逐漸顯現,DeFi 市場獲得了長足發展。

-

由於缺乏新的故事,大多數的公鏈基本上只是在復制以太坊的DeFi 圖譜。多鏈DeFi 算是一種新的敘事方向。

-

儘管多鏈的說法以及飽和的以太坊讓其他鏈上的活動逐漸增加,但是巨鯨依然對安全情有獨鍾。以太坊上最大的協議Curve.fi 的TVL 比建立在Avalanche 和Solana 之上的所有的DeFi 應用的TVL 總和還要多。

-

另一方面,因為這些多鏈可以提供更低的手續費,一些無法承受以太坊費用的用戶也逐漸遷移到這些鏈上。然而,這些用戶能提供的貢獻還是不夠多。

-

然而很明顯,目前沒有一個單一區塊鏈能夠承載得了所有DeFi 應用的吞吐量。

-

從長遠來看,我們預計,大多數應用將建立在Rollup 之上。因為這是唯一可以長期而持續地支持數十億用戶使用的方案,並且不犧牲去中心化、抗審查、安全和無需信任等基本原則。

DeFi 創新的步伐放緩,讓我們有機會回過頭來,反思過去五年DeFi 的發展,以及講述在多鏈敘事背景下DeFi 未來發展路線的理論。

誕生到發展

過去的五年,以太坊上的DeFi 生態經歷了爆發式的擴張。

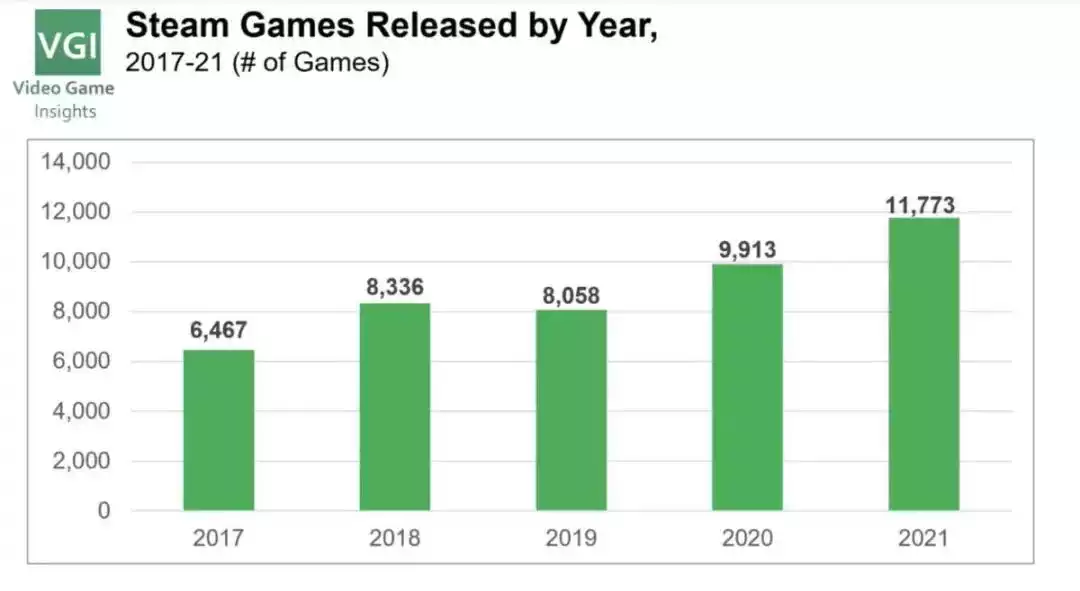

2017 – 18 年可以被稱為DeFi 元年,目前市場上的龍頭DeFi 協議,比如Uniswap, Compound, AAVE, dYdX 等,都是在那段時間誕生的。然而這些協議在2020 年(dYdY 是在2021 年)開始獲得市場的關注。

Source: IOSG Ventures

從今天的視角回顧,DeFi 的用例主要包含三種

-

去中心化交易所的現貨交易

-

借貸交易

-

衍生品

現貨市場

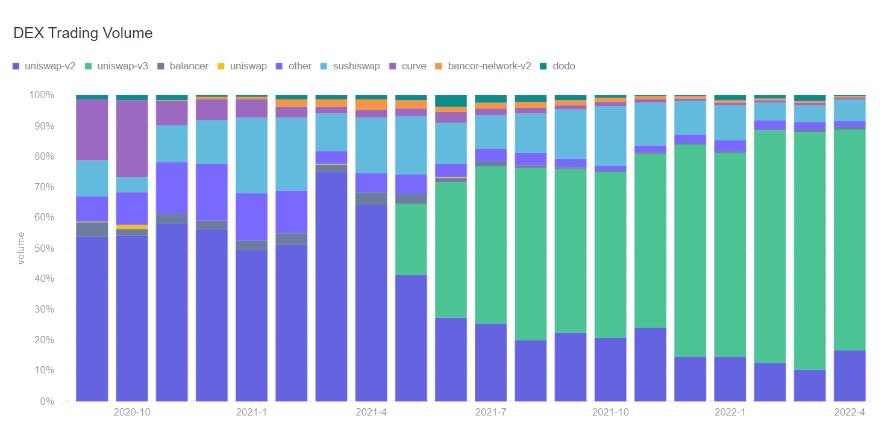

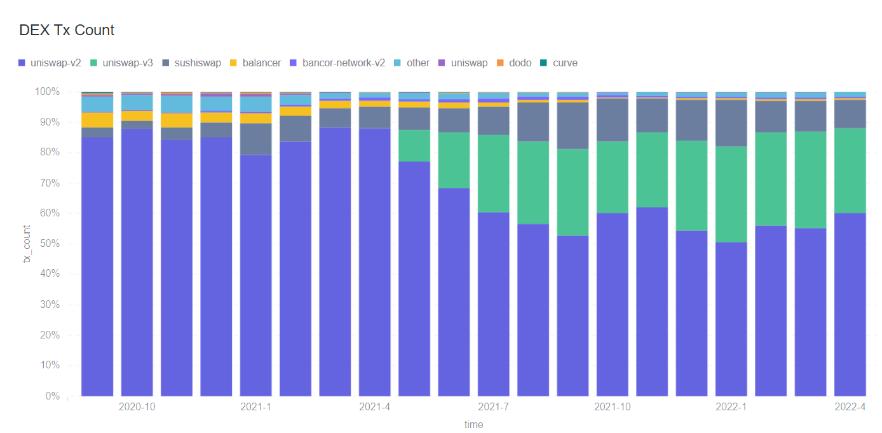

目前以太坊的現貨交易市場非常飽和,大部分交易活動集中在龍頭項目,對於剛入局的協議來說門檻很高。從一開始的實驗,比如鍊上訂單簿模式,到後來的恆定乘積做市商(CPMM),已經被各種新機制所替代:

-

集中流動性的AMM, 由Curve.fi 引領的穩定幣交易,以及之後的DODO,Uniswap v3, Curve v2 將集中流動性的模型應用到非穩定幣種上。 (當然每個協議都存在著設計上的區別)

-

支持超過兩種資產的AMM, 比如Balancer 的恆定平均值做市商

-

無償損失保護的自動化做市商,比如Bancor

-

恆定做市商,比如Uniswap v2 和Sushiswap

-

防止MEV 的DEX

-

專為散戶或巨鯨定制的DEX 等

回顧過去,直到2020 年底,投資以太坊的現貨DEX 都是一個很好的機會。從2021 年開始,也持續地有幾個比較優秀的團隊開始進入該領域。然而,隨著越來越多的想法落地,創新發展似乎並不足以獲取更大的市場份額。

Uniswap v3 和Curve v2 的推出進一步提高了准入的門檻,把很多從零開始建立DEX 的項目“扼殺在了搖籃裡“。

資本市場

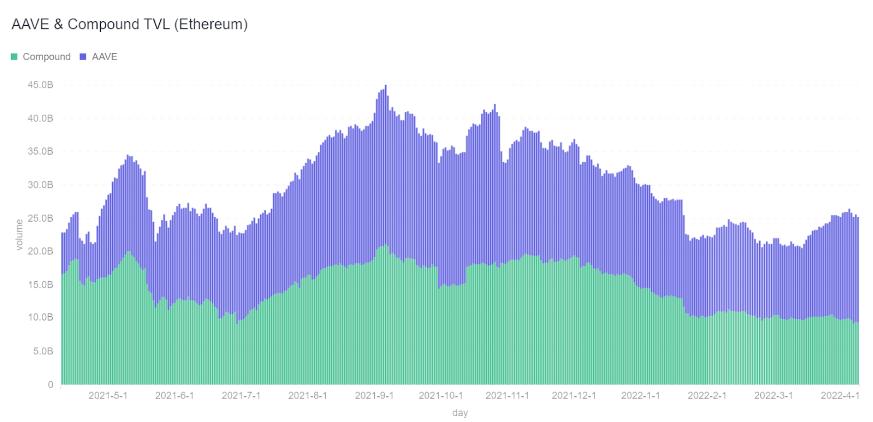

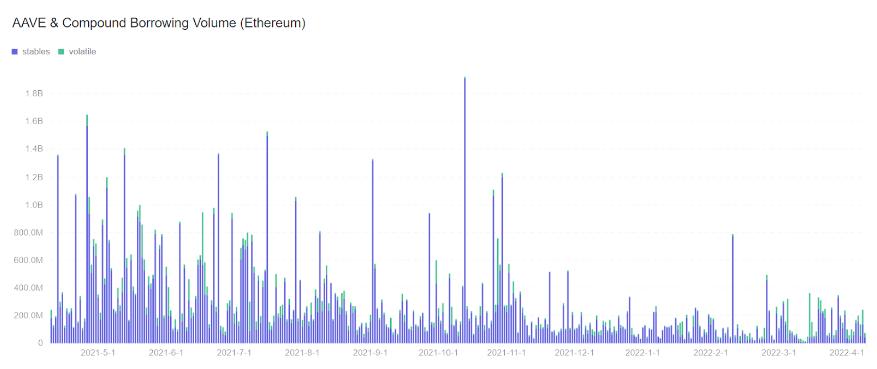

因為流動性提供者不需要進行方向性的判斷,並且能夠在保護其本金的情況下獲得收益,資本市場上的協議對流動性提供者非常重要。在藉貸協議中,主要有兩個項目比較突出:Compound 和AAVE,僅在以太坊上的TVL總和就超過了250 億美元。

與現貨交易的DEX 相比,借貸協議的玩法也有待探索,新的協議可以通過降低抵押品比率、結合DiD 和信用評分來提供更定制化的條款、動態參數更新,以及更多樣化的抵押品(NFT 抵押品之類的)等脫穎而出。

最近,Euler 和Beta Finance 已經做出相應嘗試,以無需許可的方式提供任意可藉出的資產。這一措施的實際效果將是使交易者能夠做空更多的山寨幣。

儘管如此,資本市場借款人的行為表明,用戶主要對以用其抵押物借出穩定幣的方式感興趣,本質上是利用借貸協議加槓桿來交易山寨幣。這意味著,比起能支持更多類型的資產,DeFi 項目應該在不增加系統性風險的情況下引入更多樣化的抵押品。 AAVE v3 和Silo Finance 已經公開宣布了未來有這樣的計劃。

合成資產

廣義上講,合成資產涵蓋了幾個重要的方向,如金融衍生品,合成現實世界的資產,以及穩定幣。

談到衍生品,幾乎沒有其他的協議能夠成為dYdX 的對手,即使這些協議目前剛剛上線了最新的版本。此外,很多的這些協議都是依賴於擴容的方案,而擴容方案本身也未完全成熟。

類似於現貨DEX 和借貸協議,他們花費了兩到三年的時間來達到更廣泛的市場採用。在過去12 個月建立的衍生品交易所可能在未來12 – 24 個月之內就能夠實現類似的成就。而這個的前提是,技術棧成熟,並且協議找到正確的產品與市場契合點(Product-market Fit)。

合成的真實世界資產(RWA)也很難找到產品與市場的契合點,儘管敘事是基於將美國的股市以及大宗商品市場更加民主化。只有當時機成熟時,也就是DeFi 上擁有更多不同的用戶群體時,這些去中心化期貨的協議才有可能實現上鍊RWA。

最後一點是,去中心化穩定幣依然是一個持續獲得很多頂尖人才關注的方向。許多算法穩定幣的失敗並沒有阻止新的協議進行新的嘗試,去建立更成熟的算穩體系。

最近一段時間,在合成資產方向的一些值得注意的(但卻不一定成功)的嘗試包括:

-

dYdX Starknet 交易所

-

Opyn 上的SQUEETH

-

Liquity 的零利率合成穩定幣

-

FEI 的基於POL 的穩定幣

-

Primitive 的複製做市商

-

Ribbon 的期權金庫

-

Perpetual Protocol v2

-

SynFutures & MCDEX 的無需許可的期貨AMM

-

Deri 的永續期權

-

Pods Finance 的無需許可期權AMM

Layer2 DeFi協議

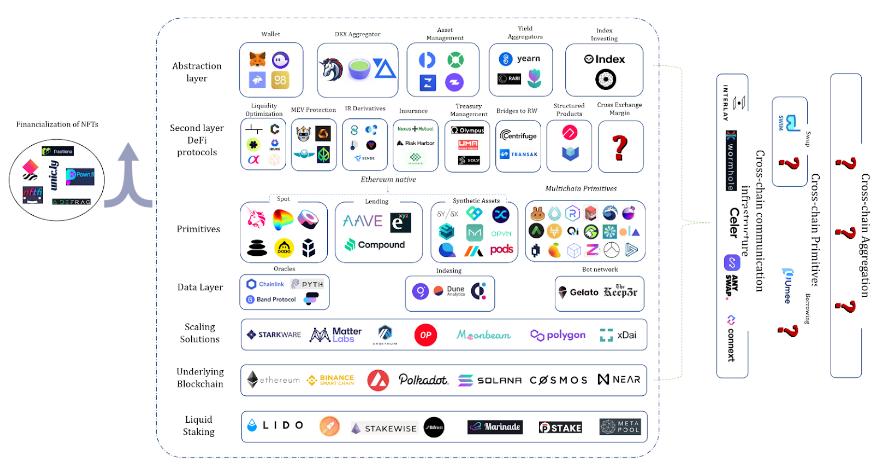

在以太坊DeFi 生態系統中,與其他L1 或側鏈相比,L2 DeFi 協議已經在2021 年登上了舞台。將其定義為L2 是因為它們基於可組合性,沒有底層的DeFi 項目就無法存在。

一些DeFi L1 項目,如Uniswap、AAVE、Opyn、Synthetix,有了自己的生態系統,並吸引了大量的協議建立在其中。

例如,Uniswap v3 引入了對主動流動性管理的需求,因此開發了一系列協議,其理念是優化流動性供應,同時允許終端用戶享受被動收益。一些例子是Gelato 的G-UNI,Charm 的Alpha vaults,Visor Finance,Teahouse 等。同樣,Izumi Finance 也正在構建工具,幫助協議在Uniswap v3 的基礎上推出流動性挖礦的激勵機制並實現理想的流動性分配。這些工具不僅對新代幣的推出很重要,而且對如Perpetual Protocol v2、Sense Finance 等使用Uniswap v3 作為基礎層的協議有著深遠的影響,旨在為流動性提供者提供激勵機制以實現高效做市。

其他值得注意的協議還有Tokemak 和Convex,它們建立在現貨市場的基礎之上。前者正試圖將自己定位為元流動性聚合器,而後者是Curve.fi 生態系統的一部分,是CRV 代幣的最大股東之一。

在第二層協議中,我們還可以將建立在藉貸協議之上的利率衍生品進行分類:為其他應用提供TVL 保障的保險協議、幫助DAO 有效管理資金的工具、MEV 工具、DEX 聚合器、結構化產品等。

DeFi Map; Source: IOSG Ventures

DeFi Map; Source: IOSG Ventures

創造可持續收益

結構性產品在2021 年取得了首次突破,主要是因為Ribbon 金融。 Ribbon 在Opyn 的基礎上建立了期權庫,它定期承銷期權並向其流動性提供者提供被動收益。 Ribbon 的成功激發了一些團隊朝這個方向進行建設,然而,其中絕大多數都是純粹複製Ribbon 的期權金庫。因此,結構性產品仍然是一個未開發的領域,未來具備巨大的潛力。我們預計結構性產品的發展,會從只承銷期權擴展到能夠包含各種的DeFi 基礎用例,如借貸市場、利率衍生品、永續期貨、期權等。

Ribbon Finance TVL; Source: defillama.com

Ribbon Finance TVL; Source: defillama.com

例如,Vovo Finance 旨在消除對集中式做市商的依賴,並在現有的現貨和衍生品交易所的基礎上建立保本產品。如上所述,借貸協議之所以能夠吸引數十億美元的資金,是因為它們提供穩定的收益率,而不會威脅到流動性提供者的本金。因此,出於對本金的保護,Vovo 有可能吸引大量的TVL,同時允許用戶獲取收益。

最後,結構性產品對整個DeFi 經濟有著更廣泛的影響和意義,即DeFi 協議中越來越多的資本供應降低了收益率。例如,在撰寫本報告時(2022 年4 月中旬),穩定幣Compound 和AAVE 的APY 普遍低於3%。 Curve.fi 3pool 的APY 估計在0.5% 左右,而包括CRV 挖礦獎勵在1.18%。

由於上述協議是無風險利率的DeFi 版本,也難怪資本一直在湧入他們的智能合約,並將收益率降到向TradFi 銀行提供的水平。

在DeFi 目前的活動水平下,吸收更多新資本湧入的機會較為有限。

加入央行開始收緊貨幣政策會怎樣?假設2021 年進入DeFi 尋找收益率的新資本大部分是機構,利率水平的提高將使DeFi 目前的TVL 不可持續,因此將有大量資本流出到鏈下經濟。

DeFi 要保持目前的TVL 水平,就必須找到額外的收益來源。

目前,DeFi 的收益主要來自於以下活動:

-

現貨交易(通過向現貨DEX 提供流動性賺取收益)

-

槓桿做多的需求(借貸協議、永續合約)。

-

賣空需求(借貸協議、永續合約)

-

收益耕作,例如借入一個特定的代幣,這是收益耕作協議X 所必需的,同時仍然保持對抵押品的敞口。

-

其他(建立龐氏經濟來產生收益,以抵押品借款來支持運營,等等)。

結構性產品協議有機會開拓新的市場,如期權市場、外來產品和潛在的新原語,可以吸引更多的交易需求到分散的金融市場,因此即使在貨幣政策收緊的環境下也有能力吸收更多的TVL(或至少維持目前的TVL 水平)。

多鏈DeFi

多鏈擴張一直是2021 年的亮點,BSC、Polygon、Terra、Avalanche 和Solana 主導了討論。雖然這些鏈大多定位為以太坊的競爭對手,但Polygon 領導層和社區選擇“支持以太坊”的敘事,甚至宣布了一個雄心勃勃的推廣路線圖,並自己定位為模塊化區塊鏈方法的引領者之一。

多鏈擴張的主要驅動力是以太坊原生擴展解決方案的進展較慢,這為競爭對手/側鏈佔領部分市場份額打開了一定的機會窗口。

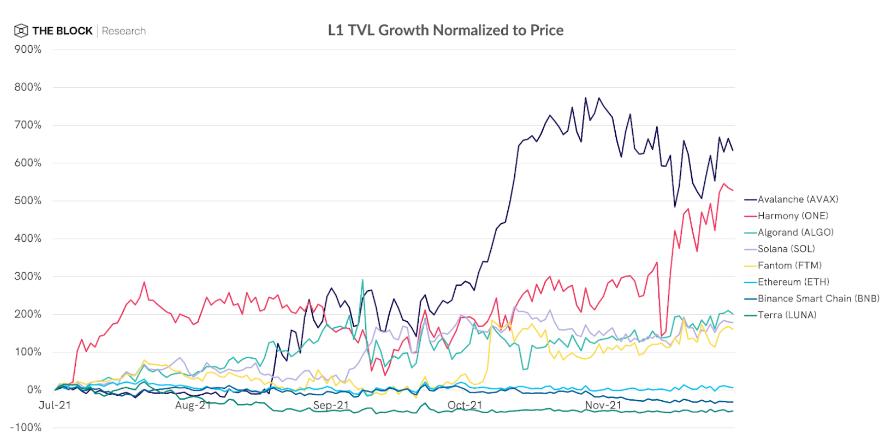

雖然TVL 被最廣泛地用於解釋單一鏈上活動,但該指標也有一定的缺陷。因為TVL 通常指的是特定L1 的原生代幣的鎖倉量,因此代幣的價格升值自然導致TVL 的增長,這進一步致使投機者抬高代幣價格。

正如The Block 在下述說明的那樣,Avalanche 有最大的新鮮資本流入。

Source: The Block

Source: The Block

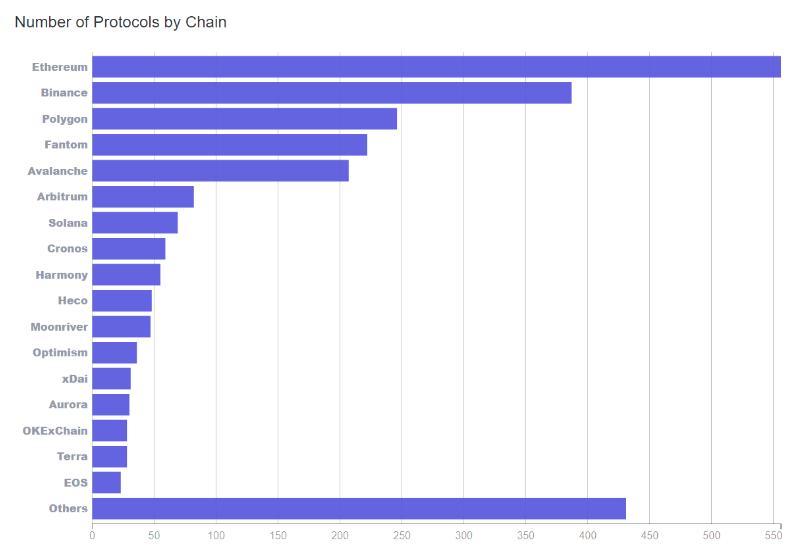

儘管其他鏈上的活動越來越多,但當涉及到絕對TVL 和建立在其上的dApps 數量時,以太坊仍然是主導的解決方案。直觀來講,我們可以看到Curve(最大的以太坊協議)的總TVL 比建立在Avalanche 和Solana 之上所有應用的TVL 之和還要大。

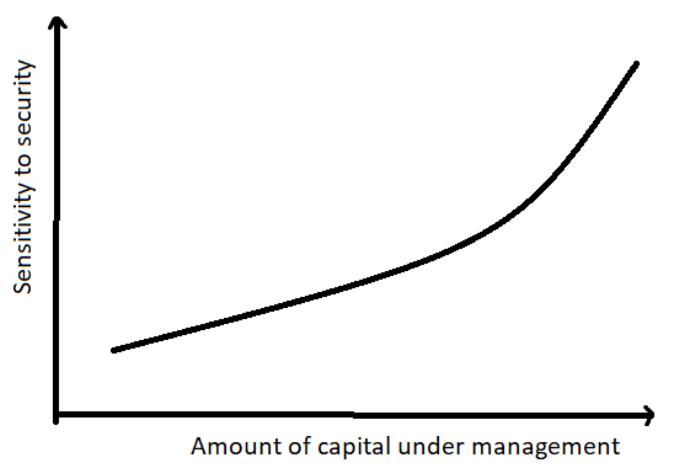

其他鏈的開發進度落後於以太坊12 個月以上。為了向大型資本提供者證明自己足夠安全,新的鏈將不得不面對時間的考驗。如果我們比較一下Solana 和以太坊上的穩定幣收益率,風險對比就很明顯了。例如,Solana 上最大的貨幣市場協議—— Solend,在USDC 和USDT 上提供的APY 比AAVE 大2 – 3 倍。這種差距表明,在一個新鏈上與新協議互動的隱含風險溢價較大。

任何尋求與以太坊競爭的鏈,都必須重建以太坊DeFi 地圖。因此,當以太坊DeFi 生態系統一直在嘗試探索新原語並進行垂直建設時,其他大多數L1 都在復制以太坊DeFi 地圖。

如果我們觀察DeFi 代幣的市值,以太坊DeFi 的主導地位也非常明顯,在前20 個代幣資產中,只有4 個是非以太坊。

去中心化應用先驅的身份幫助以太坊積累了軟實力。因此,所有替代的L1 都以各種形式採用EVM 兼容,例如Avalanche 的C 鏈、Polkadot 的Moonbeam、NEAR 的Aurora、Solana 的Neon、Fantom、Polygon、BSC 等等。

多鏈dApps

資本雄厚的EVM 兼容鏈的出現導致了以太坊原生應用在多個方面的擴張。 Sushiswap 是第一個倡導積極擴張的協議。

Sushiswap 出現在15 個以上的鏈上,然而它一直難以成為新生態系統中的主導DEX。因為一般來說,只專注於一個特定鏈的DEX 往往會吸引更多的興趣。因此,Pancake Swap、Trader Joe、Quick Swap 和SpookySwap 分別定位為BSC、Avalanche、Polygon 和Fantom 上的第一DEX,而Sushi 一般是老二。之所以會如此,是因為這些協議中的每一個都只專注於一個特定的鏈,因此他們能夠集中分配所有的資源,包括新的代幣獎勵,以吸引用戶並在新的鏈上建立社區,而Sushiswap 則在眾多場所稀釋了注意力。

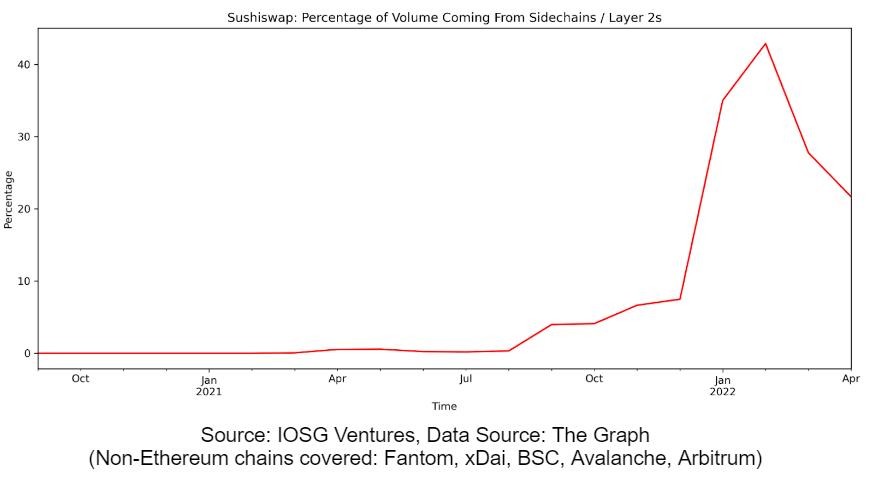

儘管如此,我們仍可以說擴張戰略是Sushiswap 社區的正確選擇。 Sushiswap 超過30% 的TVL 在以太坊L1 之外,他們靈活的策略幫助他們成為一些新鏈上最大的DEX,如Moonriver 和以太坊L2 解決方案領先協議—— Arbitrum。最後,Sushiswap 交易量的很大一部分來自於以太坊L1 之外,例如在2 月份,大約50% 的交易量產生於其他鏈上。

可擴展性解決方案是否兌現了他們的承諾?

可擴展性解決方案的主要承諾是使區塊鏈可以為每個人所用。為了測試替代鏈對這一目標的實現程度,我們觀察了Polygon 上的活動。

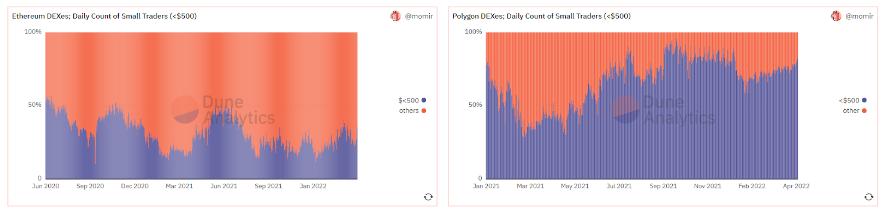

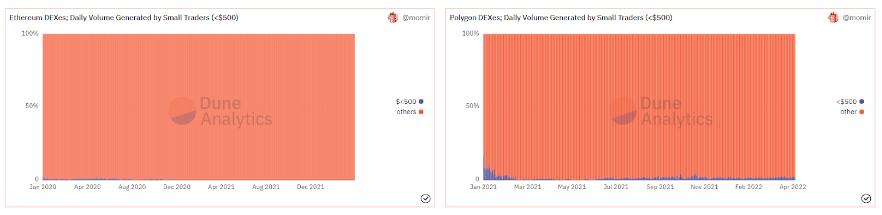

我們用500 美元作為確定小型交易者的門檻,每天觀察有多少交易者符合這個類別。

下面的圖表表明,Polygon 確實成功地吸引了新的受眾,Polygon 用戶的大多數(大約80% 的交易者)是每天執行少於500 美元交易的交易者,而在以太坊上,同樣的用戶群體的代表性要低得多,通常低於30%。

根據Polygon 的例子得出的結論,我們可以肯定地回答上面的問題:是的,替代鏈們已經實現了他們的承諾。

但是,這些小規模的交易商的真正貢獻是什麼?如下圖所示,這些用戶的邊際價值非常低。即使在Polygon DEXes 上,這些用戶每天只貢獻了約1% 的交易量,而在以太坊上,他們最多只佔交易量的0.1%。

一鯨抵萬龜:90-4法則

在以太坊上,鯨魚(那些每天產生10 萬美元以上交易量的地址)只佔交易者的不到4%(每天大約有3 千個地址),但他們卻貢獻了以太坊DEXes 上近90% 的總交易量。

同樣,鯨魚只佔Polygon 用戶的1% 左右,然而,這些賬戶仍然產生了Polygon DEXes 上的大部分交易量,歷史上佔總交易量的74%。

儘管在某些月份,Polygon DEXs 記錄了更多的交易者,但以太坊DEXs 加起來產生的交易量仍是Polygon 的幾倍。以太坊的主導地位的主要原因不是擁有最多的用戶,而是成為大資本的首選鏈。

結論是,表現為流動性提供者和交易商的大資本仍然顯示出對以太坊的強烈偏好,雖然替代解決方案設法提供即將到來的可擴展性,但改變公眾的安全觀念將是一個長期的過程。

Source: IOSG Ventures

Source: IOSG Ventures

Source: https://vitalik.ca/general/2021/04/07/sharding.html

Source: https://vitalik.ca/general/2021/04/07/sharding.html

終局

對於金融應用和高價值交易來說,安全性至關重要。

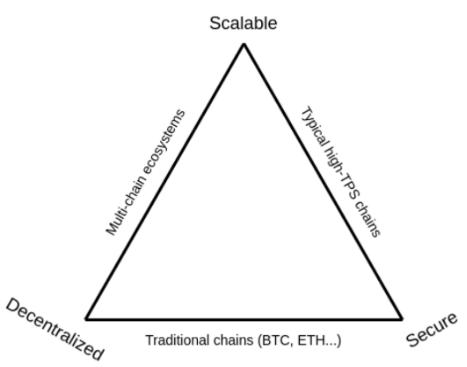

雖然一些競爭鏈設法在創造“通過在區塊鏈Trilemma 上尋找空位來冷啟動自己的DeFi 生態系統”的敘事,以太坊仍然專注於去中心化和安全。批評者往往有理由攻擊以太坊不靈活,指出以現有的規模,以太坊將無法成為一個全球結算層。

這個問題導致了大量的創新,從分片區塊鏈比如Near、Zilliqa,到特定應用鏈如Polkadot、Cosmos,再到單片高度可擴展解決方案如Solana、EOS 等。

然而,儘管這些解決方案中的每一個都在擴展方面帶來了一定的改進,但不可能聲稱任何一個鏈都是全球/大規模採用的可行的解決方案。以下問題仍然存在。

1)經濟可持續性- 通脹性的獎勵和交易費用之間的巨大差異使人懷疑長期維持低費用的能力

2)規模擴大- 支持單鏈的高吞吐量必然會導致對節點運營商的要求增加,這自然會排除許多能夠跟上硬件要求的人,最終導致僅剩下一小部分受信任的人。

由人們為鯨魚提供安全vs. 由鯨魚為人們提供安全

在2022 年,具有諷刺意味的是,高度去中心化的區塊鏈,如以太坊,它的價格正將普通用戶排除在參與之外,而較為中心化的鏈,如BSC、Solana 或Polygon,則向大眾開放了使用。

3)可組合性摩擦–與特定應用鍊和分片機制有關,這意味著不同分片/鏈之間有一定程度的摩擦。

ZK技術的魔力

傳統上,區塊鏈通過增加冗餘和讓大量計算機執行相同的計算來實現零信任。執行計算的計算機數量越多,網絡就越去中心化,然而,這對網絡的可拓展性造成了負擔。

如果可以只由一台計算機執行計算,同時仍然保持最去中心化的和經得住考驗的區塊鏈的安全性假設,那該怎麼辦?

“任何足夠先進的技術都與魔法無異。”

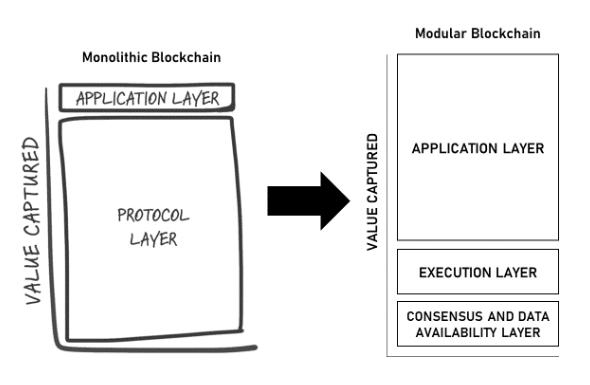

以Rollup 為核心的模塊化區塊鏈理論正實現了上述目標。區塊鏈的不可能三角已經成為一個過時的問題,因為將來的應用程序將能夠充分利用這三個方面:可拓展性、去中心化和安全性。

此外,模塊化區塊鏈理論可能是行業中最大的範式轉變,是可以推動區塊鏈技術的大規模採用,而不犧牲其基本原則,唯一可行的解決方案。

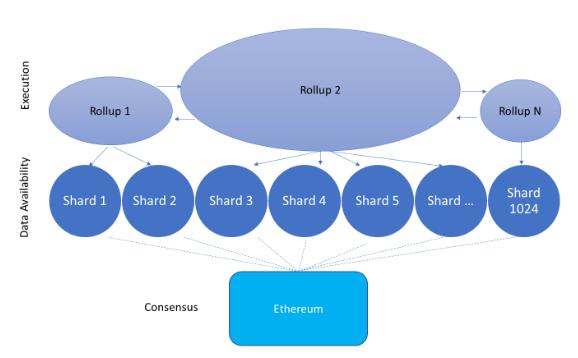

Rollup 可以實現可拓展性,而不必擔心經濟可持續性、向外拓展性和可組合性方面的摩擦。

也就是說,Rollup 只負責執行,它們不必擔心共識、去中心化和安全性。此外,一個Rollup 理論上可以擴展到數百萬TPS,而不會破壞可組合性,因為它可以擴展到多片。

Source: IOSG Ventures

Source: IOSG Ventures

Rollup解決方案上採用DeFi的催化劑

如果一個服務於數十億人的新的全球金融系統完全建立在區塊鏈上,那麼Rollup 似乎是唯一合理的選擇,它可以支持低成本的即時交易,而不犧牲安全性和去中心化假設。

然而,實現這一願景至少需要10 年以上的時間。與此同時,Rollup 不得不爭奪現有的加密受眾和應用程序。此外,一些作者預測,Rollup 在短期內的採用會遇到困難,特別是由於側鏈提供極低的費用,這幫助他們吸引了可能對去中心化和安全問題不敏感的低收入用戶。

然而,對於某一特定Rollup 解決方案的廣泛採用,費用可能不是關鍵因素,即費用最低的Rollup 可能不會佔據主導市場份額。從二層網絡項目的角度來看,網絡效應應該優先於低費用。

實現網絡效應有幾個先決條件:

-

長期的願景應該與以太坊一致

-

對開發人員來說,部署以太坊主網代碼應該很容易

-

久經考驗的技術,將使大資本提供者在參與主網或Rollup 之間變得無所謂

-

代幣激勵可以吸引那些不關心Gas Fee 降低的鯨魚用戶

胖應用理論

關於Rollup,短期到中期比較模糊和不確定,長期比較明確。

單片鏈有以下選項:

-

調整他們的路線圖,納入模塊化和以Rollup 為中心的方法:雖然一些區塊鏈,如Near Protocol 可以很好地作為數據可用層,但其他專注於執行的區塊鏈可以通過自己成為Rollup 來釋放巨大的潛力,

-

依靠模因論,發揮儲存的價值,

-

或者有被淘汰的風險。

在一些創造性的場景中,我們甚至可以想像一些中心化交易所,如FTX 變成去中心化的,計算ZK 證明,並將它們發佈到數據可用層。這項技術最棒的地方在於,它完全打開了設計空間,不再受特定智能合約語言的限制。

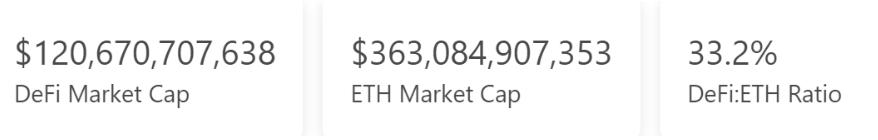

在單體鏈時代,當一層網絡的市值往往大大超過其之上構建的應用程序的總市值時,胖協議理論就顯得更為有效。

Source: coingecko.com

Source: coingecko.com

產生這樣的情況,不僅僅是因為投機,其根本原因與單體區塊鏈緊密相關。也就是說,如果我們以類似於評估股權的方式給一層網絡定價,基本上市值應該等於預期未來現金流的現值。

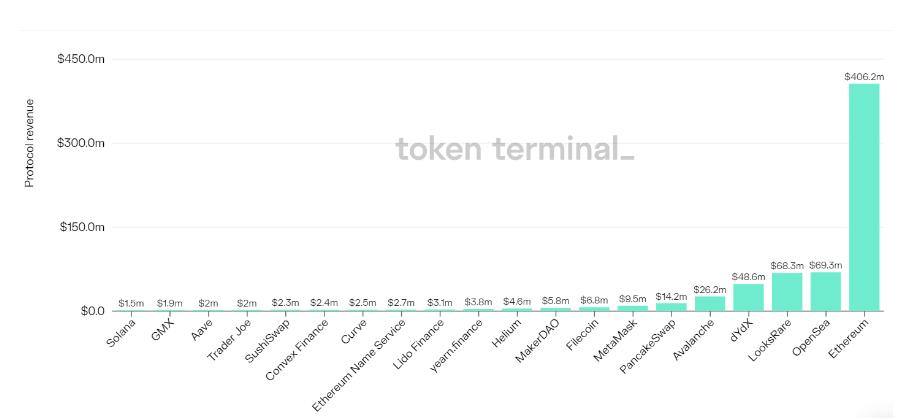

簡單來說,假設Sushiswap 上有一筆5000 美元的交易。 Sushiswap 將收取15 美元的交易費用,其中只有2.5 美元是協議收入,其餘是流動性提供者的收入。根據網絡擁塞情況,此類交易可能為礦工帶來超過100 美元的費用,這幾乎是協議收入的50 倍。

在這種情況下,協議幾乎不可能捕獲比以太坊礦工更多的現金流(儘管理論上,如果平均交易規模非常大,可能會發生這種情況)。

Source: https://tokenterminal.com/terminal/metrics/protocol_revenue

Source: https://tokenterminal.com/terminal/metrics/protocol_revenue

然而,模塊化區塊鏈打破了上述關係:

-

由於先進的技術,我們認為建立在rollups、validium 等基礎上的項目生態系統會變得更大,而且由於與ZKrollups 相關的規模經濟效應,在繁榮的生態系統中,項目將向安全層支付極少的費用。

-

通過向基礎層支付固定的費用,應用程序的綜合價值可能會比基礎層的價值大幾倍。

最後,如果我們認定區塊鏈將承載全球價值數万億美元的公司,那我們有理由認為基礎層的市值最終無法超過建立在其上層的應用程序/公司的總價值。

Source: IOSG Ventures; Illustration inspired by the original Fat Protocols thesis

Source: IOSG Ventures; Illustration inspired by the original Fat Protocols thesis

展開全文打開碳鏈價值APP 查看更多精彩資訊