近段時間,NFT領域的創新引入了實用性,進而觸發了更大的增長潛力。這些NFT 2.0項目的不同之處在於,通過團隊的舉措,給用戶提供了實實在在的東西,包括生成收益、周邊商品、私人遊艇派對、享受米其林星級日料、咖啡豆、成為alpha群組成員、邊玩邊賺的遊戲、音樂創作、與名人會面、以及線下活動和派對。 CryptoPunks和Art Blocks這樣的NFT 1.0項目通過他們的數字收藏品建立封閉的小圈子而取得勝利,而NFT 2.0團隊則專注於使用Web3技術棧講故事和構建世界,創造積極的系統動態。 NFT 2.0團隊試圖建立一種社會文化環境——一種信仰體系——這有助於形成Web3生活化品牌,這些品牌被共同持有和管理,且同時是去中心化的。

這種發展趨勢使得這個領域更加難以捉摸。因此,才有了這篇文章。本文旨在幫助讀者識別優質項目。我深耕NFT領域多年,在文章中提出了評估NFT的方法,尤其針對以太坊上的頭像類或元宇宙NFT,因為這類項目在現階段的NFT交易量中佔大頭。

如何評估NFT?

NFT 1.0項目是藝術,而NFT 2.0項目可以被評估為風險。換句話說,一個項目的生命取決於明智的金融資源配置,由此觸髮長期持有者的利益,從而反哺項目,增加對這種NFT的需求。業務的可持續性是產生長期價值的先決條件,尋找成功的NFT就好比尋找具有健全商業模式的成長型公司。

從這個角度來看,早期階段(地板價低於2 ETH)和成長階段的NFT應該分開評估。早期的項目更注重敘事、講故事和實驗,而後期的項目更注重給予持有者實用性,並通過健全的財政管理產生收益。因此,評估NFT應該使用基本面分析和技術分析,尤其關注創新潛力、管理、社區力量、鏈上指標和宏觀經濟學。

創新潛力

這個NFT項目是否具備推動行業向前發展的獨特方式?它有什麼獨特的優勢?從廣義的角度來看,創新可以是多種形式的:

-

技術型:Space Doodles(沒有稀釋、沒有空投、附加價值以及NFT的再定制)

-

藝術型:Cyberbrokers(鏈上藝術品,由壓縮後的可伸縮向量圖形SVG組成)

-

金融型:Nanopass(每個pass都會產生一個由社區金庫資助的每週戰利品黑盒)

-

意識型:Loot(去中心化和可組合的世界構建),Pak的$ASH生態(通過burn.art銷毀Pak NFT來產生$ASH)

-

社交型:Proof Collective(以token為門檻的alpha群組)

圖:Cyberbrokers “Fact”

要獲得競爭優勢,就必須找到能夠推動該領域向前發展的項目,不能只是對過去趨勢的延伸,或者是對現有項目的模仿,這是最糟糕的。下一個BAYC不會是無聊猴水上摩托俱樂部(注:BAYC中文直譯為無聊猿遊艇俱樂部)。儘管Yuga Labs讓焦慮的追逐者爭相打造“下一個大火的頭像NFT”,但真實的數據讓人難以接受。根據Chainanalysis,雖然在二級市場銷售NFT有65%的利潤,但“在全新的NFT項目中,只有29%的銷售是盈利的。”Nansen最近的一份報告進一步警告稱,“平均而言,三分之一被鑄造的NFT最終會’死’,幾乎不再有交易記錄”,另外三分之一的NFT的“地板價低於鑄造成本”。無腦地追熱點是一種消極的預期價值行為,而且毫無疑問,跟風的趨勢已經被一種不可持續的激勵結構蠶食了。了解一個項目如何試圖改變NFT領域,並長期持有該項目才是成功的途徑。

管理

NFT主要不是技術創新,而是財政和文化創新。它們是一種新的社交和組織媒介。因此,在評估NFT項目時,敘事是最被低估但也是最重要的指標之一。優秀的管理者知道如何控制敘事,這意味著他們對於承諾很謹慎,喜歡少說話多做事,通過利用一些實實在在的東西進行炒作和FOMO來驅動期望值。舉個例子,免費給現有的持有者空投新的NFT已經在BAYC、CloneX和Azuki身上證明可以提供正和收益。如果做得好,空投可以通過吸引被價格勸退的持有者,錨定更高的地板價,並激勵社區,增加資本流入整個NFT生態系統。空投只是許多給項目增值的可交付成果之一,而對這些可交付成果的管理可能成就一個項目,也可能毀掉一個項目。

此外,花時間對團隊進行盡職調查也很重要。誰是項目的創始人?他們是否能夠領導、發展並推動這個項目向前發展? 他們是否能夠在藝術家、社區管理員和工程師這些人員配置上進行平衡? 儘管MekaVerse的藝術作品非常豐富,並且其成立時間遠遠早於當前的一些頂級項目,但事實證明,該公司的管理在持續發展方面表現不佳,對欺詐醜聞和Discord黑客事件的處理也很糟糕。這個NFT系列已逐漸淡出人們的視線,地板價從8-9 ETH跌至0.4 ETH。

Doodles就是一個很平衡的團隊。 Evan Keast,在社區中被稱為Tulip,是一名產品營銷人員和NFT顧問,曾就職於Kabam Games(Net Marble)、Dapper Labs和CryptoKitties。另一位聯合創始人Poopie(Jordan Castro)也因在Dapper Labs領導CryptoKitties團隊而聞名。藝術家Scott Martin化名為Burnt Toast,他有一種獨特的藝術風格,在NFT領域乃至其他地方都能一眼認出來。他過去的客戶包括WhatsApp、谷歌、Snapchat等。

圖:Burnt Toast的作品

雖然去中心化是Web3的核心原則,但大多數NFT項目,至少在最開始,都需要一個強大的、中心化的團隊來領導。當你在投資一個項目時,要記住,人是很重要的:一定要花時間了解幕後的人。

社區力量

上面談到了團隊,其實社區的力量也取決於團隊。更具體地說,團隊必須受到使命、價值和願景的驅動,管理者必須有效地調動社區內的資源。 MekaVerse在上了《福布斯》的一篇文章之後,因為Discord有超過10萬人而出名,然而這些成員並沒有轉化為這個項目的長期信徒。相比之下,Azuki和BAYC都有強大的核心價值觀,並依靠這些價值觀幫助創始人度過難關,堅持自己的路線。具備這些特質的團隊都會發現,在健康的回調之後,投機者被淘汰,取而代之的是堅定的信徒。而沒有核心價值觀的團隊會面臨相反的情況。

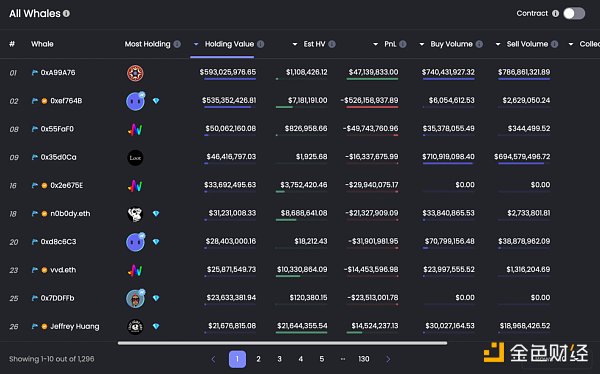

有一些簡單的方法可以評估一個社區的力量。去看Discord聊天記錄,去看推特:大家都在說什麼?他們有多少粉絲?參與者/粉絲比例是多少?是否通過免費贈送NFT之類的方法人為地誇大了用戶數量?大家真的很努力地想上白名單嗎? 查一查谷歌搜索數據。看看其他Discord頻道的alpha聊天:他們在談論這個項目嗎?也許最重要的是,巨鯨是否參與其中?有一個巨鯨關注這個項目頂的上幾千個不知名的粉絲。當然,要提防那些收了項目方錢的鯨魚,並謹慎行事。

從創始人的角度來評估社區的實力也很重要。在我看來,一個團隊可以採用兩種方法來構建社區:自上而下和自下而上。優秀的團隊會產生優秀的社區,因為持有者可以與品牌一起成長(許多BAYC成員通過這個NFT成為有影響力的人)。去年10月,Doodles推出了Doodlebank,社區可以向團隊推介創意,這些創意將由社區構建,資金來源是版稅收入。 Azuki也打算通過“Azuki Grant”計劃為其持有者做同樣的事情。可以是簡單的轉發藝術家的粉絲作品,或者是社區管理員與Discord中的持有者聊天,但我們要找的是那些積極接觸社區的團隊,因為他們的社區會變得更強大。

社區建設的另一種方法是自下而上。 Web3的核心在於所有權的去中心化和創造者的解放。這就產生了MEME——一大堆MEME。如果一個項目可以分離出廣為流傳的MEME和衍生品,它的社區也會變得更強大。例如,Sartoshi系列的Mfers沒有任何中心化的團隊,也沒有對其持有者做出任何增值的承諾,但它卻獲得了巨大的增長。 Mfers也是CC0,所以任何人都可以用這個NFT做自己喜歡的事情。這種自由度造就了Mfer文化影響的爆發式擴張,體現了Mfer烏托邦的起源,持有者處於無比和諧的狀態中。 “別再胡言亂語了,”披著黑色連帽衫、抽著雪茄的Mfer說道,“讓我們為狄俄尼索斯干杯!” 正如Sartoshi自己所寫的那樣:“我不知道這一切最終會是什麼樣子——這就是問題的關鍵……沒有人知道。在我看來,我能提供給Mfer持有人的最有價值的東西是,將他們的想法和創作的精華加以放大,從而觸達到更多的群體。”

圖:Sartoshi的Mfer #7117

鏈上指標

跟踪交易量、地板價和銷售與圖表有關;為了提升你的NFT分析能力,我推荐一些額外的策略。追踪“鯨魚”(即超級有錢的交易員)尤其重要,因為NFT市場的很大一部分是由他們決定的。這些“鯨魚”通常會進行群聊,通過分享獨家信息、組織掃貨或集體出貨來提高自己在市場中的優勢。通過NFTGo,你可以追踪鯨魚用戶在鑄造、購買和出售什麼; 並採取相應的行動。

圖:? 1505個鯨魚持有價值58.7億美元的NFT,佔全球192.4億美元市場價值的30.49%。

為了演示基本的定量指標分析,我們以上個月推出的Degen Toonz系列為例。

圖:Degen Toonz #7626

首先,根據地板價查看列出的NFT數量的數據。列出的NFT數量越少,賣出壓力就越小,因此上漲的潛力就越大。當有更多的NFT上架時,這意味著人們更願意賣出,而地板價要么會下跌(因為低價拋售),要么至多保持不變。下圖顯示了上架的NFT數量和地板價之間的負相關關係。計算鑽石手的一個最簡單的方式如下:(藏品總量-上架的藏品數量)/藏品總量。在Degen Toonz的例子裡:(8888-984)/ 8888 = 88.9%。對於一個剛剛起步的項目來說,不算太寒酸。

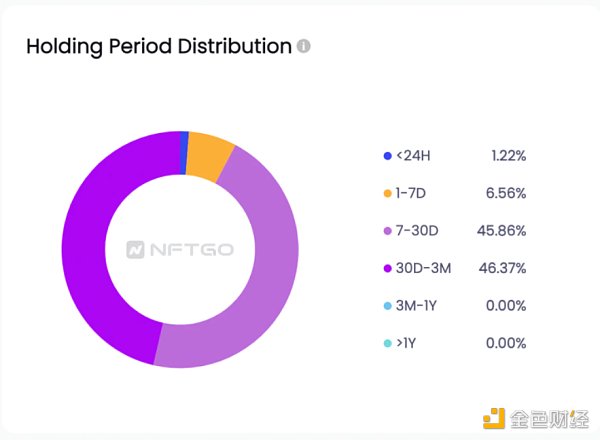

接下來,我們看看持有者的情況。 Degen Toonz擁有相當多的手鑽擁有者,因為很多人買了之後就再也沒有賣出去。

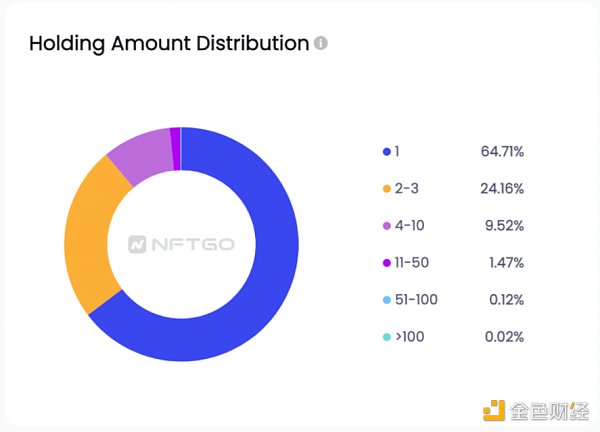

同時,我們可以分析持有量的情況;我們看到個人持有者控制了Degen Toonz NFT的64.71%,這意味著這個項目能夠在一定程度上抵抗鯨魚的拋售。此外,由於65%的人只有一個Toonz,他們不太傾向於出售,因為無法進行分割,這意味著在心理上,他們擔心自己可能會錯過上漲和未來的額外福利(例如空投)。這就給那些對這種心態免疫並施加賣出壓力的人留下了更少的空間,因為他們持有很多。

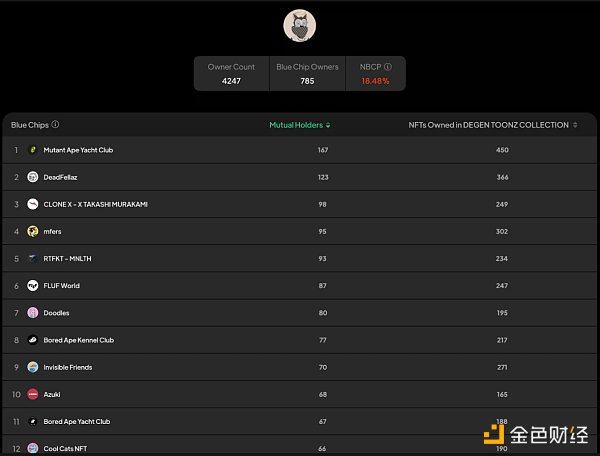

最後,查看共同持有人列表也很重要。儘管看到有167個變異猿持有者同時持有450個Toonz似乎很不錯,但無聊猿、Punk、Doodles和Azuki並未持有較大比例的Toonz不是一個好跡象。因此,我認為Toonz目前沒有呈現爆發式增長的強有力支撐。

這些指標必須做整體研究。如果上述指標中至少有三到四個是看漲的,就像這個例子一樣,即使地板價徘徊在0.3 ETH以上,這也可能是一個不錯的買入機會。

推薦的工具:CryptoSlam!、NFTGo、Coniun、Origins、NFTNerds、Flips和Nansen。

宏觀經濟

加密貨幣仍然與公開市場的表現高度相關,而NFT是加密資產。如果整體市場脆弱,NFT可能會崩潰。在我們當前的時刻——俄烏戰爭、不斷加劇的通貨膨脹以及公開市場的恐慌——購買NFT應該只用可支配收入,而且要極其謹慎。

然而,隨著恐懼、不確定性和疑慮的緩解,藍籌NFT(地板價超過2 ETH,交易量超過10k ETH)將首先恢復。此外,它們的波動性較小,因為小市值的成長型項目的價格將因高昂的gas費用而受到不利影響。這是因為,隨著ETH價格出現上漲勢頭,交易員會在DEX上購買競爭幣,這將阻塞網絡。這使得NFT的交易成本非常高,從而使大量投資者望而卻步。藍籌NFT的價格也隨著貨幣市場的急劇下跌而調整。但由於巨大的買方壓力,當ETH價格穩定時,NFT經歷了快速反彈。總體而言,當ETH 反彈或面臨拋售時,NFT 會受到負面影響,因為它們位於資產類別風險曲線的末端。值得注意的是,在經濟低迷時期,人們對藍籌NFT的看法更可能是基於美元,而不是基於ETH。最後,NFT市場的成交量是市場對NFT需求的重要指標,成交量較低通常預示著熊市。總體而言,儘管宏觀經濟因素對NFT價格的影響仍存在爭議,合理的擔憂預示著在可預見的未來將出現避險環境,但該領域的長期活力證明了樂觀的前景。

項目內評估

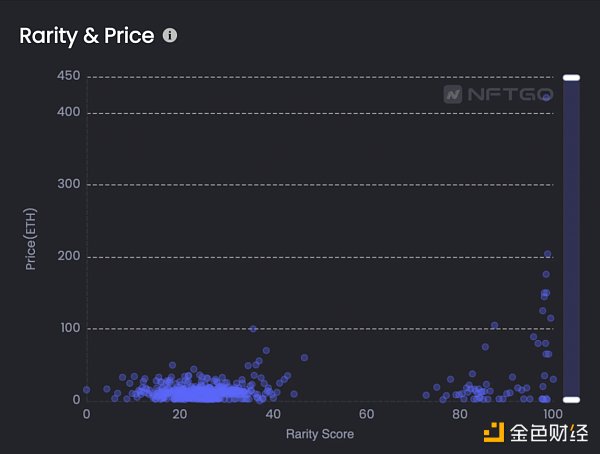

一旦你決定投資一個項目,在一個系列裡選擇合適的NFT是一個挑戰。通常,由於可以用更低的基本費用獲得潛在的收益,floor(一個系列中最常見的NFT)為每個NFT 提供更好的價值。舉個例子,CloneX 的克隆產生了其公開售價2-3 倍的收益,無聊猿給持有者送了變異猿、Kennels 和APE 。相比持有一個稀有NFT,購買5 個floor可能意味著收穫5 倍的收益。與稀有NFT相比,floor還有更好的流動性,並且對價格波動更敏感,因為floor NFT 實際上是可互換的(就價值而言),並且大多數頭像類NFT遵循價格的對數正態分佈(而稀有度分佈在鐘形曲線上),其中大多數NFT 以底價交易。因此,對於大多數投資者來說,floor是最佳選擇。

儘管中級稀有資產的基值比較低、價格發現能力差和流動性不足,但對於長期投資者來說,超級稀有資產可能是一個有吸引力的選擇。由於它們能夠捕捉長尾收益,它們的價值更高,並且可以在原始回報中超越floor。在稀有的系列中,NFT 具有更多的藝術品屬性,因為鯨魚會聚集在一起並共同錨定稀有NFT的地板價(當然,如果成交量低,仍然會發生大甩賣)。稀有的NFT交易價可能是普通版的5-25 倍:但是,對於像CryptoPunks 這樣的成熟收藏品,這個數值可能高達120 倍(例如8000 ETH 的Alien Punk)。一些收藏家因持有最好的NFT也獲得了非常高的收益。

此外,擁有稀有藏品還有一個非常Web3的原因:鯨魚用戶有動力保持社區的活力。儘管持有某家公司的大量股份並不會損害這家公司的誠信,但對於一個已經擁有100個NFT的巨鯨來說,每多買一個,就意味著那些真正能夠影響這個品牌但卻只買得起少量NFT的人又少了一次購買機會。有一段時間,Pranksy持有1200多只無聊猿。這直接導致BAYC失去了1200名潛在的持有者,這1200人本可以更好地推廣社區和加強品牌。一位古怪的億萬富翁本可以以800ETH的價格買下整個BAYC系列。然後Yuga Labs將不復存在。因此,對於那些喜歡特定NFT系列的鯨魚玩家來說,正和策略就是購買稀有款。最重要的是,稀有的PFP(頭像類NFT)可以被策略性地利用,因為擁有Golden Ape或Alien Punk能夠賦予玩家一種光環。如果你是長期投資,並且有消費能力,超級稀有的NFT是你的最佳選擇。

流動性獲取

狂熱的投資者可以從多種渠道獲取流動性。有些市場允許用戶通過訂單簿找到NFT 的買家和賣家,儘管LooksRare 和X2Y2 憑藉其新穎的激勵設計獲得了一些吸引力,最受歡迎的仍然是OpenSea。然而,大多數市場最終都缺乏長尾資產的流動性。因此,交易者通常會通過接觸買家進行場外交易來臨時獲取流動性。複雜的交易涉及多個系列的NFT和代幣是很常見的。然而,這種交易方式本質上非常危險。除非你精通技術並且並不介意這種方式,否則請遠離。如果必須要通過這種方式,我只推薦使用NFTTrader,一種經過審計的託管服務。 NFT 也可以通過Gem 等聚合器購買,因為它們匯集了來自所有市場的流動性,因此流動性更好。

最後,NFT 日益增長的“ DeFi 化”為流動性獲取提供了新的解決方案。像NFTfi這樣的P2P借貸協議正被Pine和Bend這樣的P2Pool借貸平台所強化,後者基於機器學習和算法估值提供即時的流動性。 0xmons 還為Sudoswap 開發了AMM NFT DEX。儘管對這些新形式的流動性獲取的深入分析超出了本文的範圍,但趨勢似乎指向了日益增長的細分、抵押貸款、收益率協議(如Gradient)、NFT衍生品、合同和其他奇特的結構性產品(如Abacus)。特別是,我期待通過NFTures 和Injective Pro 交易場內永續合約。無論如何,交易所支持的NFT 市場將向該領域引入原先持觀望態度的資本,並使NFT 交易更簡單,而更好的前端設計和與SocialFi 的集成將簡化價格發現並點燃下一次NFT 採用的熱潮。

總結

由於NFT 2.0項目應該被視為商業項目而進行最嚴密的評估,一個成功的投資者必須利用直覺、市場條件、技術和基礎分析來形成一種論點,闡述他們為什麼相信某個項目將通過可交付的成功在未來提供價值。當評估一個PFP NFT時,我建議你問問自己,你是否會把它作為你的頭像。哲學家Walter Benjamin曾寫道,“所有權是一個人與一件物品所能擁有的最親密的關係”;你希望這個JPEG在Web3.0空間中代表你自己嗎?此外,永遠要記住,流動性是不可能輸的;總會有更多的投資機會。抵制每天交易的衝動,採取更長遠的眼光。

最後,我要給各位出一個思考題:我們應該只根據交易價值來購買NFT嗎?當代藝術家Damien Hirst說:“我過去常常把很多藝術品送給別人,”但“他們總是在比我想像的時間短得多的時候就把它們賣了……他們把它們賣了去買包。”我的反應是,’該死,我討厭那樣!’” Hirst感興趣的是發現收藏和獲利之間的界限在哪裡,以及它是否能被劃分開來。每個NFT投資者在將鼠標停在購買鍵上時也應該考慮到這一點。

作者:Andy Zeng (Boba Epicure)

來源:https://mirror.xyz/harvardblockchain.eth/-olVQXh3R-SP8HjpbPRISmptCQYU0t6E6ddHmLUj35M