最近的LUNA 崩盤導致了數百億美元的損失,由此引發了大眾對“算法穩定幣”這一類別的批評風暴,很多人認為它們是“存在根本缺陷的產品”。對DeFi 金融機制進行更嚴格的審查,特別是那些努力優化“資本效率”的機制,這是非常受歡迎的。而更大程度地承認目前的表現並不能保證未來的回報(甚至未來不會完全崩潰),這一點更受歡迎。然而,大錯特錯的地方在於,人們將所有自動化的純加密穩定幣都用相同的筆刷繪製,並摒棄了整個類別。

雖然有很多自動穩定幣設計存在根本缺陷,它們注定會崩潰,還有更多理論上可以生存但風險很高的穩定幣,此外,也有很多穩定幣在理論上非常健康,並在實踐中經受住了加密市場條件的極端考驗。因此,我們需要的不是穩定幣助推主義或穩定幣末日主義,而是回歸基於原則的思維。那麼,對於評估一個特定的自動化穩定幣是否真正穩定,有哪些好的原則呢?

對我來說,我開始的測試是看穩定幣如何響應兩個思想實驗。

什麼是自動化穩定幣?

就本文而言,自動化穩定幣是一個具有以下屬性的系統:

-

它發行了一種穩定幣,試圖以特定的價格指數為目標。通常的目標是1 美元,但也有其他選擇。如果價格向任一方向偏離,則有一些目標機制會持續將穩定幣價格推向指數。這使得ETH 和BTC 不是穩定幣(duh)。

-

目標機制是完全去中心化的,並且沒有對特定受信任參與者的協議級依賴。特別是,它絕不能依賴資產託管人。這使得USDT 和USDC 不是穩定幣。

在實踐中,(2)意味著目標機制必須是某種智能合約,它管理一些加密資產儲備,並在價格下跌時使用這些加密資產來支撐價格。

Terra 是如何工作的?

Terra 風格的穩定幣(與鑄幣稅股份大致相同,儘管許多實施細節不同)通過雙幣模型來工作,我們將其稱為穩定幣和波動幣(在Terra 的例子中,UST 是穩定幣,LUNA 是波動幣)。穩定幣使用簡單的機制來保持穩定性:

-

如果穩定幣的價格超過目標值,系統將拍賣新的穩定幣(並使用收益燃燒波動幣),直到穩定幣價格回到目標。

-

如果穩定幣的價格跌破目標值,系統會回購併銷毀穩定幣(發行新的波動幣為銷毀提供資金),直到穩定幣價格回到目標值。

現在,波動幣的價格是多少?波動幣的價值可能純粹是投機性的,其依賴的是假設未來會有更大的穩定幣需求(這將需要燃燒波動幣來發行)。或者,波動幣的價值可能來自於費用:穩定幣<-> 波動幣交易的交易費,或者每年向穩定幣持有者收取的持有費用,或者兩者兼而有之。但在所有情況下,波動幣的價格都來自對系統未來活動的預期。

RAI 是如何工作的?

在這篇文章中,我關注的是RAI 而不是DAI,因為RAI 更好地體現了抵押自動化穩定幣的純粹“理想類型”,它僅由ETH 支持。而DAI 是一個由中心化和去中心化抵押品作為支持的混合系統,這對於他們的產品而言是一個合理的選擇,但它確實使分析變得更加棘手。

在RAI 中,主要有兩類參與者(也有FLX 的持有者,這是一種投機性代幣,但他們扮演的角色不太重要):

-

RAI 持有者持有RAI,即RAI 系統的穩定幣。

-

RAI 貸方將一些ETH 存入稱為“保險箱”的智能合約對像中。然後,他們可以提取2/3 ETH 價值的RAI(例如,如果1 ETH=100 RAI,則如果你存款10 ETH,則可以提取大約667 RAI)。如果貸方償還其RAI 債務,則可以通過同樣的方式收回ETH。

成為RAI 貸方的主要原因有兩個:

-

做多ETH:如果你在上面的例子中存入10 個ETH,並提取500 RAI,你最終會得到一個價值500 RAI 的頭寸,但風險敞口為10 ETH,因此ETH 價格每變化1%,該頭寸就會上漲或下跌2%。

-

套利:如果你發現以法幣計價的投資上漲速度快於RAI,你可以藉入RAI,將資金投入該投資,並從差價中獲利。

如果ETH 價格下跌,並且保險箱不再有足夠的抵押品(也就是說,RAI 債務現在超過了所存ETH 價值的2/3),就會發生清算事件。通過提供更多的抵押品,保險箱被拍賣,供其他人購買。

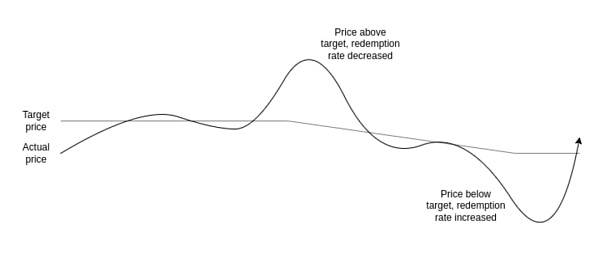

另一個需要理解的主要機制是贖回率調整。在RAI 的例子中,目標值不是固定數量的美元,相反,它會向上或向下移動,並且向上或向下移動的速率會根據市場情況進行調整:

思想實驗1:即使在理論上,穩定幣能否安全地讓所有用戶退出?

在非加密現實世界中,沒有什麼是永恆的。公司總是會倒閉,要么是因為他們一開始就無法找到足夠的用戶,要么是因為對其產品的強大需求已經不復存在,要么是因為他們被一個更強大的競爭對手所取代。有時,會出現部分崩潰,公司從主流地位下降到小眾地位(例如MySpace)。這些事情必然會發生,這樣才能為新產品騰出空間。但我們要注意的是,在非加密世界,當產品關閉或遭遇滑坡路時,用戶通常不會受到太大的傷害。當然也有一些人會因為裂縫而跌落,但總的來說,停工是有序的,問題是可控的。

但是自動化穩定幣呢?如果我們從大膽而激進的角度來看待穩定幣,即係統避免崩潰和損失大量用戶資金的能力,不應取決於不斷湧入的新用戶,那會發生什麼?讓我們看看吧!

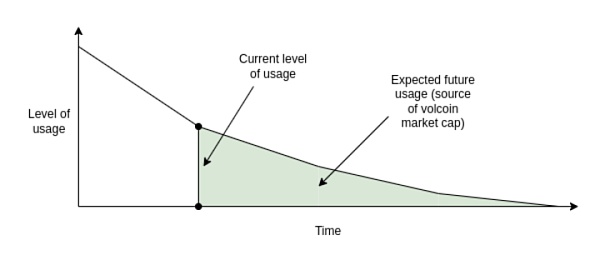

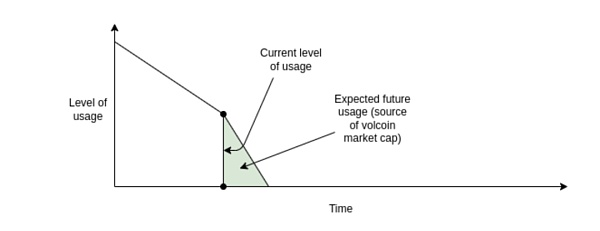

Terra 能安全降落嗎?

在Terra 的例子中,波動幣(LUNA)的價格來自對系統未來活動費用的預期。那麼,如果預期的未來活動降至接近零,會發生什麼?波動幣(LUNA)的市值會下降,直到其相對於穩定幣的市值比變得非常小。在這一點上,該系統會變得極為脆弱,對穩定幣需求的很小的下行沖擊,就可能導致目標機制增發大量波動幣(Luna),從而導致波動幣(Luna)惡性通貨膨脹,那麼此時穩定幣也失去了價值。

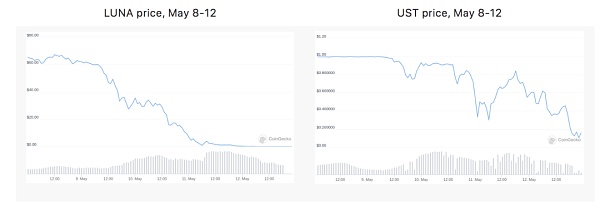

系統的崩潰,甚至可以成為一個自我實現的預言:如果系統看起來很可能崩潰,那就會降低用戶對未來費用的預期,而這是波動幣價值的基礎,從而進一步推低波動幣的市值,使該系統變得更加脆弱,最終可能引發崩盤,這正如5 月份我們在Terra 身上看到的那樣。

首先,波動幣價格下跌,然後,穩定幣開始震動。該系統試圖通過發行更多的波動幣來支撐穩定幣的需求。由於用戶對系統的信心低迷,這導致買家很少,因此波動幣價格迅速下跌。最後,一旦波動幣的價格接近於零,則穩定幣也會崩潰。

原則上,如果需求下降非常緩慢,波動幣的預期未來費用及其市值相當於穩定幣可能仍然會很大,因此系統將在其下降的每一步繼續保持穩定。但這種成功的緩慢下降是不太可能的,更有可能的情況是,用戶的興趣迅速下降,然後就是一聲巨響(暴雷)。

安全下降:在每一步中,都有足夠的預期未來收入,來證明波動幣的市值足以保證穩定幣在當前水平上的安全。

不安全的下降:在某些時候,沒有足夠的預期未來收入來證明有足夠的波動幣市值來保證穩定幣的安全,因此崩盤是可能的。

RAI 能安全降落嗎?

RAI 的安全性取決於RAI 系統(ETH)外部的資產,因此RAI 更容易安全降落。如果需求下降是不平衡的(因此,持有需求下降更快或貸款需求下降更快),贖回率將進行調整,以平衡兩者。貸方持有ETH 而非FLX 的槓桿頭寸,因此不存在正反饋循環的風險,即對RAI 的信心下降會導致貸款需求也下降。

如果在極端情況下,所有持有RAI 的需求同時消失,而只有一個持有者,贖回率將飆升,直到最終每個貸款人的保險箱都被清算。剩下的單個持有人將能夠在清算拍賣中購買保險箱,使用他們的RAI 立即清算其債務,並提取ETH。這使他們有機會獲得公平的RAI 價格,並從保險箱中的ETH 得到支付。

另一個值得研究的極端情況是RAI 成為以太坊的主要應用。在這種情況下,預計未來對RAI 的需求減少,將使ETH 的價格下跌。在極端情況下,可能會出現一連串的清算,導致系統混亂崩潰。但RAI 對這種可能性的抵抗力要比Terra 式的系統強得多。

思想實驗2: 如果你試圖為穩定幣提供每年20% 的利息,會發生什麼?

目前,穩定幣往往與美元掛鉤,而RAI 是一個小例外,因為它的錨定會根據贖回率上下調整,並且錨定的起始價格是3.14 美元而不是1 美元(確切的起始值是友好的讓步,因為一個真正的數學迷會選擇tau = 6.28 USD 這個值)。但他們不必如此,你可以將穩定幣與一籃子資產、消費者價格指數或一些任意複雜的公式掛鉤(“足以購買{全球平均二氧化碳濃度減去375} 公頃雅庫特森林土地的價值量”)。只要你能找到一個預言機來證明指數,並讓人們參與到市場的各個方面,你就可以讓這樣的穩定幣運作起來。

作為評估可持續性的思想實驗,讓我們想像一個具有特定指數的穩定幣:每年增長20% 的美元數量。在數學語言中,指數是

USD,其中t 是以年為單位的當前時間,t0 是系統啟動的時間。一個更有趣的選擇是

美元,因此它一開始就像一個以美元計價的穩定幣,但美元計價的回報率每年都在以4% 的速度增長。

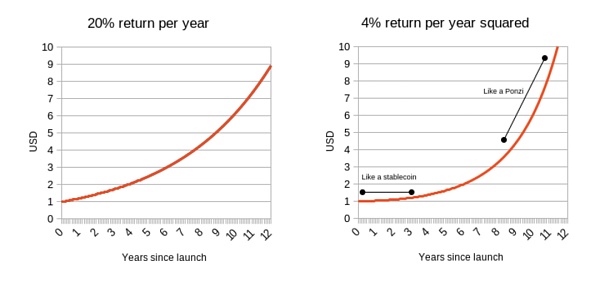

顯然,沒有真正的投資能夠獲得接近每年20% 的回報,也絕對沒有真正的投資可以永遠保持每年4% 的回報率。但是如果你嘗試一下會發生什麼呢?

我會聲稱,試圖追踪這樣一個指數的穩定幣基本上有兩種方法:

-

它向持有人收取某種負利率,以抵消指數中內置的以美元計價的增長率。

-

它變成了龐氏騙局,在一段時間內給了穩定幣持有者驚人的回報,直到有一天它突然轟然倒塌。

應該很容易理解為什麼RAI 是(1)而LUNA 是(2),所以RAI 比LUNA 更好。但這也顯示了關於穩定幣的更深層次和更重要的事實:為了使抵押自動化穩定幣可持續發展,它必須以某種方式控制實施負利率的可能性。如果與快速升值的價格指數掛鉤,以編程方式阻止實施負利率的RAI 版本(早期的單一抵押DAI 基本上就是這樣)也會變成龐氏騙局。

即使在瘋狂的假設之外,你建立一個穩定幣來追踪龐氏指數,穩定幣也必須能夠以某種方式應對即使在零利率下,持有需求也超過借貸需求的情況。如果你不這樣做,價格就會上漲到錨定價之上,並且穩定幣變得容易受到兩個方向的價格變動的影響,而這兩個方向的價格變動是非常不可預測的。

負利率可以通過兩種方式實現:

-

RAI 風格,有一個浮動目標,如果贖回率為負值,該目標會隨著時間的推移而下降;

-

實際餘額會隨時間的推移而減少;

選項(1)存在用戶體驗缺陷,即穩定幣不再清晰地跟踪“1 美元”,選項(2) 則存在開發者體驗缺陷,但是,從這兩者當中選擇一種似乎是不可避免的——除非你走MakerDAO 的路線,成為一種混合穩定幣,同時使用純加密資產和像USDC 這樣的中心化資產作為抵押品。

我們能學到什麼?

一般來說,加密行業需要擺脫那種依靠無休止的增長來實現安全的態度。通過說“法幣世界以同樣的方式運作”來保持這種態度,肯定是不可接受的,因為法幣世界並沒有試圖為任何人提供比正常經濟增長更快的回報(除了那些應受到同樣猛烈批評的孤立案例之外)。

相反,我們應該通過觀察系統的穩定狀態,甚至是極端條件下的悲觀狀態,以及最終是否可以安全關閉,來評估系統的安全性。如果一個系統通過了這個測試,那並不意味著它就是安全的。由於其他原因(例如抵押比率不足)它仍然可能很脆弱,或者存在代碼漏洞或治理漏洞。但穩態和極端情況下的穩健性應始終是我們檢查的第一件事。

注:原文作者是以太坊聯合創始人Vitalik Buterin。

特別感謝Dan Robinson、Hayden Adams 以及Dankrad Feist 提供的反饋和審查。