要想了解以太坊經濟的現狀,最好的衡量工具是消耗gas 費的活動類型。雖然它不如交易數量直觀,但這種方法更從以太坊的設計理念本身出發。它代表了用戶的真實經濟成本,也更難被操縱(尤其是在網絡較為暢通的時段)。

本文將主要代幣、協議和交易之間的gas 消耗量化,深入研究了以太坊最突出的用例場景,揭示以太坊生態系統的複雜性和不斷演變的本質。

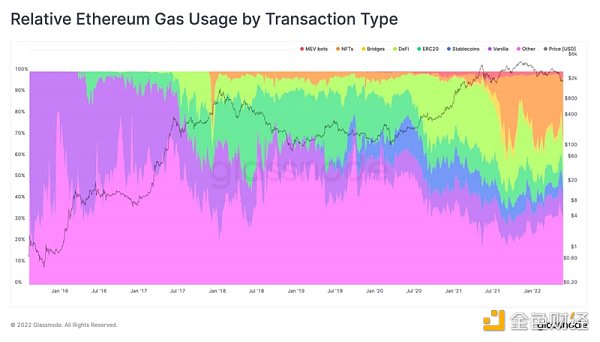

圖 1:按類別劃分的相對 gas 使用量

我們首先用圖概述下以太坊的歷史。圖1 展示了以太坊區塊鏈上記錄的所有交易的相對gas 使用量,並細分為7 個主要類別,其中2 類(跨鏈橋和MEV 鏈上套利機器人)在去年才嶄露頭角。

Vanilla transfer(純純的轉賬)

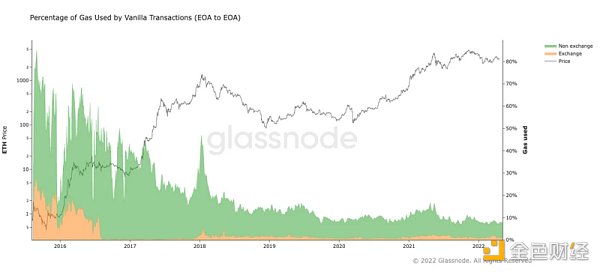

圖 2:Vanilla transfer 使用的 gas 百分比

Vanilla transfer(純ETH 在由私鑰控制的外部所有賬戶之間轉移,無需調用合約)代表著以太坊被用作為一種貨幣。從gas 消耗的角度來看,這個用例從早期(2015 年)佔80% 下降到最近兩年的10%。

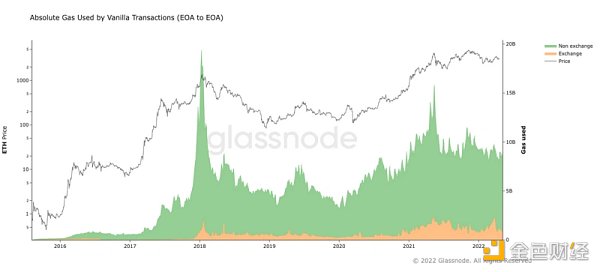

圖 3:Vanilla transfer 使用的 gas 量

由於多次提高了對gas 的限制,有些人認為以太坊區塊鏈記錄的ETH 交易比2016 年更少。當以太坊於2015 年首次推出時,每個區塊的gas 上限曾經是5000 單位。自那以後,它逐漸增長到1500 萬區塊的目標限制。在倫敦升級後的網絡擁塞時期,它可能會增加一倍。因此,雖然以太坊作為價值傳輸網絡的重要性下降了,但吞吐量(性能)還是上升了許多個數量級。

穩定幣

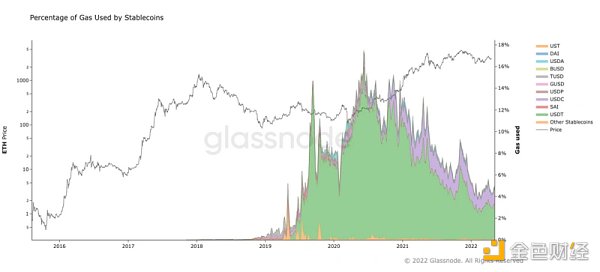

圖 4:穩定幣交易使用的 gas 百分比

穩定幣並非誕生於以太坊,但以太坊是穩定幣最初蓬勃發展的底層鏈。隨著 USDT 轉向追求更低的費用和更快的交易確認時間,穩定幣迅速成為gas 消耗的主要源頭。在過去三年裡的大多數時候,以太坊更多是美元穩定幣的支付平台,而非ETH。

隨著以太坊gas 費成為問題,穩定幣擴展到其他鏈。目前在波場Tron 平台上發行的USDT 比在以太坊上發行的多。 USDC 支持8 條不同的鏈。 UST 支持10 種。以太坊會繼續被更便宜或更快的競爭者搶走市場份額。

關注多鏈時代平台和協議之間的競合關係很重要。不僅僅許多協議基於以太坊,其中的許多協議也運行在多條鏈上。如果不考慮穩定幣,你就無法完全理解以太坊生態系統。如果不調查其他鏈,你也無法完全理解穩定幣生態系統。

ERC-20 代幣

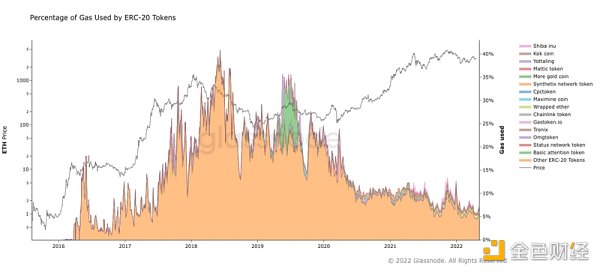

圖 5:同質化代幣使用的 gas 百分比

同質化代幣中大多數採用ERC-20 協議。 2018 年其40% 的gas 消耗市場份額創下歷史最高記錄。 ICO 熱潮已過,在過去的幾年裡,ICO 在gas 市場的份額僅為5-10%。

在區塊鏈歷史上,有很多項目都享有“15 分鐘成名時間”,它們都由一些瞬間爆火又轉瞬即逝的代幣主導。

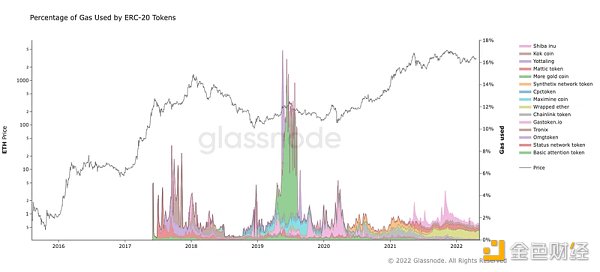

圖 6:最受歡迎的代幣使用的 gas 百分比

即使我們觀察歷史上那些最流行的ERC-20 代幣,它們中沒有一個流行的時間超過一年。

同質化代幣的一個顯著子類別是wrapped 資產,代表是wETH 和wBTC。這意味著,即使是以太坊計價的交易量也以兩種形式存在——原生ETH 和wrapped token。

DeFi

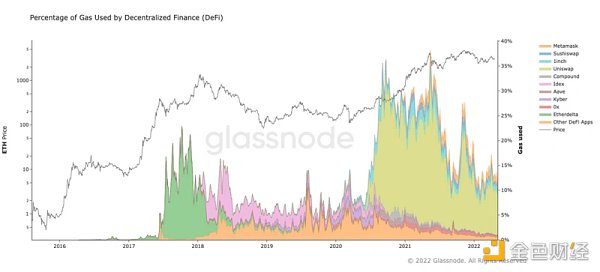

圖 7:DeFi 使用 gas 百分比

DeFi 有許多應用——借貸、現貨和衍生品交易、存儲、保險等。到目前為止,我們看到的大部分影響來自於去中心化的資產交易。在過去兩年中,提供流動性和yield farming 也成為相當流行的應用,未來可能需要進一步細分DeFi 領域。

2017 年,隨著去中心化交易所EtherDelta 的出現,DEX 首次受到歡迎,此後DEX 一直是gas 的主要消耗領域(在DeFi 中)。

Uniswap 目前處於領先地位(gas 最高達到DeFi gas 消耗量的88%,目前約為60%)。還請注意,該領域中存在MetaMask(圖7 頂部橙色帶),它算是錢包兼DEX 聚合器。隨著行業的成熟,一些功能可能會變得“隱形”。用戶與平台進行交互,這些平台抽象掉鏈上和跨鏈交互,以提升便利性。

跨鏈橋

圖 8:跨鏈橋消耗的 gas 百分比

跨鏈橋是最新的gas 消耗大領域之一。隨著在以太坊上的交易變得相當昂貴,競爭鏈在穩定性和功能方面日趨成熟,我們看到了跨鏈資本頻繁流動。除了在Axie Infinity 最受歡迎的時候,Ronin 跨鏈橋出現了短暫的gas 高峰(幾天內的峰值達到8% 的gas 消耗),跨鏈橋的gas 消耗在去年翻了一番(從1% 到2% ),並將以太坊連接到L2 解決方案(Polygon、Arbitrum、Optimism),以及競爭鏈上(Avalanche、Polkadot)。未來,想要洞察資金流向,需要多鏈思維和工具。

比特幣也是跨鏈橋的服務對象。目前,比特幣總供應量的1% 以上以wBTC 形式橋接到以太坊上。

NFT

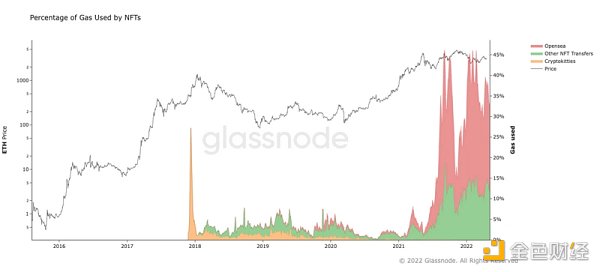

圖 9:非同質化代幣活動使用的 gas 百分比

早在2017 年,第一個NFT 主流應用Cryptokitties 曾短暫貢獻了大約三分之一的網絡吞吐量,推動網絡費用大幅上漲。同年,OpenSea 發布測試版。然而,直到2021 年下半年,NFT 領域才再次成為gas 市場的主力。從那時起,NFT 就成為了一股不可忽視的力量。截至目前,以太坊消耗的所有gas 中約有三分之一用於NFT 相關活動。在這方面,OpenSea 處於市場領先地位,消耗了60% 以上的NFT 相關gas 費,其他幾個平台緊隨其後。

ERC-1155 標準的引入帶來了一些效率提升,這是另一個需要關注的趨勢。

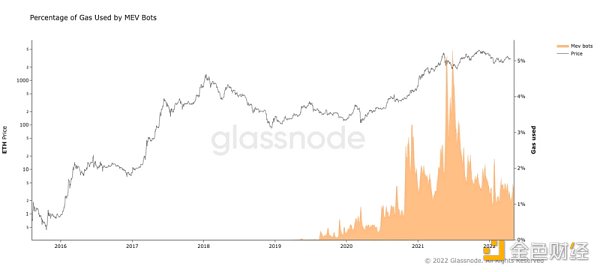

MEV 鏈上套利機器人

圖 10:MEV 鏈上套利機器人使用的 gas 百分比

礦工可提取價值(MEV)是以太坊設計的原生產品,在提高DeFi 生態系統效率方面發揮著重要作用,即通過套利消除去中心化交易所之間的價差,這占到MEV 活動的95% 以上。

MEV 的主要受益者通常不是礦工,而是一個由搜索者和提取器組成的社區,他們利用自動化工具創建MEV 交易。然而,由於套利交易的緊迫性,礦工享受著高額的費用。這種交易往往是“贏家通吃”的機會,並且支付的gas 價格遠遠高於市場價。

考慮到MEV 玩家們通常不搞宣傳,我們可能低估了真實的數字。根據Flashbots 團隊的說法,至少有4% 的gas 是由MEV 交易消耗的。如果競爭鏈可以減少MEV 的影響,將激勵用戶從以太坊遷移到競爭鏈。

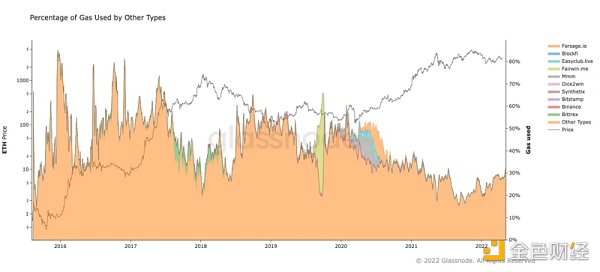

其他gas 使用類別

圖 11:所有其他交易的 gas 使用量

以太坊平台的免許可設計產生了大量的用例,超出了我們上面列出的那些,從鏈上游戲和多重簽名協議到龐氏騙局。在其鼎盛時期,像俄羅斯的龐氏騙局MMM(最高gas 量佔gas 總使用量的10%)和以太坊合約FairWin(博彩遊戲)(gas 短暫達到40%)這樣的龐氏騙局是以太坊最受歡迎的用例。

但這樣的盛景似乎已經過去了。其他gas 使用類別還包括交易合約,特別是用於資金管理的多重簽署合約。未檢測到的MEV 提取價值、模棱兩可的DeFi 協議和非標準代幣也可能包括在這個類別中。

總結

以太坊仍然是一個主要用於傳遞價值的平台,但價值的構成範圍以及傳遞的構成方式都在不斷變化。與比特幣不同,以太坊相關從業者需要以下工具和心態:

-

對用例敏感並適應新的開發方向;

-

多元化資產,廣泛的價值定義,包括同質化和非同質化代幣;

-

多協議和多鏈,廣泛的交易定義,包括去中心化金融協議和跨鏈橋。

以太坊用途有很多。從早期的本地資產支付網絡,到2018 年的同質化代幣,再到非同質化代幣NFT,許多用例都成為平台最大的“付費者”。我們不得不承認,以太坊與最初的以太坊願景非常一致。理解由此產生的動態生態系統不是一項簡單的任務。價值通過多種不同渠道以無數不同形式在網絡中流動。更複雜的是以太坊與大量其他L1 和L2 鏈的互連越來越多。越來越多的資產、項目、協議和實體同時存在於多個鏈上,並在平台之間自由遷移。

以比特幣、甚至2019 年的以太坊的觀念來看待今天的以太坊,都已是落後的看法。

本文來自 Glassnode,原文作者:Niko Kudriastev & Antonio Manrique de Lara Martín,由Odaily 星球日報譯者Katie 辜編譯。