從股權到通證:激勵機制決定組織形式

去中心化自治組織——DAO,已經成為2022年在Web3 上發生的最酷的事情。

在人類的歷史上,組織形態的範式轉換(Paradgim Shift)的進化,往往意味著生產力的大幅度提升。

於1851年出版的,膾炙人口的小說《白鯨記》 (Moby Dick)裡面描述了這樣的一個橋段:為了拉攏能把標槍、魚叉投的異常精準的食人族獵手——魁魁格,亞哈船長承諾了更高比例的漁獲。這裡體現出了股份激勵機制的精髓:承諾股權分潤比例,來激勵成員加入團隊。

《白鯨記》當中的投叉手:魁魁格(Quequeg)。

(圖片來源:維基百科)

股份制歷史悠久,一直橫跨了地理大發現、工業革命、電氣革命與互聯網革命。歷史上曾有無數股份制公司企業,將人類的創造力、生產力發揮到了極致,至今仍在推動著人類文明。

互聯網和信息技術革命孕育了加密行業。在比特幣創世後的十餘年裡,我們又見證了以太坊、去中心化金融DeFi、非同質化代幣NFT 的湧現,以及Web3 範式不斷深入人心,形成共識。 2022年,我們也看到了諸如Bankless、FWB 這類DAO 的興起,Mirror、Gitcoin 等很多成功項目使用DAO 來參與治理。

在中文Web3 世界裡,也有像SeeDAO 這樣完全依靠社區的力量不斷凝聚共識、快速發展的DAO,並且幫助更多人了解Web3,引領他們進入到這個時代最振奮人心的宏大敘事當中。

DAO :用多元通證激勵社群

DAO 之所以能夠成為備受矚目的全新組織形式,將分佈在全球各地的成員匯聚並形成生產力,也在於靈活地使用了Token,NFT,POAP。這三者之間的關係,大概可以類比成現實世界中的硬幣、紀念幣和徽章。在加密代幣的語境下,POAP 可以視作特殊的NFT,而NFT 又可以視作特殊的Token。

在2019 年的ETHDenver 會議上,出現了一個名為POAP 的項目,它是為ETHDenver 會議創建的,旨在獎勵與會者的出席和對活動的支持。 POAP 是Proof of Attendance Protocol 的首字母縮寫詞,中文可譯為出勤證明協議。是一個以ERC-721 為標準,由以太坊開發者社區構建的開源協議。

POAP 通過智能合約,作為以太坊區塊鏈上的非同質化代幣( NFT ) 鑄造而成。由於POAP 是NFT,因此它們也可以在各種NFT 市場上進行交易。

NFT 則更廣為人知——非同質化代幣(英語:Non-Fungible Token,簡稱:NFT),是一種被稱為區塊鏈數字賬本上的數據單位,每個代幣可以代表一個獨特的數字資料,作為虛擬商品——有權的電子認證或證書。由於其不能互換的特性,非同質化代幣可以代表數字資產,如畫作、藝術品、聲音、視頻、遊戲中的項目或其他形式的創意作品。雖然作品本身是可以無限複製的,但這些代表它們的代幣在其底層區塊鏈上能被完整追踪,故能為買家提供所有權證明。

Token 就更加為Web3 世界熟知了。無論翻譯成“代幣”還是“通證”,人們對於它的理解都不會有太多分歧,“代幣”或者“幣”很直觀地說明了它的價值和流動屬性,“通證”則更進一步地說明了它的涵義不止於“幣”,還意味著權利屬性。

相關衍生出來的詞彙還有“通證經濟”—— Tokenomics,是Token 和Economics 的結合,指的是基於通證機制來建立的一整套加密經濟,無論是微觀還是宏觀意義上,都是貨幣金融學在加密領域的類比和延伸。

以通證權利取代股份權利,首先避免了中心化鑑權機構的介入、實現了信任的去中心化,其次更具備流動性,可以隨時轉手或繼續買入,第三,它踐行了“代碼及法律”、“代碼即正義”的宣言,可以使用智能合約來管理,不經人手且無需信任。因此,通證激勵機制,往往成為Web3 項目、尤其是DAO 這種強社區屬性結構能大獲成功的關鍵因素。

新學問:通證機制設計

通證經濟的機制設計方法也在不斷完善——如何分配、管理和使用通證,並經過實際迭代、考驗,最終幫助社區壯大、項目取得成功,已經成為每個項目團隊必須深入研究的學問。

比特幣通過POW 和四年一次的減半來保持稀缺性,防止通脹,由為重要的是建立了一種“長周期”敘事。四年的周期,差不多是奧運會、世界杯舉辦的周期,我們沒法知道中本聰是不是體育迷、球迷,但是這種敘事的建立可謂有足夠的格局觀。每次減半前後,都會再一次使人們將目光聚焦到這個對加密行業舉足輕重的圖騰之上。

以太坊則是通過POS 和燃燒機制來起到抑制通脹的效果。這當然是一個偉大的改進,使得整個通證機制更加靈活。在以太坊之後,無數種通證機制一一被發明出來,運用到實踐當中。 Mirror 本身也通過非常獨特的代幣燃燒機制來實現某些特殊的功能,比如最開始開通賬號、擁有專屬子域名……我們也不知道Mirror 接下來會用燃燒代幣機制來“承兌”哪些功能,但是這確實是種令人充滿期待的有趣歷程。

內容平台在Web3 革命興起的當下,甚至可以發行通證——無論是同質化的Token 還是非同質化的NFT。

所以,哪怕是一位單打獨鬥的內容創作者,也應該學會一步步深入理解通證經濟的機制設計原則。

我們接下來就向各位來介紹這些原則。

原則一:激勵相容(Incentive Compatibility)

有一門學問專門研究如何設計機制,以取得非零和博弈。在零和博弈中,往往一方受益就意味著另一方受損,從而導致互相廝殺的局面;非零和博弈則可以避免這種情況。

博弈論中曾經描述過機制帶來的影響,從最初“囚徒困境”展開的討論,到馮·諾伊曼使用完整的數學語言對其進行公理化,再到“納什均衡”、“帕累托最優”,博弈論和行為經濟學之間,產生了連貫而具有同一性的知識譜系。

反過來說,思考機制帶來的博弈態勢,也會促使我們為了建立某種博弈態勢,而去重新規劃機制。這就產生了一門全新的學問,叫做“機制設計理論”。它是經濟學的一個分支,我們可也以把機制設計理論看成是博弈論的逆向工程。

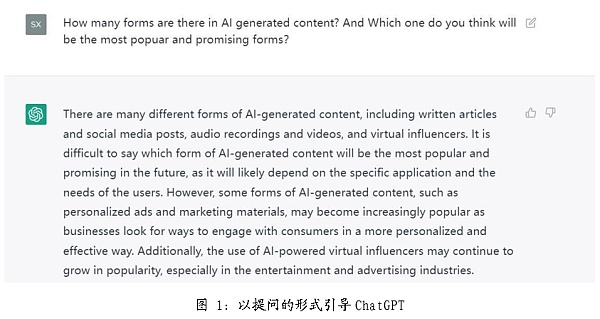

2007諾貝爾經濟學獎的三位獲獎者。

(圖片來源:諾貝爾獎官方網站)

這的確是一門相當新的學問:在2007年,里奧尼德·赫維克茲、埃里克·馬斯金和羅傑·梅爾森因為奠定了機制設計理論基礎,而獲得諾貝爾經濟學獎。可見這門學問一出道便是王者,解決了相當大的問題,而備受學術界的讚譽。

在機制設計理論中,激勵相容是一個關鍵目標。以太坊創始人Vitalik Buterin 在前不久剛剛完成的論述——《去中心化社會:尋找Web3 的靈魂》中,也曾經提到了“Incentive Compatibility(激勵相容)”,雖然並未充分展開解釋,但是可見他是將機制設計理論當成基礎知識諳熟於心的。

所謂“激勵相容”,指的是良好的機制不僅會使參與博弈的各方都能獲益,而且整體利益也是正向相關的。這看似簡單的道理拿到了15年前的諾貝爾獎,是不是讓人有種此前的時代“萬古如長夜”的聯想呢?

通證經濟,可以是一個項目方的發起者、建設團隊、社群、用戶和投資者都能實現激勵相容的方式。將通證分散地分配給每個角色,就會讓大家的利益協同起來。大家為通證代幣而共同努力,實現其價值的增長,就會實現激勵相容。

因此對DAO 而言,這個首要原則要求:DAO 的成員無論身處任何一個職能角色當中,都有獲得通證,並享受其增長紅利的價值。

成員之間可以因為貢獻不同而獲得不同數量的通證,但只有保證所有人拿到的是同一類型的代幣,才能夠保證激勵相容。

原則二:信任算法

只要進入到產生流動性(Liquidity)這一階段,代幣的價值就會不受主觀意願影響地波動,所以,真正的激勵相容只對分配有指導作用;幣價的持續上漲,離不開各角色的共同努力。

避免陷入幣價破發窘境的方式,在於繼續擴大代幣的使用場景。在DeFi 語境下,也就等價於建立更大的流動性,與資金池的容量,或者是所謂的深度。

DeFi,是去中心化金融—— Decentralized Finance 的縮略語。它的興起本身是一些天才腦洞大開的傑作,和加密行業當中種種進步都一樣,實踐了“代碼即法律”的加密朋克宣言。

自動做市商(AMM,Automated Market Maker),其機制是DeFi 的算法核心。去中心化交易所之於中心化交易所,正對應著自動做市商之於傳統做市商。

中心化交易所(CEX)使用的是掛單撮合交易機制,Alice 掛出賣單,願意以6元出售一顆蘋果;Bob 掛出買單,願意以6元購買,於是,在中心化交易所上兩方就可以被撮合完成這筆交易。如果想要維持或改變蘋果的售價,就需要有做市商來參與交易來引導價格。

而在算法決定的去中心化交易所(DEX),使用的是AMM —— 由算法來決定代幣的價格。其中,恆定函數做市商(CFMM)是最初也是最常用的一種算法。它使得交易可以由算法決定,避免的交易所中心化帶來的一系列問題。拿UniSwap 的CFMM 來舉例,它使用了一個我們在初中代數課本上使用的基本函數,來建立自動做市的規則。

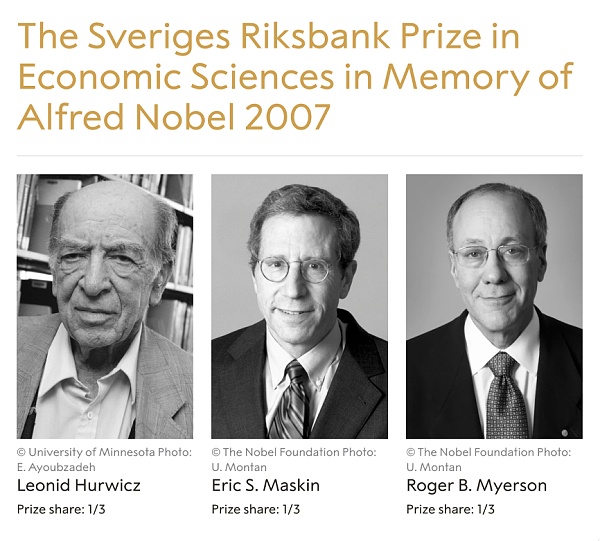

還是拿之前的蘋果價格舉例,我們先設定一個流動性池,它包括兩個部分:金錢池和蘋果池。我們把600個一元硬幣和100個蘋果放進來,每個定義初始價格是6元,並且做一個重要規定:

“一元硬幣和蘋果的數量乘積永遠是60000。”

現在Alice 想把她的蘋果在這裡賣出,或者Bob 想要買入蘋果時,由於有“乘積守恆”的規定存在,將會在每一次交易後,都影響兩個池中的數量,並最終影響到蘋果的價格。而且,將嚴格遵循“物以稀為貴”的原則:當蘋果變多時,蘋果就會貶值,反之亦然。

這就是使用了反比例函數來完成的自動做市規則。我們甚至可以算出每一個蘋果的買入和賣出時,給價格帶來的波動。以下左右兩張圖表,展示了在不斷賣出和買入時,對價格產生的影響波動:

一個蘋果交易市場裡如果有自動做市商,會給蘋果帶來的價格變化

這個變化用圖表來表示,就可以直觀地看出隨著供給量的變化而產生的價格變化。我們也可以看出,因為在池中的蘋果和硬幣都不算多,所以供給量給價格變化帶來的影響非常之大。

我們可以從中得到什麼啟示呢?一個交易對的池子容量如果比較小的話,那麼,每次交易帶給價格的波動就比較大。

現在,我們將這個池子的容量加大——如果我們提供這樣的流動性:加入60000枚硬幣和10000枚蘋果,這個圖將會變成這樣:

當流動性池的容量增加時,交易帶來的價格波動

我們會發現,如果當流動性池增大時,這個乘積恆定的常數也會變大,同樣額度的交易對價格的衝擊就變小了。

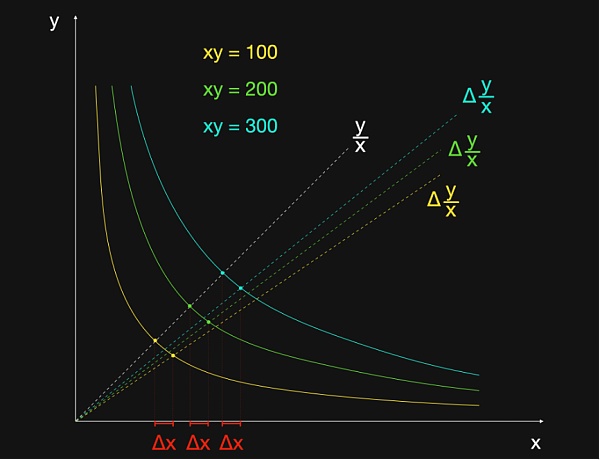

讓我們再次回顧一下初中課本,在反比例函數中xy = k 中,它的曲線應該是一條雙曲線。 (在這裡,我們只討論第一象限,即x>0, y>0 的情況。)

那麼任何一點和原點的連線的斜率就代表著y/x,可以理解成x 與y 之間的“匯率”。

當常數k 變大時,雙曲線呈現出“外擴”的傾向—— 離原點更遠,可以理解為流動性池的容量或深度。

不同流動性池深度對幣價的緩衝能力

當一個定額的交易完成時,原來雙曲線上的點將隨著x 的變化量Δx 移動,那麼,Δ(x/y)將會是斜率的變化,也意味著匯率產生了變化。

由上圖可以看出,當流動性深度增加時,k變大,在同樣的Δx 影響下,Δ(x/y) 的匯率變化更小。這便是自動做市商機制的一個重要原則:深度越大,波動越小。

這對於DAO 發行代幣有著重要意義。一般而言,DAO 如果使用其代幣向參與DAO 的成員支付工作酬勞,使用這個原則可以計算出幣價允許波動的範圍內,需要向流動性池添加多少穩定幣,以保證在AMM 機制下,幣價的波動不超出範圍。

一個DAO 決定使用一部分募集到的資金為自身的代幣創建流動性,就必須使用合理的參數來保證在社區成員立刻就拋售甚至擠兌這些代幣時,幣價仍然保持較小的波動,才能繼續用其原來的規則,支付接下來加入社區的成員的酬勞。

原則三:規則公平

如果通證機制保證了激勵相容、幣價相對穩定,那DAO 的激勵機制就會起作用;但以何種方式公平地發放,依然是一個需要不斷和社區討論、迭代的過程。

比如,在一個初具規模的DAO 中,會分化出不同的職能崗位,從而使擅長不同方向的成員可以找到自己的位置,通過向DAO 貢獻工作時間獲得酬勞。各個職能本來在現實世界中就存在收入差異,甚至有不同程度的溢價,如何平衡崗位之間、同一崗位不同人之間對於“公平”的理解,是一個漫長的、不斷修正的過程。不能簡單地使用工作時長來衡量,也要考慮其特長的稀缺性,才能實現公平的激勵,吸引更有能力的人加入。

《白鯨記》中還有一個細節,當亞哈船長想要迫切地找到獵物時,他掏出了一枚金幣,並向眾人宣布,誰能第一個登上桅杆發現獵物,就把金幣贈送給誰。適時地使用懸賞,作為優先且緊急的任務報酬,將會起到意想不到的效果—— 不僅可以作為尋常規則下的額外補充,也能夠發現更好的人才,保持社區良好的氣氛和進取心。

總之,在通往Web3 的道路上,正如人類當年探索海洋一樣,充滿了機會與挑戰。建立一個DAO,和建造一艘航行萬里的大船沒有什麼區別,它不僅要依靠勇氣,更需要智慧。

希望你的航船乘風波浪,不畏風雨,早日發現深邃的Web3 海洋中的種種寶藏,並帶給你不同尋常的經歷與見聞。祝你升起船帆遠航時,總有好運相隨!

哥倫布首航美洲艦隊三艘船中的旗艦——聖瑪利亞號。 (圖片來源:維基百科)