兩年加密牛市,BTC最高漲幅曾有20倍;半年輪轉,BTC相對高點已經跌去70%。

萬物皆有周期,金融資產投資的周期性非常明顯,傳統風險資本市場價格類似鐘擺波動,大漲之後必有大跌,大跌之後必有大漲,在這兩個極端之間的價格擺動的過程就是投資週期。

加密貨幣因其特殊的產業屬性,其周期邏輯更多了幾分獨特的敘事,我們從三個維度來做分析:

1.科技屬性— 技術發展,對生產力與生產關係的優化;

2.商品屬性— 供需關係,BTC減半帶來的供需失衡;

3.金融屬性— 流動性方向,目前高度關聯傳統風險金融市場,所以受美聯儲貨幣政策,利率+資產負債表等宏觀流動性因素影響較大。

2018年以來,加密資產和美股指數的走勢關聯度已經超過80%,其金融屬性已經成為其價格影響的主導因素,本文將會對加密資產的金融屬性週期做深入探究。

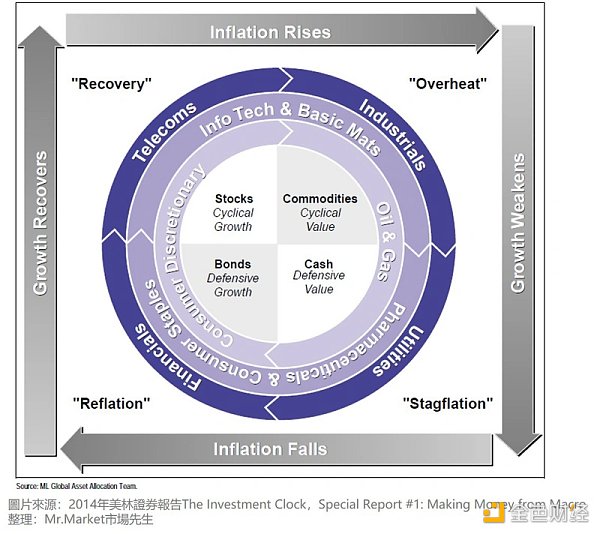

一. 美林時鐘

美林時鐘是分析基本面週期的一個模型代表,也是定位市場週期階段的常用工具之一,它將經濟周期與資產和行業輪動聯繫起來從而指導資產配置。

美林時鐘用經濟增長率(GDP)和通貨膨脹率(CPI)這兩個宏觀指標的高和低,將經濟周期分成了四個階段:

圖1:美林時鐘

-

經典的繁榮至蕭條的經濟周期從左下方開始,四個階段順時針推進,分為通貨再膨脹(reflation)、復甦(recovery)、過熱(overheat)、滯脹(stagflation) 四個階段。

-

在一個完整的周期當中,各階段表現最好(報酬/ 風險最佳)的資產不同,假如循環從通貨再膨脹階段開始,在此過程中債券、股票、商品和現金依次變現優於其他資產。回測的結果顯示,雖然各個經濟周期有不同的特性,但是都存在一定的共通性,而投資者可以用這些共通性來提升報酬。

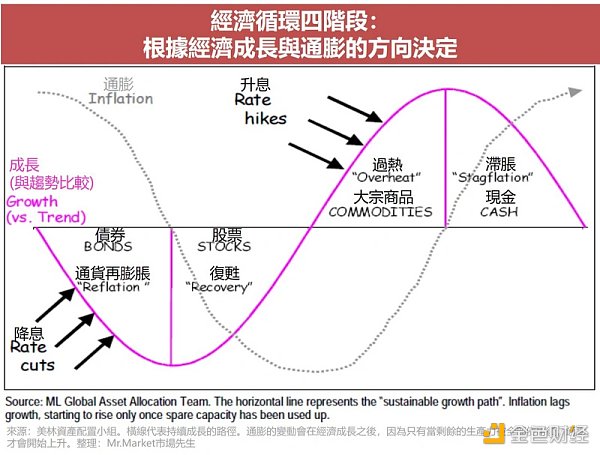

圖2:美林周期對應資產圖譜

-

美林時鐘實踐過程中的挑戰。在現實過程中,不是每個週期都會按照順序依次輪動;即使按照順序輪動,停留時間很難判斷,尤其是在衰退期,由於美聯儲的政策調節,底部和迴轉發生可能很快— 大周期和小周期。同時,也不是所有資本市場對宏觀經濟的反應都很及時,比如A股,比如加密市場。

-

最重要的是,資產走勢漸漸脫離經濟基本面,經濟周期對金融週期的映射關係被打破。比如2020年3月之後並非經濟的複蘇期但風險資產上漲;比如2008年金融危機之後,全球大類資產走勢並未完全遵循美林時鐘的資產輪動模式,美國金融市場出現一波股債雙牛格局;與此同時,大宗商品開始進入緩慢下行通道,即使美國經濟由複蘇走向強勁階段,大宗商品市場依然慘淡。

另外,經濟周期裡面,貨幣週期是會跟著經濟周期來去變動的,貨幣週期又會反作用於經濟周期。例如美聯儲,他就會根據美國經濟的情況來相應的調整貨幣週期。另外還有行業周期及企業周期,對於基本面週期來講比較重要的宏觀週期,其三者是來去相互影響。

二. 解析週期

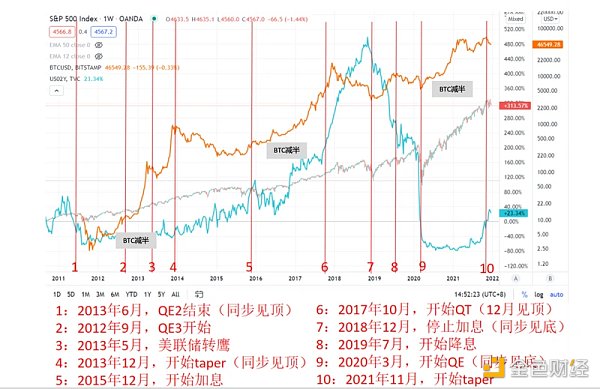

結合美林時鐘,根據過往不同資產在不同階段的價格走勢,我們可以從加密資產的金融屬性週期看到以下幾個狀態:

-

寬鬆週期:開始降息→開始QE→降息停止;

-

緊縮週期:美聯儲轉鷹→開始taper→不斷加息→開始QT→ 加息若干次後停止加息,加息週期結束。

圖3:週期不同階段的資產表現

美股及加密資產對應的反應:

-

寬鬆週期:開始上漲,市場對於風險接受程度提升,風險溢價減小,極端情況出現泡沫;

-

緊縮週期第一階段:殺估值,股價下跌,表現為金融危機。緊縮推升十年期國債收益率,這直接導致無風險利率的上升,引發市場重新平衡投資組合,從風險資產轉向無風險或低風險資產。

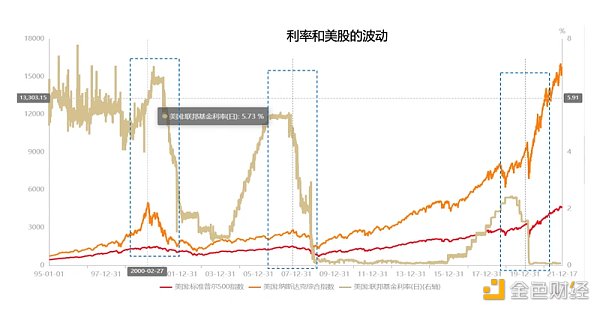

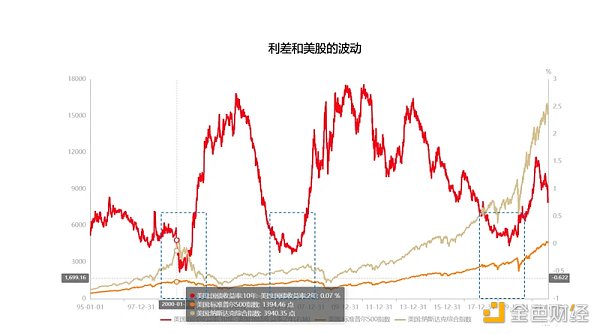

圖4:不同階段利率與美股波動

-

緊縮週期第二階段:殺基本面,企業破產,表現為經濟危機。加息後期,在利率提升和QT影響下,經濟出現衰退預期,10y2y利差持續倒掛,極端情況出現大衰退甚至是經濟崩潰。

圖5:不同階段利差與美股波動

-

Taper,加息和QT不一定馬上帶來風險資產下跌,關鍵是緊縮規模和速度對於流動性的影響。

三. 當前階段

從當下市場形勢來看,通貨膨脹居高不下,GDP增值率減緩,市場處在滯脹階段。

另外,美國新房銷售數據和消費企業的數據顯示已經輕微衰退,美國經濟下降的速度快於通脹下來的速度,而且接下來大概率會進入衰退。接下來主要是看衰退深度會不會超過已往週期的調整幅度(比如2008年的金融危機),以及持續時間是否會很長(比如2000年互聯網泡沫)。

圖6:2000年以來SPX三次下跌走勢

從圖6可以看出,2000年的互聯網泡沫帶來的市場下挫持續了29個月,SPX從1500美金跌到最低770美金,三年哀歌,猶在耳畔;2008年的次貸危機SPX從1550美金跌到最低670美金,僅用了16個月的時間,屍橫遍野,歷歷在目。

圖7:SPX近20年在經濟危機中的數據分析

如果我們預測2022年的滯脹必然導致經濟衰退進而引發全面的經濟危機,那麼無論是下跌時長還是下跌幅度都還沒有到位,所以現在依然是經濟危機的早期階段。

四. 後勢判斷

以目前形勢判斷,美股還將面臨一輪大拋售,按照過往規律推算,有可能是7/8月財報季,或者11/12月財報季,但美聯儲可能會及時調整政策,所以9月份FOMC會議比較關鍵,危機可能不會持續時間很長,預計到2022年底。

一般來講美股兩個階段下跌,但這次不同,複雜的內外環境讓美聯儲也是進退維谷,這次的股市行情的下跌可能會走出三個階段的形態:

-

第一個階段由對通脹的恐慌造成;

-

第二階段是美債利率上升殺估值;

-

第三階段會是經濟衰退殺基本面;

但是我們認為第三階段還沒有真正到來,因為過去十年美股的流動性溢價很高,目前還沒有實現真正的價值回歸,流動性風險和信貸風險也沒有充分釋放(US high yield bonds OAS is only half way through to price in credit event scenarios)。

當然,通脹在下半年下降也是大概率的,只要油價不再大幅度上漲,大宗商品大概率會跌。同時,美國企業盈利預期下調後已經開始縮減僱傭,勞動力成本會被動下降,住房銷售也已經下降。但也有可能出現更糟的情況, 美聯儲沒有空間在衰退預期發生時進行調節;如果通脹下來很慢(比如下半年還維持在6%的水平),那有可能發生大的衰退,持續時間會更長,因此9月份是個關鍵的走勢判斷時間點。

結尾

近期市場雲譎波詭,Luna獻祭、Celsius擠兌、三箭爆倉,所見皆縮影,任何個體力量都逃不過大經濟周期的裹挾,加密資產亦是如此。在加密資產的金融屬性已然成為主導的當下,對其金融屬性週期的把握愈加重要。

來源:星球日報