疫情、戰爭、通脹,不利因素的疊加使得許多大類資產的價格在過去半年中上躥下跳。相信不少人和我一樣,在過去的一段時間並不快樂.

但既然我們經歷了,就得有些take away。

這篇文章旨在分享我對宏觀分析、美聯儲以及清算問題的一些看法。

預期的自我實現與自我加強

在金融的領域,關於技術分析和基本面分析究竟誰更有效的爭論從來沒有停歇:

技術分析被指責是無意義的數據統計與挖掘;

基本面分析則是朝令夕改的騎牆派,同一套輸入可以得出迥然不同的結果。

實際上,數據和分析結果本身對市場沒有任何影響,真正將這一切轉化為實際的市場影響的還是人:

當部分市場參與者相信價格下穿MA5將遇到阻力時,其中一部分人將想法轉化為了買入的操作,另一部分人為了等待反彈暫緩賣出決策,預期中MA5的支撐作用就變成了現實;

當部分市場參與者認為高企的CPI最終將由美聯儲通過加息的方式解決,提前賣出資產回籠流動性進而完成去槓桿的舉動將避免後續被迫以更高成本的再融資支撐槓桿水平,資產的價格也就因為賣出這一行為而下跌。

這就是預期的自我實現,而在幾次成功的操作後,市場參與者們對自己分析框架的信任度將不斷加強、更多地基於分析結果做出投資決策,進而預期便完成了自我加強。

此外,隨著幣圈中越來越多的參與者關注美聯儲的舉動,並將這一因素作為自己決策的參考之一時,美聯儲的舉動對幣圈的影響也將隨之提升。

美聯儲的Dual Mandate

“股市/幣市都已經跌成這樣了,美聯儲為什麼還不救市?”

隨著市場的下行,越來越多的投資者站在自己的視角,期盼著資本市場能夠倒逼美聯儲減緩加息及縮表的進程,然而,為了更好地理解美聯儲乃至大部分監管的舉動,我們可以嘗試think in their shoes。

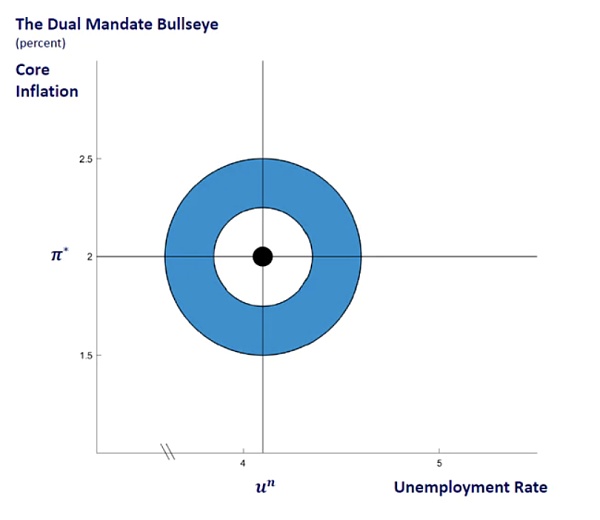

在此引用芝加哥聯邦儲備銀行的一段話與一張圖介紹美聯儲的Dual Mandate,即穩定物價與保障充分就業:

Our two goals of pricestability and maximum sustainable employment areknown collectively as the “dual mandate.” The Federal Reserve’s Federal Open Market Committee (FOMC), which sets US monetary policy, hastranslated these broad concepts into specific longer-run goals and strategies.

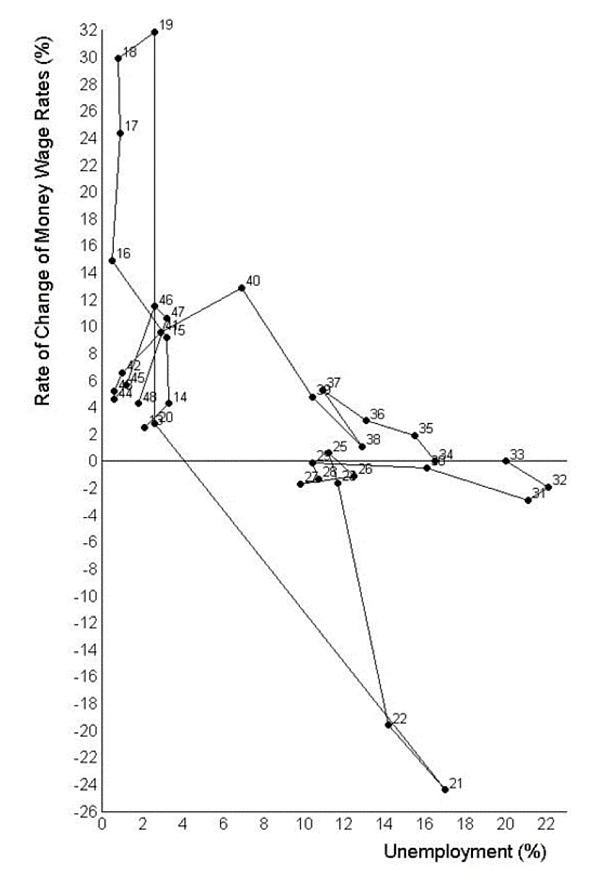

經濟學中有一條著名的菲利普斯曲線,描繪的是通貨膨脹與失業率的關係:

從圖中可以看出,整體而言,通貨膨脹率與失業率存在交替關係:通貨膨脹率高時,失業率低;通貨膨脹率低時,失業率高。

因此,當美聯儲面臨40年來最高的通脹水平以及尚可的就業環境時,我們沒有太多理由懷疑其壓制通脹的決心。

“遲鈍”的美聯儲

why behind the curve?

另一個近期能聽到比較多的聲音是質疑美聯儲為什麼不能早點加息,將通脹扼殺在搖籃之中?

關於這一點,我傾向於認為美聯儲可能看到了更多的債務危機的苗頭。自2008年金融危機以來,美國經歷了非常長的低息甚至無息的周期。

極低的融資成本鼓勵私人部門和政府部門快速擴張自己的資產負債表,整個經濟體內積累了大量的債務。

常規的債務解決方法就是努力工作,以更多的實際產出換回貨幣用於償付債務。然而,基於當前的國際宏觀形勢以及美國國內經濟狀況的需求也許並沒有那麼強烈,因此需要結合其他手段消解債務——也就是通脹。

在債務危機面前,通脹的一個正面作用,就是以固定利率抹去債務的實際價值。

假設我們以3%的名義利率借入資金,且市場的通脹率是8%時,那麼資金提供方收回的是更不值錢的錢(債務的實際購買力下降了5%)。因此,在經濟增長空間有限的前提下,長期的溫和通脹是解決債務危機的一條潛在路徑。

清算——加密世界的達摩克里斯之劍

資本是逐利的。

“一旦有適當的利潤,資本就膽大起來。如果有10%的利潤,它就保證到處被使用;有20%的利潤,它就活躍起來;有50%的利潤,它就鋌而走險;為了100%的利潤,它就敢踐踏一切人間法律;有300%的利潤,它就敢犯任何罪行,甚至冒絞首的危險。”

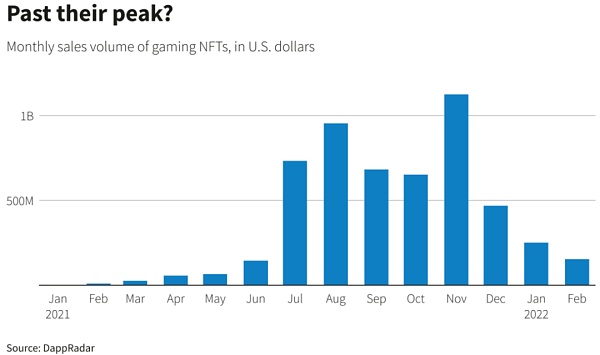

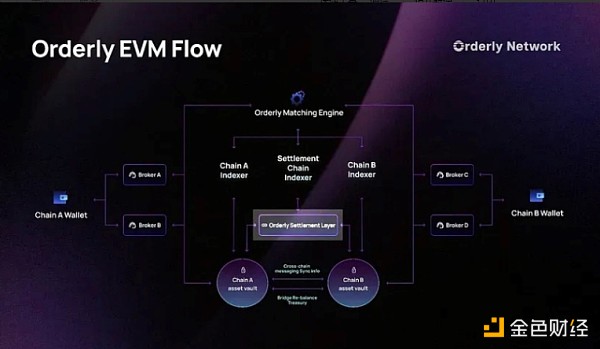

隨著DeFi的發展,加密資產在現實世界槓桿的基礎上,疊加了一層新的槓桿。

根據OKLink的統計數據,在過去的一年中鏈上借貸在TVL中的佔比在三成左右,考慮到像3ac這樣的機構,可以通過8%的收益承諾借入資金,並投資於20%的“穩定幣挖礦”項目,部分機構乃至整個幣圈的槓桿規模也許超乎我們的想像。

更可怕的是,清算的過程也是自我加強的。

當越來越的人擔憂清算的後果時,市場就陷入了“反向懦夫博弈”的境地:越早將流動性從市場中抽出的人將成功挽回更多的資產,而市場中流動性的減少也將使得後來者變現成本更高。

受傷的比特幣

盛世買古董,亂世買黃金,下行週期,你更願意持有比特幣還是其他幣?

相信大部分人會選擇在持有比特幣、以太坊等共識經過長期檢驗的數字貨幣。

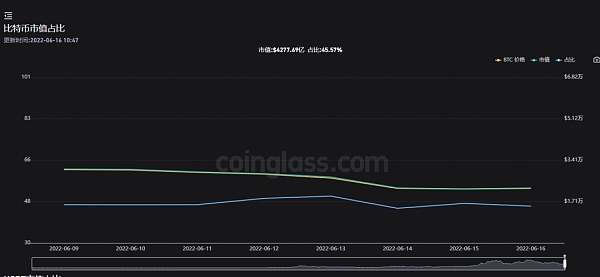

然而,在過去一段時間中,比特幣市值的佔比卻在穩步下降。

這又是為什麼呢?

實際上,在清算過程中,優先被處置的資產往往不是你最想處置的資產。

雖然有點反直覺,但是可以通過下面的例子更好地理解。

假如一家機構的資產負債表由40億的資產與30億的負債構成,其中,資產部分包含20億的資產A(流動性好,比特幣、以太坊等)以及20億的資產B(流動性差,山寨幣),為了降低杠桿存在以下兩種選擇:

1) 出售10億資產A,由於流動性好,market impact也許只有10%,回籠資金約9億,資產負債率由75%降至70%(30億資產與21億負債)左右;

2) 出售10億資產B,由於流動性差且市場處於恐慌的狀態中,可能面臨40%的market impact,最終僅回籠6億的現金,資產負債率不降反升,由75%升至80%(30億資產與24億負債)。

寫在最後

看完以上的內容,你也許會對區塊鏈世界後續的市場表現乃至底層邏輯都更加悲觀,然而,我覺得大可不必:

1) 作為過去十年中真正意義上具備革新性的發明以及未來十年最有潛力的增量市場,區塊鏈本身俱備非常大的潛力;

2) 區塊鏈也許將完整經歷自誕生以來的第一個完整信貸週期,隨著市場成熟度的增加,也許賺錢會變得更難,但虧錢尤其是被騙錢也會變得更難;

3) 當以太坊價格以及gas大幅下降後,將更多的應用場景引入區塊鍊或將成為現實,這對下一個殺手級應用而言是一次絕佳的機會。

我對自己的希望是,在下個週期的起點之前補齊更多的短板、建立更好的認知,同時也希望在這個過程中,能夠伴隨大家一同成長。

That is a hard lesson, but we willlearn.

原文鏈接:

https://mirror.xyz/0x694Caa08443443478bb70dC96b35F650147D41A9/kV35jvtplQJ3k7pb5VWBQimI3L0azHGlQUPlkuKMLfA

本文作者:b1taz

Twitter:@b1taz