作者:蘑菇, IOBC Capital

最近,關於知名借貸平台Celsius資不抵債的傳聞甚囂塵上,Celsius及其他陷入危機的大機構拋售資產籌措資金引發了stETH價格的脫鉤。目前,在Curve上stETH與ETH的匯率大概維持在0.937左右。 stETH對ETH價格的脫鉤令市場產生了恐慌,有人擔心stETH會步上UST的後塵,價格陷入死亡螺旋。

那麼,Celsius大量持有的stETH到底是什麼? stETH的價格是否有死亡螺旋的風險呢?

為了弄清這些,我們先來了解一下stETH的產生機制。

什麼是stETH?什麼是Lido?

stETH是用戶通過Lido協議來質押ETH、參與以太坊網絡的POS產生的質押憑證。 Lido是一個去中心化的非託管的質押協議。

以太坊將在今年完成POW到POS的升級合併,在這之前,需要一部分質押的ETH來保證網絡的安全,鏈上質押可以獲得一定的質押獎勵。網絡合併後,這部分ETH可以取出。

對普通用戶來說,想要直接參與POS會面臨諸多限制,如質押數量門檻(以太坊鏈需要最少質押32個ETH)、成為驗證節點的技術門檻和硬件成本以及質押鎖定帶來的機會成本和流動性的缺失(以太坊在主網完成合併之前用戶不能取出質押的ETH)。

為了解決這些,Lido協議推出了質押流動性解決方案,為使用者提供操作簡便、能提升資金效率的質押服務。用戶可以在Lido中質押任意數量的ETH來參與以太坊的POS過程,收到憑證stETH,並獲得質押獎勵(以stETH的形式發放)。在以太坊從POW過渡到POS,實現合併(以太坊2.0)之後,stETH可以按照1:1的比例兌換成ETH。

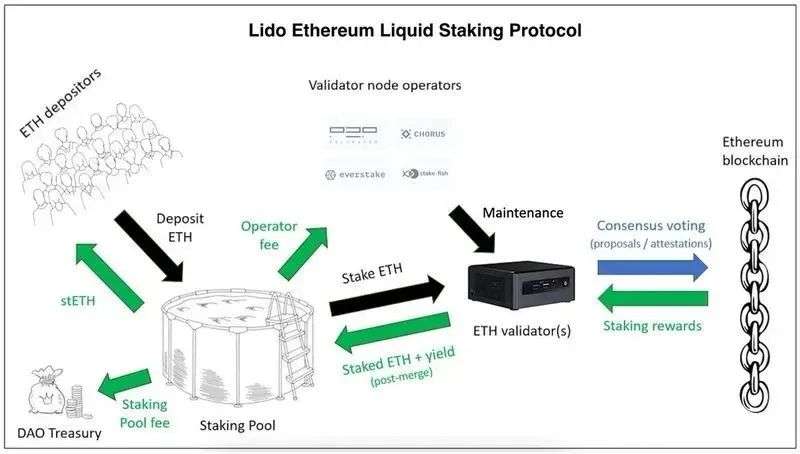

Lido的運作機制

Lido涉及的角色主要有用戶(Depositor,質押者)和節點運營商(Validator node operator,驗證者)。用戶通過Lido的智能合約將質押資產委託給節點運營商操作。

節點運營商在質押協議中負責鏈上實際的質押工作,而用戶則通過質押池合約進行質押資產的存取和st資產的鑄造或焚燒。

質押池合約通過驗證節點運營商的地址和秘鑰將池中資產分配給節點運營商進行實際的鏈上質押,並負責把質押獎勵鑄造成st資產,按比例分配給節點運營商、Lido Dao國庫和質押者。

stETH折價的原因

了解完stETH的產生機制,我們再來看看為什麼stETH會產生折價。

造成stETH折價的原因主要有:

相比於ETH,stETH的流動性遠遠不足,為了彌補這部分流動性成本,產生折價;

目前大量持有stETH的機構迫切需要出售手中的stETH來獲得資金應對用戶提款或者補充保證金防止抵押物被清算,面對巨大的拋壓,stETH必然會產生進一步的折價;

以太坊能否成功、按時合併,這決定了stETH最終獲得ETH流動性的時間;

Lido協議和智能合約的風險。

我們逐條來看。

首先是stETH的流動性。

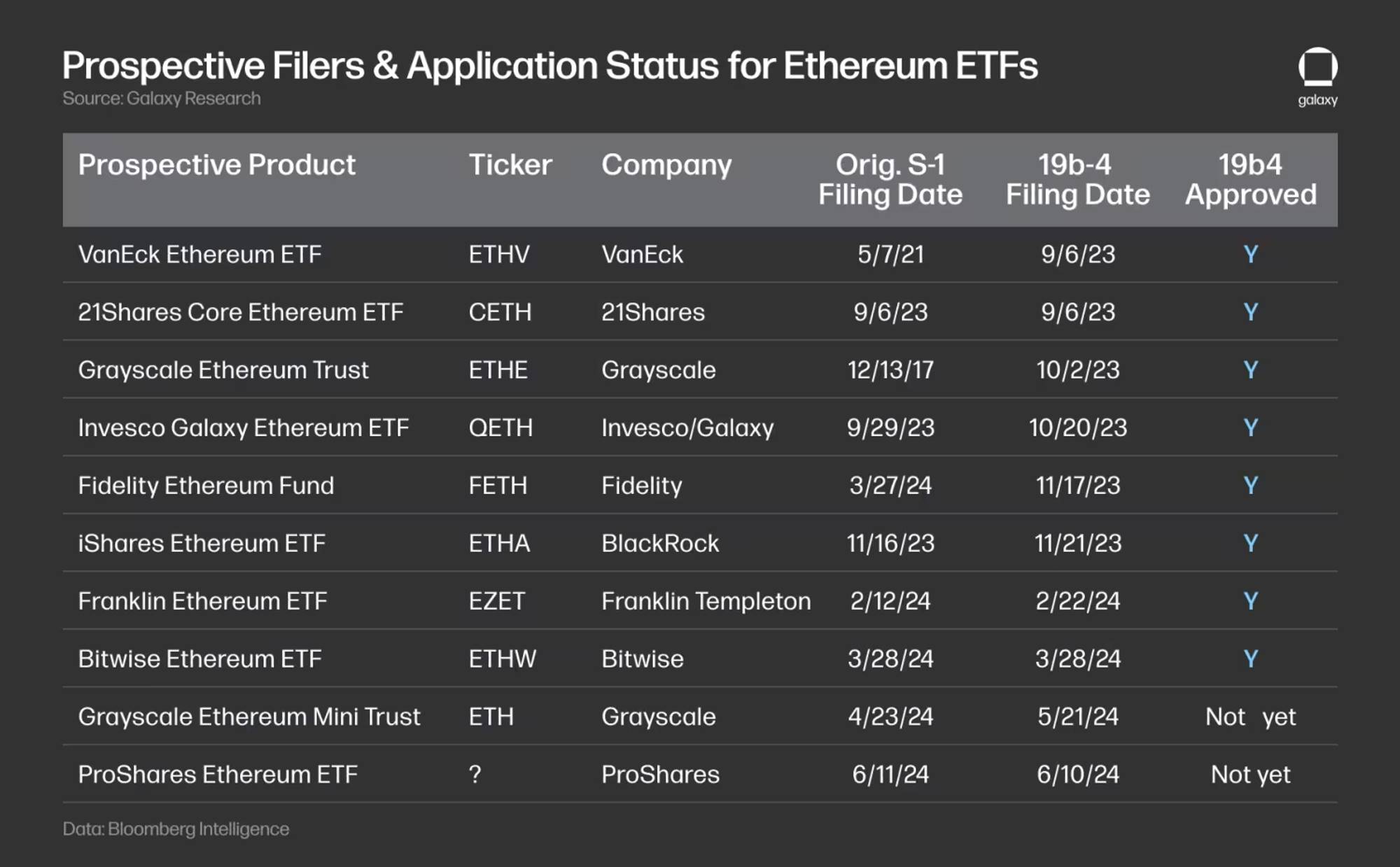

以太坊上質押中的ETH約有1280萬枚,其中通過Lido質押的約為410萬枚,佔總數的32%。

從上面的介紹中可以知道,以太坊2.0實現之前,用戶質押的這部分ETH都不可贖回,用戶只能在某些DeFi平台上抵押持有的stETH來獲得流動資金,或者在二級市場上出售stETH。

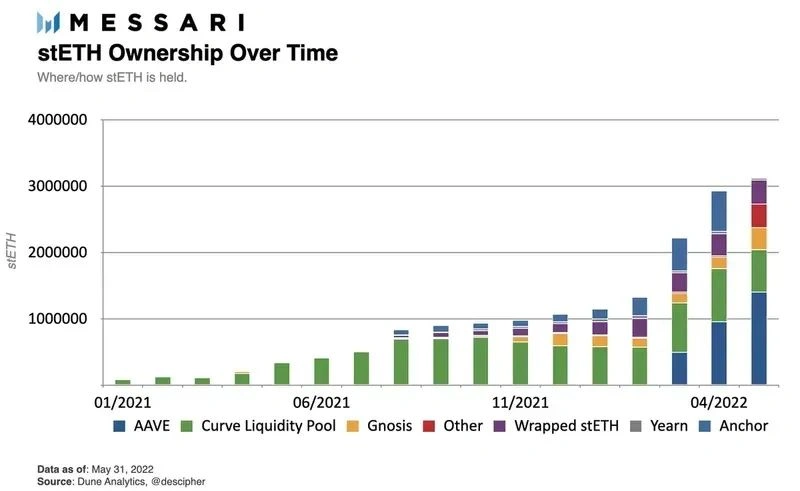

根據Messari的數據,截止到5月底,流通中的stETH主要集中在Aave和Curve兩個協議中,這兩個協議中的stETH佔了總流通量的三分之二。

對於想要出售的stETH持有者來說,去中心化交易所Curve提供了一個stETH-ETH流動性池,質押者可以在其中將stETH轉換成ETH。 Curve的流動性池,是目前Dex平台中stETH深度最好的市場。

不過進入6月之後,隨著ETH價格暴跌,大量流動性從Curve的流動性池中撤出,從5月18日到6月21日這一個月的時間內,該池的流動性從17億美金下降到6.7億美金。

同時越來越多stETH被兌換成ETH,導致該池中兩種資產比例嚴重失衡,甚至達到了stETH:ETH=80%:20%的比例。

截止到今天,該池中只有約12萬個ETH,也就是說,最多只能承接12萬個stETH的賣盤(折合美金1.33億)。在一個月前,這個數量是29萬個。但要知道,僅Celsius在Aave中持有的stETH就超過45萬個。僅憑Curve的池子,恐怕難以吸收市場上出售stETH的需求。

2022年5月18日:

2022年6月21日:

至於中心化交易所,交易深度更是微不足道。 FTX是當前唯一可以進行stETH交易的中心化交易所。根據Kaiko網站上的數據,2022年,stETH約98.5%的交易量發生在Curve上,其他平台上的流動性幾乎可以忽略。

在公開市場出售這條路走不通的情況下,通過抵押獲取資金就成了另一個選擇。根據鏈上數據,Celsius和Amber在近期都向FTX的地址發送了大量stETH。

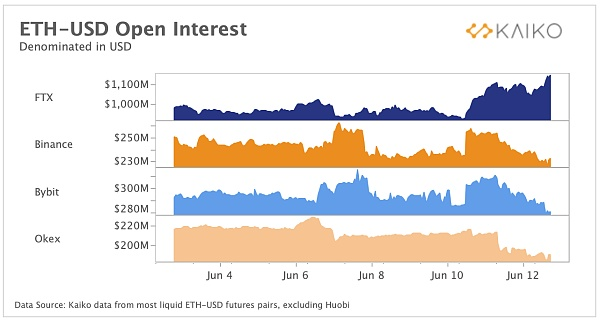

於此同時,FTX的未平倉合約數量大幅增加,而在同時,幣安、Okex等交易所的未平倉合約數由於市場的暴跌導致平倉都是下降的。

所以一種合理猜測是,Celsius和Amber將大量stETH抵押或通過場外交易出售給了FTX,與此同時FTX通過開合約的方式對這部分stETH的價格進行了對沖,以降低持有的風險。

看完市場上流動性的狀況,我們來看短時的供需。

在牛市中,許多持有stETH的機構選擇進行循環質押來加槓桿擴張資產規模、提升資金效率。他們在Aave等平台上質押stETH換出ETH,再到Lido上質押借來的ETH 獲得stETH。在行情上漲時,這種做法不會有什麼問題,機構也就會一直持有,stETH與ETH的匯率也就可以保持穩定。

但當熊市來臨時,這種模式就會出現問題。抵押資產價值持續下跌,會觸發補充保證金的要求,就迫使機構不得不出售手中的資產換取資金。

短時間內大量的拋售需求會產生類似擠兌的效果,價格越跌越賣,越賣越跌,形成負反饋,折價加速產生,偏離原本的錨定水平。

從鏈上數據來看,stETH的機構投資者中,至少已經有三箭、Alameda Research(SBF創立)、Amber和Celsius在近期進行了拋售。而鏈上的聰明錢地址持有的stETH 數量也在1 個月內從160,000下降到27,800。

短時間積累了大量賣盤,買盤又還沒有跟上,深度不足造成市場被砸穿,所以進一步產生了折價。

另一個風險是以太坊合併延遲。

stETH是ETH的衍生品。某種程度上來說,類似於ETH的期貨,因為質押的ETH在未來的某個時間點才能取出,這個時間點就是以太坊網絡完成合併之後。

如果網絡合併的時間推遲,就意味著取出ETH的時間推遲,這會使得流動性進一步惡化,stETH的價格也會更低。

最後一重風險來自於Lido的智能合約本身。

Lido協議中涉及節點運營商註冊合約、質押池合約、Lido Oracle等幾個主要合約,分別控制節點准入、質押資產存取、質押池餘額計算等過程,合約的安全性毫無疑問也會影響到用戶質押的資產的安全性。為了彌補這部分風險,stETH也會產生一部分折價。

綜合以上,流動性差、買盤不足、出售需求大且迫切,加之以太坊網絡升級的不確定性和Lido協議智能合約的風險,stETH出現折價也就不奇怪了。

那麼最終的問題來了,stETH的價格是否會陷入死亡螺旋?

筆者認為不會。從stETH的機制可以看出,它的價值來源不同於UST與LUNA雙幣種互相賦能的設計,Luna的下跌會帶動UST的下跌,形成負反饋。 UST作為穩定幣,本質上其價值沒有足夠的抵押物來支撐。

但stETH是擁有強價值支撐的,在以太坊合併後,1枚stETH固定地可以兌換1枚ETH。這從根本上保證了stETH的價值,將它與抵押物不足的穩定幣區分開來。

雖然短期來看,由於流動性的缺失,stETH和ETH價格出現了脫錨,但是對於不急需資金的ETH幣本位長期投資者來說,購買折價的stETH並持有到ETH解鎖是很划算的。

所以,當折價到達一定程度時,必然能吸引到套利者入場,到時買盤和賣盤會重新恢復平衡。等到去槓桿過程完成,投機玩家被消滅,stETH重新回到長期投資者手中,相信其價格也能重新回歸正軌。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源: IOBC Capital