自dYdX之後,也許公鍊是時候思考「應用留存」的問題了。

作者:Bryan,Jiawei,IOSG Ventures

dYdX離開Starkware的主要原因:Stark技術開發週期長、L2方案Node Operator網絡完全去中心化尚需時日、dYdX對於未來可組性的探索、Cosmos SDK提供了友好的開發土壤

-

除了交易速度和成本方面的考量,應用鏈的想像空間還體現在代幣賦能上。

-

應用鏈相比通用化公鏈而言,在快速更新迭代方面具有更好的靈活性。

-

新的多鏈敘事變化:優質應用對底層鏈呈現弱依附關係,而底層鏈/網絡對優質應用呈現強依附關係。以往應用會思考如何做用戶留存,現在輪到公鏈思考「應用留存」的問題。

引子

6月22日,dYdX宣布其v4版本將作為基於Cosmos SDK和Tendermint共識的獨立區塊鏈推出,具有完全去中心化的鏈下訂單簿和匹配引擎,能夠將吞吐量提高幾個數量級。此外,建議將$DYDX作為dYdX v4的原生代幣(取決於社區觀點)。團隊計劃在2022年底之前開源dYdX v4。

為便於讀者理解,在正文開始前我們先打個比方:以太坊Rollup好比是市中心的舊樓盤,優點是周邊有繁華的商圈與交通設施(可組合性),缺點是裝修破舊(基礎設施迭代慢)、不允許業主裝修(不支持應用自定制節點)。 dYdX是這座樓盤的大租客,平常沒有社交(不依賴可組合性),因此決定搬到郊區建一套小別墅。這時碰巧遇到不錯的裝修隊(Cosmos SDK),曾經在郊區有過大製作(Terra),因此一拍即合,把Rollup甩在一邊。

dYdX放棄StarkWare自己做鏈的原因

去中心化衍生品市場的交易量遇到瓶頸

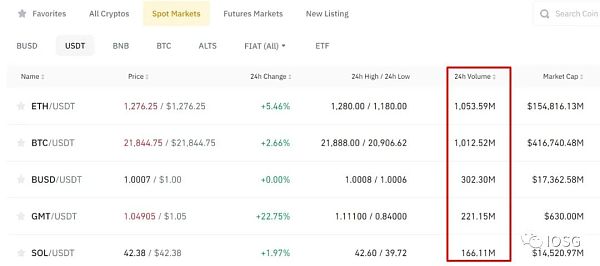

以最大的中心化交易所Binance為例,其衍生品的交易量遠超於其現貨交易量。 (取2022.6.26的數據,以BTC/USDT為例,其合約交易量大約為現貨交易量的8倍)

Binance spot market trading volume

Binance Derivatives market trading volume

Binance Derivatives market trading volume

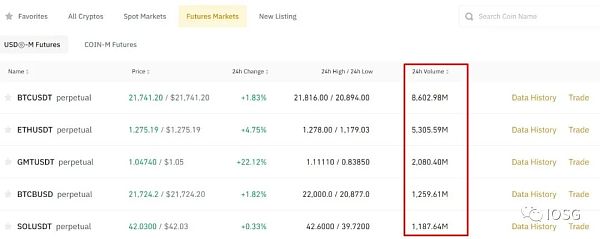

而去中心化交易市場上情況卻不一樣。現貨與衍生品交易量的數據對比,以太坊上最大的長尾資產現貨交易市場Uniswap V3卻超過了dYdX/Perpetual protocol等主流衍生品交易協議。

這意味著,鏈上去中心化衍生品還有很大的潛力尚未被發掘。而目前最大的去中心化衍生品交易的阻礙,也就是pro traders傾向於使用中心化交易所的原因主要還是因為鏈上基礎設施無法支持衍生品交易所需的吞吐量。這也是dYdX最開始選擇starkware的原因- 從協議角度,鏈下零知識證明生成+鏈上證明的機制可以確保衍生品協議所需的高頻交易的需求,從用戶角度,rollup可以提供相比於以太坊L1遠低的手續費(大約$0.03 in fees每筆交易)。

而starkware也確實做到了,利用其validity rollup的優勢,在預言機更新方面做到了實時匯報且將邏輯/執行分開的形式大大提高了dydx的交易模式的優勢- L2的版本相比L1在槓槓方面做到了10x到25x的巨大的躍進。 – 其實也是我們Long-term bullish rollup 的原因。

那麼既然starkware給dYdX帶來了大量的性能方面的優勢,到底是什麼原因導致其離開starkware呢?

我們相信有四點:

-

Stark技術開發週期長

-

L2方案Node Operator網絡完全去中心化尚需時日

-

dYdX對於未來可組性的探索

-

Cosmos SDK提供了一個開發者友好的土壤

1. Stark技術開發週期長

零知識證明一直是密碼學,不僅僅是crypto裡,最難攻破的課題。而零知識證明的其中一個最大的難點就在零知識證明的生成上- 如何將一個computational integrity(可證明的一個statement) 通過一個高效(succinct)且安全(transparent)的電路,翻譯成一個verifier-friendly的證明,一直是學術界致力做到的。 (沒錯,這裡的succicnt/scalable以及transparent就是描述的是Stark,也就是starkware的rollup的底層技術)STark被認為是零知識證明的終局,但也自然是在practice層面開發最耗時耗力的。

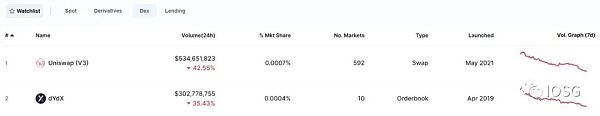

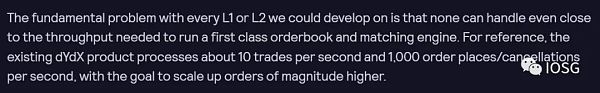

到了practice似乎事實也是如此- dYdX founder暗示rollup的節點性能不夠支撐其所需的tps(對於orderbook來說吞吐量至關重要)

到了practice似乎事實也是如此- dYdX founder暗示rollup的節點性能不夠支撐其所需的tps(對於orderbook來說吞吐量至關重要)

很有意思的是,blog中援引的原句是off-chain且decentralised,但是基本能做到既off-chain又decentralised只有依賴zk技術,所以是否未來dYdX會完全脫離starkware,乃至於回歸同樣zk派系的zksync也是一個問號。亦或者去cosmos上搭一條zk鏈,但是不太符合邏輯。

2. L2方案Node Operator網絡完全去中心化尚需時日

目前Rollup網絡存在Node Operator/Sequencer不夠去中心化的問題,並且對此Vitalik也提出了一些解決方案,如:sequencer auction, random selection from PoS set, DPoS voting等(詳見:An Incomplete Guide to Rollups)。

在Starkware網絡中也存在這樣的問題,目前sequencer個數非常少,並且都是starkware labs自己部署的, 儘管這是rollup目前普遍的現狀,但是參考前段時間arbitrum sequencer宕機的情況,dYdX團隊並不放心這種非常中心化sequencer的設定,因為這對於無論是traders還是協議來說來說宕機情況的出現意味著巨大的風險:traders都是逐利的,一旦出現任何安全性上面的顧慮,那麼該平台的用戶留存率將面臨很大的挑戰。當然,長期來說zk rollup+以太坊L1帶來的安全性是要遠高於cosmos。但是一個理解是,這樣的安全性雖然有保障,但是完全是看starkware的臉色的(開發進展)。

在今年年初,dYdX就在年初的路線圖展望中表明想要做到去中心化的決心與信心。這解釋了為什麼dYdX不是去了另一個目前同樣相對中心化的rollup方案的原因。

3. dYdX對於未來可組性的探索

目前dYdX是建立在starkEx上的,而starkEx不支持dapp之間的可組性,starkNet則是普適的虛擬機,不僅允許生態內的dapp可組,也允許與以太坊L1上的智能合約進行交互(目前已知的交互形式有比較簡單的資產交互),但是dYdX還未遷移到starkNet上。

除此之外,隨著defi的發展,基於去中心化衍生品交易市場的一系列可組的產品,例如結構化產品,都是未來新的方向,dYdX自然也不想因為starkware目前技術的局限性錯失這樣的機會。 (目前有一些argument是說衍生品市場更依賴預言機提供實時價值更新,而不是可組合性。該理論有一定邏輯支撐,可組合性也許對於衍生品交易市場的優先級並不如tps高)

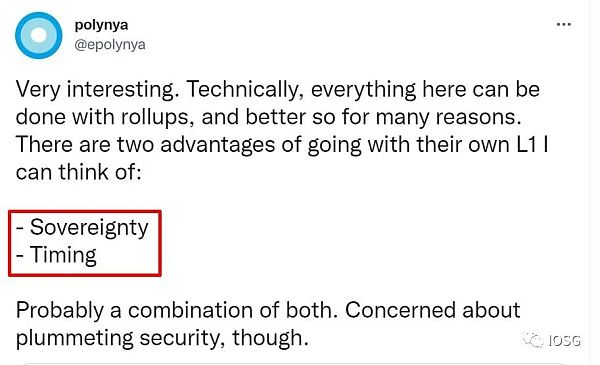

4. Cosmos SDK提供了友好的開發土壤

Tendermint被開發者視為開發L1的一套非常完備的工具,大大幫助開發者降低了開發公鏈的門檻。也有一些優秀的L1是基於此開發的,無論是相對獨立的Terra還是cosmos生態內的EVMOS。並且,IBC為異構鏈之間的溝通打通了橋樑,為以後dYdX在cosmos鏈上將btc作為抵押品建立了基礎。

最重要的是,Tendemint提供的自主權,也就是一個公鏈可以擁有專屬的節點,相比starkware自營的節點,dYdX可以確保這些節點有一定的專業性(specialised)而不是starkware那種generalised的,因為prover nodes要面對的是不dYdX一個項目,還有其他的項目的鏈下證明的需求,並且目前沒有強力的證明表示starkware有意為dYdX的需求- orderbook matching,提供技術上的支持。

在早先發布的blog中明確點出其對於定制化節點的需求

在早先發布的blog中明確點出其對於定制化節點的需求

並且,從代幣價值捕獲的角度來說,L1代幣的價值定位遠超一個dapp的價值定位,與此同時節點可以捕獲大量的mev價值,而這些mev價值在L2的經濟模型中都是被starkware的原生節點捕獲的,對於dYdX代幣並沒有價值。

另一個可能的原因:對於starkware 生態的原生歸屬感不強烈

cairo和solidity是兩種完全不同的編程語言,並且從邏輯上沒有互通性(一個主要是寫zk電路,一個是寫智能合約,現狀是為了吸引更多的開發者starkware搞了一個第三方compiler,可以幫助完成從solidity到cairo的編譯),並且在當時基本上是starkware labs幫助dYdX完成了整個cairo代碼的編寫(cairo就是starkware自己研發的語言)。所以,從項目方的角度出發並沒有多少對於這個語言乃至於生態的歸屬感。

dYdX出走事件會對以太坊和Layer2產生什麼的潛在影響?

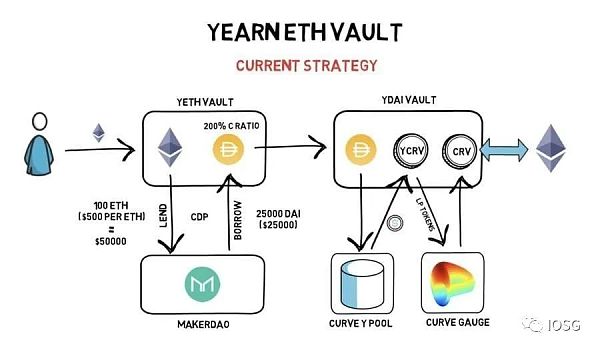

圖片來源:https://finematics.com/yearn-vaults-eth-vault-explained/

圖片來源:https://finematics.com/yearn-vaults-eth-vault-explained/

以太坊的強大引力除了先發優勢之外,還在於其「可組合性」和「網絡外部性」。

可組合性是處理組件之間相互關係的系統設計原則。一個高度可組合的系統提供了可選並能夠以各種方式組合的組件,以滿足特定的用戶要求。

區別於傳統Web2寡頭建立的圍牆花園,可組合性賦予了DeFi的核心創新。例如,類似Yearn的收益聚合協議依賴複雜的可組合性(借貸、流動性挖礦、收益耕種等)來構建策略,使資本效率最優化。設想如果這些協議分佈在不同鏈上,那麼策略的複雜度和風險都會成倍增長。

而dYdX的主要產品是永續合約平台,對外部的依賴僅限於預言機餵價。我們能夠想到dYdX的可組合性用例是,未來出現一些衍生品聚合器,基於一些現有的衍生品DEX去構建結構化產品,例如利用dYdX的訂單簿來推出新產品,就像Perpetual Protocol參考Uniswap的交易信息一樣。但是,對比Yearn等收益聚合器,或是更基礎的借貸協議和DEX,可組合性對dYdX並不是不可或缺的。

網絡外部性指的是:每個用戶從使用某產品中得到的效用與用戶的總數量正相關。用戶人數越多,每個用戶得到的效用就越高。在以太坊上的網絡外部性尤為明顯,紮實的用戶基礎使得以太坊在長時間內作為應用開發的首選平台。

同樣,從交易深度和滑點考慮,dYdX自身俱有網絡外部性,用戶數量越多會帶來好的深度和低滑點;但不依賴以太坊的網絡外部性。作為頭部永續合約DEX,dYdX已經積累了一定的用戶基礎,並且Trader是相對固定的群體,能夠保持較好的用戶留存。因此猜測在遷移到Cosmos後,隨著交易速度和成本的進一步優化,除原有用戶遷移外,dYdX可能逐漸吸引更多的用戶。

話說回來,也恰恰由於以太坊的龐大體量,使其每往前邁一小步都需要小心論證,開發進度亦常常是未知數。在Vitalik提出「以Rollup為中心的以太坊路線圖」以及「Endgame」之後,以太坊的路線圖已經轉向集中力量對基礎層進行優化,從而為Rollup服務,並且提出了新分片方案Danksharding(預計將在18-24個月實現)和中間方案Proto-Danksharding(6-9個月內實現)。在加密世界中,時間就是金錢。這樣的時間顯然太久了,況且開發過程中仍然伴隨著許多不確定性。

由於通用化公鏈的牽涉面既廣且深,在升級和優化上面不可能把步子邁得太大太快,對需要快速更新迭代的項目構成製約。應用鏈則更加具有靈活性,相較於依賴底層鏈而言,項目方可以更自由地圍繞應用鏈去做文章。

同樣的邏輯,遊戲是另一類不依賴於可組合性的應用場景。遊戲有其自運作的生態系統,對外部的要求往往只是系統間的出入金。況且,用戶體驗是遊戲的頭等大事,如果底層鏈無法滿足性能需求,遊戲本身也有出走的動力。

再聊到Layer2,我們回看其敘事的基礎邏輯:以太坊本身的吞吐量不足以支撐大規模應用,糟糕的交易成本和速度損害了用戶體驗。但在熊市的市場條件下,Gas費和交易速度保持在相對合理的區間,這在一定程度上削弱了用戶對Layer2的需求。

此外,dYdX原本是以太坊的頭部原生項目,兼之作為早期就投入Layer2的應用,其構建應用鏈的做法理所當然地會被其他項目看在眼裡:既然可以不在以太坊上做,又何必用到Layer2?考慮到這一點,如果頭部應用依葫蘆畫瓢,開始轉向搭建自己的應用鏈,那麼我們也許要適當下調對Layer2估值的預期。

應用鏈未來將何去何從?

在dYdX之前,一些項目已經在探索應用鏈的方向。

早在2020年6月,Axie Infinity就在Medium博文中提出了建立Ronin鏈的想法,並於次年2月正式啟用Ronin,此後的峰值TVL接近15億美元。但在今年4月,Ronin橋被黑客盜取價值6.25億美元的資產。

今年3月,DeFi Kingdoms基於Avalanche推出了DFK Chain,由Avalanche的子網進行驗證,並實現與EVM的兼容。

除了交易速度和成本方面的考量,應用鏈的想像空間還體現在代幣賦能上。

Nascent聯合創始人Dan Elitzer在推文中提到UNIChain的設想:當前Uniswap用戶的成本主要在交易費用、Gas費和潛在的MEV花費上面,後兩者都支付給了以太坊礦工。如果推出UNIChain,是否可以把這兩項支出賦能給$UNI?儘管Uniswap有著超過50億美元的TVL並佔據DEX中的絕對領先地位,但$UNI的表現一直不溫不火。通過應用鏈實現對$UNI的價值捕獲的確是一個好點子。

當然,作為DEX的Uniswap對以太坊仍然有不小的依賴性,畢竟大多數代幣還是基於ERC-20標準,除非跨鏈設施足夠完善,UNIChain也許僅僅停留在設想階段。

但這個設想可以延伸到其他協議上面。我們上述提到的DeFi Kingdoms已經先行一步,將$JEWEL的用例從治理代幣進一步擴展到DFK Chain上的Gas費支付。其中,作為Gas費收取的$JEWEL將有25%獎勵給驗證者、50%銷毀,其餘的25%獎勵給社區。可以看到,應用鏈的採用使得項目的原生代幣有了更加廣闊的空間。

另外,安全性是應用鏈不得不考慮的問題。好比Aave的TVL是其代幣市值的近7倍,如果脫離以太坊的安全性保證,將對鏈上資金帶來極大風險。

因此對於有強安全需求的應用而言,加入Polkadot或Cosmos的多鏈生態不失為一種選擇。同時,相比自己搭鏈而帶來的潛在安全風險,Polkadot和Cosmos也提供了一體化的安全性保證。

開發者可以基於Substrate進行區塊鏈的開發,如果想要加入Polkadot生態,需要質押DOT以參與競拍Polkadot平行鏈插槽,或是租用平行線程,以享受中繼鏈提供的共享安全。

在Cosmos上,開發者可以基於Cosmos SDK構建應用鏈,並通過IBC接入到Cosmos生態。至於安全性問題,Cosmos提供了Interchain Security的方案,生態內的多鏈可以共享同一驗證者集以進行出塊,相當於把出塊的工作外包給成熟網絡的驗證者,使較為薄弱的新網絡(代幣的低市值可能引發安全風險)能夠租用成熟網絡的安全性。

應用留存問題:優質應用對底層平台的弱依附關係

簡單梳理公鏈的敘事邏輯:早在17、18年時我們想做通用化的大公鏈,提出要做以太坊殺手、實現百萬TPS,但這些曾經的殺手最終都銷聲匿跡,甚至變成助手;再到20年DeFi之夏,星星之火燒成燎原之勢,自此以太坊的可擴展性變為燃眉之急,從而鋪開擴容和多鏈敘事;直到兩年後的今天,大家發現這些估值怪獸拖的拖、宕機的宕機,似乎都不怎麼靠得住——最后索性覺得自己出來做鏈了。

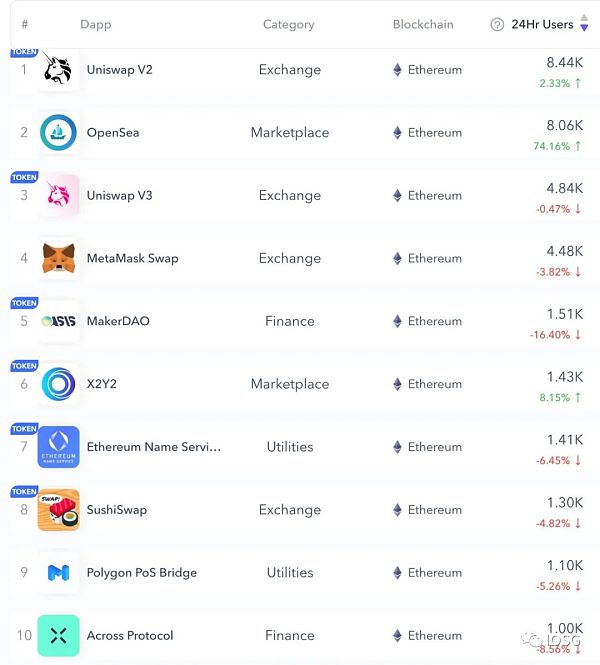

圖片來源:https://www.dapp.com/dapps/

圖片來源:https://www.dapp.com/dapps/

從上圖來看,除開遊戲,在以太坊上捕獲1,000個用戶以上的應用尚在少數。對於應用而言,首先需要有一定的體量和用戶積累,再去做應用鍊是更合適的。對於規模不大的應用,當前的許多公鏈都可以滿足其對吞吐量的需求。而對於新生應用而言,背靠大公鏈能夠提供一定的曝光度和便利性(從用戶學習成本與出入金方面考慮)。在有一定規模之前去做應用鏈也增加了不必要的成本負擔。

如果是以太坊上的原生應用出來做應用鏈,需要考慮到遷移成本——應用遷移的同時用戶是否也願意遷移?產品的在原鏈上的可替代性如何? (例如Uniswap做應用鏈用戶可以轉向Sushiswap)如果未來更多有應用鏈開始湧現出來,那麼整個生態相對原來變得割裂,同時也需要很好的跨鏈基礎設施。

進一步地,我們跳出以太坊和dYdX的語境去看底層鏈與應用之間的關係,最好的情況是:應用背靠強大的底層鏈享受其提供的可組合性;而優質的應用亦將反哺底層鏈,為其帶來用戶增長。

然而,我們認為優質應用對底層鍊是弱依附關係,而底層鏈對優質應用是強依附關係。首先,在當前的多鍊格局下,如果應用足夠好,想要找到落腳點並不是一件難事;其次,底層鏈與用戶的交匯點主要體現在應用層,除此之外,用戶對底層鏈的感知只體現在速度和成本上。如果只有好的基礎設施而缺乏優質應用,那麼底層鏈的價值也就無法得到充分體現。

以往應用會思考如何做用戶留存,自dYdX之後,也許公鍊是時候思考「應用留存」的問題了。

展開全文打開碳鏈價值APP 查看更多精彩資訊