Web3 炒作太多? Yes,但積極的炒作正在牽動“加密創新周期”

作者| Packy McCormick(Not Boring Capital)

幾週前,當我與Flatiron Health 的聯合創始人Zach Weinberg 一同做客播客節目時,我們因加密資產是否有實際用例而發生了爭論。從那以後,我與Zach 的談話總會在我的腦海中浮現,就目前而言,Web3 和加密資產有真正的用例,即使有些看起來很愚蠢、早期或有缺陷。

所以在本文中,我想介紹一些當前的用例,然後解釋為什麼我相信在未來十年,Web3 將為產品、網絡和經濟模型提供動力。

市場崩潰,危機四伏

如果幾個月前你覺得自己很聰明,那麼現在加密市場的崩潰可能讓你會覺得又不那麼聰明了。如果你在幾個月前自豪地告訴人們你正在投資什麼,那麼你現在就不那麼自豪了。 (反之亦然:如果你一直認為加密資產為騙局或泡沫,那麼你現在應該感覺自己很聰明。)

兩者都沒有錯,因為市場無疑是發生了變化。 BTC 和ETH的價格分別下跌了76% 和69%,山寨幣的情況比這更糟。

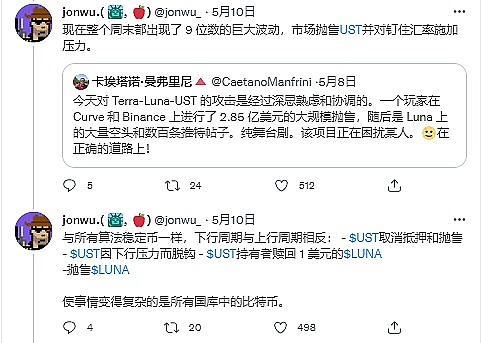

雖然我們可以把加密市場的崩盤歸結於宏觀原因(美聯儲收緊利率、戰爭、嚴重的通貨膨脹),但實際上沒有哪個行業比加密資產和Web3 受到的打擊更大。除了價格下跌之外,加密資產的內爆還耗盡了人們一生的積蓄。首先是LUNA 和UST,我的同事Jon Wu 解釋過:

我看過一些推文,描述了人們將畢生積蓄投入Terra 以通過Anchor 協議獲得20% 的收益,但當UST 崩盤後,他們失去了一切。

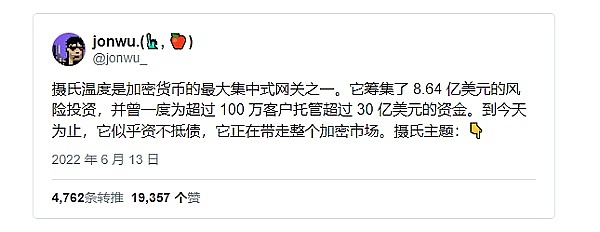

最近,中心化DeFi 平台Celsius 資不抵債……那些把錢存入Celsius 的人想知道他們是否能夠拿回屬於他們的錢,如果可以,多少錢?

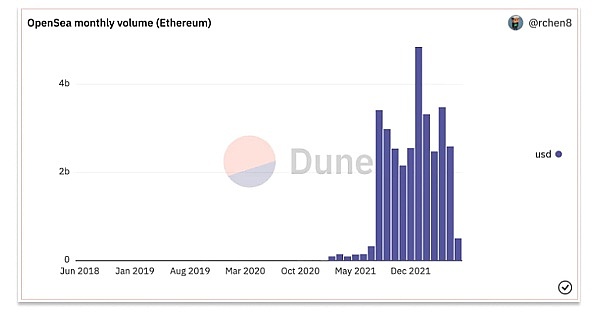

在這個早期的熊市中,NFT 的吸引力也小了很多。最大的NFT 市場OpenSea 的交易量在6 月份驟減:

然而NFT 並不孤單。根據DeFiPulse 的數據,整個DeFi 的鎖定總價值(TVL)從11 月的峰值1070 億美元下降了65%,至目前的370 億美元。

更多的危機也許正在來的路上……如果ETH 跌得與上次崩盤一樣多,它最終可能會跌至200 美元(不是說會,但這並非不可能)。更多的資金將爆倉,更多的公司和項目將破產。

“我們對價格不感興趣,我們只是對技術能為社會產生影響感到興奮”——這是很多加密資產支持者說過的話,那麼在這個價格顯然不可能令人興奮的時候,我們來聊一聊Web3 目前的用例是否與當前的炒作相匹配?

積極的炒作可以牽動“加密創新周期”

最近,Zach Weinberg 在推特上總結了自己的立場:

從本質上講,他認為相對於正在創建的有實際價值的用例,Web3 目前存在過多的炒作和風險,這讓普通人投資時尤其成問題,並且有著數百億美元資金的VCs 正在湧入該領域,但是這些錢其實可以投資在更好的領域。

關於他觀點的後半部分,我理解為,資金可以投資於更有效地用於其他事情——如果VCs 支持的企業家能夠解決教育、醫療保健、能源、住房、基礎設施和其他關鍵行業,那就太好了。

暫且不提第二部分,我們先來論證他所說的第一部分:炒作和風險。

炒作並不是加密資產所獨有的。

由於人們可以輕鬆投資加密項目,已經投資項目的人有動力試圖說服其他人投資這些項目,這就是為什麼Twitter 上充滿了xx 代幣的彩虹圖以及對10 萬美元BTC、1 萬美元ETH 和1 美元DOGE的自信預測。

同時,加密資產本身也是一種技術創新和金融創新,因此,比一般新技術的炒作還要多,但這一次,它帶來了財務風險。

一方面,這會導致人們在頂部購買並過度槓桿化。強調:如果你不知道自己在做什麼,就永遠不要進行保證金交易,永遠不要投資超過你可能損失的金額,不要輕易聽信他人的觀點,自己研究股票、加密資產或者其他。

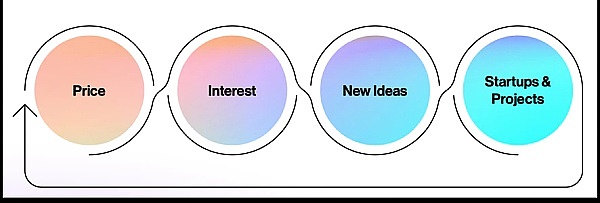

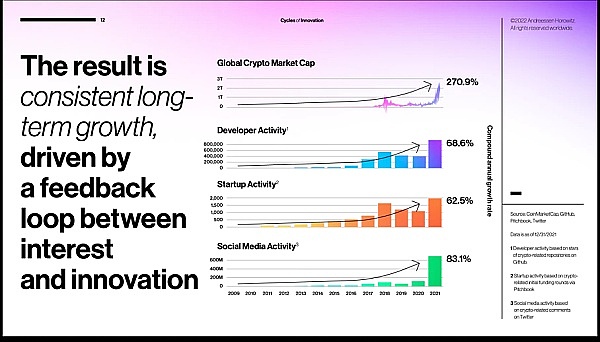

另一方面,積極的炒作可以富有成效,刺激更快的迭代和創新。在《加密狀態報告》中,a16z Crypto 的研究表明,價格的周期性上漲會導致對該領域的興趣,這會吸引新的企業家創建新的初創公司和項目,從而推動下一個週期。

他們稱之為“加密價格-創新周期”。在每個週期中,即使在價格下跌之後,仍然有更多的開發人員和初創公司留在加密生態系統中,而不是回到週期開始之前的行業。

這些企業家構建了更好的基礎設施和新穎的應用程序,並將潛在的用例轉化為真實的用例。

這就是辯論的癥結所在:是否會有用例證明炒作、風險和資金湧入的合理性?

Web3 的用例

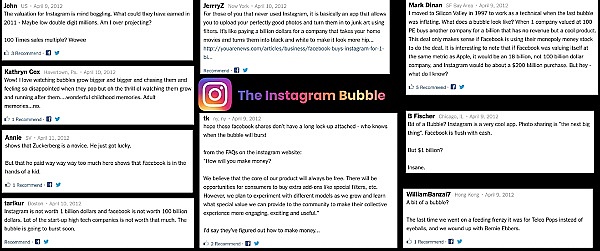

毫不奇怪,今天的Web3 初創公司看起來很愚蠢或被誇大了。

當Facebook 在2012 年以10 億美元收購Instagram 時,有些人認為這很瘋狂,覺得里面存在很多泡沫。

但在十年後,當Acquired 評選出有史以來十大最佳收購交易時,Facebook 的Instagram 收購交易在榜單上排名第一。他們計算出,Instagram 目前為Facebook 的市值貢獻了1530 億美元。這比VCs 投資Web3 初創公司的總和還要多。

對於Instagram、Facebook、Snap 或者其他的Web2 社交媒體,它們的模式基本上都是先獲得大量用戶,然後再想辦法賺錢(廣告),甚至Google 也套用了這個“劇本”。

而Web3 初創公司卻採取了相反的方法:首先有很多錢,然後,希望有很多用戶。就像Web2 時代的公司能否從“吸引用戶的眼球”過渡到“賺錢”一樣不確定,今天的Web3 初創公司能否從“賺錢”過渡到“吸引用戶的眼球”也不確定。

這就是當今Web3 項目所做的權衡:金融化與用戶體驗。

今天的許多Web3 項目都過於依賴金融化槓桿——部分原因是它是一種更容易賺錢的方式;部分原因是這很重要;部分原因是它還處於早期階段,良好的用戶體驗需要時間;部分原因是基礎設施仍在開發中——但這並不意味著今天沒有任何用例。

我們將從最直接的用例開始:從表面上了解正在發生的事情,而無需進一步推斷。

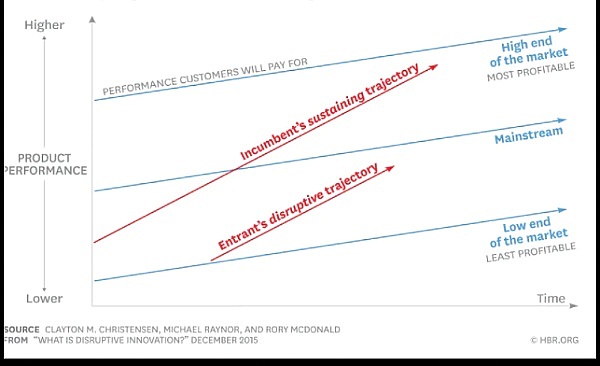

在許多方面,對於部分用戶來說,Web3 的新產品比Web2 現有的同類產品更差,但對於被過度服務或被忽視的市場部分,新進入者的產品“足夠好”,被證明具有顛覆性的公司會在一小部分被過度服務、被忽視的用戶中找到立足點,然後擴大市場份額。

顛覆性產品通常一開始看起來像一個玩具,很容易指出它們的缺點,但這些缺點往往是可修復的,神奇之處在於它們可以為某些用戶尋找比現有選項做得更好的。

今天,大多數流行的Web3 產品都處於早期階段。它們並不完美,但對於特定的用戶群體來說已經“足夠好”了。更集中、更強大和更安全的Web2 產品,它們都可以做到很多Web3 產品所做的功能,但並不能很好地滿足該群體的需求。因此,Web3 產品在該群體中找到了立足點。

NFT

NFT 是一個很好的例子,簡單地說,除了可編程性和可組合性等數字屬性外,NFT 還具有物理屬性,使其獨一無二、可擁有和可交易。隨著時間的推移,NFT 的用例將更加廣泛,不僅是收藏品,還可以是音樂、電影等等,但即便在今天,NFT 的收藏品用例也是真實的。

在本文的第一部分,我展示了一張圖片:僅在OpenSea 上,就有180 萬個賬戶購買了價值319 億美元的基於以太坊的NFT,其中313 億美元發生在去年一年中。

這180 萬個賬戶中,有人擁有多個賬戶嗎?當然。存在量洗交易嗎?當然。很大一部分是投機嗎?當然。

但NFT 領域已經出現了一些令人著迷的模型。

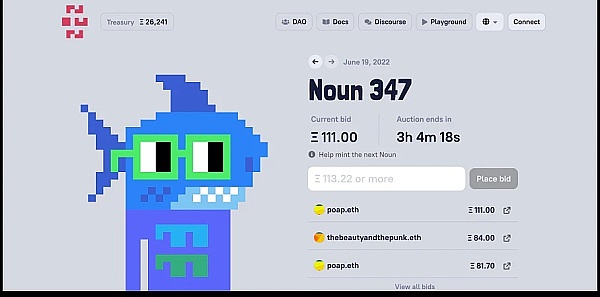

舉個例子,Nouns 將自己描述為“一種旨在改進鏈上化身而形成的實驗性嘗試”和“引導社區、治理的身份和社區可以使用的金庫”。在過去的347 天裡,每天都有一個Nouns NFT 被拍賣,世界上任何擁有足夠ETH 的人都可以參與競標。

每次銷售的ETH 將進入Nouns DAO 的金庫,所有Nouns NFT 持有者都成為DAO 的成員,每個持有者都可以投票決定如何分配不斷增長的金庫(目前為26,568 ETH,約2986 萬美元)——每個Nouns NFT 可投一票。值得一提的是,Nouns DAO 已投票將資產分配給:向國際空間站發送3D 打印的Nouns Logo,生產Nouns 品牌的豪華太陽鏡並推廣向市場,向聯合國兒童基金會捐贈100 ETH 用於人道主義援助等。

你可能認為NFT 是世界上最愚蠢的東西,但很難說一年313 億美元的交易量並不代表不是滿足某些人的真實用途。

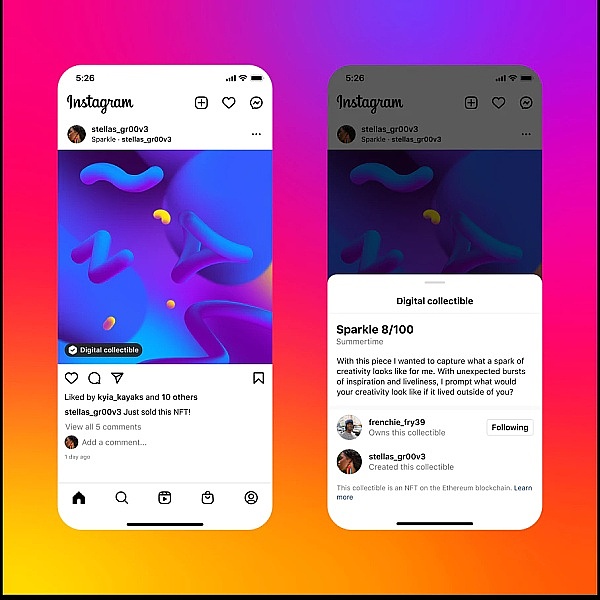

Instagram 在5 月宣布開始測試讓創作者和收藏家展示他們的NFT。

NFT 仍然是一項非常年輕的技術,但它們已經產生了巨大的銷量並激發了大量的創造力,不僅在藝術方面,而且也在技術本身方面。

DeFi

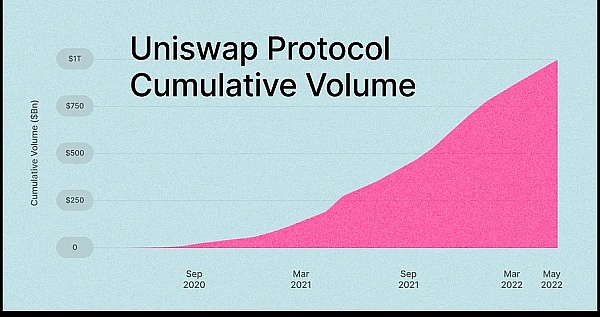

如今,像Uniswap這樣的去中心化交易所(DEX)也是真實的用例,DEX 可以為任意數量的代幣對創造流動性,用戶交易無需中介,這在以前是不可能的。

Uniswap 是目前最大的DEX,任何人都可以在未經許可的情況下相互交易任何一對代幣,而無需通過中介或通過中央訂單簿。這一切的背後只有代碼和激勵手段,現在它正在大規模運行。

5 月24 日,Uniswap 宣布其在短短三年內的交易量已超過1 萬億美元(儘管他們不需要宣布,所有這些數據都可以在鏈上獲得)。

令人驚訝的是,它是由創建該協議的公司Uniswap Labs 的約50 人團隊完成的(Robinhood 僱傭了約3,800 名員工),由UNI代幣持有者共同管理。可以說,Uniswap 本身就是基礎設施,這意味著其他人可以用更少的資源無需許可地在上面構建。

Uniswap 可以被描述為Zora 的聯合創始人Jacob Horne 提出的Hyperstructure(超結構):

– 採用在區塊鏈上運行的協議的形式。

– 不可阻擋:協議不能被任何人阻止。只要底層區塊鏈存在,它就會運行。

– 免費:協議範圍內的費用為0%,並且完全以Gas 成本運行。

– 擴展性:協議中的參與者有內置的激勵措施。

– 無許可:普遍可訪問且抗審查。構建者和用戶不能被去平台化。

– 正和:為參與者利用相同的基礎設施創造了一個雙贏的環境。

– 可信:協議與用戶無關。

就目前而言,DeFi 協議是真實的用例。

Compound、Aave 和Maker 等協議讓人們可以藉出或借入他們的加密資產。儘管像Celsius 這樣更中心化的DeFi 產品已經崩潰,但這些協議在經濟低迷時期一直保持良好狀態。貸款是超額抵押的,當抵押品隨著價格下跌而下降時,該協議會清算借款人。當然,現實中我們可以乞求放款人寬限一個月,的確會感覺更舒服,但對於一部分無法借貸的用戶來說,這些協議提供了真正的服務。即使市場大規模下跌之後,Compound、Aave 和Maker 目前總共鎖定了約150 億美元的加密資產。

敏銳的觀察者可能會指出,DeFi 是“沒有任何經濟價值的融資”。這取決於你對經濟價值的定義,但如果把它理解為“現實世界的資產”,Goldfinch 是“向現實企業提供加密貸款的去中心化信貸協議”。迄今為止,超過20 萬借款人在“印度、墨西哥、東南亞等地”獲得了信貸,幫助解決了非常現實的發展中國家信貸缺口。

讓我們繼續看那些看起來像傳統互聯網企業的加密初創公司。

Braintrust 是一個真實的用例。 Braintrust 是一個去中心化的人才市場網絡,它將高技能的技術人員與耐克、NASA 和保時捷等公司的工作聯繫起來。網絡上的平均薪資價值77,630 美元,持續217 天。

目前,網絡上的大部分招聘都以當地貨幣進行,但Braintrust 生態系統的參與者,包括人才、客戶,可以通過做對網絡有益的事情來賺取BTRST 代幣,例如篩選申請人或推薦候選人。人才可能會在某個職位空缺上質押BTRST,以證明他們的認真度並增加被錄用的機會,而客戶可能會質押BTRST 以提高其職位列表的知名度以吸引更多人才,這讓BTRST 具有真正的價值。

所有這一切都使Braintrust 相對於較大的人才招聘企業具有微小但有意義的優勢,但最重要的是,從長遠來看,用戶所有權意味著Braintrust 最終不會建立起網絡效應,然後收取更多的手續費用,因為要做到這一點,用戶將不得不投票向自己收取更高的費用。

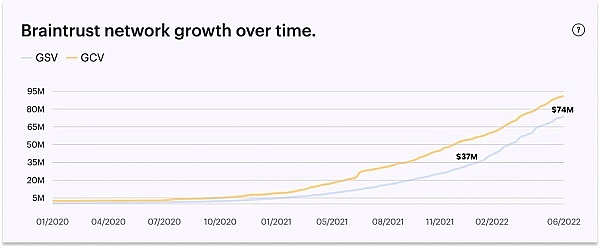

目前Braintrust 正在進一步發展。今年1 月,Braintrust 促成了3700 萬美元的總服務價值(GSV)。五個月後,它的GSV 翻了一番,達到7440 萬美元。

與此類似,其他初創公司正在為物理世界產品建立用戶擁有的網絡,例如Helium,它是一個用於物聯網設備的分佈式無線網絡,即將推出5G 網絡。它於2013 年作為遠程點對點無線網絡而推出,但未能獲得採用。通過引入$HNT 代幣,熱點所有者每次在網絡使用他們的熱點時賺取該代幣,為人們安裝設備提供了足夠強大的動力。如今,網絡中有867,190 個熱點,HNT 的市值為12.5 億美元。

同樣,DIMO 正在建立一個“司機網絡”,司機們可以收集和共享車輛數據,以幫助DIMO 了解更多關於他們的車輛、節省資金並構建更好的移動應用程序。例如,司機無需購買汽車保險並插入保險公司的汽車跟踪設備,而是可以插入DIMO 設備,共享他們的數據,並讓保險公司對其承保範圍進行投標。最終,DIMO 的目標是成為一種公共產品,使開發人員能夠更輕鬆地為任何車輛構建應用程序。

或者以最簡單的用例穩定幣為例。以跨境匯款而言,雖然許多人會覺得通過可以扭轉錯誤的銀行來進行跨境匯款更舒服,但有些人顯然可以為了方便而使用穩定幣,並且在發送全部資金之前先發送一次小額的測試交易。金融科技是一個非常龐大、非常真實的行業,而穩定幣也是減少匯款成本的一種方式。

目前有1550 億美元的穩定幣在流通。

用例還有更多。幾天前,Vibe Bio 推出了用DAO 資助治療罕見疾病的方法。通過創建DAO,為罕見疾病的研究和藥物開發提供資金,這些疾病的市場顯然比利潤更高的重磅藥物要小。 Vibe 認為,“治療患有被忽視疾病的患者的最大障礙不是找到潛在的治療方法——而是為他們提供資金。”通過聯合患者、科學家和其他合作夥伴社區,他們計劃為大型製藥公司不屑一顧的治療提供資金,通過聚集試驗參與者來試驗藥物,如果藥物成功,則可以打開市場。

廉價貸款(Compound、Aave、Maker )、去中心化存儲(Filecoin 目前的存儲成本是S3 的0.0011%)、用戶擁有的去中心化人才招聘市場Braintrust,還有Lab DAO、Radicle、Helium、Toucan 等等,從尋找實驗室空間到交易碳信用額,再到創建“去中心化的規範知識圖”,這些產品今天都有真正的用戶。

不過公平地說,參與Web3 的人數仍然相對較少——大約只有3000 萬個Metamask 錢包。許多旨在“吸引下一個十億用戶”的Web3 用例,從GameFi 、P2E 到Web3 社交媒體,確實讓人感覺做工粗糙。從Axie Infinity 到Stepn 再到Bitclout,構建Web3 版本的遊戲和社交產品以吸引數百萬“普通”用戶的首次嘗試獲得了早期的關注,這主要歸功於產品的金融化方面。在用戶體驗方面,它們要走的路還很遠。

現在我們正在結束一個週期並進入熊市。更好的基礎設施正在開發中。很多Web2 企業家和3A 遊戲開發者,最近都進入了Web3 和加密資產領域。

我認為,當我們開始看到這些新力量的成果時,下一個週期將開始:當Web3 項目開始將用戶體驗作為重中之重,同時保留其早期成功的獨特優勢時。

並且最終,我希望在回顧2050 年的周期時,我們可以看到更公平的經濟和治理模型,更有趣、更多樣化的互聯網,以及為解決我們一些最複雜的挑戰做出貢獻的早期項目。

風險提示:

根據央行等部門發布的《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用於信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。

展開全文打開碳鏈價值APP 查看更多精彩資訊